Cập nhật thị trường: Lợi suất TPCP Hoa Kỳ suy yếu, đồng bạc xanh tăng nhẹ

Lợi suất TPCP Hoa Kỳ đồng loạt giảm nhẹ trên khắp các kỳ hạn. Trong khi đó DXY hồi phục lên trên mức 102.600

Lợi suất TPCP Hoa Kỳ đồng loạt giảm nhẹ trên khắp các kỳ hạn. Trong khi đó DXY hồi phục lên trên mức 102.600

Mọi sự chú ý đang đổ dồn vào Ngân hàng Trung ương Canada (BoC) khi thị trường phân hóa về khả năng cắt giảm lãi suất. Danske Bank dự báo BoC sẽ giữ nguyên lãi suất (hiện 2.75%), nhưng thừa nhận dự báo này có độ tin cậy thấp do bất ổn thương mại và dữ liệu kinh tế Canada suy yếu trong vài tháng qua.

Dù BoC quyết định thế nào, trọng tâm sẽ là đánh giá rủi ro của ngân hàng, có thể ảnh hưởng đến đồng CAD mạnh hơn cả chính sách lãi suất. Danske Bank cho rằng nếu BoC giữ nguyên lãi suất, CAD có thể tăng tạm thời, nhưng đây sẽ là cơ hội để bán ra.

Cân bằng rủi ro có thể ảnh hưởng đến CAD nhiều hơn lãi suất chính sách

Cuộc họp của Ngân hàng Trung ương Canada (BoC) sẽ thu hút sự chú ý trong phiên giao dịch các đồng tiền chính, với các nhà phân tích chia rẽ giữa khả năng giữ nguyên lãi suất và cắt giảm 25 điểm cơ bản. Chúng tôi nghiêng về kịch bản giữ nguyên, nhưng nhấn mạnh đây là dự báo có độ tin cậy thấp, do bất ổn thương mại kéo dài và các số liệu kinh tế Canada liên tục suy yếu trong vài tháng qua.

Dù quyết định lãi suất thế nào, thị trường sẽ tập trung vào đánh giá cân bằng rủi ro của BoC. Nếu BoC giữ nguyên lãi suất hôm nay, đồng CAD có khả năng tăng tạm thời – một diễn biến mà chúng tôi cho rằng nên bán ra để chốt lời.

Hôm nay thị trường định giá lãi suất các ngân hàng trung ương lớn không có nhiều thay đổi so với cập nhật trước, phản ánh môi trường củng cố kéo dài vài tuần qua do thiếu các diễn biến vĩ mô quan trọng:

Tăng lãi suất đến cuối năm:

Định giá thị trường gần như không thay đổi so với lần cập nhật trước, phản ánh trạng thái củng cố kéo dài vài tuần qua. Thiếu vắng các diễn biến vĩ mô quan trọng khiến nhà giao dịch rơi vào thế chờ đợi.

Thị trường hiện tại khá đìu hiu, với mức biến động thấp. Nhà đầu tư kỳ vọng sẽ có chuyển biến trong vài tuần tới, khi báo cáo việc làm NFP, CPI và quyết định FOMC của Mỹ được công bố, hứa hẹn mang đến những tín hiệu mới.

Ông nhấn mạnh hai bên đang đạt tiến triển nhanh chóng và đúng hướng trong vấn đề thuế quan.

Không có chi tiết cụ thể nào được công bố, nhưng ít nhất mọi thứ dường như đang có tiến triển. Dù vậy, tôi vẫn sẽ không kỳ vọng một đột phá lớn trong thời gian sắp tới — đặc biệt khi chưa có thông tin cụ thể nào được tiết lộ.

Những điểm chính:

Chỉ số PMI dịch vụ tháng 5 của Ý đạt 53.2, cao hơn dự báo 52.0 và tăng nhẹ so với mức 52.9 trong tháng trước. Chỉ số tổng hợp (Composite PMI) cũng nhích lên 52.5 từ 52.1.

Những điểm nổi bật:

![]()

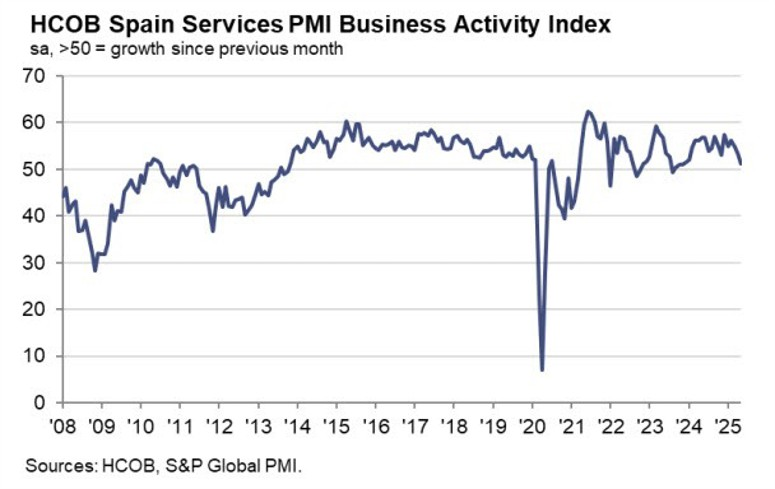

GBP/USD chạm mức 1.35350 sau khi có chỉ số PMI dịch vụ tháng 5 của Tây Ban Nha gây thất vọng.

Chỉ số PMI lĩnh vực dịch vụ tháng 5 của Tây Ban Nha đạt 51.3 (dự báo: 52.8; kỳ trước: 53.4)

Chỉ số PMI tổng hợp (Composite PMI)51.4 (kỳ trước: 52.5)

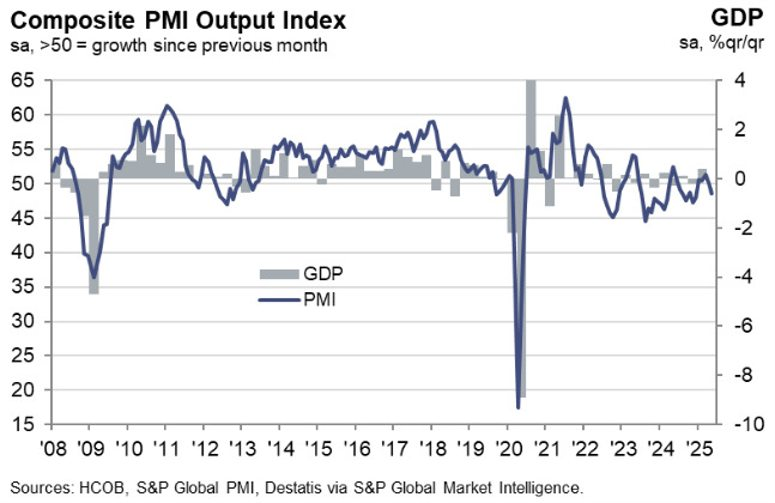

Chỉ số tổng hợp PMI của Tây Ban Nha giảm trong tháng 5, chạm mức thấp nhất trong 18 tháng, cho thấy sự suy yếu rõ rệt trong hoạt động kinh tế tư nhân. Tình trạng bất ổn ngày càng tăng đã ảnh hưởng tiêu cực đến nhu cầu và sản lượng, trong khi niềm tin kinh doanh cũng rơi xuống mức thấp nhất kể từ tháng 11 năm ngoái.

Theo HCOB, nền kinh tế khu vực tư nhân tại Tây Ban Nha đang hạ nhiệt, với chỉ số PMI chỉ còn nhỉnh hơn ngưỡng tăng trưởng. Mức suy yếu chủ yếu đến từ lĩnh vực dịch vụ, nơi nhu cầu – đặc biệt là các đơn hàng mới – đang bị kìm hãm bởi lo ngại về thuế quan, nhất là từ các khách hàng quốc tế. Đơn hàng từ nước ngoài đã giảm trong tháng 5, phản ánh rõ tác động của môi trường kinh tế không chắc chắn.

Tổng thống Mỹ Donald Trump đăng trên mạng xã hội Truth Social rằng ông "thích Chủ tịch Tập của Trung Quốc, luôn luôn như vậy", nhưng đồng thời khẳng định "ông ấy rất cứng rắn và cực kỳ khó để đạt được thỏa thuận".

Hiện chưa rõ Trump đã trực tiếp nói chuyện với ông Tập hay chưa, dù trước đó có thông tin hai bên đang hướng tới một cuộc điện đàm vào cuối tuần. Ngay sau phát biểu trên, Trump tiếp tục đăng rằng "Mỹ có tháng 5 tốt nhất trong 30 năm. Hãy làm cho nước Mỹ vĩ đại trở lại", khiến thông điệp trở nên khó đoán hơn.

Trong phiên châu Âu, không có nhiều dữ liệu đáng chú ý ngoài chỉ số PMI dịch vụ cuối cùng của Anh và khu vực châu Âu. Tuy nhiên, các số liệu này dự kiến sẽ không tác động lớn đến thị trường do không làm thay đổi kỳ vọng về chính sách tiền tệ.

Trong phiên Mỹ, dữ liệu nổi bật bao gồm: Báo cáo việc làm khu vực tư nhân ADP của Mỹ, PMI dịch vụ của Canada và PMI dịch vụ ISM của Mỹ. Trong số này, thành phần "giá phải trả" (prices paid) trong chỉ số ISM được đánh giá là yếu tố quan trọng nhất đối với thị trường.

Ngoài ra, Ngân hàng Trung ương Canada (BoC) sẽ công bố quyết định chính sách tiền tệ. Dự kiến BoC sẽ giữ nguyên lãi suất, nhưng có khả năng chuyển sang lập trường trung lập hơn nhờ dữ liệu lạm phát gần đây và sự phục hồi trong một số chỉ báo dẫn dắt. Hiện thị trường đang kỳ vọng BoC sẽ cắt giảm 43 bps từ nay đến cuối năm, nhưng kỳ vọng này có thể giảm thêm trong vài tháng tới.

Cuối cùng, nhà đầu tư cần theo dõi tin tức liên quan đến thuế quan, sau khi Nhà Trắng xác nhận đã gửi thư đề nghị các quốc gia gửi đề xuất thương mại tốt nhất trước thứ Tư.

Tờ The Toronto Sun đưa tin, một thỏa thuận giữa hai nước có thể sắp thành hiện thực sau bài phát biểu của đặc phái viên mới của Tổng thống Trump tại Canada, Pete Hoekstra, tại Câu lạc bộ Empire ở Toronto. Dù bài phát biểu này nhận được ý kiến trái chiều, khán giả có mặt cho biết điều này đã khơi dậy kỳ vọng về một thỏa thuận được ký kết trước thềm hội nghị thượng đỉnh G7.

Hoekstra chia sẻ: “Tôi lạc quan về mối quan hệ hiện tại và còn lạc quan hơn về hướng đi sắp tới của mối quan hệ này”. Dù không cung cấp nhiều chi tiết cụ thể, phát biểu này vẫn khiến không khí hội trường trở nên sôi động.

Một nguồn tin cho biết: “Thỏa thuận có thể được ký trước G7, thậm chí ngay trong tuần tới”, trong khi một người tham dự khác nhận xét: “Ottawa biết họ cần phải làm gì” sau bài phát biểu của Hoekstra.

Mặc dù có những lo ngại rằng Trump có thể tăng gấp đôi thuế quan, bài viết dẫn lời một nguồn tin cấp cao tại Ottawa cho biết “vẫn có một kịch bản đầy hy vọng, nhưng 48 đến 72 giờ tới sẽ rất quan trọng”. Một nguồn tin khác bổ sung rằng “mục tiêu của nhóm Carney là đạt được một thỏa thuận trước hội nghị G7”.

Rõ ràng, kỳ vọng đang dâng cao. Nếu diễn biến tích cực, điều này cũng củng cố nhận định rằng Trump đang nghiêng về hướng giảm căng thẳng thay vì leo thang chiến tranh thương mại – không chỉ với Canada mà còn với các đối tác khác.

Về nội dung, nhiều khả năng thỏa thuận sẽ là một khuôn khổ hoặc định hướng cho một thỏa thuận mới, hơn là một cuộc đàm phán lại toàn diện về USMCA. Nhưng vẫn cần chờ thêm để rõ hơn.

Trong hai ngày đầu tuần, USD rơi vào trạng thái giằng co, khiến thị trường thiếu động lực rõ ràng. Mặc dù vẫn còn những bất ổn liên quan đến thương mại, một số thông tin tích cực xuất hiện khi có dấu hiệu cho thấy Trump có thể sẽ không phản ứng mạnh như hồi tháng Tư. Dù vậy, mọi thứ vẫn cần chờ thời gian để rõ ràng hơn. Sau khi USD và chứng khoán tăng điểm hôm qua, tâm lý thị trường hôm nay có phần thận trọng hơn.

Biến động của các cặp tiền liên quan đến USD hiện rất thấp, dưới 0.1% trên toàn thị trường, cho thấy giao dịch tại châu Âu nhiều khả năng sẽ diễn ra trong trạng thái yên ắng. Với lịch công bố dữ liệu không có gì nổi bật trong phiên châu Âu, thị trường nói chung có thể sẽ tiếp tục ảm đạm và thiếu sôi động.

Tuy nhiên, tình hình có thể trở nên sôi động hơn khi phiên giao dịch Mỹ bắt đầu, với dữ liệu việc làm ADP – yếu tố có thể tạo bất ngờ cho thị trường.

Ở các thị trường khác, hợp đồng tương lai S&P 500 giảm 0.1%, trong khi giá vàng tăng nhẹ 0.2%, lên mức 3,359 USD.

Trump dự định viện dẫn quyền hạn khẩn cấp theo Đạo luật Sản xuất Quốc phòng để đẩy nhanh sản xuất khoáng sản quan trọng trong nước, bỏ qua một số yêu cầu về pháp lý và tài trợ. Động thái này nhằm chống lại sự thống trị của Trung Quốc trong chuỗi cung ứng khoáng sản quan trọng, đặc biệt là sau khi Bắc Kinh gần đây hạn chế xuất khẩu để đáp trả căng thẳng thương mại với Hoa Kỳ.

Việc miễn trừ của Trump sẽ loại bỏ các giới hạn như yêu cầu sự chấp thuận của Quốc hội đối với các dự án trên 50 triệu USD và thời hạn giao hàng nghiêm ngặt.

Các chuyên gia cảnh báo rằng Hoa Kỳ vẫn phụ thuộc vào Trung Quốc trong ngắn hạn, với bất kỳ nỗ lực nào trong nước nhằm thúc đẩy nguồn cung khoáng sản có thể sẽ mất từ 5–10 năm.

GDP quý 1 năm 2025 của Úc tăng trưởng 0.2% so với quý trước (Dự báo: 0.4%. Trước đó: 0.6%)

Tăng trưởng 1.3% so với cùng kỳ năm trước (Dự báo: +1.5%, trước đó: +1.3%)

Một vài chỉ số khác:

Chỉ số giá GDP chuỗi cung ứng, một chỉ báo về lạm phát tăng 0.5%. (Trước đó: +1.4%)

Sản phẩm tiêu dùng tăng 0.2% (Trước đó: +0.5%)

Tăng trưởng GDP bình quân đầu người giảm 0.2%

Mức độ Năng suất giảm 1%

Tỷ lệ tiết kiệm hộ gia đình: 5.2%, một mức tăng khá lớn. (Trước đó: 3.9%)

Chi tiêu chính phủ là lực cản lớn nhất đối với tăng trưởng kể từ năm 2017.

PBoC thiết lập tỷ giá tham chiếu ở mức 7.1886 (Trước đó: 7.1878)

Thị trường chứng khoán Mỹ tăng điểm và đồng USD phục hồi vào thứ Ba khi các nhà đầu tư cân nhắc tiến triển trong các cuộc đàm phán thuế quan đang diễn ra của Mỹ, và dữ liệu việc làm được công bố đầu tiên trong tuần thúc đẩy đà tăng của đồng tiền này.

Cả ba chỉ số chính của chứng khoán Mỹ đều kết thúc phiên giao dịch trong sắc xanh, với nhóm cổ phiếu ngành chip dẫn dắt chỉ số sau những đảm bảo của Nhà Trắng rằng Tổng thống Mỹ Donald Trump có thể sẽ gặp Chủ tịch Trung Quốc Tập Cận Bình trong tuần này để giải quyết tranh chấp thương mại giữa hai nền kinh tế lớn nhất thế giới.

Trong khi đó, Bộ Lao động Mỹ báo cáo rằng số lượng việc làm mới JOLTS ở Mỹ bất ngờ tăng trong tháng 4, khiến đồng USD hồi phục trở lại ngưỡng 99.00 trong khi đơn đặt hàng mới cho hàng hóa sản xuất tại nhà máy giảm mạnh hơn so với dự đoán của các nhà phân tích. Đồng USD đã phục hồi từ mức đáy sáu tuần, ngay cả khi những lo ngại vẫn còn về thiệt hại kinh tế tiềm ẩn sau cuộc chiến thương mại của Trump.

Lợi suất trái phiếu kho bạc Mỹ kỳ hạn dài đã giảm khi các nhà đầu tư chờ đợi những diễn biến mới trong các cuộc đàm phán thương mại, với kỳ hạn 10 năm giảm 1 điểm cơ bản xuống 4.452%,

Giá dầu thô mở rộng đà tăng, được hỗ trợ bởi những lo ngại về địa chính trị khi chiến tranh ở Ukraine leo thang và Iran dường như sẵn sàng bác bỏ đề xuất thỏa thuận hạt nhân của Mỹ. Dầu WTI kết phiên tăng 1.42%, trong khi dầu Brent tăng 1.55% trong ngày.

Vàng giảm từ mức đỉnh gần bốn tuần khi đồng bạc xanh mạnh lên. Giá vàng giao ngay giảm 0.78% xuống 3,352.87 USD/ounce. Giá vàng kỳ hạn của Mỹ giảm 0.59% xuống 3,350.60 USD/ounce.

Thị trường chứng khoán Mỹ gần như không thay đổi vào thứ Ba, sau khi ghi nhận mức tăng nhẹ trong phiên giao dịch đầu tiên của tháng 6, giữa lúc lo ngại về tăng trưởng gia tăng và giới đầu tư chờ đợi thêm thông tin về các thỏa thuận thương mại tiềm năng của Mỹ.

Chỉ số S&P 500 và Dow Jones dao động quanh mức tham chiếu, trong khi Nasdaq Composite tăng 0.4%.

Sự suy yếu của thị trường trong phiên hôm nay diễn ra sau khi OECD hạ dự báo tăng trưởng kinh tế Mỹ từ 2.2% xuống chỉ còn 1.6%. Lợi suất trái phiếu kho bạc giảm khi nhà đầu tư tìm đến tài sản an toàn. Lợi suất trái phiếu kỳ hạn 10 năm giảm 4 điểm cơ bản, xuống còn 4.418%.

Mối lo ngại về tình hình kinh tế Mỹ tiếp tục gia tăng trong năm nay khi căng thẳng thương mại với các quốc gia khác, đặc biệt là Trung Quốc, trở nên trầm trọng hơn. Bắc Kinh đã bác bỏ cáo buộc của Tổng thống Donald Trump rằng họ vi phạm một thỏa thuận thương mại tạm thời. Trước đó, nhà đầu tư đã hy vọng Mỹ và Trung Quốc có thể đạt được một thỏa thuận, nhưng diễn biến mới này cho thấy đàm phán có nguy cơ đi vào bế tắc.

Trong khi đó, EU cũng chỉ trích kế hoạch của Trump muốn tăng gấp đôi thuế thép lên 50%, cho rằng động thái này sẽ làm suy yếu quá trình đàm phán giữa EU và Mỹ. Một người phát ngôn EU cho biết khối này đã sẵn sàng thực hiện các biện pháp trả đũa.

Dù mức độ biến động vẫn ở mức cao, Jeff deGraaf, trưởng bộ phận nghiên cứu kỹ thuật tại Renaissance Macro, vẫn lạc quan về triển vọng ngắn hạn của thị trường chứng khoán. Ông nói trên CNBC rằng: “Sáu tuần tới là một trong những giai đoạn sáu tuần tốt nhất trong lịch sử, chỉ sau quý IV. Vì vậy, từ góc độ mùa vụ, đây không phải là lúc nên giảm vị thế đầu tư.”

Phóng viên Lingling Wei của Wall Street Journal vừa đăng một bài viết đáng chú ý về Phó Thủ tướng Trung Quốc Hà Lập Phong, người hiện đang dẫn đầu các cuộc đàm phán thương mại với Mỹ. Bài viết cho thấy sự khác biệt rõ rệt giữa phong cách cứng rắn của ông Hà và sự ôn hòa, linh hoạt của Lưu Hạc, người từng đảm nhiệm vai trò tương tự trong nhiệm kỳ đầu của Tổng thống Trump. Một quan chức Trung Quốc từng tham gia các cuộc đàm phán dưới thời Trump nhận xét: “Lưu Hạc quá mềm mỏng. Hà Lập Phong thì khác.”

Chính lập trường cứng rắn này đang gây lo ngại cho thị trường, vốn hy vọng căng thẳng thương mại giữa hai nền kinh tế lớn nhất thế giới sẽ dần dịu xuống trong những năm cuối nhiệm kỳ của Trump. Washington hiện đang đề xuất một cuộc điện đàm giữa Tổng thống Trump và Chủ tịch Tập Cận Bình như một bước đột phá tiềm năng, nhất là khi một số điểm nóng đã được đưa vào chương trình nghị sự. Tuy nhiên, khả năng cuộc gọi này diễn ra vẫn còn bỏ ngỏ.

Theo các cố vấn của ông Tập, Chủ tịch Trung Quốc tin rằng nước này hiện đã chuẩn bị tốt hơn và tự lực hơn nhiều so với giai đoạn chiến tranh thương mại 2018–2019, và ông đã thành lập một nhóm đàm phán mới với đường lối cứng rắn hơn để đối phó với Mỹ.

Bài viết cũng cho thấy rằng, từ góc nhìn của Bắc Kinh, thỏa thuận thương mại "Giai đoạn Một" trước đây dưới thời Trump từng bị xem như một phần kéo dài của những hiệp định bất bình đẳng mà Trung Quốc phải chấp nhận trong “thế kỷ ô nhục”.

Dù vậy, vẫn có một điểm tích cực là một kịch bản mới của thỏa thuận Giai đoạn Một, trong đó Trung Quốc sẵn sàng mua thêm hàng hóa Mỹ để ổn định quan hệ song phương, nhưng rõ ràng Bắc Kinh muốn nhận được sự nhượng bộ tương ứng từ phía Washington.

Bộ trưởng Kinh doanh Anh Jonathan Reynolds sẽ gặp Đại diện Thương mại Mỹ Jamieson Greer vào thứ Ba để cứu vãn thỏa thuận miễn thuế cho thép Anh trước khi Mỹ tăng thuế lên 50% vào thứ Tư. Thỏa thuận này là một phần của Hiệp định Thịnh vượng Kinh tế do Tổng thống Trump và Thủ tướng Starmer công bố nhằm giảm thuế quan nhưng vẫn chưa được thực thi.

Người phát ngôn của Thủ tướng cho biết việc triển khai đang diễn ra và Anh chưa rõ liệu ngành thép có bị áp thuế 50% hay không, vì quyết định cuối cùng thuộc về phía Mỹ.

Theo thỏa thuận, Anh sẽ giảm rào cản thương mại cho hàng hóa Mỹ, trong khi Mỹ cam kết giảm thuế xe ô tô Anh xuống 10% và xóa thuế kim loại. Nếu thực thi thành công, phần lớn thép Anh xuất sang Mỹ sẽ không còn bị đánh thuế, góp phần bảo vệ việc làm và ngành công nghiệp trong nước.

Hôm nay là ngày công bố chỉ số CPI của Thụy Sĩ và châu Âu. CPI của Thụy Sĩ giảm xuống mức âm, đúng như kỳ vọng của thị trường, trong khi chỉ số CPI lõi cũng giảm nhẹ xuống 0.5% so với 0.6% kỳ trước. Tuy nhiên, điều này vẫn không đủ để thay đổi định giá thị trường, vốn đang dự báo SNB sẽ cắt giảm tổng cộng 55 điểm cơ bản trước cuối năm, với 34% khả năng xảy ra mức cắt 50 điểm cơ bản ngay tại cuộc họp sắp tới.

Dù vậy, điều này không tác động nhiều đến định giá thị trường, vì ECB đã được kỳ vọng rộng rãi sẽ cắt giảm lãi suất 25 điểm cơ bản trong tuần này, và sẽ cắt thêm ít nhất một lần nữa trước khi năm kết thúc.

Trong phiên giao dịch, cũng có một số quan chức ngân hàng trung ương phát biểu về triển vọng, nhưng không đưa ra định hướng mới đáng chú ý.

Trong phiên Mỹ, sự chú ý sẽ chuyển sang dữ liệu số lượng việc làm trống (JOLTS) của Mỹ và một số phát biểu của quan chức Fed.

Mỹ vừa gửi đến Việt Nam một danh sách dài các yêu cầu khắt khe trong quá trình đàm phán thuế quan giữa hai nước, trong đó có đề nghị Việt Nam giảm sự phụ thuộc vào chuỗi cung ứng từ Trung Quốc.

Đây là một trong những điểm khó giải quyết nhất do Việt Nam đang giữ thế trung lập trong quan hệ với hai cường quốc này.

Mỹ tỏ rõ sự không hài lòng khi Việt Nam trở thành điểm nóng để Trung Quốc lợi dụng trong việc “rửa xuất xứ” hàng hóa, tức là dùng Việt Nam làm trung gian để tránh thuế hoặc hưởng ưu đãi thương mại không chính đáng.

Áp lực từ Mỹ đặt ra yêu cầu Việt Nam phải tái cân bằng chuỗi cung ứng và siết chặt kiểm soát xuất xứ nhằm bảo vệ lợi ích kinh tế của cả hai bên.

Thống đốc Ngân hàng Trung ương Anh (BoE), ông Bailey, khẳng định việc điều chỉnh lãi suất sẽ được thực hiện một cách từ từ và thận trọng trong bối cảnh hiện nay. Quyết định lãi suất tháng 5 vừa qua chủ yếu dựa trên các yếu tố trong nước, không chịu ảnh hưởng từ các chính sách thuế quan.

Ông cho biết lạm phát không có bất ngờ lớn và thị trường lao động đã có dấu hiệu lỏng lẻo hơn.

Mức tăng trưởng tiền lương tuy vẫn cao hơn so với mức phù hợp nhằm giữ mục tiêu lạm phát 2%, nhưng đã thấp hơn kỳ vọng hồi tháng 2.

Quỹ đạo tăng trưởng tiền lương đang chậm lại vẫn được duy trì, song ông thừa nhận bản thân còn phân vân trước khi đưa ra quyết định chính sách tháng 5.

Đáng chú ý, Anh vẫn đang ghi nhận tỷ lệ lạm phát cơ bản cao nhất trong các nền kinh tế lớn.

Về kế hoạch lãi suất tháng 6, ông không đưa ra dự đoán cụ thể, nhưng nhấn mạnh nhiều khả năng lãi suất sẽ được giữ nguyên – điều cũng được thị trường dự báo trước.

Mặc dù xu hướng lãi suất có chiều hướng giảm, nhưng mức độ và tốc độ giảm vẫn còn nhiều bất định, phần lớn do ảnh hưởng của tình hình quốc tế và sự phân mảnh trong thương mại toàn cầu.

Điều này không chỉ gây cản trở tăng trưởng kinh tế thế giới mà còn khiến các doanh nghiệp Anh chậm trễ trong các quyết định đầu tư.

Mức độ ảnh hưởng đến giá cả vẫn chưa rõ ràng, và hiện tượng gián đoạn chuỗi cung ứng cũng không nghiêm trọng như giai đoạn năm 2021.

Bà Catherine Mann, thành viên Ủy ban Chính sách Tiền tệ của BoE, cho biết bà đã bỏ phiếu giữ nguyên lãi suất trong cuộc họp tháng Năm do thị trường lao động chưa có dấu hiệu nới lỏng như dự kiến. Bà nhấn mạnh áp lực lạm phát từ giá dịch vụ vẫn cao hơn mức cần thiết để đưa chỉ số giá tiêu dùng (CPI) trở về mục tiêu.

Trước đó, bà từng ủng hộ việc cắt giảm lãi suất 50 điểm cơ bản, tuy nhiên biến động mạnh trên thị trường tài chính đã khiến bà thay đổi quan điểm và chuyển sang giữ nguyên lãi suất. Bà Mann cũng cho rằng, trong điều kiện hiện tại, việc đưa ra các quyết định điều chỉnh lãi suất mạnh mẽ và dứt khoát sẽ hiệu quả hơn so với việc duy trì lãi suất ở mức ổn định trong thời gian dài.

Bà Swati Dhingra, thành viên của Ủy ban Chính sách Tiền tệ (MPC), nhận định quá trình giảm lạm phát vẫn đang tiếp diễn, đồng thời cảnh báo về những rủi ro suy giảm kinh tế lớn hơn trong thời gian tới. Theo bà, tất cả các thành viên MPC đều đồng thuận rằng áp lực lạm phát đang hạ nhiệt, tuy nhiên bà lưu ý rằng dữ liệu từ chuỗi cung ứng – vốn phản ánh rõ ràng hơn xu hướng giảm lạm phát – lại đang bị lu mờ bởi các số liệu tiền lương có tính nhiễu cao.

Điều đáng chú ý là trong khi lạm phát lõi từng chững lại quanh mức 3.2% thì nay đã tăng trở lại lên 3.8%, nhưng các nhà hoạch định chính sách vẫn khẳng định rằng quá trình giảm lạm phát đang tiếp tục – một nghịch lý khiến không ít người đặt dấu hỏi về tính nhất quán trong các nhận định chính thức.

Thành viên MPC Dhingra cho biết bà từng mong muốn lãi suất được điều chỉnh theo hướng khác. Theo bà, việc duy trì chính sách quá thắt chặt không chỉ làm suy yếu nhu cầu tiêu dùng mà còn khiến doanh nghiệp giảm động lực đầu tư. Dhingra cũng nhận định các rủi ro hiện tại đang nghiêng nhiều hơn về phía lạm phát thấp và tăng trưởng chậm lại.

Là một trong những tiếng nói dovish nhất tại BoE, quan điểm của bà tiếp tục cho thấy sự thận trọng với việc duy trì lãi suất cao trong thời gian dài.

Chỉ số CPI sơ bộ tháng 5 của Eurozone tăng 1.9% so với cùng kỳ năm ngoái, thấp hơn mức dự báo 2.0% và giảm từ mức 2.2% của tháng trước. CPI lõi cũng giảm xuống 2.4%, thấp hơn dự báo 2.5% và mức 2.7% trước đó.

Việc lạm phát toàn phần giảm trở lại dưới ngưỡng 2%, cùng với sự hạ nhiệt của lạm phát lõi, càng củng cố kỳ vọng Ngân hàng Trung ương châu Âu (ECB) sẽ hạ lãi suất trong cuộc họp vào thứ năm tuần này mà không gặp nhiều trở ngại từ dữ liệu kinh tế.

![ECB giữ nguyên lãi suất lần thứ ba liên tiếp, không gợi ý thời điểm nới lỏng chính sách window.dataLayer = window.dataLayer || []; function gtag() { dataLayer.push(arguments); } gtag('js', new Date());](https://cdn.vietnambiz.vn/1881912202208555/images/2024/01/25/crawl-2024012520360194-20240125203601107.jpg?width=700)

Thống đốc Ngân hàng Trung ương Nhật Bản (BoJ) Ueda cho biết hiện chưa có lý do gì để điều chỉnh quan điểm cơ bản về nền kinh tế Nhật Bản, đồng thời nhấn mạnh rằng triển vọng tăng trưởng và lạm phát vẫn phù hợp với báo cáo được công bố hôm 1 tháng 5.

Ông cũng lưu ý rằng các cuộc đàm phán thương mại với Mỹ vẫn đang diễn ra và mức độ bất định vẫn còn rất cao. Việc có nâng lãi suất hay không — cũng như thời điểm cụ thể — sẽ phụ thuộc vào diễn biến kinh tế và giá cả trong thời gian tới.

Ngoài ra, ông từ chối đưa ra bình luận về biến động ngắn hạn của lợi suất trái phiếu.

Tóm lại, BoJ tiếp tục giữ lập trường thận trọng, theo dõi sát đàm phán thương mại với Mỹ và xu hướng lạm phát trong nước.

Thống đốc BoJ cảnh báo rằng thuế quan có thể gây ra sự thay đổi đáng kể trong cách các doanh nghiệp Nhật Bản thiết lập tiền lương và giá cả. Ông cũng khẳng định chương trình mua trái phiếu hiện tại đang giúp cải thiện chức năng của thị trường, với nhiều nhà đầu tư đồng tình trong các cuộc họp gần đây.

BOJ sẽ tiếp tục cân nhắc giữa tính minh bạch và linh hoạt trong kế hoạch giảm mua trái phiếu dự kiến vào tháng 4 năm 2026.

Trong khi đó, tỷ giá USD/JPY dao động quanh mốc 142.80 và gần như không thay đổi kể từ khi ông Ueda bắt đầu phát biểu.

Thống đốc Ueda cho biết mức độ bất ổn định trong và ngoài nước đang cao, thuế quan của Trump gây áp lực lên tăng trưởng và lợi nhuận doanh nghiệp. Dù vẫn kỳ vọng lạm phát đạt mục tiêu 2%, BoJ sẽ đánh giá tình hình một cách linh hoạt thay vì cam kết rõ ràng như trước.

Tesla (TSLA) vừa trải qua vài phiên đầy biến động và biểu đồ kỹ thuật đang phát đi những tín hiệu cảnh báo rõ rệt mà nhà đầu tư nên đặc biệt lưu ý.

Hôm qua, cổ phiếu Tesla giảm 1.09%, nhưng bức tranh toàn cảnh còn đáng lo hơn. Chỉ trong ba phiên kể từ mức đỉnh gần nhất, TSLA đã lao dốc hơn 9%, quay đầu mạnh và lấp đầy khoảng trống giá giữa ngày 23 và 27 tháng 5. Đây thường là dấu hiệu cho thấy đà tăng đang suy yếu rõ rệt —và xu hướng hiện tại không còn nghiêng về phe mua.

OECD đã cắt giảm dự báo tăng trưởng cho Mỹ, Trung Quốc và khu vực Eurozone trong các năm 2025 và 2026.

Tổ chức này đưa ra triển vọng ảm đạm hơn cho nền kinh tế toàn cầu, đặc biệt khi các biện pháp thuế quan của Trump bắt đầu tác động rõ rệt đến tăng trưởng của Mỹ. Ngoài ra, OECD cũng hạ dự báo tăng trưởng cho Trung Quốc, Anh và Nhật Bản trong năm nay.

Đây là mức CPI tổng thể âm đầu tiên kể từ tháng 3 năm 2021, trong khi lạm phát lõi cũng tiếp tục giảm. Nguy cơ giảm phát đã quay trở lại, đặt Ngân hàng Trung ương Thụy Sĩ (SNB) vào tình thế khó xử, đặc biệt trong bối cảnh đồng franc mạnh lên.