Chứng khoán Nhật Bản, Hàn Quốc, và Trung Quốc đồng loạt nghỉ lễ ngày hôm nay

Tất cả các thị trường nói trên dự kiến sẽ mở cửa trở lại vào thứ Ba tới. Đối với Trung Quốc, thị trường chứng khoán tại đây đã bắt đầu kỳ nghỉ từ thứ Năm tuần trước.

Tất cả các thị trường nói trên dự kiến sẽ mở cửa trở lại vào thứ Ba tới. Đối với Trung Quốc, thị trường chứng khoán tại đây đã bắt đầu kỳ nghỉ từ thứ Năm tuần trước.

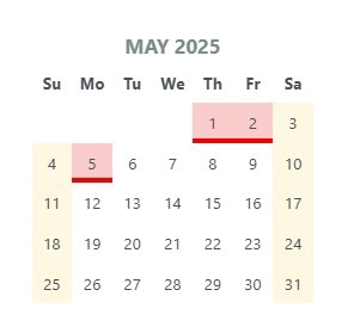

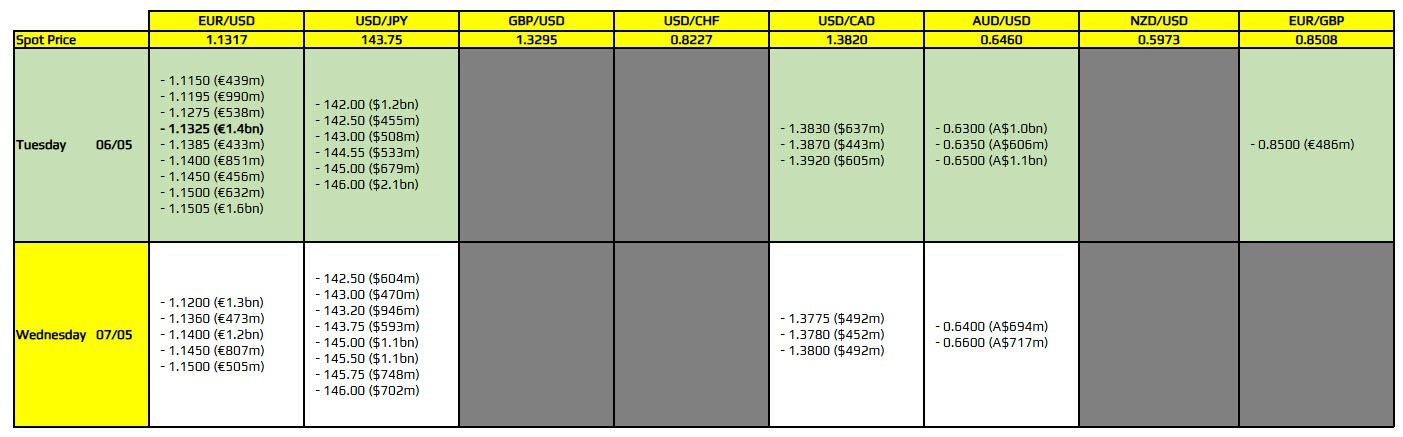

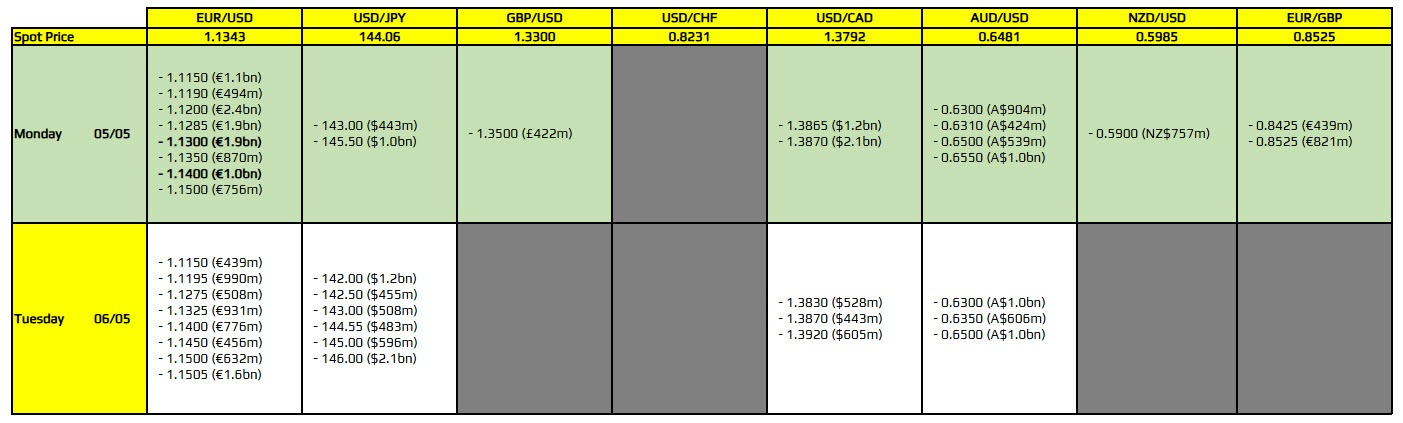

Chỉ có một mức cần lưu ý trên bảng hôm nay, được đánh dấu đậm.

Đó là mức EUR/USD tại 1.1325. Các hợp đồng đáo hạn trùng với đường trung bình động 100 giờ, cùng với đường trung bình động 200 giờ tại 1.1347, có thể giúp kiềm chế biến động giá trong phiên giao dịch sắp tới. Đồng USD đang ở trạng thái bình ổn hơn sau khi giảm nhẹ hôm qua, trước khi phục hồi một chút vào cuối ngày và sáng nay.

Biến động giá đầu tuần không cho thấy nhiều dấu hiệu rõ ràng, khi các nhà giao dịch tiếp tục chờ đợi diễn biến từ các cuộc đàm phán thương mại. Ngoài ra, còn có triển vọng về Cục Dự trữ Liên bang (Fed) vào cuối tuần.

Goldman Sachs kỳ vọng sẽ có một số lạc quan trong các cuộc đàm phán thương mại.

Goldman Sachs dự đoán USD/CNY sẽ giảm sâu hơn, dựa trên:

Sự giảm giá có thể diễn ra nhanh chóng và phụ thuộc vào các sự kiện trong ngắn hạn, trong khi Ngân hàng Nhân dân Trung Quốc (PBOC) có thể định hướng một sự điều chỉnh dần dần theo thời gian.

Hôm nay là một ngày biến động đối với các đồng tiền Châu Á, với một số đồng mất giá so với USD. Đồng TWD giảm nhẹ sau đợt tăng mạnh vào thứ Sáu và thứ Hai. Bình luận từ Thống đốc Ngân hàng Trung ương Yang Chin-Long nhằm xoa dịu thị trường đã đạt được một số thành công.

Ngân hàng trung ương Hồng Kông, Cơ quan Quản lý Tiền tệ Hồng Kông, đã can thiệp bằng cách bán HKD ở mức cao nhất trong biên độ của mình.

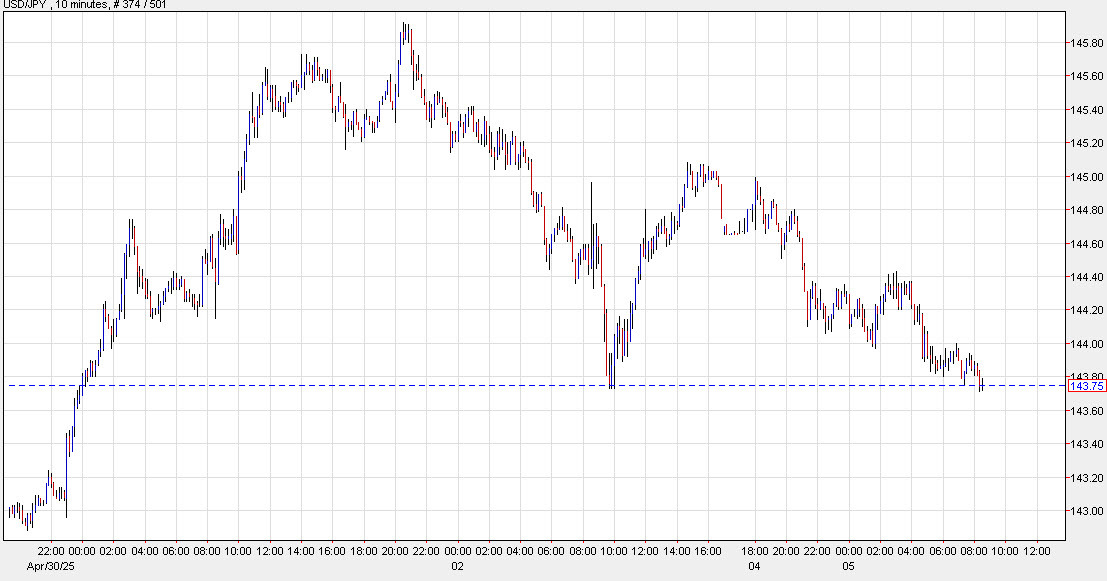

USD/JPY tăng từ mức thấp ban đầu dưới 143.60 lên trên 144.25 trước khi gần như mất hết mức tăng, hiện ở khoảng 143.80 tại thời điểm cập nhật.

Mô hình biến động tương tự xuất hiện trên nhiều cặp tiền tệ chính. EUR, GBP, AUD, NZD, CAD đều mất giá trong phiên giao dịch đầu giờ Châu Á so với USD nhưng đã thu hồi phần lớn mức lỗ.

Một số tin tức đáng chú ý liên quan đến thị trường chứng khoán Mỹ:

Về dữ liệu kinh tế:

Lưu ý, Trump và Thủ tướng Canada Carney sẽ gặp nhau vào 23:45 tối thứ Ba theo giờ Việt Nam (11:45 sáng thứ Ba theo giờ miền Đông Hoa Kỳ). Bộ trưởng Thương mại Mỹ Lutnick cho biết mặc dù một thỏa thuận thương mại với Canada là khả thi, nhưng “rất phức tạp”. Thông điệp ngầm (không quá kín đáo) dường như là nên giữ kỳ vọng ở mức thấp.

Dầu Brent tăng nhẹ sau khi chạm mức thấp nhất trong 4 năm vào hôm qua.

Ngành vận tải biển của Hồng Kông đang lao đao do hậu quả của cuộc chiến thương mại Mỹ-Trung ngày càng leo thang, với 41% công suất container đến bờ Tây Bắc Mỹ bị hủy vào giữa tháng 5. Sự tăng vọt của thuế quan và gián đoạn trong chuỗi cung ứng toàn cầu đang giáng một đòn nặng nề vào nền kinh tế phụ thuộc vào tái xuất khẩu của thành phố.

Coinbase gây sốc với tuyên bố: "Mỗi ngày, Fed in trung bình 465 triệu USD tương đương 26,000 container vận chuyển mỗi năm, được tạo ra từ không khí. Có lẽ đó là lý do đồng Đô La mất giá theo thời gian."

Tổng thống Trump và Thủ tướng Canada Carney sẽ gặp nhau vào lúc 23:45 tối thứ Ba theo giờ Việt Nam.

Lutnick đã đưa ra một số nhận định trước đó, không quá lạc quan:

Giấy phép xây dựng tháng 3 năm 2025 của Úc giảm 8.8% so với tháng trước (Dự kiến: -0.6%, Tháng trước: -0.3%)

So với cùng kỳ năm ngoái, lượng giấy phép tăng 13.4% (Tháng trước: +25.7%)

Ngoài ra, dữ liệu Chi tiêu hộ gia đình của Úc trong tháng 3 cũng được công bố:

giảm 0.3% so với tháng trước, mức thấp nhất trong 6 tháng (Dự kiến: +0.2%, Tháng trước: +0.2%)

tăng 3.5% so với cùng kỳ năm ngoái (Dự kiến: 3.9%, Tháng trước: 3.3%)

PBoC đặt tỷ giá tham chiếu USD/CNY hôm nay ở mức 7.2008 (so với ước tính là 7.2518)

NHTW này cũng bơm ròng 405 tỷ nhân dân tệ thông qua nghiệp vụ repo nghịch đảo kỳ hạn 7 ngày với lãi suất 1.5%

Trong đó:

UBS cho biết triển vọng trung hạn đối với chứng khoán Mỹ đang trở nên tích cực hơn, ngay cả khi biến động thị trường dự kiến sẽ tiếp tục trong ngắn hạn: "[Chúng tôi] tin rằng triển vọng trung hạn là tích cực đối với chứng khoán Mỹ, được hỗ trợ bởi khả năng điều chỉnh thuế quan, cắt giảm lãi suất của Cục Dự trữ Liên bang và sự tăng trưởng đến từ các yếu tố nội tại"

UBS kỳ vọng S&P 500 sẽ đạt 5.800 vào cuối năm theo trường hợp cơ sở của họ, chỉ ra bối cảnh hỗ trợ của việc giảm căng thẳng thương mại và thay đổi chính sách của ngân hàng trung ương.

Mặc dù các biến động ngắn hạn có thể sẽ tiếp tục, nhưng ngân hàng nhận thấy các yếu tố cơ bản được cải thiện sẽ thúc đẩy mức tăng trưởng hơn nữa vào năm 2025.

Trong phiên đêm qua, chứng khoán Mỹ giảm mạnh sau chuỗi ngày tăng giá với S&P 500 giảm 0.6%, chấm dứt chuỗi tăng chín ngày - chuỗi tăng dài nhất kể từ năm 2004. Trong khi đó, Nasdaq Composite giảm 0.7%, chỉ số Dow Jones giảm 0.2%. Nhóm cổ phiếu Năng lượng giảm 2%, mức giảm mạnh nhất so với các nhóm ngành khác sau khi OPEC+ quyết định tăng tốc độ gia tăng sản lượng, gây ra lo ngại về việc nguồn cung tăng trong khi nhu cầu vẫn chưa chắc chắn.

Sự không chắc chắn về thuế quan tiếp tục đè nặng lên thị trường. Bộ trưởng Tài chính Scott Bessent nói với CNBC hôm thứ Hai rằng "chúng tôi đang rất gần với một số thỏa thuận", lặp lại nhận xét của Trump hôm Chủ nhật rằng các thỏa thuận có thể đạt được ngay trong tuần này. Một báo cáo của Bloomberg cho biết Ấn Độ đã đề xuất mức thuế bằng 0 đối với một số hàng hóa nhất định.

Những dư chấn từ cuộc chiến thương mại của Tổng thống Mỹ Donald Trump tiếp tục ảnh hưởng đến vị thế của đồng bạc xanh. Đồng tiền này hồi phục vào đầu thứ Ba sau khi suy yếu vào thứ Hai so với hầu hết các đồng tiền chính, khi những đồn đoán xung quanh các thỏa thuận thương mại tiềm năng đã gây ra sự tăng vọt bất thường của đồng TWD và cộng hưởng trên thị trường ngoại hối toàn cầu. Lời lẽ cứng rắn về thương mại của Trump đã làm rung chuyển các thị trường vĩ mô kể từ khi ông nhậm chức vào tháng 1, làm suy yếu vai trò trú ẩn an toàn truyền thống của đồng USD trong thời kỳ căng thẳng và khiến các nhà đầu tư phân bổ ra khỏi tài sản của Mỹ.

Về hàng hóa, dầu chứng kiến đà giảm trong phiên trước đó sau khi OPEC+ đồng ý gia tăng tăng sản lượng. Vàng tăng 2.9% khi hoạt động mua vào tài sản trú ẩn an toàn quay trở lại.

Sự chú ý sẽ sớm chuyển sang quyết định lãi suất của Fed vào rạng sáng thứ Năm sau khi các nhà giao dịch đã bớt kỳ vọng vào khả năng cắt giảm lãi suất.

Tuần trước, nhiều nguồn tin cho thấy Mỹ và Ấn Độ đang tiến gần tới một thỏa thuận về thuế quan và thương mại.

Mới đây, Bloomberg cho biết Ấn Độ đã đề xuất áp dụng mức thuế 0% đối với linh kiện ô tô và thép nhập khẩu từ Mỹ, với điều kiện Washington cũng áp dụng mức thuế tương tự đối với hàng hóa từ Ấn Độ. Nếu được chấp thuận, đây sẽ là một bước tiến tích cực cho cả hai phía và có thể mang lại lợi ích cho nhiều bên liên quan. Tuy nhiên, khả năng Mỹ đồng ý vẫn còn bỏ ngỏ. Liệu Mỹ có thể giữ mức thuế 25% đối với thép từ Canada nhưng lại miễn thuế cho Ấn Độ? Hoặc cũng có thể, bất kỳ quốc gia nào đạt được thỏa thuận riêng với Mỹ đều sẽ được miễn thuế?

Ở thời điểm hiện tại, điều duy nhất có thể làm là chờ đợi thỏa thuận chính thức và xem xét kỹ các điều khoản cụ thể. Rõ ràng, thị trường đang đặt kỳ vọng vào khả năng thế giới sẽ bước vào một giai đoạn mới với thuế quan thấp hơn — và chúng ta sẽ sớm biết liệu kỳ vọng đó có trở thành hiện thực hay không.

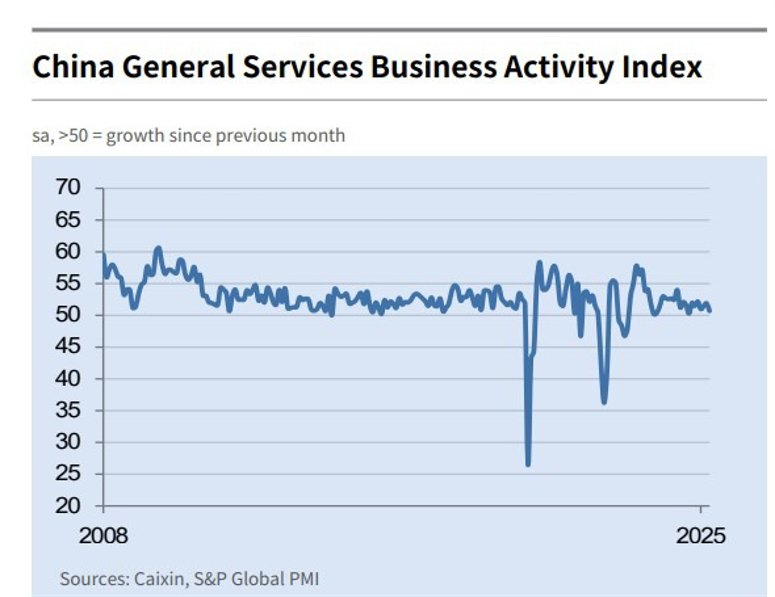

Các bình luận từ báo cáo:

Phản ứng thị trường: Ngay sau báo cáo, đồng USD có dấu hiệu phục hồi nhẹ:

Tổng thống Donald Trump công bố mức thuế 100% đối với các bộ phim nước ngoài nhập khẩu vào Mỹ, làm dấy lên lo ngại trong ngành công nghiệp giải trí và thị trường chứng khoán. Các nhà đầu tư được khuyến nghị theo dõi sát các công ty sản xuất phim quốc tế nhằm đánh giá tác động tiềm ẩn.

Trump cho rằng các quốc gia khác đang đưa ra các ưu đãi lớn để thu hút các nhà làm phim và hãng sản xuất của Mỹ, điều mà ông mô tả là mối đe dọa đối với an ninh quốc gia và ngành công nghiệp trong nước.

Bộ Thương mại Hoa Kỳ và Văn phòng Đại diện Thương mại Mỹ đã được chỉ đạo tiến hành các thủ tục triển khai chính sách thuế này ngay lập tức. Động thái này được dự báo sẽ có tác động sâu rộng đến kinh tế ngành giải trí, quan hệ thương mại quốc tế, cũng như định giá cổ phiếu của các công ty truyền thông và sản xuất phim.

Các nhà đầu tư nên theo dõi chặt chẽ các công ty có hoạt động sản xuất và phân phối phim quốc tế với tỷ trọng lớn, vì họ có thể đối mặt với chi phí gia tăng và gián đoạn doanh thu nếu chính sách thuế này được thực thi. Ngược lại, các hãng sản xuất và nội dung hoạt động hoàn toàn trong nước có thể được hưởng lợi tương đối nhờ giảm cạnh tranh từ các đối thủ nước ngoài.

Sau tuyên bố của ông Trump, nhiều lo ngại trong ngành đã nổi lên, xoay quanh các vấn đề kỹ thuật và phạm vi áp dụng của chính sách thuế. Các câu hỏi then chốt hiện nay bao gồm:

Bối cảnh dẫn đến chính sách thuế này bắt nguồn từ các cuộc thảo luận gần đây tại Mar-a-Lago, với sự tham gia của các diễn viên Jon Voight, Sylvester Stallone và Mel Gibson. Ban đầu, nội dung bàn thảo tập trung vào việc tăng cường ưu đãi thuế liên bang cho sản xuất phim trong nước. Tuy nhiên, đề xuất áp thuế được xem là một bước đi mang tính leo thang, có thể nhằm mạnh tay thúc đẩy hoạt động sản xuất quay trở lại Mỹ.

Các nhà đầu tư nên chuẩn bị tâm thế cho giai đoạn rà soát và tranh luận sâu rộng về chi tiết chính sách này, đồng thời theo dõi phản ứng từ các công ty truyền thông và nền tảng phát trực tuyến có hiện diện lớn ở thị trường toàn cầu. Chính sách này có khả năng định hình lại cục diện cạnh tranh trong ngành giải trí, tác động đến cả thị trường nội địa lẫn quốc tế.

Đồng USD đang giảm mạnh trong ngày hôm nay khi thị Tổng thống Mỹ dường như đang đưa ra quyết định tuỳ hứng. Cặp EUR/USD hiện giao dịch tại mức cao nhất trong ngày, tăng 60 pip lên 1.1355, trong khi USD/JPY giảm 117 pip, rơi xuống 143.75 – thấp hơn mức đáy của phiên thứ Sáu.

Chứng khoán Mỹ có khả năng chấm dứt chuỗi 9 phiên tăng liên tiếp khi hợp đồng tương lai S&P 500 giảm 0,8%.

Tâm điểm trong ngày là báo cáo chỉ số PMI dịch vụ ISM tháng 4, dự kiến công bố lúc 10 giờ sáng theo giờ miền Đông. Báo cáo này sẽ phản ánh phần nào tâm lý thị trường sau các biện pháp thuế quan. Tuy nhiên, với việc số liệu ngành sản xuất vẫn giữ ổn định và chi tiêu cho dịch vụ chưa có dấu hiệu suy yếu, mức độ rủi ro từ báo cáo lần này không quá lớn. Dự báo chung là 50,2 – thấp hơn so với mức 50,8 kỳ trước.

Thị trường bắt đầu tuần mới với tâm lý thận trọng khi nhà đầu tư chờ đợi các diễn biến mới trong đàm phán thương mại và quyết định chính sách của Fed, hay nói đúng hơn là phản ứng của Trump nếu Fed tiếp tục giữ nguyên lãi suất. Đồng USD tiếp tục yếu. Đồng yên Nhật (JPY) dẫn đầu mức tăng trong nhóm G10, trong khi USD tiếp tục suy yếu. Đồng TWD (Đài Loan) tăng mạnh đầu phiên, làm dấy lên kỳ vọng điều chỉnh tỷ giá so với đồng bạc xanh.

Về dữ liệu kinh tế, lạm phát Thụy Sĩ thấp hơn dự báo với mức tăng trưởng giá tiêu dùng hàng năm chạm ngưỡng 0%, lần đầu tiên kể từ tháng 3/2021, làm dấy lên lo ngại về nguy cơ giảm phát và khả năng SNB tái áp dụng lãi suất âm.

Ngoài ra, các cuộc gặp giữa Việt Nam và Mỹ trong tuần này cũng là điểm đáng chú ý trong bối cảnh căng thẳng thương mại toàn cầu vẫn đang diễn ra.

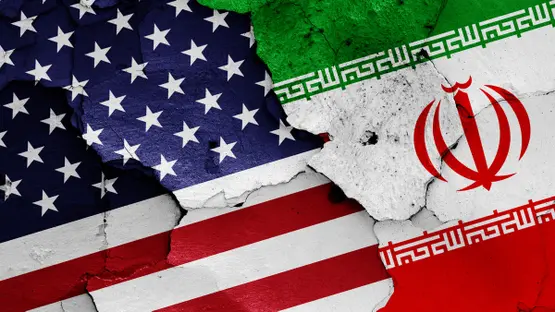

Đây là một phát ngôn mang tính nước đôi: vừa thể hiện thiện chí đối thoại, vừa ngầm chỉ trích động cơ của phía Mỹ.

Phát biểu này phản ánh rõ những trở ngại lớn trong tiến trình đàm phán. Iran khó có thể đặt niềm tin vào Mỹ, vì lo ngại rằng Washington đang sử dụng việc giải trừ quân bị như một bước đi đầu tiên hướng tới thay đổi chế độ. Ngược lại, Mỹ cũng không thể tin tưởng Iran khi có bằng chứng cho thấy Tehran đang phát triển chương trình vũ khí hạt nhân.

Rốt cuộc, cục diện có thể sẽ phụ thuộc vào quyết định của một người – cựu Tổng thống Donald Trump – và việc ông có sẵn sàng đặt niềm tin vào Iran hay chọn con đường đối đầu quân sự.

UAV của Ukraine tấn công Nga ngay trước thềm Ngày Chiến thắng, khiến rủi ro địa chính trị leo thang, củng cố đà tăng của vàng.

Cắt giảm lãi suất:

Tăng lãi suất:

Ông Fabio Panetta, thành viên Ban điều hành Ngân hàng Trung ương châu Âu (ECB), cảnh báo rằng chủ nghĩa bảo hộ đang đe dọa làm suy yếu sự thịnh vượng kinh tế toàn cầu. Theo ông, và cũng là quan điểm chung của hầu hết các nhà kinh tế, thương mại tự do mang lại nhiều lợi ích vượt trội cho tăng trưởng kinh tế so với các chính sách bảo hộ.

Việc tự do hóa thương mại giúp các quốc gia khai thác hiệu quả lợi thế so sánh, mở rộng quy mô thị trường, thúc đẩy cạnh tranh, kiểm soát lạm phát và thu hút nhiều dòng vốn đầu tư nước ngoài. Trong khi đó, xu hướng gia tăng các rào cản thương mại không chỉ làm tăng chi phí tiêu dùng mà còn có nguy cơ kìm hãm đổi mới và làm suy yếu nền kinh tế trong dài hạn.

Ngân hàng Trung ương Đài Loan mới đây xác nhận đã tiến hành can thiệp vào thị trường ngoại hối (FX) trong ngày hôm nay, tuy nhiên mức độ can thiệp này nhỏ hơn so với các lần trước. Dù không sử dụng thuật ngữ "thao túng", ngân hàng này thừa nhận việc can thiệp là một phần trong chiến lược điều chỉnh tỷ giá.

Bên cạnh đó, các nhà xuất khẩu, từ các công ty lớn đến nhỏ, đã đồng loạt bán đồng đô la Mỹ, phản ánh một động thái điều chỉnh vị thế ngoại hối. Dù hành động này không được coi là thao túng thị trường, nhưng nó vẫn có thể tạo ra những ảnh hưởng lớn đến tâm lý thị trường và giá trị đồng đô la Mỹ. Các chuyên gia cho rằng đây sẽ là một điểm đáng chú ý trong những ngày tới, khi thị trường theo dõi các diễn biến tiếp theo và tác động của nó đến xu hướng giá trị đồng bạc xanh.

Thống đốc Ngân hàng Nhân dân Trung Hoa (PBoC), ông Phan Công Thắng, cảnh báo rằng những bất ổn kinh tế toàn cầu đang ngày càng gia tăng, đồng thời kêu gọi các quốc gia châu Á tăng cường hợp tác để cùng đối phó với các biện pháp thuế quan.

Tuy nhiên, những phát biểu này được xem là mang tính tượng trưng, thiếu các cam kết cụ thể. Mặc dù đã xuất hiện một số tín hiệu tích cực trong các cuộc đàm phán thuế quan giữa Mỹ và Trung Quốc, giới quan sát cho rằng cần có những bước đi rõ ràng và thiết thực hơn để tạo chuyển biến thực sự trong quan hệ thương mại giữa hai nền kinh tế hàng đầu thế giới.

Đồng USD tiếp tục chịu áp lực giảm trong phiên giao dịch đầu tuần, nối dài chuỗi suy yếu kéo dài nhiều tuần qua bất chấp đà tăng ấn tượng của thị trường chứng khoán Mỹ.

Hợp đồng tương lai S&P 500 giảm 0.9% trong phiên, nhưng đây chỉ được xem là nhịp điều chỉnh nhẹ sau chín phiên tăng liên tiếp.

Trong bối cảnh đó, đồng bạc xanh vẫn chật vật duy trì vị thế khi giới đầu tư tỏ ra thận trọng hơn với các tài sản an toàn.

Tỷ giá USD/JPY giảm 0.7% xuống 143.95, trong khi EUR/USD tăng 0.3% lên 1.1336, USD/CHF cũng lùi 0.3% về 0.8243 sau cú bật nhẹ nhờ dữ liệu lạm phát Thụy Sĩ.

Đáng chú ý, AUD/USD tăng 0.6% lên 0.6483 và đang hướng tới ngưỡng kỹ thuật quan trọng 0.6500, nơi có thể xuất hiện lực bán nhưng đồng thời cũng mở ra khả năng bứt phá nếu tâm lý tiêu cực với đồng USD tiếp tục chi phối.

Mặc dù mới đầu tuần, diễn biến xung quanh các vấn đề thương mại – đặc biệt liên quan đến Đài Loan – đang thu hút sự chú ý và được kỳ vọng sẽ ảnh hưởng đáng kể đến biến động của đồng USD trong những ngày tới.

Nếu các cuộc đàm phán thương mại mở rộng sang vấn đề định giá tiền tệ, điều này có thể tạo ra hiệu ứng lan tỏa lớn đến tâm lý thị trường toàn cầu, đặc biệt là với đồng USD và các nền kinh tế mới nổi tại châu Á.

Niềm tin nhà đầu tư khu vực Eurozone theo khảo sát Sentix tháng 5 đạt -8.1, tốt hơn so với mức dự báo -12.5, trước đó: -19.5.

Đây là một sự phục hồi khiêm tốn sau cú lao dốc trong tháng trước, do lo ngại về các mức thuế của Trump. Dù vậy, tâm lý nhà đầu tư vẫn ở mức thấp, nhưng ít nhất những nỗi lo quá mức đã giảm bớt. Chỉ số kỳ vọng cũng đã tăng mạnh lên 19.6, từ mức 3.8 hồi tháng Tư. Sentix cho biết:

"Điều này thật đáng chú ý, vì cho thấy các nhà đầu tư phần lớn đã từ bỏ lo ngại suy thoái mà họ từng thể hiện vào tháng trước. Những nạn nhân chính của chính sách thuế quan của Trump là nền kinh tế Mỹ và ở một mức độ nào đó, là các nền kinh tế Trung Quốc và Thụy Sĩ."

Tiền gửi không kỳ hạn nội địa: 443.1 tỷ CHF so với 442.6 tỷ CHF kỳ trước.

Sự thay đổi nhẹ, với tâm lý chung của thị trường có phần thận trọng hơn. Hợp đồng tương lai S&P 500 giảm 0.7%, nhưng sự giảm này diễn ra sau chuỗi 9 ngày tăng liên tiếp của cổ phiếu Mỹ. Vì vậy, có thể coi đây chỉ là một chút nghỉ ngơi sau chuỗi tăng nóng. Như đã đề cập trước đó, chuỗi 9 ngày tăng liên tiếp là điều hiếm có. Tuy nhiên, để đạt được chuỗi 10 ngày, điều này càng hiếm hơn.

Trong phiên Mỹ, sự chú ý sẽ chuyển sang chỉ số PMI lĩnh vực dịch vụ ISM của Mỹ. Các báo cáo khu vực gần đây cho thấy sự suy yếu, tương tự như nhiều khảo sát về người tiêu dùng và doanh nghiệp do bất ổn thương mại. Dự báo đồng thuận cho thấy PMI có thể giảm xuống 50.2 so với mức 50.8 trước đó. Tuy nhiên, sau báo cáo việc làm NFP mạnh mẽ, khó có khả năng thị trường sẽ định giá theo hướng ôn hòa hơn trước cuộc họp của FOMC vào thứ Tư tới.

Tâm điểm trong tuần này sẽ là thông báo về thỏa thuận thương mại đầu tiên. Như đã nhắc trước đó, các quan chức Mỹ từng nói thỏa thuận này sẽ được công bố vào tuần trước hoặc tuần này. Nếu vẫn không có thông tin gì trong tuần này, thị trường có thể thất vọng và bắt đầu nghi ngờ về sự lạc quan đã được phản ánh vào giá trong vài tuần qua.

Chỉ số CPI tổng thể của Thụy Sĩ tăng 0% so với tháng trước (trước đó +0.3%), trong khi CPI lõi tăng 0.6% so với cùng kỳ năm ngoái (trước đó +0.9%).

Lạm phát tại Thụy Sĩ thấp hơn dự báo, với mức tăng giá tiêu dùng chạm mốc 0% lần đầu tiên kể từ tháng 3/2021. Lạm phát cơ bản cũng tiếp tục giảm, làm gia tăng lo ngại cho Ngân hàng Quốc gia Thụy Sĩ (SNB), đặc biệt trong bối cảnh đồng franc mạnh lên rõ rệt trong khoảng một tháng qua. Nguy cơ giảm phát đang quay trở lại.

Vẫn còn sớm trong ngày và sẽ có những vấn đề lớn hơn cần chú ý vào cuối tuần, với nhiều tiêu đề thương mại chắc chắn xuất hiện và quyết định của Fed (hay đúng hơn là phản ứng của Tổng thống Trump với nó). Hợp đồng tương lai Mỹ đang giảm nhẹ, nhưng có lẽ do kiệt sức sau chín ngày tăng liên tiếp. Bản thân điều đó đã hiếm, và kéo dài lên mười ngày còn hiếm hơn, như được thấy ở đây.

Có vài mức đáng chú ý trong ngày, được in đậm.

Đó là các mức EUR/USD tại 1.1300 và 1.1400, với giá hiện đang dao động giữa các mức hợp đồng quyền chọn này. Chúng đáng chú ý nhưng không có nhiều tác động, vì không liên quan đến các mức kỹ thuật quan trọng. Mức 1.1300 có thể giúp hạn chế giá giảm, trong khi phía tăng bị kiềm chế bởi các đường trung bình động hàng giờ tại 1.1340-53 hiện tại.

Tuy nhiên, dòng chảy rủi ro và tâm lý đồng USD sẽ tiếp tục vượt qua mọi ảnh hưởng từ các hợp đồng quyền chọn. Hôm nay, đồng USD yếu khi tâm lý rủi ro nghiêng về phía tiêu cực. Hợp đồng tương lai S&P 500 giảm 0.7%, khiến USD giảm trên diện rộng. Đây là những yếu tố quan trọng hơn cần lưu ý.

Điều này sẽ dẫn đến dòng chảy tài chính giảm ở châu Âu vào đầu tuần, đặc biệt sau một số ngày nghỉ lễ ở châu Á. Tuy nhiên, các trung tâm tài chính lớn khác ở châu Âu vẫn mở cửa. Về dữ liệu kinh tế, hôm nay không có nhiều sự kiện đáng chú ý. Chúng ta có dữ liệu lạm phát Thụy Sĩ tháng 4 vào 13:30 giờ Việt Nam và chỉ số niềm tin nhà đầu tư khu vực đồng euro Sentix tháng 5 vào 15:30 giờ Việt Nam. Chỉ có vậy trước khi chuyển sang phiên giao dịch Mỹ sau đó.

Dầu:

OPEC+ cuối tuần qua đồng ý tăng sản lượng thêm 411,000 thùng/ngày trong tháng 6, lặp lại mức tăng bất ngờ của tháng 5. Động thái này gần gấp ba lần kỳ vọng ban đầu và là tháng thứ hai liên tiếp tăng cung mạnh mẽ. Các bài đăng về OPEC+ đã được nhóm lại ở trên — hãy đọc bài cuối cùng, nó đưa ra một góc nhìn trái ngược với câu chuyện thị trường hiện tại, dù chưa được định giá đầy đủ.

→ Giá dầu giảm mạnh khi thị trường mở cửa trở lại trong tuần.

Phát biểu của Tổng thống Donald Trump:

FX – đồng TWD và biến động khu vực:

Xu hướng này không chỉ giới hạn ở Đài Loan. Có nhiều đồn đoán rằng một số nước châu Á đang cân nhắc tái định giá tiền tệ như một đòn bẩy chiến lược trong đàm phán thuế quan — đồng tiền mạnh hơn khiến xuất khẩu đắt hơn, có thể giải quyết phàn nàn của Mỹ. Bằng chứng hỗ trợ giả thuyết:

Vàng:

Goldman Sachs dự kiến khối lượng xuất khẩu của Trung Quốc sẽ giảm 5% trong cả năm 2025 và 2026, do thuế quan Mỹ tăng và quan hệ thương mại căng thẳng.

Trong một ghi chú gần đây, các nhà phân tích của ngân hàng cho biết: “Việc đạt được thỏa thuận trong ngắn hạn rất khó, và mức thuế quan Mỹ tăng đáng kể dự kiến sẽ ảnh hưởng nặng nề đến xuất khẩu Trung Quốc.”

Dù một phần có thể được bù đắp bằng cách chuyển hướng thương mại qua Đông Nam Á, Goldman Sachs cũng dự báo thặng dư thương mại hàng hóa của Trung Quốc giảm nhẹ — xuống 3.7% GDP năm 2025, từ 4.0% năm 2024.

Barclays đã hạ dự báo giá dầu Brent, viện dẫn việc OPEC+ tăng sản lượng nhanh hơn dự kiến. Ngân hàng này hiện dự kiến giá Brent trung bình đạt 66 USD/thùng vào năm 2025 (giảm 4 USD) và 60 USD/thùng vào năm 2026 (giảm 2 USD).

Những điểm chính:

Đồng TWD đã tăng mạnh trong phiên giao dịch gần đây, làm dấy lên các suy đoán rằng một số quốc gia châu Á có thể đang xem xét việc tái định giá đồng tiền của mình nhằm tìm kiếm nhượng bộ từ phía Mỹ trong vấn đề thuế quan.

Việc nâng giá nội tệ khiến hàng xuất khẩu trở nên đắt hơn, từ đó có thể được xem là một cử chỉ thiện chí trong đàm phán thương mại.

Đồng USD hôm nay suy yếu trên diện rộng, bao gồm cả so với nhân dân tệ Trung Quốc. Dù thị trường đại lục nghỉ lễ, đồng nhân dân tệ ở thị trường quốc tế (USD/CNH) vẫn được giao dịch quanh mức 7.1963.

Đồng HKD thậm chí đã chạm ngưỡng mạnh nhất trong biên độ giao dịch cho phép của mình.

Phát biểu trong bối cảnh căng thẳng thương mại gia tăng, Thủ tướng Việt Nam Phạm Minh Chính cho biết các mức thuế đối ứng của Tổng thống Mỹ Donald Trump đang ảnh hưởng tiêu cực đến nền kinh tế toàn cầu.

Ông nhấn mạnh rằng các mức thuế này đang đe dọa chuỗi cung ứng toàn cầu và khiến nền kinh tế phụ thuộc vào xuất khẩu như Việt Nam rơi vào "tình hình đầy thách thức và phức tạp".

Hiện trong danh sách áp thuế của ông Trump có cả hàng hóa Việt Nam, với mức thuế lên tới 46%.

Dữ liệu tuyển dụng việc làm ANZ-Indeed của Úc tháng 4/2025: +0.5% so với tháng trước (Trước đó: +0.4%)

ANZ nhận định thị trường lao động Úc vẫn duy trì sự vững vàng, khi chỉ số tiếp tục cho thấy đà ổn định của nhu cầu tuyển dụng.

Tin chính tại Úc hôm nay

Đảng cầm quyền giành chiến thắng áp đảo trong cuộc tổng tuyển cử diễn ra vào thứ Bảy, củng cố thêm sự ổn định chính trị tại quốc gia này.