Ngay cả sau bốn tháng đối mặt với thuế quan của Trump, vẫn còn tồn tại quan điểm trái chiều sâu sắc về tác động hiện tại và tương lai của chúng đối với các doanh nghiệp, lạm phát và toàn bộ nền kinh tế Mỹ. Trước dữ liệu việc làm hôm thứ Sáu, Phố Wall đã thăng hoa khi các công ty công nghệ lớn (big tech) tiếp tục dẫn đầu và thể hiện sức chống chịu trong việc giảm thiểu tác động từ thuế quan.

Tuy nhiên, liệu có phải là một giả định hợp lý khi cho rằng mọi doanh nghiệp khác ở Mỹ cũng đang đối mặt với hoàn cảnh tương tự? Thực tế là không hẳn vậy.

Với khoảng 65% công ty trong chỉ số S&P 500 đã báo cáo thu nhập quý 2, Société Générale lưu ý rằng 52% trong số đó đã báo cáo biên lợi nhuận sụt giảm. Cần nhắc lại rằng, doanh thu không đồng nghĩa với lợi nhuận. Và vì vậy, ngay cả khi nhiều công ty báo cáo doanh thu cao hơn trong quý, lợi nhuận ròng của họ thực tế lại yếu hơn do biên lợi nhuận bị thu hẹp.

Và sự khác biệt này càng rõ rệt hơn nếu bạn so sánh với 10 công ty hàng đầu về tỷ trọng trong chỉ số.

Như có thể thấy ở trên, phần còn lại của các công ty trong S&P 500 đang cho thấy hiệu suất lợi nhuận ở mức trung bình trong năm nay. Trong khi đó, chính các ông lớn lại là những người kéo mọi thứ đi lên.

Để dễ hình dung, 10 công ty hàng đầu là Nvidia, Microsoft, Apple, Amazon, Meta, Broadcom, Alphabet (GOOG và GOOGL), Tesla, và Berkshire Hathaway.

Và chúng ta đã thấy cổ phiếu của các công ty công nghệ lớn báo cáo thu nhập vượt kỳ vọng mạnh mẽ trong vài tuần qua. Vì vậy, bạn có thể phần nào hiểu được vấn đề.

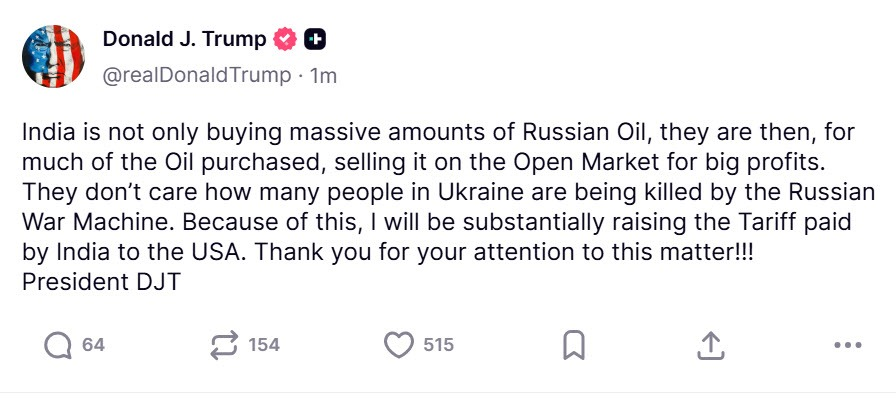

Nếu bạn không thuộc nhóm big tech, rõ ràng là thuế quan đang bắt đầu gây tổn thương. Hãy nhìn vào báo cáo thu nhập của Ford tuần trước, nhà sản xuất ô tô này báo cáo rằng EBIT điều chỉnh đã bị ảnh hưởng 800 triệu USD do ảnh hưởng của thuế quan trong quý 2. Trong khi đó, GM cũng lưu ý rằng chi phí liên quan đến thuế quan đã làm giảm 1.1 tỷ USD lợi nhuận quý 2. Và Stellantis cũng cho biết thuế quan đã làm tăng thêm gần 350 triệu USD vào chi phí của họ.

Chỉ cần bạn ở trong lĩnh vực sản xuất, thuế quan chắc chắn đang gây thiệt hại. Và vấn đề là, các công ty này dường như vẫn chưa chuyển phần lớn chi phí sang người tiêu dùng. Vì vậy, đó là một điểm khác cần cảnh giác và là điều cần được thảo luận trong một bài viết riêng.

Nhưng quay trở lại với diễn biến của thị trường chứng khoán năm nay, có thể thấy cực kỳ rõ ràng rằng chúng ta đang ở trong một cuộc bùng nổ của thị trường AI. Đó là nơi bữa tiệc đang diễn ra và đó là thứ sẽ phải gồng gánh ngôi nhà bài ngày càng lớn này.