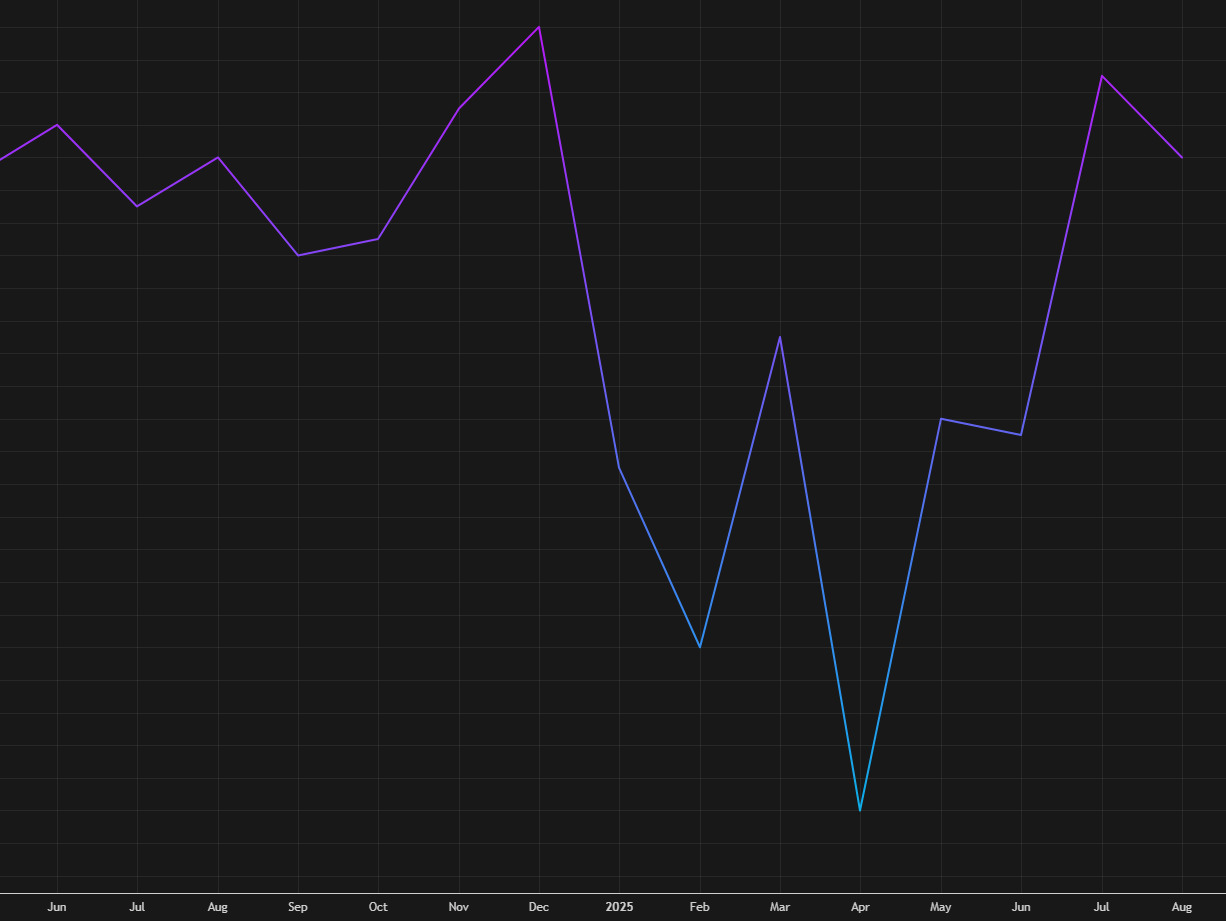

Giá vàng tiếp tục giao dịch trên 3,410 USD/oz

Giá vàng tiếp tục giao dịch trên 3,410 USD/oz nhờ kỳ vọng Fed cắt giảm lãi suất ngày càng tăng.

Giá vàng tiếp tục giao dịch trên 3,410 USD/oz nhờ kỳ vọng Fed cắt giảm lãi suất ngày càng tăng.

Đồng USD suy yếu trong phiên châu Á - Thái Bình Dương trước thềm báo cáo việc làm Mỹ, khi Chủ tịch Fed Chicago Austan Goolsbee phát tín hiệu thận trọng và cho biết cuộc họp FOMC tháng 9 vẫn “mở” với khả năng cắt giảm lãi suất chưa được quyết định.

Trái lại, đồng yên tăng mạnh nhờ loạt dữ liệu kinh tế Nhật Bản vượt kỳ vọng, bao gồm lương thực tế lần đầu tiên đi lên kể từ tháng 12, thu nhập tiền mặt tăng nhanh nhất trong bảy tháng và chi tiêu hộ gia đình nối dài đà tăng ba tháng liên tiếp, qua đó củng cố dự báo BoJ có thể sớm nâng lãi suất.

Cổ phiếu ô tô Nhật Bản khởi sắc sau khi Tổng thống Trump ký sắc lệnh giới hạn thuế nhập khẩu xe vào Mỹ ở mức 15%, thấp hơn lo ngại trước đó, giúp tâm lý nhà đầu tư cải thiện. Ở lĩnh vực công nghệ, Financial Times đưa tin OpenAI đang chuẩn bị thiết kế và sản xuất chip AI riêng cùng Broadcom từ năm 2026, đánh dấu bước đi nhằm giảm phụ thuộc vào các nhà cung cấp hiện tại.

Trên thị trường tài chính, lợi suất trái phiếu Mỹ nhích xuống khi giá tăng, trong khi chứng khoán châu Á hầu hết đi lên với Nikkei 225 tăng 0.9%, Hang Seng tăng 0.5%, Shanghai Composite tăng 0.25% và S&P/ASX 200 tăng 0.3%. Vàng cũng vượt trở lại mốc 3,550 USD/ounce, phản ánh nhu cầu trú ẩn an toàn trước dữ liệu Mỹ sắp công bố.

Tiền lương tại Nhật Bản đã tăng mạnh trong tháng 7, mang đến tín hiệu tích cực cho nền kinh tế khi cả lương danh nghĩa và lương thực tế đều cải thiện.

Theo số liệu Bộ Lao động công bố ngày 6/9, lương danh nghĩa tăng 4.1% so với cùng kỳ năm ngoái, cao hơn mức điều chỉnh 3.1% của tháng 6 và vượt xa dự báo 3% của giới phân tích, đồng thời đánh dấu mức tăng mạnh nhất kể từ tháng 12.

Đáng chú ý, thu nhập thực tế – yếu tố phản ánh sức mua của người lao động sau khi loại trừ lạm phát – đã quay lại tăng 0.5% sau bảy tháng liên tiếp suy giảm.

Chuyên gia kinh tế Kohei Okazaki của Nomura Securities nhận định kết quả này cho thấy nền kinh tế trong nước đang có chiều hướng tích cực và củng cố niềm tin rằng nhu cầu nội địa sẽ vẫn vững vàng ngay cả khi đối mặt với những cú sốc từ bên ngoài.

Ông nhấn mạnh, dù một phần mức tăng đến từ tiền thưởng, xu hướng lương nhích lên đang dần hình thành và điều này có ý nghĩa quan trọng khi gắn liền với sự phục hồi tiêu dùng.

Chính phủ Thủ tướng Mark Carney sẽ hoãn kế hoạch buộc các hãng sản xuất ô tô phải đạt chỉ tiêu doanh số xe điện vào năm 2026, nhằm giảm bớt áp lực cho ngành công nghiệp đang lao đao vì thuế quan trong bối cảnh căng thẳng thương mại với Mỹ.

Theo Bloomberg, động thái này sẽ được công bố vào thứ Sáu như một phần trong gói biện pháp hỗ trợ các lĩnh vực chịu ảnh hưởng nặng nề nhất từ chính sách của Tổng thống Donald Trump.

Trước đó, dưới thời cựu Thủ tướng Justin Trudeau, Canada đã ban hành quy định yêu cầu ít nhất 20% lượng xe mới bán ra phải là xe không phát thải vào năm mẫu 2026. Tuy nhiên, thay vì duy trì mục tiêu này, chính phủ Carney sẽ tiến hành xem xét lại “tiêu chuẩn sẵn có của xe điện” để tránh tạo thêm gánh nặng cho các hãng sản xuất ô tô.

Đồng USD đang suy yếu trên diện rộng trong phiên giao dịch châu Á, khi loạt đồng tiền chủ chốt như euro, đô la Úc, đô la New Zealand và bảng Anh đều tăng giá so với đồng bạc xanh.

Trước đó, ING dự báo BoJ có thể nâng lãi suất vào tháng 10 nhờ đà tăng lương, đồng thời cảnh báo rủi ro từ chính trị và thuế quan, góp phần hỗ trợ đồng yên.

Tuy nhiên, giới phân tích nhận định xu hướng giảm của USD không chỉ đến từ BoJ hay JPY, mà phản ánh bức tranh lớn hơn: thị trường đang theo đuổi một câu chuyện chung về triển vọng đồng bạc xanh suy yếu, và yếu tố này hiện là động lực chính chi phối giao dịch.

Dữ liệu kinh tế mới công bố đã củng cố kỳ vọng rằng Ngân hàng Trung ương Nhật Bản (BoJ) có thể nâng lãi suất vào tháng 10, khi tiền lương tháng 7 tăng mạnh 4.1% so với cùng kỳ, vượt xa dự báo, trong đó tiền thưởng tăng gần 8% và lương cơ bản tăng 2.6%.

Đây cũng là lần đầu tiên từ tháng 12 năm ngoái, tiền lương thực tế sau điều chỉnh lạm phát tăng dương trở lại, giúp hỗ trợ tiêu dùng khi chi tiêu hộ gia đình duy trì đà tăng ba tháng liên tiếp.

ING nhấn mạnh mức tăng lương tối thiểu kỷ lục từ 1,055 yên lên 1,121 yên sẽ tiếp tục củng cố xu hướng này, và dự báo BoJ sẽ tiến hành nâng lãi suất thêm 25 điểm cơ bản trong tháng 10.

Tuy vậy, những rủi ro bên ngoài và trong nước vẫn còn hiện hữu: Tổng thống Trump vừa ký sắc lệnh củng cố thỏa thuận thuế quan 15% giữa Mỹ và Nhật Bản, trong khi Thủ tướng Shigeru Ishiba có thể đối mặt với các thách thức lãnh đạo trong nội bộ LDP, khiến triển vọng chính sách tiền tệ thêm phần bất định.

Giá vàng hiện đang giao dịch quanh 3,560 USD/oz trước thềm công bố bảng lương phi nông nghiệp của Mỹ.

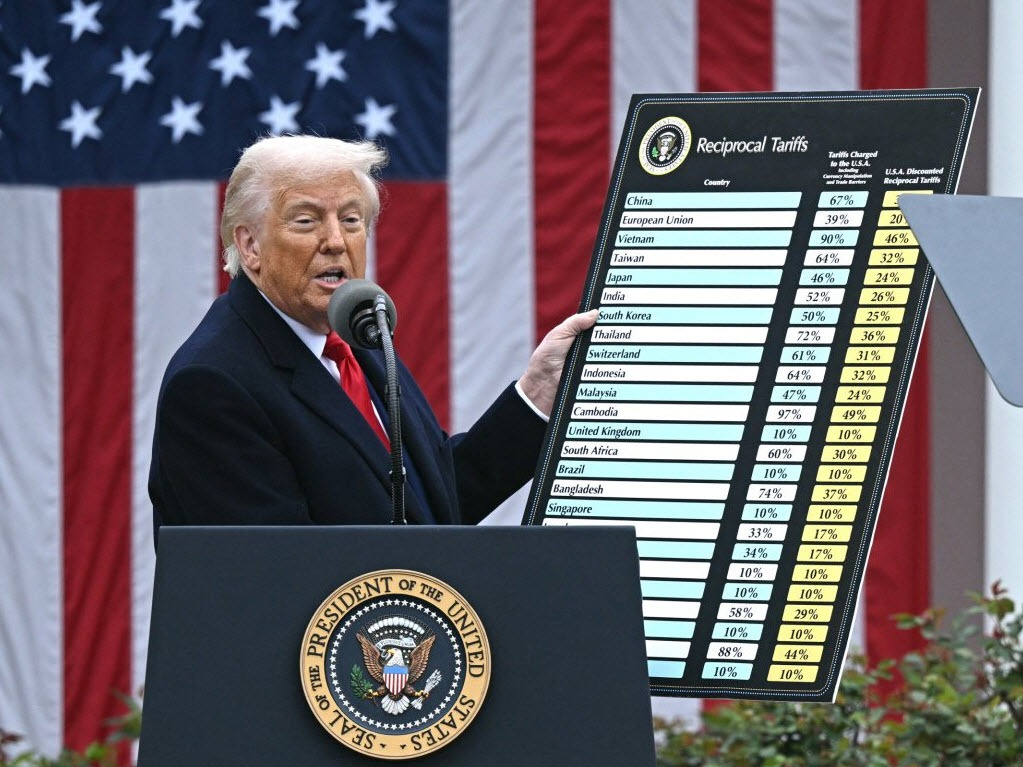

Tổng thống Donald Trump vừa tuyên bố sẽ áp thuế nhập khẩu tới 100% đối với các mặt hàng bán dẫn từ những công ty chưa chuyển sản xuất sang Mỹ, động thái được xem là nỗ lực gia tăng sức ép buộc các tập đoàn công nghệ toàn cầu phải đầu tư tại Mỹ.

Phát biểu trước bữa tối với các lãnh đạo công nghệ, Trump khẳng định mức thuế sẽ “khá đáng kể” nhưng loại trừ các hãng đã và đang xây dựng nhà máy tại Mỹ, trong đó có TSMC, Samsung và SK Hynix.

Ông cũng nhắc đến CEO Apple Tim Cook như một trường hợp “đang ở vị thế tốt” nhờ cam kết tăng đầu tư 600 tỷ USD tại Mỹ trong bốn năm tới.

Chính sách này được cho là sẽ tạo lợi thế cho nền sản xuất trong nước nhưng đồng thời gây chấn động thị trường toàn cầu và đối mặt với các thách thức pháp lý, khi một tòa án cấp thấp đã bác bỏ phần lớn các mức thuế trước đó của Trump, buộc chính quyền của ông phải đề nghị Tòa án Tối cao can thiệp để duy trì quyền áp thuế rộng rãi theo đạo luật khẩn cấp từ năm 1977.

Giá dầu tiếp tục giảm nhẹ trong phiên thứ ba liên tiếp vào thứ Sáu, khi các nhà giao dịch chờ đợi cuộc họp OPEC+ cuối tuần có thể đưa ra quyết định tăng sản lượng mới.

Theo Reuters, tám thành viên OPEC cùng các đối tác, trong đó có Nga, dự kiến thảo luận về việc nâng sản lượng trong tháng 10. Nếu được thông qua, động thái này sẽ bắt đầu đảo ngược 1.65 triệu thùng/ngày cắt giảm sản lượng bổ sung — tương đương khoảng 1.6% nhu cầu toàn cầu — sớm hơn một năm so với kế hoạch ban đầu.

Thị trường cũng phản ứng với việc tồn kho dầu thô Mỹ bất ngờ tăng 2.4 triệu thùng trong tuần trước, trong khi dự báo là giảm 2 triệu thùng, do các nhà máy lọc dầu bước vào mùa bảo dưỡng. Báo cáo của API ghi nhận mức tăng tồn kho nhỏ hơn, khoảng 600,000 thùng.

Diễn biến thị trường trái phiếu vẫn biến động:

Lợi suất trái phiếu kỳ hạn 10 năm khoảng 4.1569%, mức thấp nhất kể từ ngày 1/5

Lợi suất trái phiếu kỳ hạn 2 năm khoảng 3.5837%, cũng là mức thấp nhất kể từ ngày 1/5

Dữ liệu Nhật Bản, tổng chi tiêu hộ gia đình cao hơn dự báo và đáng kể cao hơn so với tháng 6

Tiền lương cũng tăng vững:

Tổng thống Donald Trump tuyên bố chính quyền của ông sẽ sớm áp thuế quan đối với các mặt hàng bán dẫn nhập khẩu từ những công ty chưa chuyển dịch sản xuất về Mỹ. Phát biểu trước bữa tối cùng các lãnh đạo công nghệ, ông cho biết mức thuế sẽ “đáng kể, không quá cao nhưng đủ lớn,” trong khi các doanh nghiệp đã hoặc đang triển khai kế hoạch xây dựng nhà máy tại Mỹ sẽ được miễn trừ.

Động thái này phản ánh chiến lược quen thuộc của Trump trong việc sử dụng thuế quan như công cụ gây sức ép buộc doanh nghiệp và chính phủ nước ngoài phải tăng cường đầu tư vào Mỹ. Ông cũng nhắc tới CEO Apple Tim Cook – người tham dự bữa tối – và nhận định Apple đang “ở vị thế khá tốt” nhờ cam kết đầu tư 600 tỷ USD vào Mỹ trong bốn năm tới.

Trước đó, Trump từng ám chỉ mức thuế có thể lên tới 100% với chip nhập khẩu, ngoại trừ các công ty có kế hoạch sản xuất tại Mỹ. Nhiều tập đoàn châu Á lớn như TSMC, Samsung hay SK Hynix đã công bố kế hoạch đầu tư đáng kể vào thị trường này.

Chính sách mới tiếp tục gây lo ngại trên thị trường toàn cầu và đối mặt với thách thức pháp lý. Gần đây, một tòa án cấp dưới đã bác bỏ phần lớn chương trình thuế quan trước đó của Trump, song chính quyền của ông đã đệ đơn lên Tòa án Tối cao nhằm duy trì thẩm quyền rộng rãi được trao theo đạo luật khẩn cấp năm 1977.

Chủ tịch Fed Chicago, ông Austan Goolsbee, trong buổi đối thoại tại sự kiện mHub Industry Disruptor Series ở Chicago, cho biết bối cảnh kinh tế hiện tại vẫn chứa đựng nhiều yếu tố khó đoán định, khiến Fed cần áp dụng cách tiếp cận “chờ và quan sát” trước khi ra quyết định chính sách.

Ông lưu ý rằng thị trường lao động có thể đang suy yếu, trong khi lạm phát lại có dấu hiệu nhích lên, tạo ra sự bất cân xứng trong dữ liệu. Theo Goolsbee, lãi suất là công cụ phản ánh tốt hơn tình hình thị trường lao động so với con số tăng trưởng việc làm thuần túy.

Bàn về tác động của thuế quan, ông cho rằng mức độ ảnh hưởng đến giá cả sẽ phụ thuộc nhiều vào từng ngành hàng cụ thể. Đồng thời, Goolsbee nhấn mạnh cuộc họp tháng 9 tới của Fed vẫn là một “cuộc họp mở” (live meeting), và ông hiện chưa đưa ra quyết định cuối cùng về việc nên giữ nguyên hay điều chỉnh lãi suất.

Theo Wall Street Journal, chính quyền Tổng thống Donald Trump đang chuẩn bị mở lại các cuộc đàm phán về hiệp định thương mại tự do lớn nhất của Mỹ – Hiệp định Mỹ - Mexico - Canada (USMCA).

Văn phòng Đại diện Thương mại Mỹ (USTR) dự kiến sẽ khởi động quá trình tham vấn công khai trong vòng một tháng tới, một bước đi bắt buộc theo luật năm 2020 khi hiệp định này được thông qua. Nguồn tin cho biết yêu cầu lấy ý kiến từ doanh nghiệp và các công đoàn có thể được công bố ngay trong tuần này, dù trước đó chính quyền Trump đã từng trì hoãn tiến trình này.

Các cuộc tham vấn được coi là bước khởi đầu cho một quá trình tái đàm phán có thể kéo dài, trong bối cảnh hiệp định có điều khoản đánh giá định kỳ sau 6 năm Sau khi thu thập ý kiến, chính quyền Mỹ sẽ phải tổ chức ít nhất một phiên điều trần công khai và báo cáo trước Quốc hội vào tháng 1/2026, trước khi diễn ra cuộc rà soát ba bên đầu tiên vào ngày 1/7/2026.

Trump từng là người giám sát quá trình ký kết USMCA trong nhiệm kỳ đầu, và hiệp định này được đánh giá là một thành tựu đáng kể về thương mại. Tuy nhiên, ngay trong những tuần đầu của nhiệm kỳ thứ hai, ông lại chỉ trích đây là một “thỏa thuận tồi tệ” và bày tỏ ý định tái thương lượng.

Ngân hàng Bank of America (BofA) dự báo đồng euro sẽ tăng giá lên vùng 1.20–1.25 USD trong năm tới, đồng thời cảnh báo đồng bạc xanh có nguy cơ chuyển từ trạng thái “định giá cao nhẹ” sang “định giá thấp.”

Các nhà phân tích của BofA lưu ý rằng đồng USD đã bị định giá cao trong phần lớn thập kỷ qua, song từ đầu năm 2025 đến nay, đồng tiền này đã tiến gần hơn đến giá trị hợp lý nhờ một loạt yếu tố, bao gồm gói kích thích tài khóa của Đức, căng thẳng thương mại kéo dài, và những nghi vấn xoay quanh mức độ ổn định thể chế tại Mỹ.

BofA cảnh báo, nếu niềm tin vào thể chế Mỹ tiếp tục suy yếu, đồng USD có thể bị đẩy xuống dưới ngưỡng giá trị hợp lý, qua đó mở đường cho một đợt tăng giá mạnh mẽ hơn của đồng euro.

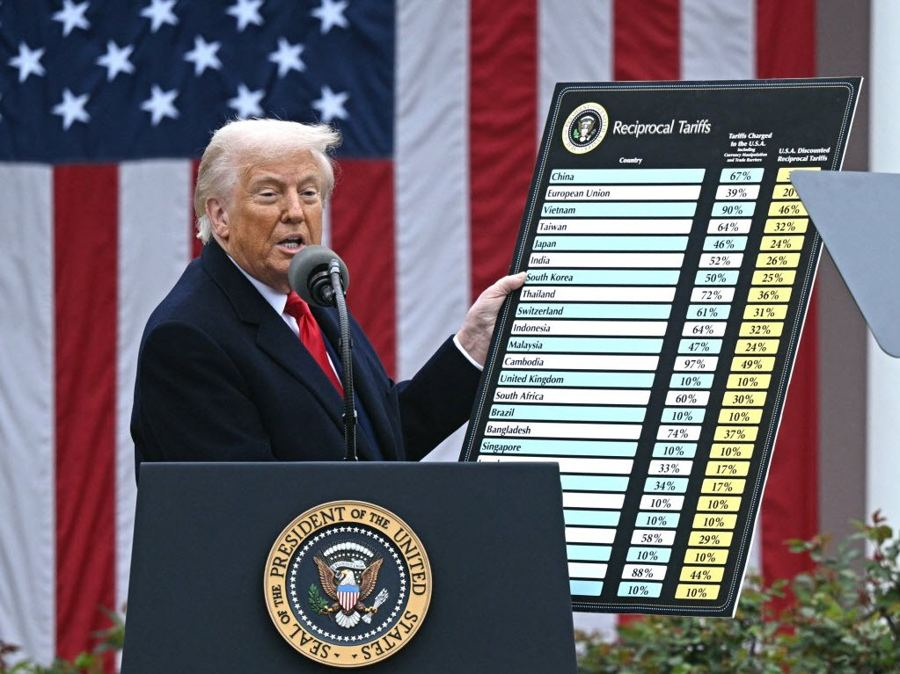

Ngân hàng đầu tư Goldman Sachs cảnh báo trong một báo cáo rằng giá vàng có thể tăng vọt lên 5,000 USD/oz trong trường hợp Tổng thống Donald Trump tiếp tục gia tăng can thiệp vào Cục Dự trữ Liên bang (Fed), qua đó làm xói mòn niềm tin vào thị trường tài chính Mỹ. Theo Goldman, áp lực chính trị đối với Fed có nguy cơ làm suy giảm lòng tin vào trái phiếu, chứng khoán cũng như đồng USD, khiến dòng tiền tìm đến các tài sản trú ẩn an toàn như vàng.

Hiện giá vàng đang dao động quanh mức 3,545 USD/oz, sát đỉnh lịch sử. Bà Samantha Dart, Trưởng bộ phận nghiên cứu hàng hóa của Goldman Sachs, nhận định:

“Trong kịch bản Fed đánh mất sự độc lập, nền kinh tế Mỹ nhiều khả năng sẽ phải đối mặt với lạm phát cao hơn, giá cổ phiếu sụt giảm và đồng USD bị xói mòn vị thế dự trữ toàn cầu. Ngược lại, vàng nổi bật như một tài sản lưu giữ giá trị vốn không phụ thuộc vào lòng tin thể chế.”

Những lo ngại này gia tăng trong bối cảnh Nhà Trắng thời gian qua liên tục gây sức ép với Fed: Tổng thống Trump đã kêu gọi mở điều tra hình sự đối với Chủ tịch Jerome Powell và Thống đốc Lisa Cook, đồng thời tìm cách sa thải bà Cook. Bên cạnh đó, kế hoạch bổ nhiệm những nhân sự thân cận ủng hộ lãi suất thấp càng khiến giới phân tích lo ngại về tính độc lập của ngân hàng trung ương Mỹ.

Goldman Sachs ước tính rằng chỉ cần 1% giá trị trái phiếu Kho bạc Mỹ do khu vực tư nhân nắm giữ được chuyển sang vàng thì giá vàng đã có thể vọt lên gần 5,000 USD/oz. Ngân hàng này cũng đưa ra kịch bản rủi ro thấp hơn, với mức giá mục tiêu 4,500 USD/oz, đồng thời tái khẳng định vàng là “khuyến nghị mua dài hạn có mức độ thuyết phục cao nhất trong nhóm hàng hóa.”

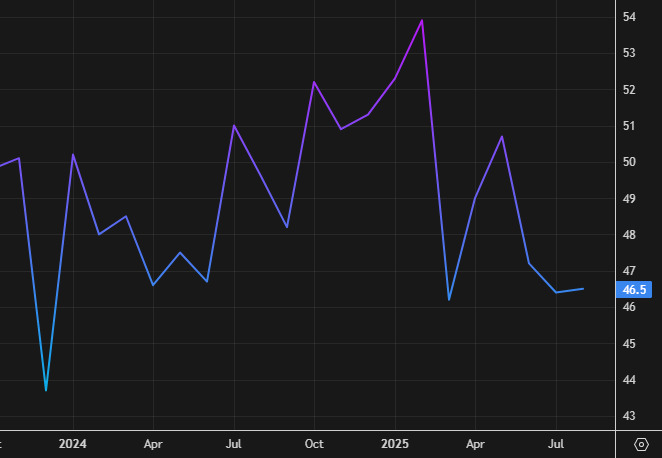

Chỉ số DXY bật tăng trong đầu phiên thứ Nămsau đó chịu áp lực giảm vào cuối phiên, phản ánh tác động đan xen từ các dữ liệu kinh tế Mỹ. Sự điều chỉnh tăng của năng suất lao động phi nông nghiệp quý II cùng với việc chi phí lao động đơn vị được hạ thấp đã mang lại lực đỡ quan trọng, trong khi chỉ số ISM dịch vụ tháng 8 bất ngờ mở rộng với tốc độ nhanh nhất trong nửa năm qua, càng củng cố kỳ vọng rằng khu vực dịch vụ – vốn chiếm tỷ trọng lớn trong nền kinh tế Mỹ – vẫn giữ được sự ổn định. Tuy vậy, đồng USD cũng chịu sức ép khi báo cáo việc làm ADP tháng 8 ghi nhận số việc làm mới trong khu vực tư nhân thấp hơn dự báo, đồng thời số đơn xin trợ cấp thất nghiệp hàng tuần tăng lên mức cao nhất trong vòng 10 tuần. Những tín hiệu này làm gia tăng kỳ vọng Fed sẽ có lập trường mềm mỏng hơn trong điều hành chính sách, từ đó gây áp lực giảm lên đồng bạc xanh trong ngắn hạn. Trong bối cảnh đó, nhà đầu tư đang chờ đợi báo cáo việc làm phi nông nghiệp tháng 8 công bố vào thứ Sáu, được xem là thước đo then chốt để xác định hướng đi tiếp theo của USD.

Trên thị trường chứng khoán, các chỉ số chính của Phố Wall đồng loạt tăng trong ngày thứ Năm khi nhà đầu tư tiếp tục đặt cược vào kịch bản Fed giảm lãi suất. Chỉ số S&P 500 khép lại phiên giao dịch thứ Năm ở mức kỷ lục mới, khi các số liệu về thị trường lao động không làm thay đổi kỳ vọng rằng Cục Dự trữ Liên bang (Fed) sẽ tiến hành cắt giảm lãi suất, chỉ một ngày trước thời điểm công bố báo cáo việc làm hàng tháng quan trọng của Mỹ. Dù vậy, đà tăng bị kìm hãm phần nào bởi sự suy yếu của cổ phiếu Salesforce, cho thấy tâm lý nhà đầu tư vẫn khá thận trọng trước báo cáo việc làm phi nông nghiệp (NFP) sẽ được công bố vào ngày thứ Sáu – yếu tố có thể định hướng rõ ràng hơn chính sách của Fed trong ngắn hạn.

Ở mảng hàng hóa, giá dầu Brent và WTI lần lượt lao dốc xuống dưới ngưỡng 67 USD/thùng và 64 USD/thùng, tiếp nối đà giảm 2.2% của phiên trước; Nguyên nhân chủ yếu đến từ báo cáo cho thấy tồn kho dầu thô thương mại Mỹ bất ngờ tăng thêm 2.4 triệu thùng trong tuần kết thúc ngày 29/8 – cao hơn nhiều so với dự báo, làm dấy lên lo ngại nhu cầu tiêu thụ suy yếu và nguồn cung dư thừa. Thêm vào đó, thông tin OPEC+ đang thảo luận về việc nới lỏng cắt giảm sản lượng và tăng cung ứng từ tháng 10 càng củng cố áp lực giảm giá, đặc biệt trong bối cảnh mùa cao điểm lái xe tại Mỹ sắp kết thúc và triển vọng tiêu thụ nhiên liệu bị phủ bóng bởi dữ liệu kinh tế kém khả quan.

Trong khi đó, thị trường vàng chứng kiến hoạt động chốt lời khiến vàng giảm 0.6% xuống còn 3,613.6 USD/ounce. Tuy nhiên, giá kim loại quý này vẫn duy trì quanh vùng đỉnh lịch sử mới thiết lập trong tuần ở mức 3,640 USD/ounce và đang tăng tới 4% tính từ đầu tuần. Giới phân tích cho rằng xu hướng đi lên của vàng vẫn được hậu thuẫn bởi kỳ vọng Fed sẽ hạ lãi suất, dòng tiền mua ròng từ các ngân hàng trung ương, cùng với diễn biến suy yếu của đồng USD. Trong khi đó, lợi suất trái phiếu CP Mỹ kỳ hạn 10 năm tiếp tục giảm khoảng 6 điểm cơ bản xuống dưới ngưỡng 4.157% trong phiên thứ Năm, mức thấp nhất trong bốn tháng, khi loạt dữ liệu bi quan về thị trường lao động củng cố thêm kỳ vọng rằng Cục Dự trữ Liên bang (Fed) sẽ phải tiến hành nhiều đợt cắt giảm lãi suất trong năm nay.

Theo báo cáo cuối cùng từ S&P Global, chỉ số PMI dịch vụ tháng 9 của Mỹ đạt 54.5, thấp hơn mức sơ bộ 55.4 và so với 55.7 của tháng trước. PMI tổng hợp ở mức 54.6, giảm từ 55.1.

Con số tuyệt đối vẫn cho thấy nền kinh tế duy trì ổn định, song mức giảm trong chỉ số lạc quan kinh doanh là tín hiệu cảnh báo cho triển vọng phía trước. Yếu tố này có thể phản ánh sự bất ổn trong chính sách của Mỹ nhiều hơn là sự thay đổi thực sự trong nhu cầu.

Chris Williamson, Kinh tế trưởng tại S&P Global Market Intelligence, nhận định:

“Dù thấp hơn số liệu sơ bộ và kém hơn tháng 7, mức mở rộng của lĩnh vực dịch vụ trong tháng 8 vẫn là mạnh thứ nhì kể từ đầu năm. Cùng với PMI sản xuất duy trì tích cực, các khảo sát cho thấy kinh tế Mỹ đang tăng trưởng ở tốc độ vững chắc khoảng 2.4% theo năm trong quý III. Nhu cầu tăng lên mùa hè đã thúc đẩy doanh nghiệp dịch vụ tuyển thêm lao động, trong khi ngành sản xuất cũng quay lại xu hướng thuê mới. Tuy nhiên, niềm tin tiêu dùng yếu vẫn hạn chế chi tiêu dịch vụ hộ gia đình, trong khi nhu cầu dịch vụ tài chính tăng mạnh nhờ điều kiện thị trường cải thiện.

Điểm sáng về tăng trưởng và việc làm hiện tại lại bị phủ mờ bởi lo ngại về triển vọng và lạm phát. Niềm tin kinh doanh cho 12 tháng tới đã rơi xuống mức thấp nhất trong ba năm, chủ yếu do bất ổn chính sách - đặc biệt là thuế quan - làm gia tăng áp lực chi phí. Giá đầu vào tăng mạnh tiếp tục đẩy giá bán dịch vụ đi lên. Do đó, khảo sát chỉ ra rủi ro giảm tốc tăng trưởng trong những tháng tới, đồng thời làm gia tăng rủi ro lạm phát.”

Vàng giảm xuống mức 3,540 USD/oz sau các tin tức từ Mỹ làm suy yếu tâm lý rủi ro

Theo Viện Quản lý Cung ứng (ISM), chỉ số PMI dịch vụ tháng 8 của Mỹ đạt 52.0, cao hơn dự báo 51.0 và tăng so với mức 50.1 tháng trước.

Sự khởi sắc của đơn hàng mới là điểm tích cực, trái ngược với kết quả kém khả quan ở khảo sát của S&P Global.

Chỉ số S&P 500 khởi đầu phiên hôm nay tăng 12 điểm, tương đương 0.2%. Tuần này, thị trường đã chứng kiến lực bán giữa phiên nhưng cũng có dòng tiền bắt đáy mạnh vào cuối phiên.

Báo cáo việc làm phi nông nghiệp (NFP) tháng trước quá lộn xộn nên không bất ngờ khi chứng khoán Mỹ hiện đang giao dịch khá giằng co. Thêm vào đó, việc Giám đốc Cục Thống kê Lao động (BLS) bị sa thải có thể khiến thị trường đưa ra nhiều cách diễn giải khác thường về báo cáo việc làm thứ Sáu tới.

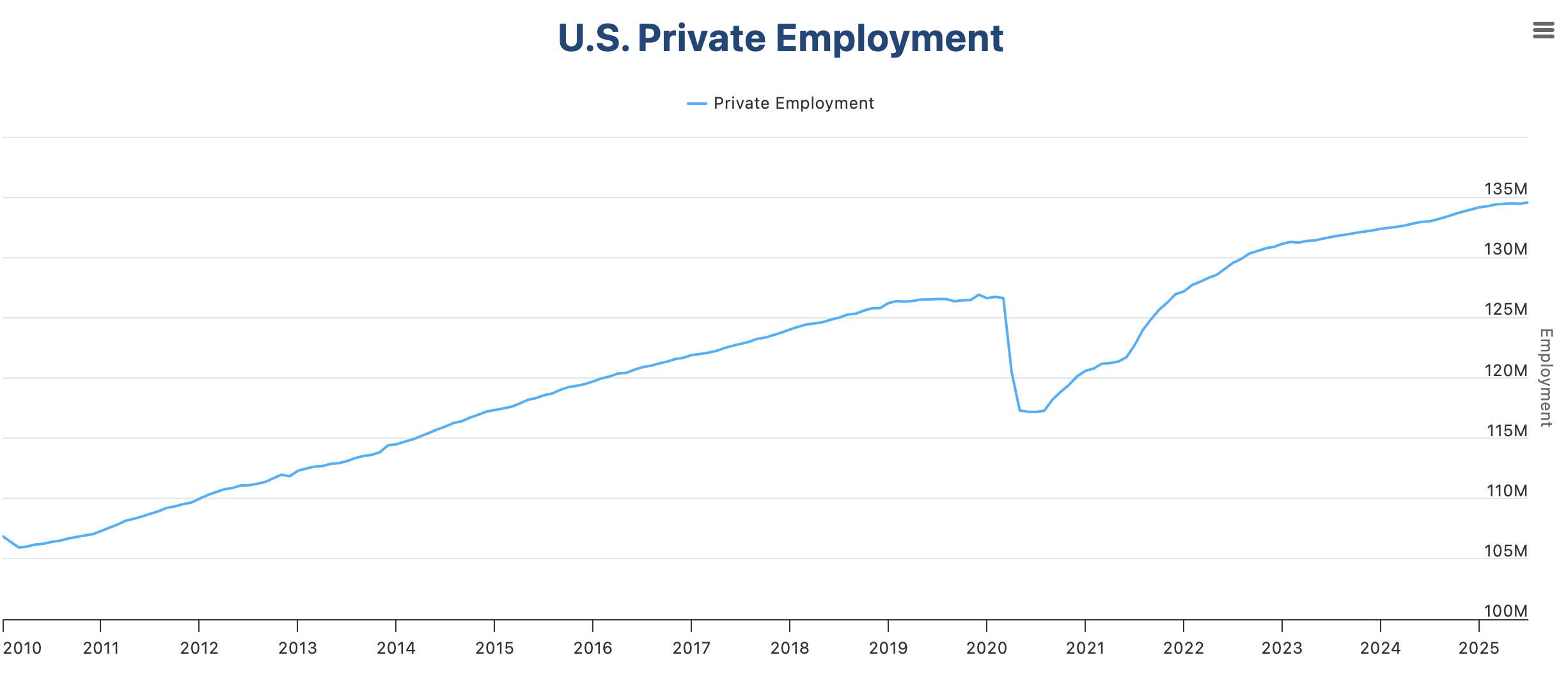

Dữ liệu kinh tế công bố hôm qua không tạo ra biến động lớn ngay lập tức, nhưng đã làm gia tăng những nghi ngờ về sức khỏe nền kinh tế Mỹ sau khi báo cáo việc làm phi nông nghiệp (NFP) bị điều chỉnh giảm mạnh.

Số liệu JOLTS cho thấy số việc làm trống giảm, trong khi Beige Book của Fed công bố sau đó mang lại tín hiệu đáng lo ngại.

Theo Beige Book, phần lớn 12 khu vực của Fed ghi nhận hoạt động kinh tế ít thay đổi hoặc đi ngang so với kỳ trước; chỉ có 4 khu vực báo cáo mức tăng trưởng khiêm tốn. Trên toàn hệ thống, nhiều doanh nghiệp cho biết chi tiêu tiêu dùng đi ngang hoặc giảm do thu nhập không theo kịp giá cả leo thang.

Dù Beige Book không phải là yếu tố khiến thị trường đảo chiều tức thì như báo cáo NFP, nhưng dữ liệu dạng “giai thoại” thường đi trước. Khi kết hợp với việc McDonald’s cũng nhấn mạnh người tiêu dùng đang gặp khó, bức tranh trở nên kém tích cực hơn.

Tuy vậy, giới đầu tư vẫn chưa quá bi quan. Nền kinh tế tăng trưởng chậm lại có thể được thị trường đón nhận, bởi điều đó đồng nghĩa với khả năng Fed sẽ cắt giảm lãi suất. Nhưng một cuộc suy thoái toàn diện lại là kịch bản khác. Như Thống đốc Fed Christopher Waller cảnh báo hôm qua: “Khi thị trường việc làm sụp đổ, nó có thể sụp đổ rất nhanh.”

Hiện tại, kinh tế Mỹ mới cho thấy dấu hiệu chậm lại, và thị trường vẫn chấp nhận kịch bản này chừng nào nó không trở nên xấu xí. Thêm vào đó, Fed vẫn có “tấm khiên bảo hộ” với dư địa giảm lãi suất tới 4 điểm phần trăm - một biên độ nới lỏng rất lớn.

Bộ Lao động Mỹ cho biết số đơn xin trợ cấp thất nghiệp lần đầu trong tuần qua đạt 237K (Dự báo: 230K. Trước đó: 229K)

Số liệu cho thấy thị trường lao động Mỹ vẫn ổn định, dù có dấu hiệu chậm lại so với kỳ vọng.

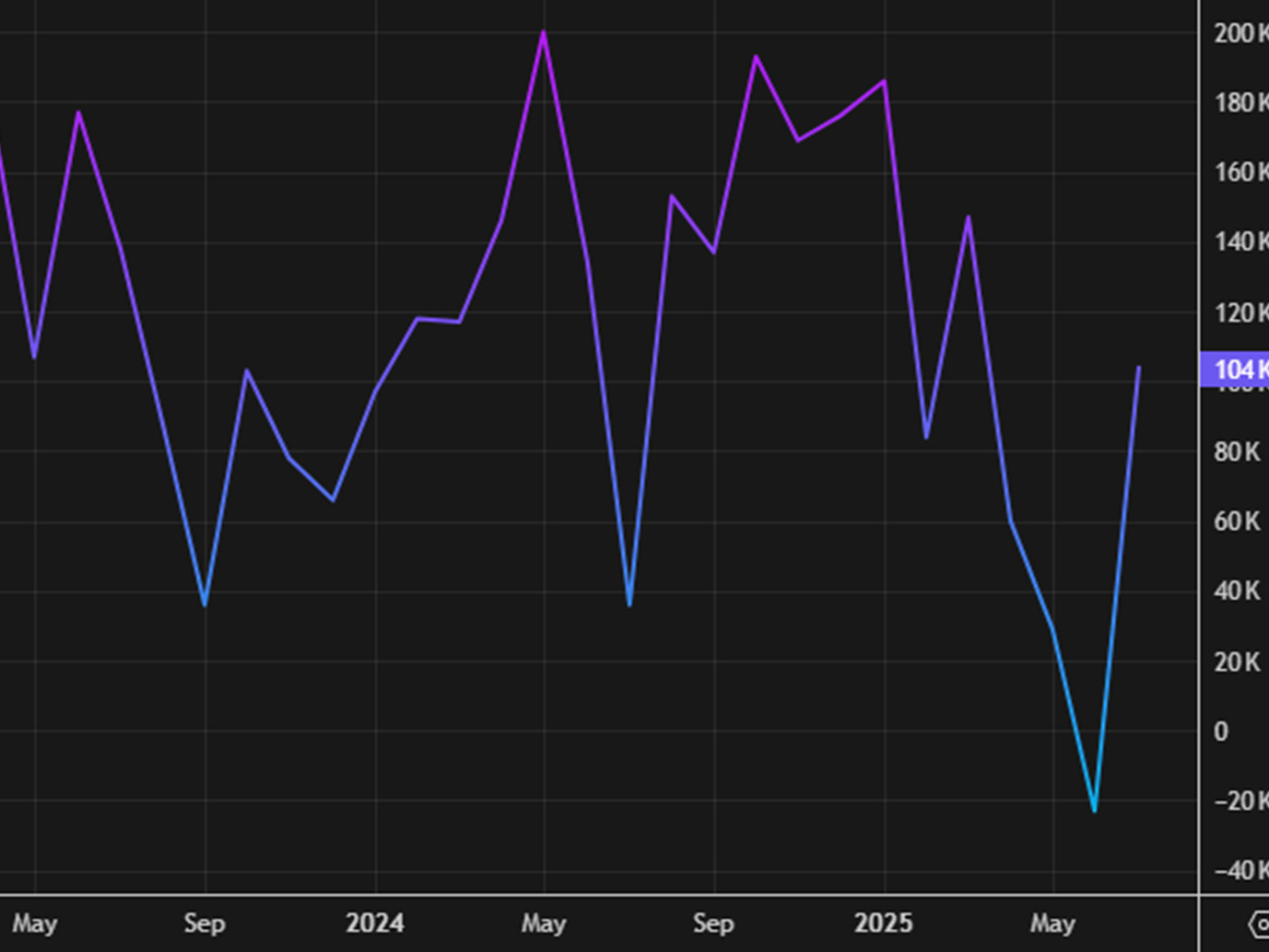

Dữ liệu ADP Nonfarm Mỹ tháng 8: 54K (Dự báo: 73K. Trước đó:104K; điều chỉnh còn +106K)

Về tiền lương:

Dù số liệu không quá tích cực, thị trường việc làm Mỹ chưa rơi vào tình trạng lao dốc. Báo cáo này phần nào giúp xoa dịu lo ngại về triển vọng lao động.

Nela Richardson, kinh tế trưởng của ADP, nhận định: “Năm nay khởi đầu với tốc độ tăng trưởng việc làm mạnh mẽ, nhưng động lực đã bị xáo trộn bởi sự bất định. Có nhiều nguyên nhân cho đà chậm lại, bao gồm thiếu hụt lao động, tâm lý tiêu dùng thận trọng, và sự gián đoạn từ trí tuệ nhân tạo (AI).”

Các nhà tuyển dụng tại Mỹ đã thông báo cắt giảm 85,979 việc làm trong tháng 8 năm nay. So với cùng kỳ năm ngoái, số lượng việc làm bị cắt giảm đã tăng khoảng 13%. Và tương tự như những gì chúng ta đã thấy vào tháng trước, đây là con số cắt giảm việc làm cao nhất trong tháng 8 kể từ năm 2020.

Báo cáo này sẽ chỉ củng cố thêm những dấu hiệu về sự suy yếu trong điều kiện thị trường lao động. Challenger lưu ý rằng: "Sau tác động của D.O.G.E. đối với Chính phủ Liên bang, các nhà tuyển dụng đang viện dẫn các yếu tố kinh tế và thị trường là động lực thúc đẩy việc sa thải. Chúng tôi cũng đã chứng kiến sự gia tăng đột biến trong các đợt cắt giảm do đóng cửa hoạt động hoặc cửa hàng và phá sản trong năm nay so với năm ngoái."

Câu chuyện về Fed vẫn đang khiến thị trường căng thẳng, nhưng khi tình hình tạm lắng xuống, tâm lý chung lại tốt hơn trong ngày hôm nay. Đồng USD đang đi ngang khi các nhà giao dịch không có nhiều hứng thú thử sức trước vòng dữ liệu tiếp theo của Mỹ.

Những thay đổi giữa các cặp USD hôm nay không có nhiều điều đáng nói, với các cặp tiền như EUR/USD chỉ dao động trong phạm vi 30 pip. Dù vậy, bản thân cặp tiền này đang bị ảnh hưởng bởi các khối lượng quyền chọn lớn sắp đáo hạn, vì vậy đó là điều cần cân nhắc. USD/JPY cũng chỉ tăng nhẹ 0.1% lên 148.27, sau một đợt giảm ngắn xuống 148.15 trước đó sau tiêu đề tin tức này.

Ngoài ra, những thay đổi không đáng kể với các đồng tiền hàng hóa giữ ở mức thấp hơn một chút nhưng không có gì nổi bật. Để so sánh, mức giảm 0.4% của AUD/USD chỉ dẫn đến sự thay đổi hàng tuần là -0.2% cho cặp tiền này trong tuần này. Vì vậy, vẫn còn rất nhiều sự giằng co đang diễn ra.

Thị trường có thể chưa sẵn sàng hạ thấp kỳ vọng về lộ trình cắt giảm lãi suất

Dữ liệu này có phần đáng thất vọng, nhưng cần lưu ý rằng nó được công bố cùng với sự điều chỉnh tích cực hơn cho ước tính tháng 6. Phân tích chi tiết cho thấy doanh số bán thực phẩm, đồ uống, thuốc lá giảm 1.1% trong tháng, trong khi doanh số bán nhiên liệu ô tô giảm 1.7%. Doanh số bán các sản phẩm phi thực phẩm chỉ tăng nhẹ 0.2%.

Theo báo cáo, hai bên đang trong giai đoạn cuối cùng của đàm phán nhằm giảm thuế nhập khẩu ô tô Nhật Bản từ mức hiện tại 27.5% xuống còn 15%, dự kiến có hiệu lực vào cuối tháng 9, sau khi Tổng thống Mỹ ban hành sắc lệnh hành pháp.

Tuy nhiên, ngày áp dụng chính xác vẫn chưa được xác nhận, bởi quyết định cuối cùng vẫn nằm trong tay Tổng thống Trump, điều này có thể trở thành điểm căng thẳng trong đàm phán.

Nếu thỏa thuận được thông qua, đây sẽ là tín hiệu tích cực cho đồng yên, giảm bớt áp lực lên Ngân hàng Nhật Bản (BoJ) trong việc tăng lãi suất. Dù vậy, tình hình vẫn chưa chắc chắn, bởi thị trường còn phải theo dõi phán quyết của Tòa án Tối cao về mức thuế hiện hành cũng như các cuộc thảo luận về thỏa thuận nông nghiệp giữa hai nước.

Các báo cáo ADP và NFP tuần này sẽ đóng vai trò như chỉ báo quan trọng về thị trường lao động Mỹ, được xem là “chim hoàng yến trong lồng” cho chính sách của Fed.

Khu vực tư nhân Mỹ được kỳ vọng đã tạo thêm 68,000 việc làm trong tháng 8.

Đồng USD đang gặp khó khăn, giao dịch ở vùng đáy của biên độ trong tháng 8.

Song song đó, hợp đồng tương lai chứng khoán Mỹ cũng ít biến động khi phiên giao dịch bắt đầu. Hợp đồng tương lai S&P 500 và Nasdaq đều tăng nhẹ 0.1%, trong khi Dow Jones giảm 0.1%.

Sau một vài biến động do thị trường trái phiếu gây ra, tình hình đang dần ổn định – “uốn cong nhưng chưa gãy”. Giờ đây, tâm điểm chú ý sẽ dồn vào các dữ liệu lao động Mỹ sắp công bố để định hình xu hướng cho phần còn lại của tuần.

Diễn biến này xuất hiện khi HĐTL chứng khoán Mỹ cũng hầu như không thay đổi sau đợt phục hồi nhẹ hôm qua, được dẫn dắt bởi nhóm cổ phiếu công nghệ. Tính trong tuần, chỉ số S&P 500 chỉ giảm 0.2%, với sự chú ý hiện tập trung vào dữ liệu kinh tế Mỹ. Thị trường trái phiếu đã có thời điểm biến động mạnh, nhưng nhìn chung vẫn “uốn cong chứ chưa gãy”, ít nhất cho đến khi báo cáo việc làm phi nông nghiệp công bố vào ngày mai mang lại bức tranh rõ ràng hơn.

Tesla đã chính thức công bố mở rộng dịch vụ Robotaxi ra công chúng, đánh dấu bước tiến quan trọng trong chiến lược xe tự hành của hãng. \

Theo thông báo từ tài khoản Tesla Robotaxi trên mạng xã hội X vào tối thứ Tư, ứng dụng gọi xe này hiện đã “mở cho tất cả mọi người”, thay vì giới hạn trong phạm vi thử nghiệm.

Động thái này được xem là bước đi nhằm cạnh tranh trực tiếp với các nền tảng gọi xe truyền thống như Uber và Lyft, đồng thời củng cố vị thế của Tesla trong lĩnh vực công nghệ tự lái.

Các cơ quan quản lý tài chính Trung Quốc đang tính tới các biện pháp hạ nhiệt đà tăng nóng của thị trường chứng khoán, trong bối cảnh số lượng nhà đầu tư cá nhân gia nhập ồ ạt.

Theo đó, họ đã yêu cầu các ngân hàng điều tra việc sử dụng vốn vay bất hợp pháp cho hoạt động đầu tư cổ phiếu, đồng thời nhắc nhở các công ty chứng khoán không được tiếp thị quá mức dịch vụ mở tài khoản 24/7, sau khi số tài khoản cá nhân mở mới trong tháng 8 tăng tới 166% so với cùng kỳ năm trước.

Các nền tảng mạng xã hội cũng bị cảnh báo không thổi phồng nội dung lạc quan hay các cột mốc chứng khoán, trong khi giới chức khẳng định sẽ xử phạt nghiêm các hành vi vi phạm hoặc lan truyền tin nhắn nội gián. Ủy ban Chứng khoán và Giao dịch Trung Quốc (CSRC) hiện chưa đưa ra bình luận chính thức.

Vào ngày hôm nay, lịch trình liên quan đến Fed khá dày đặc.

Ủy ban Ngân hàng Thượng viện Mỹ sẽ tiến hành phiên điều trần về việc đề cử ông Stephen Miran vào Hội đồng Thống đốc Fed lúc 21:00 giờ Việt Nam.

Tiếp đó, vào 23:05, Chủ tịch Fed New York John Williams sẽ có bài phát biểu tại Câu lạc bộ Kinh tế New York.

Sang ngày hôm sau, lúc 06:00 sáng, Chủ tịch Fed Chicago Austan Goolsbee sẽ tham gia phiên hỏi đáp trong khuôn khổ sự kiện mHub Industry Disruptor Series tại Chicago.

BYD, gã khổng lồ xe điện Trung Quốc, vừa điều chỉnh giảm mục tiêu doanh số năm 2025 xuống còn 4.6 triệu xe so với 5.5 triệu xe trước đó.

Theo nguồn tin, kế hoạch mới này đã được công ty thông báo nội bộ và gửi tới một số nhà cung ứng từ tháng trước, phản ánh sự thận trọng trước bối cảnh cạnh tranh khốc liệt và nhu cầu xe điện có dấu hiệu chững lại.

Tuy vậy, mục tiêu này vẫn có thể thay đổi tùy theo diễn biến của thị trường trong thời gian tới.

Giá vàng đã giảm mạnh trong phiên Á do áp lực chốt lời.

Trong phiên giao dịch châu Á, cả vàng và cổ phiếu Trung Quốc đều trở thành tâm điểm khi cùng ghi nhận đà giảm mạnh. Vàng có lúc vượt mốc kỷ lục 3,575 USD/ounce nhưng nhanh chóng quay đầu xuống quanh 3,510 USD do áp lực chốt lời, trong khi chứng khoán Trung Quốc sụt giảm sau thông tin giới quản lý cân nhắc các biện pháp hạ nhiệt đầu cơ như nới lỏng hạn chế bán khống và bổ sung công cụ quyền chọn.

Động thái này diễn ra khi Shanghai Composite vừa chạm mức cao nhất trong 10 năm còn CSI 300 đã tăng hơn 20% so với đáy năm 2024.

Trái lại, dữ liệu tiêu dùng lạc quan của Úc với mức tăng chi tiêu hộ gia đình 5.1% trong tháng 7 – nhanh nhất từ cuối 2023 – đã củng cố quan điểm RBA khó sớm hạ lãi suất.

Trên thị trường chứng khoán khu vực, Nikkei 225 của Nhật Bản tăng 1.2%, S&P/ASX 200 của Úc tăng 0.7%, trong khi Hang Seng giảm 1% và Shanghai Composite mất 1.7%.

Số liệu thương mại Úc tháng 7/2025

Cán cân thương mại: +7,310 triệu, vượt xa kỳ vọng (dự báo 4,920 triệu; kỳ trước 5,365 triệu).

Xuất khẩu (MoM): +3.3%, mạnh hơn so với tháng trước (+2.6%).

Nhập khẩu (MoM): -1.3%, cho thấy dấu hiệu kém tích cực (một nền kinh tế khỏe thường sẽ kéo theo nhập khẩu tăng); kỳ trước -3.1%.

Ngoài ra, Cục Thống kê Úc (ABS) cũng công bố số liệu chi tiêu hộ gia đình tháng 7:

+0.5% MoM (đúng kỳ vọng, bằng kỳ trước).

+5.1% YoY (dự báo +5.0%, kỳ trước +4.8%).

Chi tiêu dịch vụ: +8% YoY.

Chi tiêu hàng hóa: +2.7% YoY.

Ông Akazawa, trưởng đoàn đàm phán thương mại Nhật Bản, cho biết sẽ thăm Mỹ trong bối cảnh các vấn đề hành chính đã được giải quyết. Ông nhấn mạnh Tokyo sẽ tiếp tục thúc đẩy việc ban hành sắc lệnh tổng thống Mỹ đối với các thỏa thuận về thuế quan đã đạt được.

Akazawa cũng khẳng định chính quyền Thủ tướng Ishiba cần tập trung triển khai các nhiệm vụ cấp bách hiện tại, đồng thời không thấy cần thiết phải tổ chức bầu cử lãnh đạo LDP sớm.