Khẩu vị rủi ro đã suy yếu khi áp lực tiền tệ, các kế hoạch kích thích kinh tế của Nhật Bản và những toan tính hòa bình cho Ukraine định hình phiên giao dịch.

Dữ liệu từ khu vực châu Úc (Antipodean) mang lại một bức tranh trái chiều. Chỉ số PPI của New Zealand thấp hơn kỳ vọng, trong khi số liệu tiền lương quý 3 (tháng 9) của Úc hoàn toàn khớp với dự báo của cả thị trường và Ngân hàng Dự trữ Úc (RBA). Tiền lương danh nghĩa tăng 0.8% so với quý trước và 3.4% so với cùng kỳ năm ngoái, nhưng chi tiết lại cho thấy sự suy yếu: tăng trưởng tiền lương khu vực tư nhân chậm lại còn 3.2% so với cùng kỳ và mức tăng lương trung bình thấp hơn so với một năm trước (3.6% so với 3.9%). Tuy nhiên, tiền lương khu vực công vẫn ở mức cao 3.8% so với cùng kỳ.

Trên thị trường ngoại hối, các đồng tiền châu Á giao dịch trái chiều trong môi trường né tránh rủi ro khi các nhà đầu tư tiếp tục đặt câu hỏi về mức định giá quá cao của chứng khoán Mỹ. Đồng AUD và NZD có hiệu suất kém nhất trong phiên.

Tại Nhật Bản, hãng tin Kyodo đưa tin gói kích thích của Thủ tướng Sanae Takaichi sẽ vượt quá 20 nghìn tỷ Yên, được hỗ trợ bởi ngân sách bổ sung 17 nghìn tỷ Yên. Quy mô của gói này dường như đang thúc đẩy sự khẩn trương tại Tokyo:

-

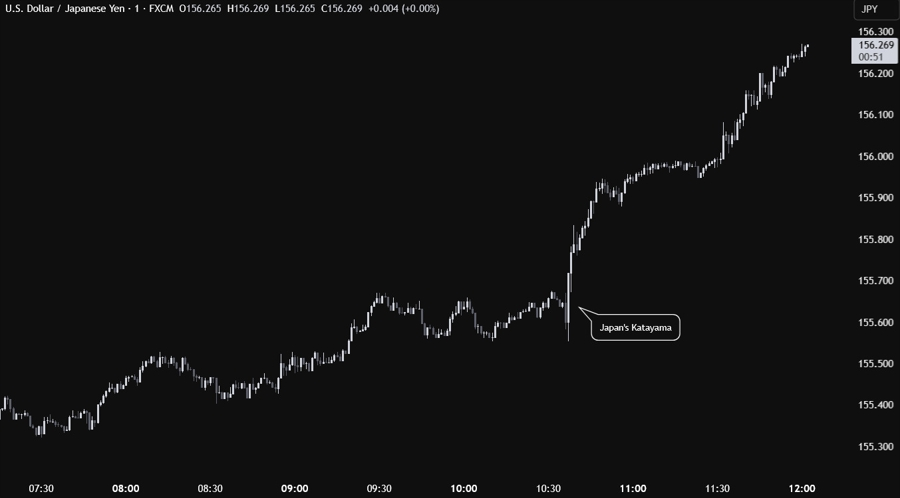

Thống đốc BOJ Ueda sẽ gặp Bộ trưởng Tài chính Katayama và Bộ trưởng Tái thiết Kinh tế Kiuchi vào thứ Tư, sau đó ông Katayama dự kiến sẽ họp báo.

-

Cuộc họp này diễn ra sau cuộc hội đàm chính thức của ông Ueda với Thủ tướng Takaichi vào thứ Ba, bao gồm các nội dung về điều kiện kinh tế, triển vọng chính sách và sự trượt giá nhanh chóng của đồng yen.

Các cố vấn tiếp tục thúc đẩy cách tiếp cận thận trọng đối với việc thắt chặt. Ông Goushi Kataoka, thành viên ban kinh tế của bà Takaichi và là cựu thành viên hội đồng BOJ, chia sẻ với Bloomberg rằng ông không kỳ vọng sẽ có đợt tăng lãi suất trước tháng 3, lập luận rằng các nhà hoạch định chính sách trước tiên phải xác nhận tác động của kích thích tài khóa.

Lợi suất trái phiếu chính phủ Nhật Bản nhích nhẹ, trong khi đồng yen mạnh lên trong thời gian ngắn, với tỷ giá USD/JPY trượt về 155.30 trước khi bật tăng trở lại sau các báo cáo rằng Trung Quốc có kế hoạch khôi phục lệnh cấm nhập khẩu hải sản Nhật Bản, gây thêm căng thẳng mới cho quan hệ song phương.

Về mặt địa chính trị, Axios đưa tin Mỹ đang bí mật soạn thảo một kế hoạch mới — được phát triển với sự tham vấn của Nga — nhằm chấm dứt chiến tranh tại Ukraine. Các quan chức quân sự cấp cao của Mỹ cũng đã có chuyến thăm không báo trước tới Kyiv trong tuần này, nhấn mạnh sự biến động của bức tranh ngoại giao và quân sự.

Chứng khoán Châu Á-Thái Bình Dương:

-

Nhật Bản (Nikkei 225) -0.12%

-

Hồng Kông (Hang Seng) -0.45%

-

Shanghai Composite -0.04%

-

Úc (S&P/ASX 200) -0.12%

Sắp tới, sau khi thị trường Mỹ đóng cửa phiên giao dịch thứ Tư, sẽ là báo cáo lợi nhuận của Nvidia. Đã có bài xem trước được đánh dấu ở trên! Các thị trường một lần nữa lại trông chờ vào công ty này để "giải cứu" chúng ta!