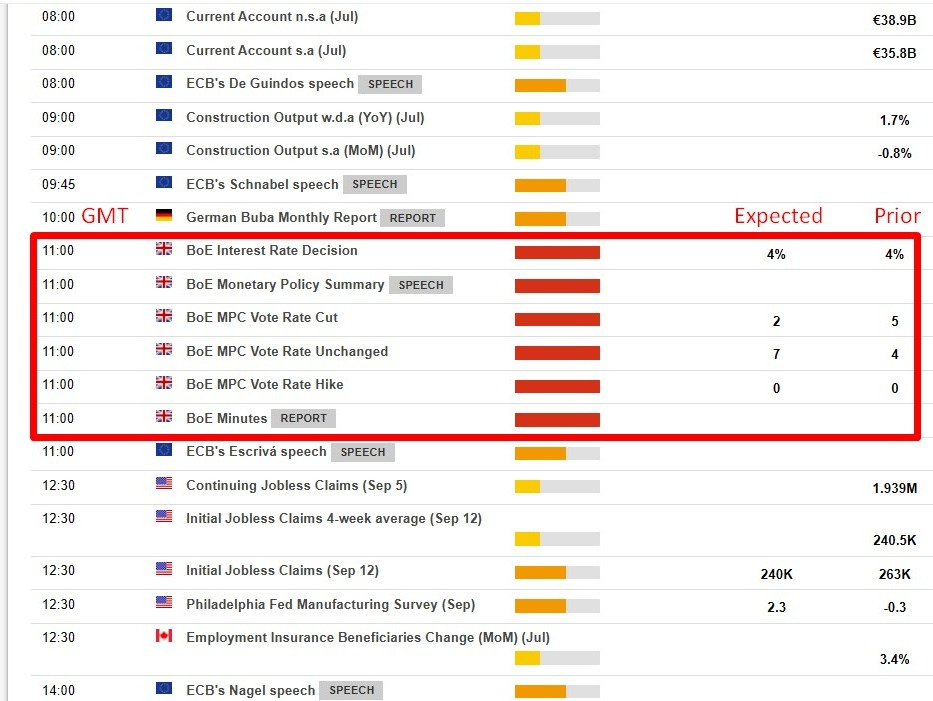

Trong tuần qua, đồng USD trải qua những biến động đáng chú ý khi nhà đầu tư liên tục điều chỉnh kỳ vọng chính sách dựa trên chuỗi dữ liệu kinh tế then chốt. Ngay đầu tuần, đồng bạc xanh suy yếu, nối dài đà giảm từ báo cáo việc làm kém tích cực công bố trước đó, qua đó củng cố niềm tin rằng Cục Dự trữ Liên bang (Fed) gần như chắc chắn sẽ tiến hành cắt giảm lãi suất trong tháng này. Thị trường định giá tới 90% khả năng Fed hạ 25 điểm cơ bản, trong khi những bất ổn chính trị tại Nhật Bản cùng lập trường thận trọng của Ngân hàng Trung ương châu Âu (ECB) càng làm nổi bật sự tương phản trong chính sách tiền tệ toàn cầu. Bước sang giữa tuần, đà giảm của USD được duy trì khi chỉ số PPI tháng 8 bất ngờ sụt giảm, giúp xoa dịu lo ngại về lạm phát kéo dài và đồng thời củng cố quan điểm rằng Fed sẽ sớm nối lại chu kỳ nới lỏng. Áp lực lên USD gia tăng mạnh khi số đơn xin trợ cấp thất nghiệp bất ngờ vọt lên mức cao nhất trong gần bốn năm, kết hợp với số liệu CPI tăng đúng như dự báo, vừa phản ánh áp lực giá cả chưa hạ nhiệt, vừa củng cố kỳ vọng Fed hành động ngay trong cuộc họp sắp tới; sự phục hồi của đồng euro sau phát biểu cứng rắn từ Chủ tịch ECB Christine Lagarde càng làm đồng bạc xanh thêm suy yếu. Tuy vậy, chốt tuần, USD nhích trở lại khi giới đầu tư thận trọng chốt trạng thái trước thềm cuộc họp FOMC, nơi kịch bản cắt giảm lãi suất sau chín tháng tạm ngừng gần như đã được thị trường mặc định.

- Chỉ số DXY -0.22%

- EUR/USD +021.%

- GBP/USD +0.51%

- USD/JPY -0.32%

- AUD/USD +1.42%

- NZD/USD +1.08%

- USD/CAD +0.09%

- USD/CHF: -0.21%

Thị trường chứng khoán Mỹ tuần qua ghi nhận chuỗi tăng ấn tượng, được dẫn dắt bởi kỳ vọng Fed sẽ khởi động chu kỳ nới lỏng chính sách trong tháng này. Mở đầu tuần, các chỉ số đồng loạt tăng mạnh sau báo cáo việc làm yếu hơn dự kiến của Mỹ, qua đó củng cố niềm tin vào kịch bản Fed cắt giảm lãi suất; Nasdaq mở phiên thứ Hai với mức cao kỷ lục, trong khi nhóm công nghệ dẫn dắt đà tăng của S&P 500 nhờ động lực từ cổ phiếu Broadcom. Đến giữa tuần, đà tăng tiếp tục được nối dài khi S&P 500 và Nasdaq cùng xác lập đỉnh mới sau dữ liệu lạm phát hạ nhiệt, làm gia tăng xác suất cắt giảm 25 điểm cơ bản ngay trong tháng 9; cổ phiếu Oracle trở thành tâm điểm dẫn dắt thị trường. Bức tranh lạc quan được củng cố khi toàn bộ nhóm ngành đồng loạt tăng, đưa Dow Jones lần đầu khép phiên trên mốc 46,000 điểm, đồng thời cả S&P 500 và Nasdaq cũng đóng cửa ở mức cao kỷ lục, bất chấp dữ liệu CPI không làm thay đổi nhiều kỳ vọng chính sách. Chốt tuần, dù thị trường giao dịch khá trái chiều, Nasdaq vẫn vươn lên đỉnh lịch sử mới nhờ lực đỡ từ Microsoft và Tesla, khi nhà đầu tư chuẩn bị cho cuộc họp FOMC sắp tới, nơi kịch bản Fed hạ lãi suất đã gần như được thị trường định giá hoàn toàn.

- Dow Jones +0.39%

- S&P 500 +0.85%

- Nasdaq Composite +1.54%

Giá vàng tuần qua bật tăng mạnh 1.43%, vượt mốc 3,640 USD/ounce lần đầu tiên vào đầu tuần sau khi dữ liệu lao động Mỹ yếu hơn kỳ vọng củng cố khả năng Fed sẽ sớm hạ lãi suất. Đà tăng được nối dài trong những phiên kế tiếp khi báo cáo lạm phát cho thấy áp lực giá hạ nhiệt, đồng thời căng thẳng địa chính trị từ châu Âu tới Trung Đông làm gia tăng nhu cầu trú ẩn an toàn. Mặc dù vàng có thời điểm chịu áp lực điều chỉnh trong phiên thứ Năm, giá vẫn duy trì ổn định quanh vùng 3,630 USD/ounce đánh dấu tuần tăng thứ tư liên tiếp. Sự kết hợp giữa kỳ vọng Fed nới lỏng, đồng USD suy yếu và bất ổn địa chính trị đang tạo nền tảng vững chắc cho xu hướng đi lên của kim loại quý này. Trên thị trường trái phiếu, lợi suất kỳ hạn 10 năm giảm liên tiếp trong tuần, phản ánh kỳ vọng lãi suất thấp hơn và dòng tiền dịch chuyển về tài sản an toàn. Lợi suất giảm nhẹ 2 điểm cơ bản xuống mức 4.068% sau khi phục hồi từ đà giảm từ giữa tuần tại mốc 4.0%, mức thấp nhất trong vòng nhiều tháng. Sự điều chỉnh mạnh mẽ của lợi suất phản ánh niềm tin ngày càng chắc chắn rằng Fed sẽ cắt giảm ít nhất 25 điểm cơ bản trong cuộc họp tới, đồng thời để ngỏ khả năng nới lỏng sâu hơn trong giai đoạn cuối năm.