PBOC có khả năng sẽ cắt giảm lãi suất và RRR

Tạp chí Chứng khoán Trung Quốc đưa tin về dự báo của các nhà phân tích cho thấy PBOC có khả năng sẽ cắt giảm lãi suất và Tỷ lệ dự trữ bắt buộc (RRR).

Cập nhật USD/CNH:

Tạp chí Chứng khoán Trung Quốc đưa tin về dự báo của các nhà phân tích cho thấy PBOC có khả năng sẽ cắt giảm lãi suất và Tỷ lệ dự trữ bắt buộc (RRR).

Cập nhật USD/CNH:

Phó Chủ tịch Trung Quốc Hàn Chính phát biểu rằng quan hệ Mỹ - Trung đang ở một “thời điểm then chốt”, trong cuộc gặp với phái đoàn Mỹ tại Đối thoại Cấp cao Track II – một hình thức thảo luận không chính thức giữa hai nước. Ông nhấn mạnh tôn trọng lẫn nhau, chung sống hòa bình, và hợp tác giữa Mỹ và Trung Quốc là lợi ích chung của cả hai bên, đồng thời góp phần thúc đẩy hòa bình và phát triển toàn cầu.

Không có thông tin chi tiết về nội dung thảo luận, nhưng các cuộc đối thoại Track II thường tìm kiếm điểm chung và thảo luận các hiểu biết tiềm năng về nhiều vấn đề. Hiện vẫn chưa có thông tin về cuộc điện đàm giữa Tổng thống Trump và Chủ tịch Tập Cận Bình, dù trước đó Mỹ tuyên bố hai nhà lãnh đạo có khả năng đàm phán trong tuần này. Đây là diễn biến cần theo dõi trước khi tuần kết thúc.

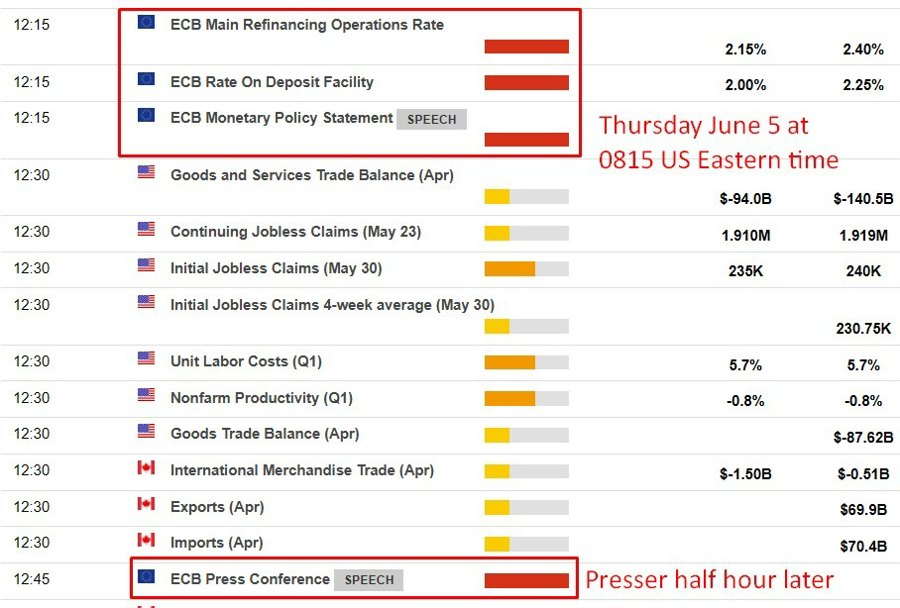

Ngân hàng Trung ương châu Âu (ECB) được kỳ vọng rộng rãi sẽ cắt giảm lãi suất 25 bps, đưa lãi suất chính sách xuống 2.00%. ECB cũng dự kiến điều chỉnh giảm dự báo tăng trưởng kinh tế và lạm phát, phản ánh dữ liệu suy yếu gần đây.

Thị trường định giá ECB sẽ tiếp tục cắt giảm 25 bps vào tháng 9, đưa lãi suất về mức thấp nhất trong vùng trung lập là 1.75%. Đây có thể là một sự kiện không gây bất ngờ, vì mọi thứ gần như đã được thị trường phản ánh, khó tạo ra đột biến.

Chủ tịch ECB Christine Lagarde dự kiến sẽ giữ giọng điệu trung lập, nhấn mạnh sự phụ thuộc vào dữ liệu khi chu kỳ nới lỏng của ECB gần kết thúc.

Sự thiếu thay đổi trong bức tranh kinh tế vĩ mô và tâm lý chờ đợi dữ liệu quan trọng của Mỹ đã khiến đà tăng của Bitcoin suy yếu gần đây. Kỳ vọng tăng trưởng vẫn tích cực, điều này sẽ tiếp tục hỗ trợ Bitcoin trong dài hạn.

Tuy nhiên, rủi ro lớn nhất với tài sản rủi ro như Bitcoin là khả năng thị trường định giá lại kỳ vọng lãi suất theo hướng hawkish nếu lo ngại lạm phát tăng. Điều này có thể gây ra đợt điều chỉnh mạnh trong ngắn hạn cho Bitcoin và thị trường chứng khoán, dù xu hướng tăng dài hạn vẫn được giữ vững.

Dữ liệu kinh tế, đặc biệt là lạm phát, đang trở thành tâm điểm. Trong vài tuần tới, có ba sự kiện quan trọng: báo cáo NFP ngày mai (6/6), CPI Mỹ tuần sau (dự kiến 11/6), và quyết định FOMC vào tuần tiếp theo (18/6).

Phân tích kỹ thuật Bitcoin:

Biểu đồ 4 giờ

Bitcoin đã phá vỡ dưới đường xu hướng quan trọng, và sau khi kiểm tra lại, tiếp tục giảm về mức 102,127 USD. Từ góc độ quản lý rủi ro, mức này mang lại tỷ lệ rủi ro/lợi nhuận hấp dẫn cho người mua, để định vị hướng tới ATH. Hiện tại, Bitcoin đang dao động dưới vùng kháng cự mới quanh 106,800 USD.

Biểu đồ 1 giờ

Giá đang bị nén giữa hai đường xu hướng. Người mua sẽ tiếp tục dựa vào đường xu hướng tăng để đẩy giá lên đỉnh mới, tăng vị thế mua khi phá vỡ đường xu hướng giảm. Ngược lại, người bán sẽ dựa vào đường xu hướng giảm và tăng vị thế bán nếu giá phá vỡ đường xu hướng tăng.

Phân tích chi tiết cho thấy nguyên nhân chính là do giá năng lượng giảm mạnh 7.7%. Nếu loại bỏ yếu tố này, PPI khu vực Eurozone thực tế tăng 0.1% so với tháng 3. Giá hàng tiêu dùng lâu bền và không lâu bền tăng lần lượt 0.1% và 0.3%, nhưng bị bù đắp một phần bởi giá hàng trung gian giảm 0.1%, trong khi giá hàng hóa vốn không đổi.

Trong ba tháng tính đến tháng 4 năm 2025, doanh số bán lẻ tăng 0.1% về giá trị nhưng giảm 0.4% về khối lượng so với ba tháng trước đó.

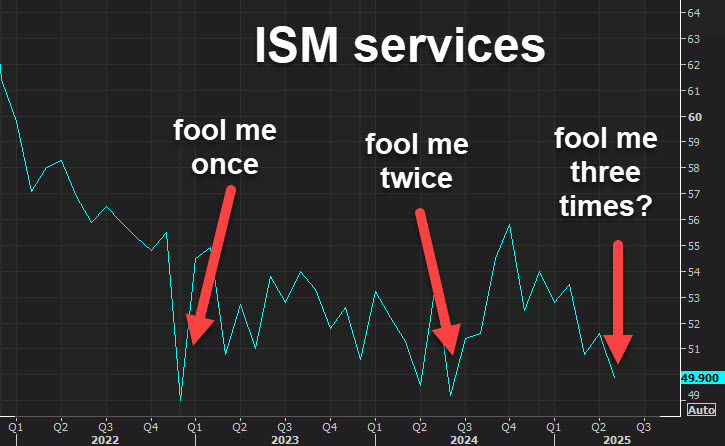

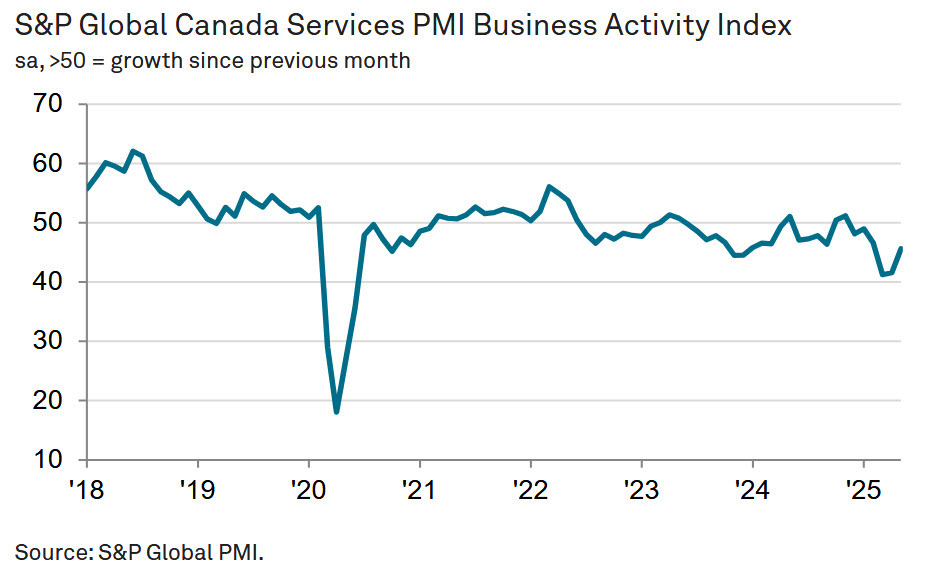

EUR chững lại khi thị trường chờ đợi ECB có thể cắt giảm lãi suất. Tăng trưởng yếu và lạm phát thấp ở Eurozone báo hiệu ECB sẽ tiếp tục nới lỏng chính sách trong năm nay. Trong khi đó, USD yếu đi do dữ liệu ngành dịch vụ Mỹ gây thất vọng.

Hoạt động xây dựng tiếp tục giảm sút trong tháng 5, với mức sụt giảm lớn hơn so với tháng 4. Tuy nhiên, lĩnh vực xây dựng hạ tầng đã ghi nhận sự phục hồi liên tiếp hai tháng, mang lại tín hiệu tích cực đầu tiên. Trong khi đó, xây dựng nhà ở và công trình thương mại vẫn tiếp tục gặp khó khăn. Dù vậy, kỳ vọng của các doanh nghiệp về triển vọng trong năm tới đã cải thiện đáng kể, lần đầu tiên chuyển sang tích cực kể từ đầu năm 2022.

Sau hai phiên tăng liên tiếp, thị trường đang tạm thời ổn định trở lại, trong khi hợp đồng tương lai chứng khoán Mỹ cũng tỏ ra thận trọng. Hợp đồng tương lai S&P 500 giảm nhẹ 0.04%, không cho thấy nhiều tín hiệu rõ ràng vào đầu phiên. Điều này khiến các đồng tiền chính cũng gần như không biến động. Tâm điểm trong ngày sẽ là cuộc họp chính sách của ECB.

Tỷ lệ thất nghiệp tại Thụy Sĩ tiếp tục tăng nhẹ, đạt mức cao nhất kể từ tháng 8 năm 2021. Điều này cho thấy thị trường lao động đang dần suy yếu kể từ năm ngoái.

Phiên châu Âu hôm nay không có nhiều dữ liệu quan trọng, ngoài một vài chỉ số không ảnh hưởng lớn như doanh số bán lẻ của Ý và chỉ số giá sản xuất (PPI) của khu vực đồng euro. Những số liệu này được đánh giá là không đủ tác động để thay đổi định giá thị trường.

Tâm điểm sẽ nằm ở phiên Mỹ, với quyết định chính sách tiền tệ của ECB và báo cáo đơn xin trợ cấp thất nghiệp của Mỹ. ECB được kỳ vọng sẽ cắt giảm lãi suất 25 bps, đưa lãi suất điều hành xuống 2.00%. Ngân hàng trung ương nhiều khả năng cũng sẽ phát tín hiệu tạm dừng chu kỳ nới lỏng ít nhất đến tháng 9 để theo dõi thêm các dữ liệu kinh tế.

Thị trường hiện đã định giá tổng mức cắt giảm là 55 bps cho đến cuối năm, tương đương lãi suất cuối kỳ khoảng 1.75%. Vì vậy, quyết định lần này có thể không tạo ra phản ứng lớn do đã được dự báo từ trước.

Trong khi đó, số đơn xin trợ cấp thất nghiệp của Mỹ tiếp tục là một trong những chỉ số quan trọng hàng tuần, phản ánh nhanh tình trạng thị trường lao động. Số đơn xin trợ cấp lần đầu vẫn duy trì trong khoảng 200,000–260,000 kể từ năm 2022, còn số đơn tiếp tục có xu hướng tăng nhẹ.

Tuần này, dự báo số đơn xin lần đầu là 235,000 (giảm nhẹ so với 240,000 kỳ trước), trong khi số đơn tiếp tục được kỳ vọng ở mức 1,910,000, gần như không thay đổi so với mức 1,919,000 trước đó.

Đây sẽ là lần đầu tiên một nhà sản xuất ô tô Nhật Bản buộc phải ngừng sản xuất do các hạn chế xuất khẩu đất hiếm. Và điều này càng làm nổi bật sự thống trị của Trung Quốc trong chuỗi cung ứng đất hiếm toàn cầu. Suzuki cho biết họ đã dừng sản xuất mẫu xe Swift kể từ ngày 26 tháng 5.

Trung Quốc đã sử dụng đất hiếm như một công cụ gây sức ép, đặc biệt giữa các tranh chấp lãnh thổ kể từ năm 2010 khi Bắc Kinh áp đặt lệnh cấm xuất khẩu đất hiếm sang Nhật Bản.

Kể từ đó, Nhật Bản đã nỗ lực giảm sự phụ thuộc vào nguồn cung đất hiếm từ Trung Quốc, từ mức 90% trước đây xuống còn khoảng 60% vào năm 2023.

Tuy nhiên, con số này vẫn cho thấy Trung Quốc là quốc gia dẫn đầu trong lĩnh vực này và ngay cả những nước lớn như Mỹ và châu Âu cũng gặp khó khăn trong việc thoát khỏi sự phụ thuộc vào Bắc Kinh.

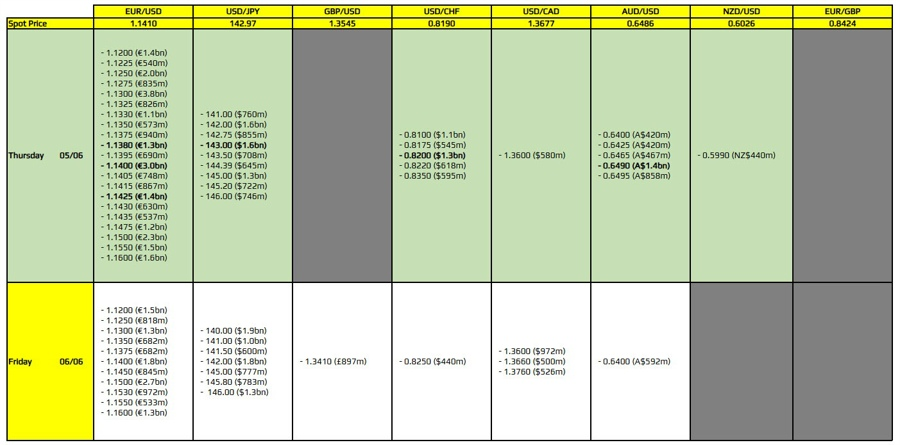

Thị trường ngoại hối ngày 5/6 chứng kiến loạt quyền chọn đáo hạn đáng chú ý, trong đó nổi bật là các quyền chọn EUR/USD tại các mức 1.1380, 1.1400 và 1.1425. Đặc biệt, các quyền chọn lớn quanh mốc 1.1400 có thể tạo ra lực hút giá, giữ cho cặp tiền dao động trong biên độ hẹp trước thềm quyết định lãi suất của ECB – dù thị trường gần như đã định giá hoàn toàn khả năng cắt giảm 25 điểm cơ bản với xác suất khoảng 97%.

Trong khi đó, USD/JPY cũng có quyền chọn đáng chú ý tại mức 143.00, nhiều khả năng sẽ giữ giá ổn định tạm thời giữa bối cảnh biến động mạnh chủ yếu xuất hiện trong phiên Mỹ. Tương tự, quyền chọn USD/CHF tại mốc 0.8200 dù không có nhiều ý nghĩa kỹ thuật nhưng có thể góp phần duy trì trạng thái dao động hiện tại, nhất là khi tâm lý thị trường vẫn xoay quanh dòng tiền vào đồng USD, chờ đợi các diễn biến mới từ thương mại toàn cầu và báo cáo việc làm Mỹ sắp tới.

Ở chiều ngược lại, AUD/USD đang đối mặt với rào cản kỹ thuật tại các mức quyền chọn 0.6490 và 0.6500, có thể hạn chế đà tăng trừ khi đồng USD suy yếu rõ rệt trên diện rộng. Nhìn chung, các mức đáo hạn này đang đóng vai trò như các “mốc neo” kỹ thuật tạm thời, điều tiết biến động giá trước các dữ kiện vĩ mô then chốt.

Phiên đấu thầu trái phiếu Chính phủ Nhật Bản kỳ hạn 30 năm mới đây ghi nhận sự suy giảm về nhu cầu khi tỷ lệ bid-to-cover chỉ đạt 2.92, thấp hơn so với mức 3.07 của phiên trước và mức trung bình 12 tháng là 3.39. Đây là mức thấp nhất kể từ tháng 12 năm 2023, cho thấy sức hấp dẫn của trái phiếu dài hạn trên thị trường đang giảm sút.

Lợi suất trung bình trong phiên đạt 2.904%, trong khi lợi suất tại mức giá thấp nhất được chấp nhận là 2.938%, phản ánh áp lực tăng lợi suất khi nhu cầu mua giảm.

Tổng thể, kết quả phiên đấu giá này thể hiện tín hiệu không mấy tích cực đối với thị trường trái phiếu dài hạn của Nhật Bản.

Trong phiên giao dịch châu Á hôm nay, thị trường ngoại hối nhìn chung khá trầm lắng khi các đồng tiền chính dao động trong biên độ hẹp, trong bối cảnh thiếu vắng tin tức quan trọng và nhà đầu tư chờ đợi quyết định sắp tới từ Ngân hàng Trung ương châu Âu (ECB).

Tại Nhật Bản, dữ liệu cho thấy tiền lương danh nghĩa trong tháng 4 tiếp tục tăng, với lương cơ bản ghi nhận tốc độ tăng nhanh nhất trong vòng bốn tháng.

Tuy nhiên, áp lực lạm phát cao vẫn khiến tiền lương thực tế suy giảm tháng thứ tư liên tiếp, làm xói mòn sức mua của người dân và đặt ra thêm thách thức cho kế hoạch bình thường hóa chính sách tiền tệ của BoJ.

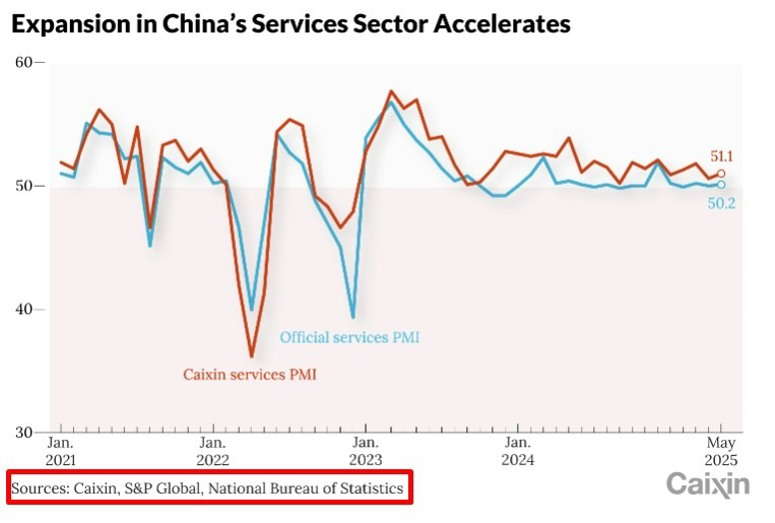

Trong khi đó, chỉ số PMI dịch vụ Caixin của Trung Quốc trong tháng 5 nhích nhẹ lên 51.1 từ mức 50.7 trong tháng 4, cho thấy lĩnh vực dịch vụ tiếp tục mở rộng tháng thứ 29 liên tiếp nhờ cải thiện nhu cầu trong nước và tâm lý kinh doanh tích cực.

Tuy vậy, nhu cầu từ nước ngoài lại giảm lần đầu tiên trong năm nay, và chỉ số PMI tổng hợp giảm xuống 49.6 – mức thấp nhất kể từ tháng 12/2022 – phản ánh sức kéo tiêu cực từ dữ liệu sản xuất yếu đã công bố trước đó.

Ba quan chức cấp cao của Fed sẽ có các bài phát biểu quan trọng vào thứ Năm, thu hút sự chú ý của giới đầu tư khi thị trường đang tìm kiếm thêm manh mối về định hướng chính sách tiền tệ sắp tới. Vào lúc 23:00, Thống đốc Fed Adriana Kugler sẽ trình bày quan điểm về triển vọng kinh tế và chính sách tiền tệ tại buổi tiệc trưa của Câu lạc bộ Kinh tế New York — một diễn đàn thường xuyên được sử dụng để phát tín hiệu chính sách.

Đến 00:30. Chủ tịch Fed Philadelphia Patrick Harker cũng sẽ phát biểu về triển vọng kinh tế trước Hội đồng Kinh tế Doanh nghiệp Philadelphia, trong khi Chủ tịch Fed Kansas City Jeffrey Schmid dự kiến tập trung vào chính sách ngân hàng tại hội nghị “Tương lai ngành ngân hàng: Điều hướng sự thay đổi” do Fed Kansas City đăng cai tổ chức.

Trong bối cảnh lạm phát vẫn chưa quay về mục tiêu 2% và kỳ vọng cắt giảm lãi suất đang bị trì hoãn, các phát biểu này có thể góp phần định hình lại kỳ vọng thị trường về lộ trình chính sách của Fed trong những tháng tới.

Theo China Securities Journal – cơ quan truyền thông nhà nước Trung Quốc, PBOC có thể thực hiện thêm các biện pháp trong nửa cuối năm 2025, chẳng hạn như cắt giảm RRR nếu cần thiết, nhằm:

PBOC đã bơm khoảng 1.000 tỷ nhân dân tệ vào thị trường thông qua đợt cắt giảm RRR trong tháng trước.

Vào tháng 3, xuất khẩu của Úc đã tăng mạnh do các doanh nghiệp đẩy mạnh giao hàng trước khi thuế quan có hiệu lực. Tuy nhiên, số liệu tháng 4 cho thấy sự sụt giảm trở lại, phản ánh sự điều chỉnh sau đợt tăng bất thường trong tháng 3

Một hiệp hội nhà cung cấp ô tô hàng đầu của Mỹ cảnh báo rằng các hạn chế của Trung Quốc đối với xuất khẩu đất hiếm và khoáng sản thiết yếu đang đặt ra một mối đe dọa cấp bách đối với ngành công nghiệp này.

Hiệp hội MEMA (Hiệp hội các nhà cung cấp linh kiện xe) cho biết hôm thứ Tư rằng các nhà sản xuất linh kiện hiện đã đối mặt với những “rủi ro nghiêm trọng, diễn ra trong thời gian thực” đối với chuỗi cung ứng của họ.

Hiệp hội nhấn mạnh rằng tình hình vẫn chưa được giải quyết và mối lo ngại đang ngày càng gia tăng, đồng thời kêu gọi “hành động ngay lập tức và dứt khoát” nhằm tránh tình trạng gián đoạn diện rộng và tác động kinh tế tiêu cực trên toàn bộ chuỗi cung ứng ngành ô tô.

Ukraine và Hoa Kỳ đang nỗ lực ra mắt một quỹ khoáng sản chung vào cuối năm nay, theo lời bà Yulia Svyrydenko, Phó Thủ tướng thứ nhất của Ukraine, trong chuyến thăm Washington.

Bà Svyrydenko đã có cuộc gặp với Bộ trưởng Tài chính Hoa Kỳ Scott Bessent và Tập đoàn Tài chính Phát triển Hoa Kỳ (DFC) để thảo luận về các bước tiếp theo, bao gồm quyết định về vốn mồi và chiến lược đầu tư dài hạn.

Quỹ này là kết quả từ thỏa thuận phát triển khoáng sản ký hồi tháng 4 sau nhiều vòng đàm phán căng thẳng, giúp cải thiện điều kiện cho phía Kyiv. Thỏa thuận này nhận được sự ủng hộ mạnh mẽ từ Tổng thống Trump, và sau đó đã được Quốc hội Ukraine phê chuẩn, được xem là bước tiến quan trọng trong việc tăng cường quan hệ kinh tế song phương.

Thỏa thuận cũng góp phần xoa dịu căng thẳng giữa ông Trump và Tổng thống Ukraine Volodymyr Zelenskiy, vốn phát sinh từ những bất đồng trước đó liên quan đến con đường giải quyết cuộc chiến Nga – Ukraine.

Phố Wall biến động trái chiều vào phiên thứ Tư khi các nhà đầu tư theo dõi các cuộc đàm phán thương mại của Mỹ và chờ đợi báo cáo việc làm quan trọng vào thứ Sáu. Nhóm cổ phiếu công nghệ đã đẩy Nasdaq tăng nhẹ, trong khi S&P 500 kết thúc phiên gần như đi ngang và Dow Jones giảm nhẹ.

Các cuộc đàm phán thương mại Mỹ - châu Âu đang tiến triển, theo tiết lộ của trưởng đoàn đàm phán châu Âu, dù cho việc Mỹ tăng gấp đôi thuế với kim loại nhập khẩu (bắt đầu từ thứ Tư) đang gây khó khăn cho tiến trình này. Việc Trung Quốc hạn chế xuất khẩu khoáng sản thiết yếu cũng khiến các nhà sản xuất ô tô toàn cầu lo ngại về nguy cơ gián đoạn chuỗi cung ứng.

Tổng thống Donald Trump và Chủ tịch Trung Quốc Tập Cận Bình được cho là sẽ sớm có cuộc điện đàm. Trump gọi ông Tập là người “khó đàm phán” và “rất cứng rắn”, cho thấy một thỏa thuận thương mại nhanh chóng giữa hai nền kinh tế lớn nhất thế giới có thể sẽ khó đạt được.

Về dữ liệu kinh tế, ADP cho biết khu vực tư nhân Mỹ chỉ tạo thêm 37,000 việc làm trong tháng trước, giảm 69.2% so với kỳ vọng trong báo cáo việc làm toàn diện của Bộ Lao động vào thứ Sáu. Ngoài ra, dữ liệu khảo sát cho thấy lĩnh vực dịch vụ Mỹ đã suy giảm, trong khi chỉ số giá thanh toán đạt mức cao nhất kể từ tháng 11/2022.

Đồng USD đã giảm trên diện rộng vào thứ Tư sau khi báo cáo việc làm khu vực tư nhân của Mỹ yếu hơn dự kiến, cho thấy thị trường lao động tiếp tục suy yếu. Đồng thời, dữ liệu cũng cho thấy lĩnh vực dịch vụ của Mỹ lần đầu tiên rơi vào trạng thái suy giảm trong gần một năm qua vào tháng 5. Sau dữ liệu này, Tổng thống Donald Trump đã lặp lại lời kêu gọi Chủ tịch Fed Jerome Powell hạ lãi suất. DXY giảm 0.3% xuống 98.838, gần mức thấp cuối tháng 4 là 97.923. USD/JPY giảm 0.7% xuống còn 142.89. Các nhà giao dịch cũng đang theo dõi động thái của thị trường Nhật khi Reuters đưa tin BOJ đang xem xét giảm tốc độ thu hẹp chương trình mua trái phiếu từ năm tài khóa sau. EUR/USD tăng 0.4% lên 1.1414 trước thềm quyết định lãi suất của ECB vào thứ Năm. GBP/USD tăng 0.2% lên 1.35515, nhờ vào việc Anh được miễn trừ khỏi mức thuế kim loại tăng thêm của Mỹ do đã có hiệp định thương mại song phương. USD/CAD tăng khoảng 0.4% sau khi BoC giữ nguyên lãi suất ở mức 2.75%, do cần đánh giá thêm tác động từ chính sách thương mại Mỹ. Thủ tướng Canada Mark Carney cho biết nước này sẵn sàng đáp trả nếu đàm phán với Mỹ về việc gỡ bỏ thuế không đạt kết quả.

Giá dầu giảm do tồn kho tăng mạnh và lo ngại về nguồn cung giữa căng thẳng thương mại và OPEC+ tăng sản lượng. Dầu WTI Mỹ giảm 0.88% còn 62.85 USD/thùng. Dầu Brent giảm 1.17% còn 64.86 USD/thùng. Giá vàng tăng mạnh trước nhu cầu tìm đến tài sản trú ẩn oan toàn tăng cao. Vàng giao ngay tăng 0.62% lên 3,372.86 USD/oz. HĐTL vàng Mỹ tăng 0.64% lên 3,371.50 USD/oz. Bitcoin giảm 0.7%, xuống còn 105,064 USD, tiếp tục dao động sau các phiên biến động gần đây.

Mỹ được cho là đã từ chối hỗ trợ hệ thống phòng không cho lực lượng “răn đe” mà Anh và Pháp dự định triển khai tại Ukraine sau chiến tranh, theo một số nguồn tin thân cận.

Thủ tướng Anh Keir Starmer cho rằng sự hậu thuẫn an ninh từ Mỹ là yếu tố then chốt để ngăn Nga vi phạm bất kỳ thỏa thuận ngừng bắn nào trong tương lai. Tuy nhiên, sau nhiều cuộc trao đổi, các nước châu Âu nhận thấy Tổng thống Donald Trump không muốn đưa ra các cam kết rõ ràng, dù trước đó Anh và Pháp đã cố gắng vận động.

Chính phủ Anh từ chối bình luận và phía Mỹ cũng chưa phản hồi yêu cầu.

Sự khác biệt quan điểm giữa Mỹ và châu Âu cho thấy phương Tây vẫn chưa thống nhất cách ứng phó với mối đe dọa từ Nga. Dù không đạt được kỳ vọng từ Mỹ, Anh và Pháp vẫn hy vọng Washington sẽ tiếp tục hỗ trợ bằng cách chia sẻ tình báo và giám sát khu vực biên giới Ukraine – Nga.

Trong bối cảnh đó, các nước châu Âu đã điều chỉnh lại chiến lược phòng thủ, tin rằng kết hợp giữa lực lượng Ukraine, các chương trình huấn luyện, quân đội và không quân châu Âu tại sườn phía đông NATO, cùng với các hoạt động tuần tra ở Biển Đen, sẽ đủ sức răn đe Nga tiếp tục leo thang xung đột.

Rất có thể điều này sẽ dẫn đến một sự leo thang từ phía Nga, và cuộc chiến sẽ tiếp tục kéo dài.

Đã từng có thời điểm một báo cáo như thế này có thể khiến thị trường hoảng loạn, nhưng giờ đây nó giống như câu chuyện "Cậu bé chăn cừu và sói" – khi người tiêu dùng vẫn tiếp tục chi tiêu (và chính phủ cũng vậy).

Một số bình luận đáng chú ý trong báo cáo:

Khác với Fed, vốn coi việc giữ cho thị trường không bị "sốc" là một nhiệm vụ quan trọng, BoC lại không có quan điểm đó. Vì vậy, các quyết định của BoC thường mang tính bất ngờ và tạo ra sự không chắc chắn trước mỗi lần công bố lãi suất.

Thông báo chính sách hôm nay lúc 8h45 cũng không ngoại lệ, khi thị trường chỉ đang định giá 26% khả năng BoC cắt giảm lãi suất, còn lại nghiêng về kịch bản giữ nguyên.

Cách đây hai tuần, khả năng BoC cắt giảm lãi suất cao hơn, nhưng sau đó số liệu lạm phát của Canada lại tăng nóng, và GDP quý gần nhất tăng 2.2% (so với kỳ vọng chỉ 1.7%), đây được xem như “đòn chí mạng” khiến kỳ vọng giảm lãi suất sụt giảm mạnh. Tuy nhiên, xuất khẩu vẫn là điểm bất ổn lớn trong nền kinh tế Canada, và thị trường bất động sản đang gặp khó khăn.

Cụ thể, hôm nay Hội đồng Bất động sản Toronto báo cáo:

Vì vậy, vẫn có cơ sở cho một đợt cắt giảm lãi suất sớm nhằm phòng ngừa rủi ro. Tuy nhiên, cần lưu ý rằng thông tin về một thỏa thuận thương mại tiềm năng giữa Mỹ và Canada lại không nhận được nhiều sự chú ý. Nếu đạt được, thỏa thuận này có thể giúp Canada có lợi thế rõ ràng trong việc tiếp cận thị trường Mỹ và tạo ra sự ổn định trong thương mại, là một cú hích lớn cho đồng loonie và có thể khiến BoC tạm dừng cắt giảm trong thời gian dài hơn.

Hiện tại, thị trường dự báo 71% khả năng BoC sẽ cắt giảm lãi suất vào cuộc họp ngày 30/7, và đã định giá 42 điểm cơ bản giảm thêm trong năm nay. Tuy nhiên, khả năng BoC sẽ không đưa ra tín hiệu rõ ràng về bước đi tiếp theo, nên các con số này có thể không thay đổi nhiều sau hôm nay.

Không có nhiều rủi ro lớn với đồng CAD trong hôm nay. Nhưng nếu BoC không giảm lãi suất, thì USD/CAD có thể giảm nhẹ, khi thị trường loại bỏ khả năng 26% đó. Mức cần theo dõi là 1.3672, là mức đáy của tuần trước và cũng là mức thấp nhất kể từ tháng 10.

Khi Trump chỉ trích Powell là “hành động quá muộn”, điều đó chẳng khác nào thừa nhận rằng nền kinh tế Mỹ đang chững lại.

Trump viết: “SỐ LIỆU ADP CÔNG BỐ RỒI!!! Powell hành động quá muộn. Bây giờ ông ấy CẦN PHẢI CẮT GIẢM LÃI SUẤT. Thật không thể tin nổi! Châu Âu đã giảm lãi suất đến 9 lần rồi!”

Thực tế, ECB đã giảm lãi suất 7 lần, từ mức 4.00% xuống 2.25%, trong khi Fed mới chỉ giảm khoảng 1 điểm phần trăm (tức 100 điểm cơ bản).

Tăng trưởng lương:

Số liệu tháng 4 là mức thấp nhất kể từ tháng 7, và lần này còn thấp hơn khi đưa chúng ta quay lại tháng 3/2023, khi con số này âm.

“Sau khởi đầu mạnh mẽ đầu năm, việc tuyển dụng đang mất đà. Tuy nhiên, tăng trưởng lương tháng 5 hầu như không đổi, duy trì ở mức cao cho cả người ở lại công việc và người chuyển việc,” Nela Richardson, kinh tế trưởng tại ADP, viết.

Đồng USD đã suy yếu sau con số này, với USD/JPY giảm từ 144.25 xuống 143.87. Đồng USD cũng yếu tương tự ở các cặp tiền khác.

Dữ liệu từ Hiệp hội Ngân hàng Thế chấp Mỹ (MBA) cho thấy:

Đơn xin vay thế chấp tiếp tục giảm trong tuần qua, với cả hoạt động mua nhà và tái cấp vốn đều sụt giảm. Lãi suất thế chấp duy trì ở mức cao đang tạo ra môi trường thách thức cho thị trường bất động sản Mỹ.

Hôm qua (3/6/2025), sau khi đạt đỉnh cao nhất kể từ tháng 4 vào đầu tuần, cặp EUR/USD đã giảm trở lại, hiện ở mức 1.1386 (4/6/2025, Trading Economics). Theo Trưởng bộ phận Nghiên cứu FX và Hàng hóa của Commerzbank, Thu Lan Nguyen, một số ý kiến thị trường cho rằng sự phục hồi của USD đến từ kỳ vọng vào dữ liệu lao động Mỹ sắp tới. Báo cáo JOLTs hôm qua (3/6) cho thấy thị trường lao động Mỹ vẫn mạnh (việc làm mở và tuyển dụng tăng, dù sa thải cũng tăng nhẹ), củng cố khả năng Fed sẽ giữ nguyên lãi suất (xác suất 96%) để kiểm soát lạm phát, bất chấp rủi ro kinh tế và áp lực chính trị từ Trump. Một chính sách tiền tệ đáng tin cậy, sẵn sàng ứng phó với cú sốc lạm phát từ thuế quan, thường là yếu tố hỗ trợ đồng USD tăng giá sau khi thuế quan được áp đặt.

USD sẽ yếu trong dài hạn

Tuy nhiên, lý do chính khiến USD chịu áp lực là chính sách thuế quan khó lường của Mỹ, có thể gây thiệt hại lớn cho kinh tế nội địa. Bất ổn này có hai mặt: Trump có thể thay đổi đột ngột, như từng giảm thuế với Trung Quốc trong 90 ngày, khiến USD tăng mạnh.

Nếu kịch bản tích cực xảy ra – Trump giảm thuế quan đối ứng xuống mức tối thiểu 10% hoặc thấp hơn, tác động kinh tế Mỹ nhẹ hơn dự kiến, và Fed giữ lãi suất – USD có thể tăng giá đáng kể. Rủi ro này cần được tính đến bên cạnh các kịch bản tiêu cực, giải thích vì sao USD chưa giảm sâu hơn (chạm đáy 6 tuần nhưng phục hồi nhẹ +0.1%).

Dù vậy, Commerzbank vẫn dự báo USD yếu trong dài hạn, do rủi ro quá lớn, đòi hỏi một mức phí rủi ro đáng kể. Tuy nhiên, xu hướng yếu của USD không phải một chiều, và không bất ngờ nếu USD phục hồi theo từng giai đoạn, như hiện tại.