Thống đốc BoJ Ueda: Các thành viên hội đồng không đồng ý với đề xuất của Takata và Tamura

- Lạm phát cơ bản vẫn dưới mức 2% nhưng đang tiến gần đến ngưỡng này.

- Cần lưu ý đến rủi ro giảm phát từ các biện pháp thuế quan.

- BoJ muốn có thêm dữ liệu để đánh giá.

- Cần xem xét kỹ lưỡng dữ liệu trong bối cảnh nhiều bất ổn từ chính sách thương mại ảnh hưởng đến nền kinh tế.

- BoJ có kế hoạch tiếp tục bán ra ETF và J-REIT cho đến khi thanh lý hoàn toàn.

- Không xem xét thay đổi tốc độ bán ETF để điều chỉnh chính sách tiền tệ.

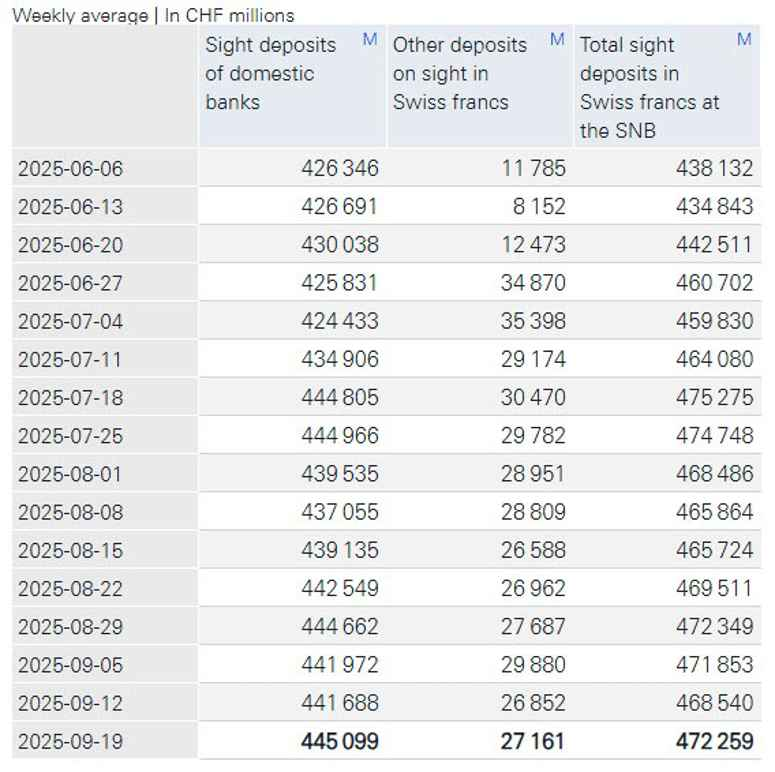

Nhìn chung, Ueda chủ yếu truyền tải quan điểm chung của đa số và làm giảm tầm quan trọng của những bất đồng từ Takata và Tamura. Về việc bán ETF, như đã đề cập trước đó, với tốc độ hiện tại, sẽ phải mất tới 112 năm mới có thể bán hết lượng nắm giữ. Chúc may mắn với điều đó. Trong khi đó, USD/JPY đã xóa sạch mức giảm trong ngày và hiện đang ở mức 147.95.