Quyết định cắt giảm lãi suất 25 điểm cơ bản của Ngân hàng Dự trữ New Zealand (RBNZ) vào hôm qua — đi kèm với định hướng rằng lãi suất có khả năng sẽ giữ ổn định trong một thời gian dài — đã "bật đèn xanh" cho phe mua. NZDUSD phản ứng bằng một mức tăng mạnh 1.4%, trở thành đồng tiền biến động mạnh nhất trong ngày. Hôm nay, cặp tỷ giá này tiếp tục tăng thêm 0.30% (thậm chí có lúc cao hơn), giữ vững vị thế là đồng tiền có hiệu suất tốt nhất trong phiên thứ hai liên tiếp.

Đối với các nhà giao dịch, đây là lúc bản đồ kỹ thuật trở nên thiết yếu: xu hướng, rủi ro và mục tiêu.

Bạn bắt đầu bằng việc xác định xu hướng định hướng — và thường là yếu tố cơ bản đằng sau nó (nhưng đôi khi không cần), chẳng hạn như đợt cắt giảm mang tính "diều hâu" (hawkish) của RBNZ. Sau đó, bạn xác định rủi ro đối với quan điểm đó, hiểu rằng các mức rủi ro là động. Khi thị trường di chuyển và phá vỡ các mục tiêu, nhà giao dịch nên đánh dấu lại các điểm rủi ro nếu xu hướng vẫn còn dư địa để chạy. Trong khi đó, các mục tiêu đóng vai trò là điểm đến. Khi giá tiếp cận chúng, bạn quyết định xem nên chốt lời, giảm rủi ro hay thậm chí thay đổi xu hướng rộng hơn của mình. Các công cụ kỹ thuật chính là thứ giúp xác định tất cả các thành phần này.

Điều này không chỉ áp dụng cho NZDUSD mà còn cho bất kỳ thị trường sâu nào — EURUSD, Amazon, dầu thô, bitcoin — bất cứ nơi nào người mua và người bán liên tục tái định vị xung quanh các vùng xu hướng, rủi ro và mục tiêu.

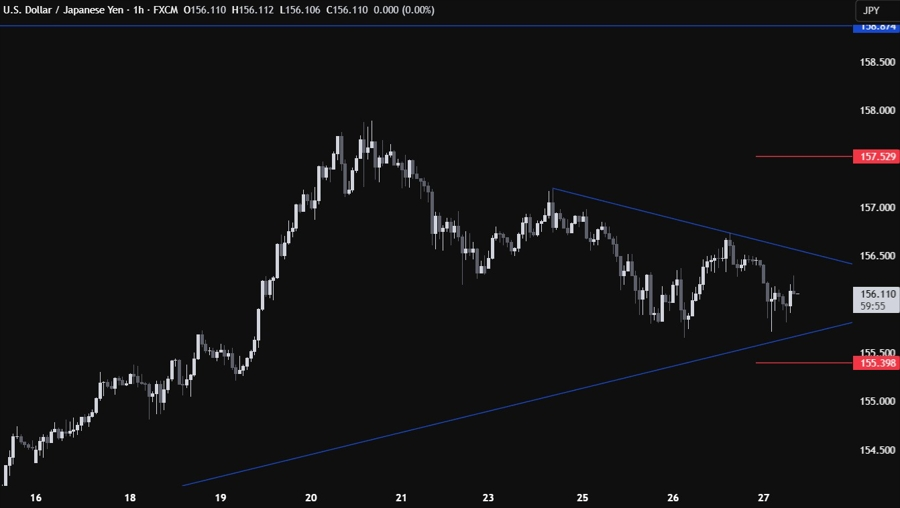

Trong video trên, tôi trình bày chi tiết về lộ trình của NZDUSD. Cặp tỷ giá này đã chuyển sang xu hướng tăng giá rõ rệt hơn nhờ đợt "cắt giảm diều hâu" của RBNZ, mở rộng vào một vùng mục tiêu quan trọng, điều chỉnh trở lại mức thoái lui hỗ trợ, và sau đó bắt đầu một đợt tăng mới vào hôm nay. Đợt tăng đó đã chạm tới một vùng dao động (tức là mục tiêu) trong khoảng từ 0.57232 đến 0.57312, nơi phe mua chững lại. Một sự phá vỡ lên trên vùng này sẽ trao cho phe bò (phe mua) quyền kiểm soát lớn hơn.

Ở chiều ngược lại, rủi ro hiện tập trung gần mức trung điểm 50% của phạm vi kể từ mức đỉnh cuối tháng 10 tại 0.5688, mức này cũng nằm trong một vùng dao động. Nếu phe bán muốn giành lại quyền kiểm soát (đảo chiều xu hướng), họ cần đẩy giá xuống dưới vùng đó — và giữ giá ở dưới mức đó.

Các mục tiêu và mức rủi ro là những cấp độ/khu vực mà các nhà giao dịch (dù là phe mua hay phe bán) có xu hướng tập trung và quyết định người chiến thắng. Hôm nay, phe mua đã đẩy giá tới vùng dao động, nhưng đã gặp phải phe bán tại đó. Một cuộc chiến đang diễn ra, nhưng vì động thái trong tuần này rất mạnh, phe bán sẽ phải nỗ lực nhiều để chứng minh họ có thể giành lại quyền kiểm soát. Trong khi đó, phe mua phải cân nhắc xem liệu mục tiêu này có phải là một mức đủ mạnh để dựa vào đó chốt lời - hoặc thậm chí nghĩ đến việc đảo chiều hay không.