Tổng quan

Đồng USD đã chịu áp lực trở lại sau báo cáo CPI của Mỹ. Dữ liệu phần lớn phù hợp với dự báo và không đủ mạnh để ngăn cản thị trường kỳ vọng một đợt cắt giảm lãi suất vào tháng 9.

Thực tế, mức định giá đã tăng lên 60 điểm cơ bản được cắt giảm vào cuối năm so với 57 điểm cơ bản trước khi CPI được công bố. Điều này cho thấy thị trường hiện rất tin tưởng vào một đợt cắt giảm vào tháng 9 và định giá 100% khả năng sẽ có một đợt nữa trước cuối năm.

Một đợt cắt giảm vào tháng 9 dường như là không thể tránh khỏi vào lúc này và chỉ có một báo cáo NFP "nóng" vào tháng 9 mới có thể đưa xác suất về mức 50%, mặc dù điều đó chắc chắn sẽ làm giảm kỳ vọng về các đợt cắt giảm lãi suất sau tháng 9. Đối với tháng 8, sự kiện lớn tiếp theo chúng ta cần chú ý là bài phát biểu của Chủ tịch Fed Powell tại Hội nghị chuyên đề Jackson Hole. Các nhà giao dịch sẽ háo hức xem liệu ông có thay đổi lập trường của mình hay không.

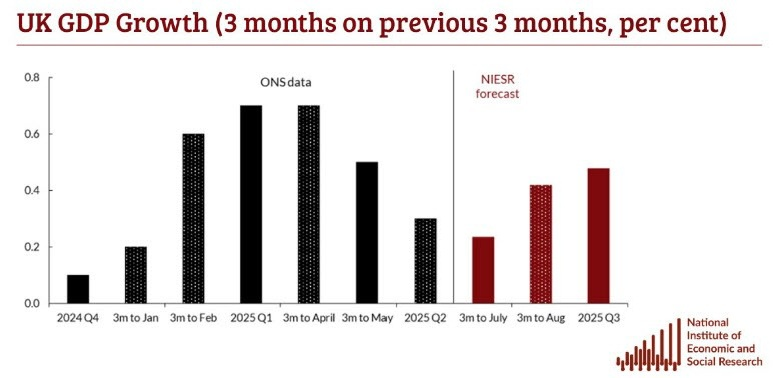

Về phía GBP, BoE đã thực hiện một đợt cắt giảm "hawkish" vào tuần trước khi vòng bỏ phiếu đầu tiên không đạt được đa số. Đây là lần đầu tiên BoE phải tiến hành hai vòng bỏ phiếu để đạt được đa số. Hơn nữa, dự báo lạm phát đã được điều chỉnh tăng, và tuyên bố nghiêng về phía hawkish hơn với hai dòng này: “rủi ro tăng đối với áp lực lạm phát trung hạn đã tăng nhẹ” và “tính thắt chặt của chính sách tiền tệ đã giảm bớt.”

Ngân hàng trung ương cuối cùng cũng thừa nhận rằng lạm phát nên là mối quan tâm lớn nhất của họ vì Vương quốc Anh vẫn có một trong những tỷ lệ lạm phát cao nhất trong số các nước lớn. Thực tế, lạm phát lõi chưa bao giờ giảm xuống dưới 3% kể từ năm 2021. Kết hợp điều đó với tăng trưởng lương cao và một ngân hàng trung ương đang cắt giảm lãi suất, triển vọng trở nên rất phức tạp đối với BoE.

Phân tích Kỹ thuật GBPUSD – Khung thời gian Hàng ngày

Trên biểu đồ hàng ngày, GBPUSD đã tăng mạnh lên đến mức xoay chiều quan trọng tại 1.3590. Đây là nơi chúng ta có thể kỳ vọng phe bán sẽ tham gia với rủi ro được xác định phía trên mức này để nhắm đến mục tiêu giảm trở lại mức 1.3368. Mặt khác, phe mua sẽ muốn thấy giá phá vỡ lên trên để tăng cường các vị thế mua, hướng tới mốc 1.38 tiếp theo.

Phân tích Kỹ thuật GBPUSD – Khung thời gian 4 giờ

Trên biểu đồ 4 giờ, có thể thấy có một đường xu hướng tăng nhỏ xác định đà tăng trên khung thời gian này. Nếu có một nhịp điều chỉnh giảm, phe mua có khả năng sẽ dựa vào đường xu hướng với rủi ro được xác định bên dưới nó để tiếp tục đẩy giá lên các đỉnh mới. Mặt khác, phe bán sẽ tìm kiếm một cú phá vỡ xuống dưới để tăng cường các vị thế bán, hướng tới mức 1.3368 tiếp theo.

Phân tích Kỹ thuật GBPUSD – Khung thời gian 1 giờ

Trên biểu đồ 1 giờ, biểu đồ đang trong một biên độ rất hẹp, vì vậy một cú phá vỡ ở hai bên có thể kích hoạt một động thái bền vững hơn. Các đường màu đỏ xác định biên độ dao động trung bình hàng ngày cho hôm nay.

![MỚI NHẤT] Tỷ giá tiền tệ Trung Quốc hiện nay và kinh nghiệm đổi tiền chi tiết - BestPrice](https://owa.bestprice.vn/images/articles/uploads/moi-nhat-ty-gia-tien-te-trung-quoc-hien-nay-va-kinh-nghiem-doi-tien-chi-tiet-66cd93367ec53.png)