Quỹ đầu tư tư nhân: "Quả bom hẹn giờ" trong nền kinh tế

Quỳnh Chi

Junior Editor

Thị trường hiện nay đặt ra một câu hỏi mang tính "sinh tử" mới: Liệu có thể tồn tại bong bóng đối với thứ không có giá không?

Việc nhận diện bong bóng đòi hỏi phải phát hiện một tài sản hoặc nhóm tài sản bị định giá quá cao một cách khách quan trước khi mọi người khác nhận ra. Việc xác định này gần như luôn bất khả thi trong thời gian thực. Và đó là ở thị trường tập trung, nơi giá cả dễ dàng quan sát được và liên tục cập nhật khi nhà đầu tư hình thành quan điểm và tiếp nhận thông tin.

Tuy nhiên, có điều gì đó không ổn về thị trường tư nhân, đặc biệt là quỹ đầu tư tư nhân, ngay cả khi không có giá cả nào có thể bị thổi phồng hay lao dốc.

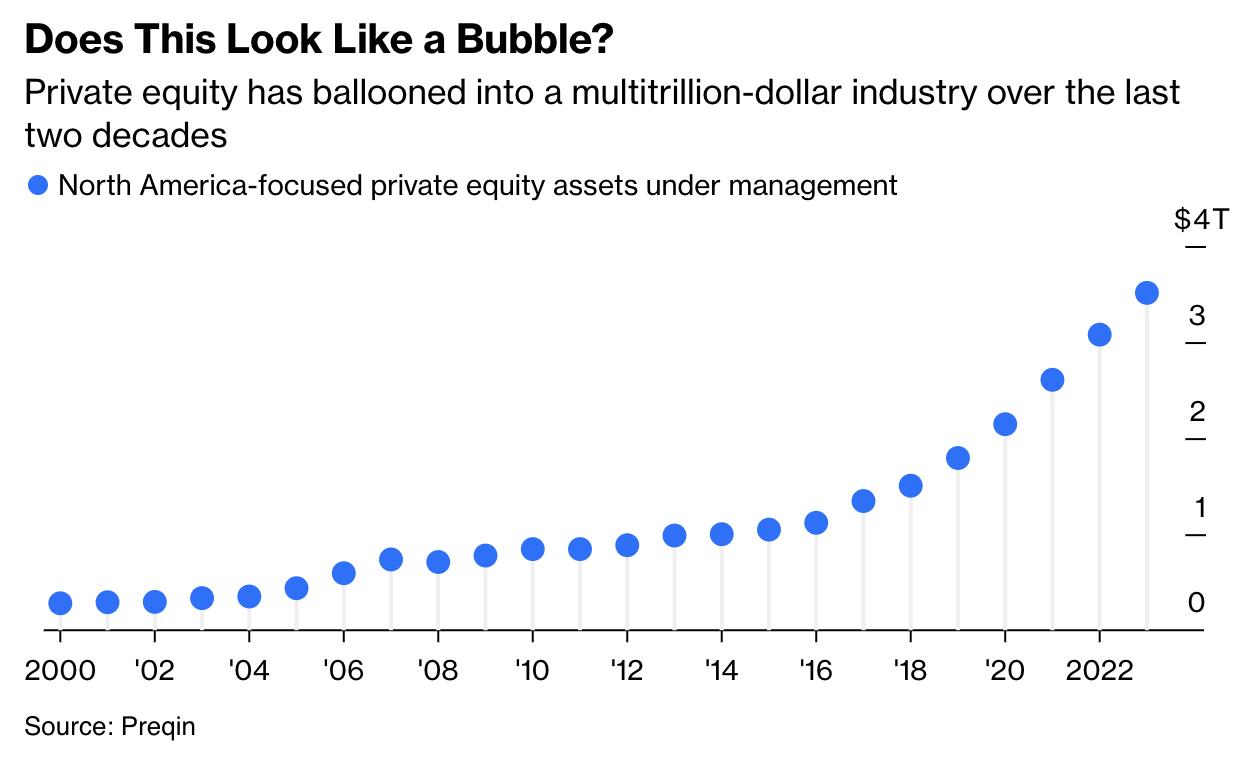

Trong vài thập kỷ qua, thị trường tư nhân tràn ngập tiền. Các tổ chức đầu tư - dưới áp lực phải đạt được lợi nhuận cao, đặc biệt là trong môi trường lãi suất thấp - đã chuyển sang thị trường tư nhân, nơi hứa hẹn lợi nhuận tương lai cao và với mức định giá hấp dẫn (mặc dù không thể xác minh hoặc tranh cãi). Năm 2023, giá trị tài sản quản lý của quỹ đầu tư tư nhân Bắc Mỹ được ước tính là 3.5 nghìn tỷ USD, gấp hơn 10 lần so với hai thập kỷ trước.

Trong hai thập kỷ qua, các quỹ đầu tư tư nhân đã phát triển bùng nổ

Bất kỳ nhóm tài sản nào được đầu tư ồ ạt như vậy thường dễ tạo bong bóng, và đối với thị trường tư nhân, điều đó có nghĩa là có nhiều khoản đầu tư có thể không sinh lời. Môi trường lãi suất cao kéo dài đặt ra một thách thức lớn hơn, vì loại mô hình này đã phát triển mạnh mẽ khi lãi suất gần bằng không. Một số phân khúc sẽ vượt qua được lãi suất cao, nhưng những phân khúc khác (ví dụ như bất động sản thương mại) có thể không làm được. Câu hỏi đặt ra là mức độ tính toán sắp tới sẽ như thế nào, và sẽ gây ra thiệt hại lớn bao nhiêu?

"Mọi thứ sẽ không ổn đâu," Scott Kleinman của Apollo Global Management gần đây đã nói. Ông so sánh các quỹ đầu tư tư nhân không sinh lời với một con lợn đang bị một con trăn tiêu hóa. Nói cách khác, các nhà đầu tư sẽ phải đối mặt lợi nhuận thấp hơn.

Có những báo cáo về các quỹ hưu trí không nhận được những khoản chi trả lớn như mong đợi - hoặc thậm chí không nhận được gì cả, tiền của họ về cơ bản bị mắc kẹt trong "các quỹ zombie" (zombie fund). Một số quỹ hưu trí thiếu tiền và cần vay từ các quỹ khác. Còn một số thì cần bán cổ phần của họ với giá chiết khấu trên thị trường thứ cấp.

Về mặt kỹ thuật, thị trường tư nhân không thể rơi vào tình trạng bong bóng nếu giá không bị đẩy lên bởi các nhà đầu tư. Định giá chắc chắn có thể giảm, và với lãi suất cao hơn, điều đó nên xảy ra. Tuy nhiên, các quỹ vẫn có quyền kiểm soát đáng kể đối với giá trị mà họ công bố cho các khoản đầu tư của mình.

Thị trường thứ cấp đang phát triển có thể cung cấp thêm thông tin, mặc dù vẫn còn thiếu minh bạch. Việc tạo ra các chỉ số tốt hơn có thể giúp đánh giá hiệu quả đầu tư dễ dàng hơn. Tuy nhiên, ngay cả khi có thông tin tốt hơn, tính thanh khoản thấp cũng đồng nghĩa với việc các nhà đầu tư góp vốn không thể đột ngột rút lui và bán phần vốn của họ trong các quỹ. Đầu tư tư nhân chủ yếu chỉ dành cho các nhà đầu tư chuyên nghiệp, như quỹ hưu trí, quỹ tài trợ hoặc người giàu có. Điều này có nghĩa là những người bình thường, ví dụ như các cụ già, sẽ không có nguy cơ mất tiền tiết kiệm cả đời của mình vào loại hình đầu tư này.

Điều đó không có nghĩa là không có lý do để lo ngại. Sự thiếu minh bạch và trách nhiệm giải trình khiến các khoản đầu tư kém hiệu quả và lãng phí kéo dài hơn. Điều này dẫn đến vốn không được sử dụng hiệu quả nhất, gây bất lợi cho tăng trưởng.

Ngay cả khi người dân bình thường không trực tiếp đầu tư vào quỹ đầu tư tư nhân, họ vẫn có thể bị ảnh hưởng. Trong thập kỷ qua, các quỹ hưu trí công đã đặc biệt chú trọng đến thị trường tư nhân, với khoảng 15% nằm trong danh mục đầu tư của họ. Điều đáng chú ý là mặc dù trải qua một trong những giai đoạn thị trường tăng trưởng tốt nhất gần đây, tình hình tài chính của nhiều quỹ hưu trí vẫn xấu đi. Nguyên nhân chủ yếu là do các dự đoán lạc quan về lợi nhuận đầu tư (được thúc đẩy bởi các khoản đầu tư tư nhân) không thành hiện thực. Nếu các khoản đầu tư tư nhân này không sinh lời, người hưởng lương hưu có thể bị cắt giảm quyền lợi hoặc người đóng thuế sẽ phải trả thêm tiền.

Thị trường tư nhân ngày càng đóng vai trò quan trọng trong nền kinh tế. Giữa môi trường lãi suất cao hơn và lợi nhuận thực tế đáng thất vọng, nhiều nhà đầu tư có thể tìm kiếm nơi khác, và quỹ đầu tư tư nhân sẽ dần kém hấp dẫn. Trong ngắn hạn, điều đó sẽ gây đau đầu cho những nhà đầu tư. Nhiều công ty đã trở nên phụ thuộc vào tín dụng tư nhân hoặc vốn cổ phần để tài trợ. Có nhiều lý do cho điều này, bao gồm cả việc tăng cường giám sát quy định đối với thị trường tập trung. Nhưng nếu thị trường tư nhân thu hẹp, nhiều công ty có thể thiếu vốn và không có nguồn tài trợ thay thế. Điều này có thể dẫn đến việc người lao động mất việc làm.

Khác với thị trường tập trung, khi bong bóng quỹ đầu tư tư nhân xì hơi, có lẽ sẽ không xảy ra ngay lập tức. Tuy nhiên, việc không có sự sụp đổ đột ngột không có nghĩa là không có bong bóng. Trong hơn một thập kỷ qua, quỹ đầu tư tư nhân đã phát triển quá nhanh và quá lớn. Điều này làm tăng khả năng gây ra thiệt hại kinh tế mà đất nước sẽ phải đối mặt trong nhiều năm tới.

Bloomberg