Tổng quan Cơ bản

Đồng USD đã suy yếu trên diện rộng kể từ khi ông Williams của Fed lên tiếng ủng hộ việc cắt giảm lãi suất vào tháng 12. Đồng bạc xanh sau đó nới rộng đà giảm sau một loạt dữ liệu yếu kém của Mỹ, củng cố thêm khả năng cho một đợt cắt giảm vào tháng 12.

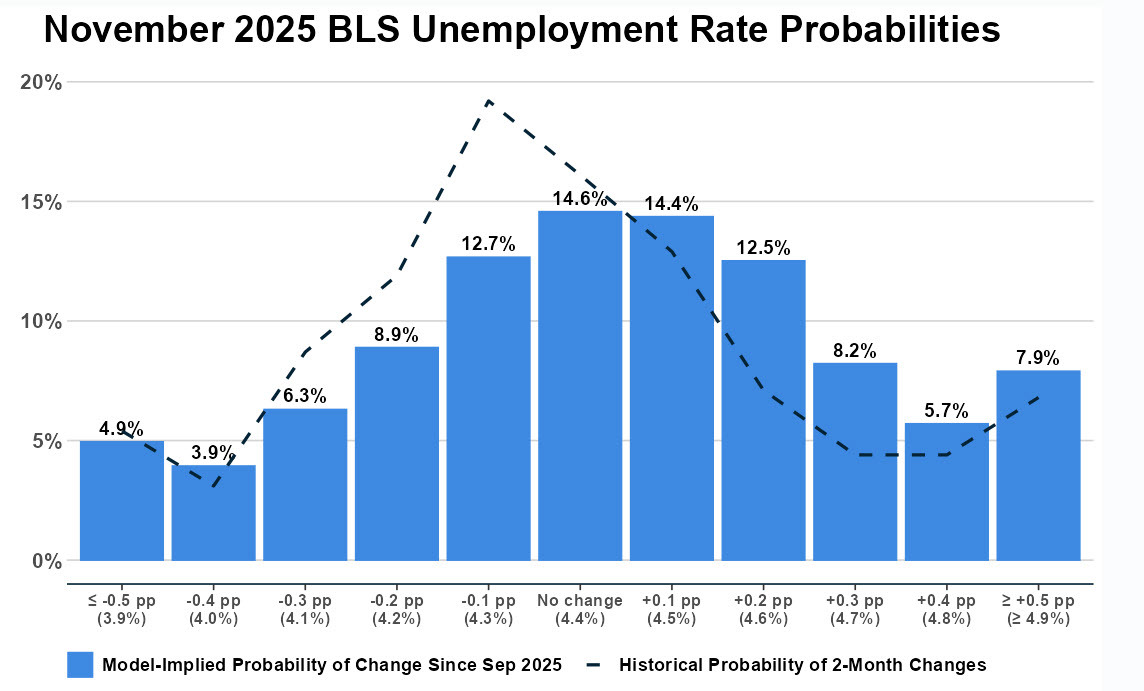

Xác suất cho một đợt cắt giảm vào tháng 12 hiện ở mức 86%, khiến điều này gần như đã an bài. Hôm nay, chúng ta sẽ nhận được dữ liệu trợ cấp thất nghiệp của Mỹ, đây sẽ là báo cáo quan trọng cuối cùng trước khi FOMC đưa ra quyết định vào thứ Tư tới. Trừ khi có những bất ngờ lớn, dữ liệu này sẽ không thay đổi cục diện vào thời điểm này.

Rốt cuộc, mọi sự chú ý hiện dồn vào quyết định của FOMC và các báo cáo NFP cũng như CPI theo sau đó.

Về phía đồng JPY, đồng tiền này đã tăng giá nhờ vào những bình luận của Thống đốc Ueda vào thứ Hai, trong đó ông gợi ý rằng việc tăng lãi suất vẫn có thể được thảo luận, mặc dù không có tín hiệu rõ ràng nào cho động thái như vậy.

Hôm nay, chúng ta đã nhận được một tin "rò rỉ" từ Reuters trích dẫn các nguồn tin chính phủ cho biết BoJ có khả năng sẽ tăng lãi suất vào cuối tháng này. Tỷ lệ cược của thị trường cho một đợt tăng lãi suất vào tháng 12 đã vọt lên 76% sau báo cáo này, tạo thêm một cú hích nữa cho đồng Yên Nhật.

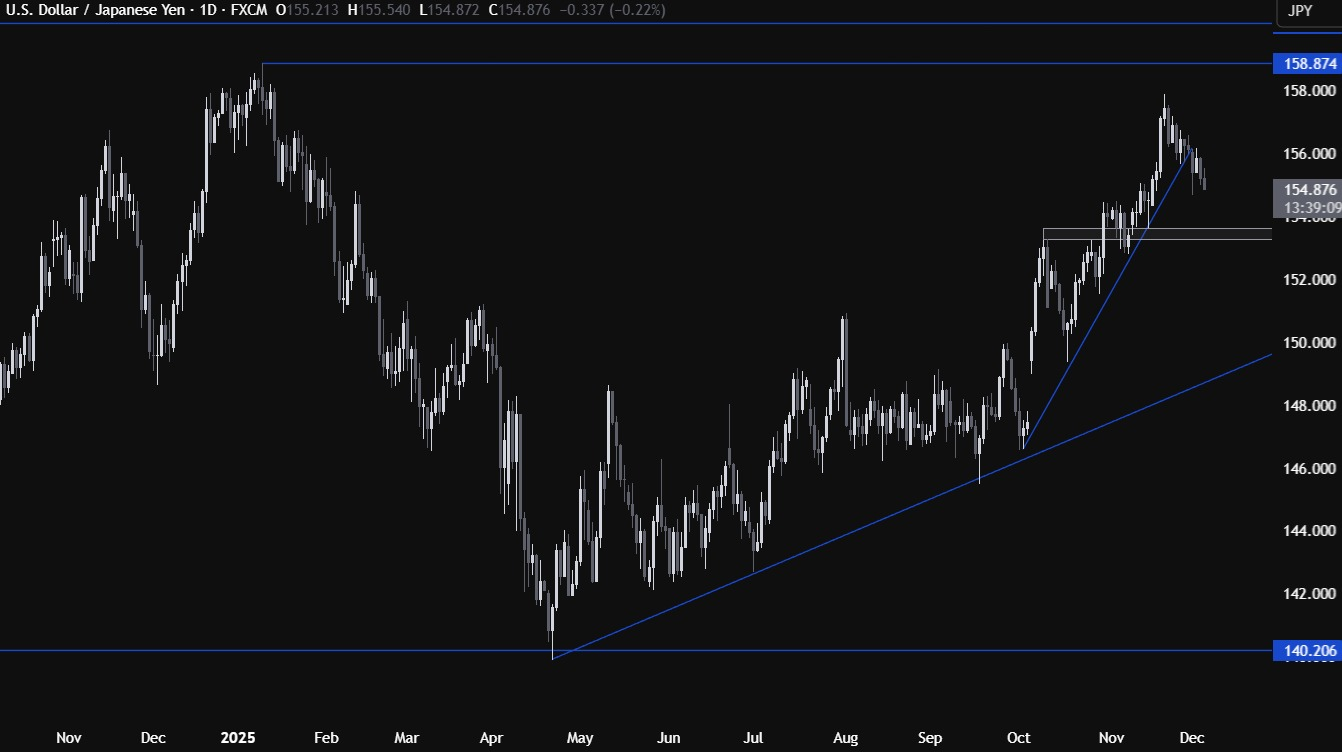

Phân tích Kỹ thuật USDJPY – Khung Thời gian Ngày

Trên biểu đồ ngày, chúng ta có thể thấy USDJPY đã phá vỡ xuống dưới đường xu hướng tăng, mở ra cánh cửa cho một đợt điều chỉnh về vùng hỗ trợ 153.50. Phe bán đã gia tăng vị thế khi giá phá vỡ và sẽ tiếp tục nhắm mục tiêu vào vùng hỗ trợ này. Ngược lại, phe mua nên đợi giá về đến vùng hỗ trợ để định vị cho một đợt phục hồi trở lại các mức đỉnh mới với tỷ lệ rủi ro/lợi nhuận tốt hơn.

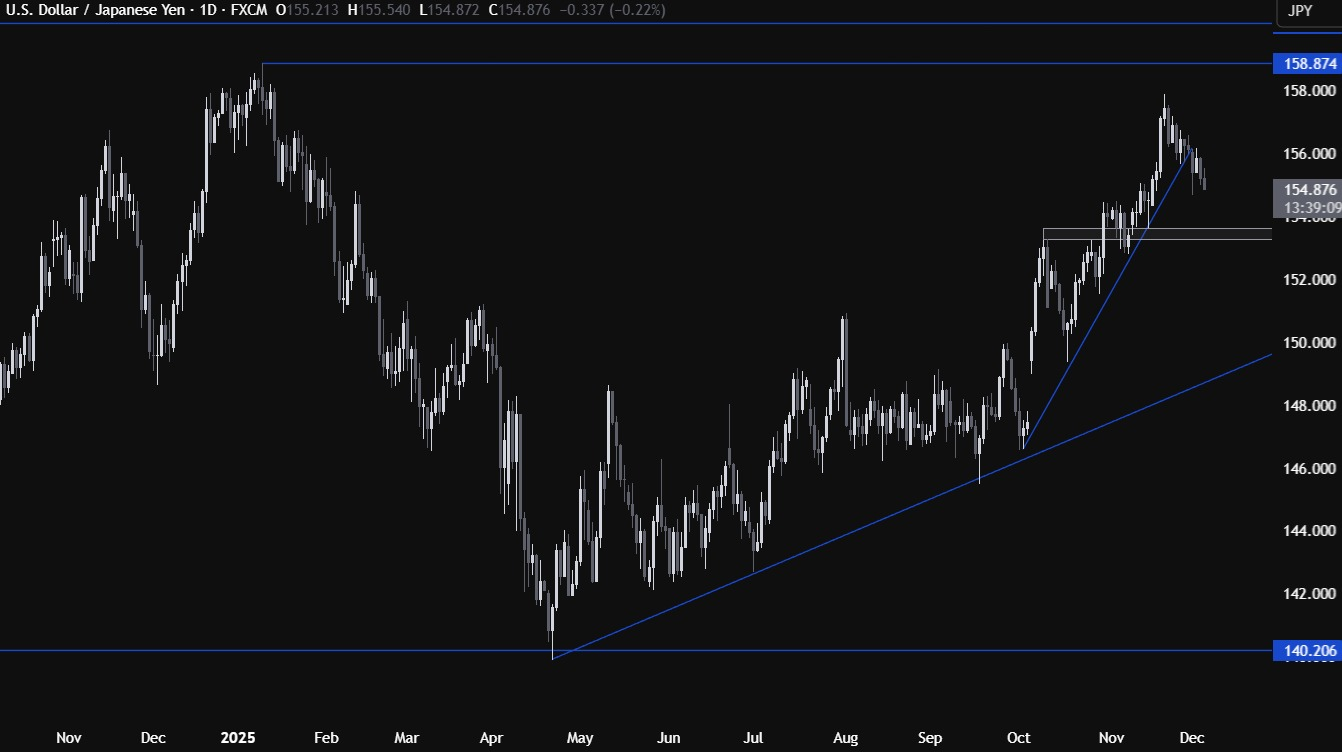

Phân tích Kỹ thuật USDJPY – Khung Thời gian 4 giờ

Trên biểu đồ 4 giờ, chúng ta thấy một đường xu hướng giảm nhỏ xác định đợt điều chỉnh hiện tại. Phe bán có khả năng sẽ tiếp tục dựa vào đường xu hướng này với mức rủi ro xác định phía trên nó để tiếp tục đẩy giá về hỗ trợ 153.50. Trong khi đó, phe mua sẽ tìm kiếm một cú bứt phá lên cao hơn để gia tăng vị thế cho một đợt tăng giá hướng tới mức 158.85 tiếp theo.

Phân tích Kỹ thuật USDJPY – Khung Thời gian 1 giờ

Trên biểu đồ 1 giờ, không có nhiều điều để bổ sung, nhưng chúng ta có thể thấy giá đã phá vỡ xuống dưới mốc 155.00 và đang nới rộng đà giảm khi ngày càng nhiều người bán nhảy vào để nhắm mục tiêu vùng 153.50. Với tình hình hiện tại, phe bán dường như đang "rộng đường" cho đến khi giá chạm hỗ trợ 153.50. Các đường màu đỏ xác định biên độ dao động trung bình trong ngày hôm nay.

Các chất xúc tác sắp tới