Bitcoin giao dịch quanh mức $62,500

Bitcoin giảm gần 1% trong ngày xuống giao dịch quanh $62,500 từ $63,000 trước đó.

Bitcoin giảm gần 1% trong ngày xuống giao dịch quanh $62,500 từ $63,000 trước đó.

Ông Bessent đã ca ngợi sự độc lập của Ngân hàng Trung ương Nhật Bản (BOJ) đối với chính phủ, cho biết chính phủ Nhật Bản đang tạo điều kiện cho BOJ có không gian chính sách riêng và tránh biến động quá mức trên thị trường ngoại hối. Phát biểu này đã khiến đồng yên tăng giá.

Dữ liệu lạm phát quý III/2025 của Úc đã được công bố:

Lạm phát cơ bản (trimmed mean) tăng 1.0% so với quý trước (dự báo 0.8%, dự báo của RBA là 0.6%).

Kết quả này khiến khả năng Ngân hàng Dự trữ Úc (RBA) cắt giảm lãi suất vào tháng 11 – và cả tháng 12 – gần như bị loại bỏ.

Thống đốc RBA Michele Bullock trong tuần này cho biết mức 0.9% là “giới hạn ranh giới”. Với kết quả 1.0%, ngưỡng đó đã bị vượt qua.

Trước đó, các chuyên gia đã nhiều lần cảnh báo về khả năng này trong các bản xem trước đầu tuần.

Phát biểu đầu tuần, bà Bullock đã khiến thị trường bất ngờ với lập trường “diều hâu” hơn dự kiến. Như chuyên gia Giuseppe nhận định, đây là “khoảnh khắc dứt điểm” cho kỳ vọng nới lỏng chính sách.

Các bình luận của bà Bullock mang xu hướng cứng rắn hơn, cho thấy RBA sẽ cần một kết quả lạm phát thấp bất ngờ trong báo cáo quý để có cơ sở chắc chắn cho việc cắt giảm lãi suất tại cuộc họp sắp tới.

Kể từ sau phát biểu này, thị trường đã giảm bớt kỳ vọng về khả năng RBA hạ lãi suất trong cuộc họp ngày 3–4/11.

Bà Bullock mô tả thị trường lao động vẫn “hơi thắt chặt”, đồng thời nhấn mạnh rằng ngân hàng “không muốn phản ứng quá mức với chỉ một con số” – ám chỉ tỷ lệ thất nghiệp tăng nhẹ gần đây tại Úc.

Bà cũng cho biết mức tăng 0,9% theo quý trong lạm phát cơ bản sẽ là “một sai lệch đáng kể” so với dự báo tháng 8 của RBA là 0.6%.

Mức 0,9% mà bà Bullock nhắc đến cao hơn so với kỳ vọng trung vị 0,8%, và thậm chí một bộ phận nhỏ dự báo chỉ 0.7% — tất cả đều vượt xa dự báo 0,6% của RBA.

Hiện tại, tỷ giá AUD/USD đang ở quanh mức 0.6603, tăng trong phiên giao dịch hôm nay.

Chỉ số DXY giảm nhẹ khi đồng bạc xanh đang trong trạng thái phòng thủ trước cuộc họp kéo dài hai ngày của Ủy ban Thị trường Mở Liên bang (FOMC) bắt đầu hôm nay, với khả năng kết quả sẽ nghiêng về lập trường nới lỏng, bao gồm tín hiệu về việc tiếp tục cắt giảm lãi suất và khả năng kết thúc chương trình thắt chặt định lượng. Đồng USD tiếp tục chịu áp lực do tình trạng chính phủ Mỹ đóng cửa một phần kéo dài; càng kéo dài, rủi ro kinh tế suy yếu càng lớn, buộc Cục Dự trữ Liên bang có thể phải hạ lãi suất sớm hơn. Bảng Anh giảm xuống quanh mức 1.325 USD – thấp nhất kể từ cuối tháng 7 – khi giới giao dịch gia tăng nhẹ kỳ vọng Ngân hàng Trung ương Anh (BoE) sẽ cắt giảm lãi suất.. Dữ liệu lạm phát mềm hơn cũng củng cố kỳ vọng nới lỏng chính sách tiền tệ, với báo cáo của BRC hôm nay cho thấy giá thực phẩm tiếp tục giảm sau số liệu CPI hạ nhiệt tuần trước. Đồng yên Nhật tăng trở lại vào thứ Ba, chấm dứt chuỗi bảy phiên giảm liên tiếp so với USD, sau khi các phát biểu từ Bộ trưởng Nhật Bản và Bộ trưởng Tài chính Mỹ Scott Bessent phần nào xoa dịu lo ngại về chính sách tài khóa và tiền tệ quá nới lỏng tại Nhật. Tân Bộ trưởng Tái thiết Kinh tế Nhật Bản, ông Minoru Kiuchi, cho biết Nhật Bản có thể thúc đẩy tăng trưởng tiềm năng dài hạn bằng cách kích thích nhu cầu và duy trì thị trường lao động chặt chẽ, đồng thời vẫn phải chú trọng kỷ luật tài khóa.

Thị trường chứng khoán tăng nhẹ lên mức cao kỷ lục nội phiên mới vào thứ Ba, tiếp nối đà tăng gần đây nhờ kỳ vọng giảm căng thẳng thương mại giữa Mỹ và Trung Quốc, trong khi nhà đầu tư chờ đợi loạt quyết định chính sách từ nhiều ngân hàng trung ương và kết quả lợi nhuận của các tập đoàn lớn. Cục Dự trữ Liên bang Mỹ sẽ mở màn chuỗi công bố chính sách toàn cầu trong tuần này, bao gồm cả Nhật Bản, Canada và châu Âu. Ba chỉ số chính của Phố Wall còn được hỗ trợ bởi nhóm cổ phiếu công nghệ vốn hóa lớn như Microsoft và Apple, trong bối cảnh tuần này dồn dập các báo cáo lợi nhuận từ các doanh nghiệp lớn của Mỹ.

Giá vàng thế giới giảm 1.23% duy trì ở ngưỡng 3,970 USD/ounce khi nhà đầu tư tập trung vào quyết định lãi suất của Fed và các cuộc đàm phán thương mại Mỹ - Trung vào cuối tuần. Việc giá vàng giảm mạnh xuống dưới mốc 4,000 USD trong phiên giao dịch sáng thứ Ba đã đưa kim loại quý này vào vùng điều chỉnh và làm dấy lên nghi ngờ về khả năng quay lại đỉnh cao trước cuối năm. Lợi suất trái phiếu kho bạc Mỹ cũng giảm nhẹ 1 điểm cơ bản trong ngày thứ Ba khi thị trường trong trạng thái chờ đợi và điều chỉnh trước quyết định lãi suất của Fed dự kiến công bố vào thứ Tư.

Vàng tăng nhẹ, giao dịch sát mức 3,960 USD/oz

Chỉ số Niềm tin Người tiêu dùng Mỹ trong tháng 10 đạt 94.6, cao hơn mức 93.2 dự kiến. Số liệu tháng 9 (đã điều chỉnh) cũng là 93.2.

Chi tiết báo cáo:

Số liệu của tháng 9 là mức thấp nhất kể từ tháng 4, vì vậy, sự cải thiện này không hẳn là một lý do để ăn mừng, nhưng nó là một bước đi đúng hướng từ một nền tảng thấp.

Stephanie Guichard, Nhà kinh tế cấp cao tại The Conference Board, cho biết: “Niềm tin của người tiêu dùng về cơ bản là đi ngang trong tháng 10. Chỉ số Tình hình Hiện tại đã lấy lại được phần nào sức mạnh... Đánh giá của người tiêu dùng về sự sẵn có của việc làm hiện tại đã cải thiện lần đầu tiên kể từ tháng 12 năm 2024. Mặt khác, cả ba thành phần của Chỉ số Kỳ vọng đều yếu đi phần nào. Người tiêu dùng bi quan hơn một chút về sự sẵn có của việc làm và điều kiện kinh doanh trong tương lai.”

Một ý tưởng mà mọi người sẽ cần phải làm quen là sự phân hóa: Theo thu nhập, niềm tin đã giảm đối với những người tiêu dùng kiếm được dưới $75,000 một năm, nhưng lại cải thiện đối với hầu hết các nhóm thu nhập kiếm được hơn $75,000, với mức tăng lớn nhất thuộc về những người có thu nhập trên $200,000.

ADP hiện sẽ công bố các ước tính về số liệu việc làm hàng tuần và số liệu đầu tiên của họ là 14,250 việc làm. Đây là con số cho bốn tuần kết thúc vào ngày 11 tháng 10.

Báo cáo này sẽ được công bố vào thứ Ba hàng tuần:

"Ước tính sơ bộ của Hoa Kỳ sẽ cung cấp mức trung bình động bốn tuần về tổng thay đổi việc làm tư nhân mới nhất, mang lại bức tranh cập nhật và đại diện nhất về thị trường lao động khu vực tư nhân."

Đọc thông cáo, không rõ đây là mức trung bình 14,250 việc làm mỗi tuần trong bốn tuần qua hay tổng cộng 14,250 việc làm trong bốn tuần? Dù thế nào thì đây cũng không phải là một con số tốt. Tôi nghĩ đây là con số tổng 14,250 vì thông cáo nói rằng đó là "ước tính sơ bộ" của báo cáo tháng, nhưng nó có thể được hiểu theo cả hai cách.

Các báo cáo về thị trường việc làm chắc chắn là rất yếu. Trong hai tuần qua, đã có một số thông báo sa thải:

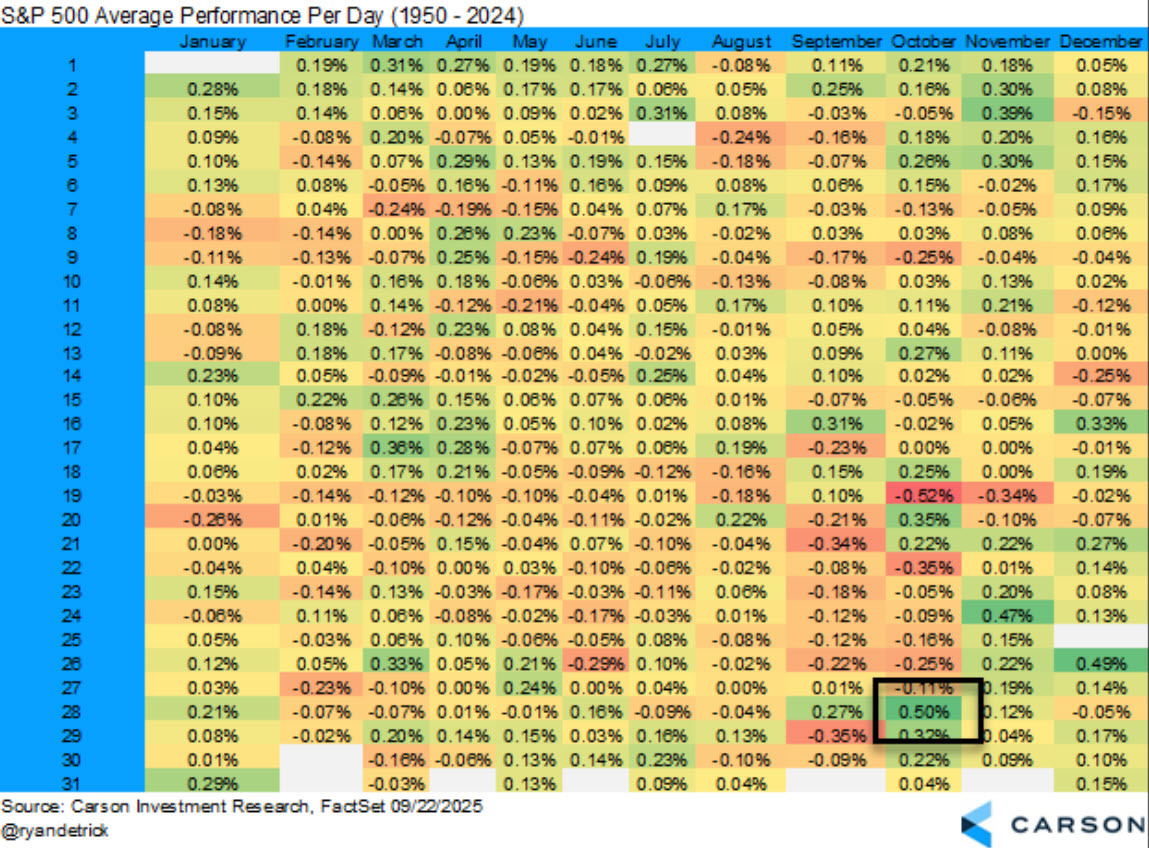

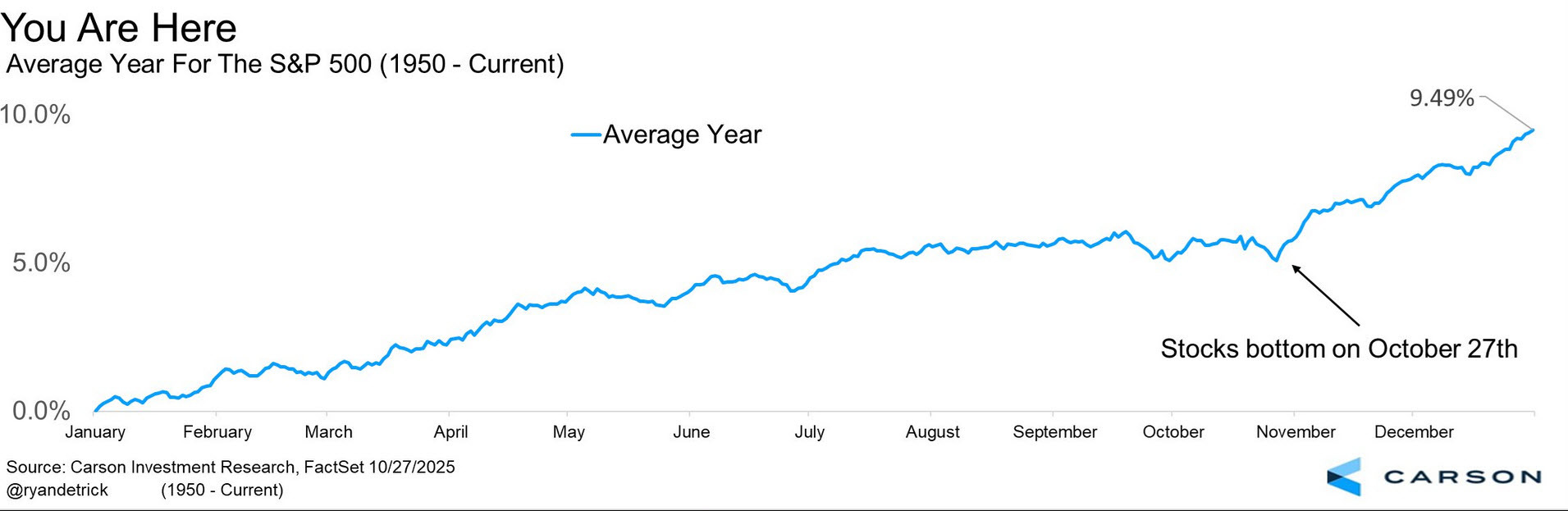

Ngày 28 tháng 10 là ngày có hiệu suất tốt nhất của thị trường chứng khoán Mỹ, tính theo dữ liệu lịch sử kể từ năm 1950. Hợp đồng tương lai S&P 500 hiện đang tăng 0.2%.

Theo dữ liệu từ Carson:

1. Về mặt lịch sử, hôm nay là ngày thị trường tăng giá mạnh nhất trong năm.

2. Hôm nay cũng là ngày bắt đầu giai đoạn mùa thuận lợi nhất cho cổ phiếu.

Cổ phiếu Microsoft đang dẫn đầu đà tăng hôm nay, vọt 4.5% sau khi công bố khoản đầu tư vào OpenAI. Cổ phiếu của UPS cũng tăng mạnh sau khi báo cáo kết quả kinh doanh.

Đây là một phiên giao dịch khá chậm xét về mặt dữ liệu và tin tức, không có gì đáng chú ý được công bố. Trên thị trường, các động lực lớn nhất là kim loại quý và đồng Yên.

Vàng và bạc nới rộng đà giảm khi sự hạ nhiệt căng thẳng Mỹ-Trung bắt đầu từ một tuần trước tiếp tục đè nặng lên thị trường. Giá vàng hiện đã xóa sạch hoàn toàn đà tăng có được sau khi Tổng thống Trump đe dọa áp thuế 100% lên Trung Quốc.

Mặt khác, đồng Yên đã tăng giá sau một số cuộc đàm phán tích cực giữa Mỹ-Nhật và một số bình luận hawkish từ Bộ trưởng Tài chính Mỹ Bessent. Ông đề cập rằng các điều kiện hiện tại đã khác biệt đáng kể so với thời điểm giới thiệu chính sách Abenomics.

Ngoài ra, Tổng thống Trump vừa xác nhận cuộc gặp với Chủ tịch Trung Quốc Tập Cận Bình vào thứ Năm và nói thêm rằng cuộc gặp "sẽ diễn ra tốt đẹp".

Giá vàng tiếp tục giảm xuống quanh 3,900 khi căng thẳng thương mại Mỹ-Trung hạ nhiệt.

Niềm tin kinh doanh và tiêu dùng tại Ý trong tháng 10 ghi nhận sự cải thiện nhẹ, với chỉ số niềm tin doanh nghiệp tăng lên 88.3 so với mức dự báo 87.5 và 87.3 trước đó, trong khi niềm tin tiêu dùng đạt 97.6 so với kỳ vọng 97.0.

Theo cơ quan thống kê, niềm tin của người tiêu dùng tăng đồng loạt ở tất cả các thành phần, từ triển vọng tương lai, tình hình cá nhân cho đến đánh giá về kinh tế và hiện tại. Ở phía doanh nghiệp, các đánh giá về đơn hàng và kỳ vọng sản xuất đều cải thiện, trong khi mức tồn kho được nhận định là giảm xuống.

Dù đây không phải dữ liệu có khả năng tác động đến chính sách của ECB, nhưng kết quả vẫn được xem là tích cực đối với triển vọng kinh tế của Ý.

Khảo sát mới của ECB cho thấy kỳ vọng lạm phát trong ngắn hạn giảm nhẹ xuống 2.7% trong khi kỳ vọng trong trung và dài hạn vẫn ổn định, một tín hiệu tích cực cho nỗ lực kiềm chế giá của ngân hàng trung ương, dù không đủ để thay đổi chính sách hiện tại.

Tuy vậy, ở lĩnh vực tín dụng, các ngân hàng lại ghi nhận mức độ thắt chặt nhẹ trong tiêu chuẩn cho vay, trái với dự báo trước đó rằng điều kiện sẽ giữ nguyên.

Nguyên nhân chủ yếu đến từ lo ngại về triển vọng kinh tế, bất ổn địa chính trị và rủi ro thương mại, khiến các ngân hàng trở nên thận trọng hơn, phân loại kỹ hơn giữa các ngành và doanh nghiệp khi cấp tín dụng, đồng thời tăng cường theo dõi và đánh giá rủi ro.

Vì khảo sát này phản ánh giai đoạn quý III, thời điểm căng thẳng thuế quan và bất ổn quốc tế còn hiện rõ, nên nếu các yếu tố này hạ nhiệt trong quý IV, điều kiện cho vay có thể sẽ cải thiện hơn trong thời gian tới.

Trung Quốc vừa đưa ra loạt cam kết nhằm thúc đẩy tăng trưởng kinh tế “hợp lý” trong 5 năm tới, nhấn mạnh việc phát triển hài hòa giữa kinh tế và xã hội, tăng cường vai trò của nhu cầu nội địa và đẩy mạnh cải cách theo hướng tự chủ công nghệ.

Bắc Kinh cho biết sẽ kết hợp thị trường hiệu quả với sự điều hành chủ động của chính phủ, sử dụng chính sách tài khóa mở rộng nhưng vẫn đảm bảo tính bền vững ngân sách, đồng thời thúc đẩy tiêu dùng để gia tăng đáng kể tỷ lệ chi tiêu của người dân.

Tuy nhiên, nhiều cam kết mang tính khẩu hiệu, nên thị trường vẫn cần thời gian để đánh giá hiệu quả thực tế. Dù tâm lý đã cải thiện trong năm nay khi căng thẳng thương mại lắng dịu, Trung Quốc vẫn đối mặt với thách thức dài hạn như nhu cầu trong nước suy yếu và dân số già hóa, đòi hỏi các biện pháp quyết liệt và cụ thể hơn.

Thị trường chứng khoán châu Âu mở cửa trong trạng thái trầm lắng, với phần lớn các chỉ số ghi nhận mức giảm nhẹ – Eurostoxx giảm 0.3%, DAX của Đức giảm 0.4% và CAC 40 của Pháp giảm 0.3%, trong khi FTSE của Anh và IBEX của Tây Ban Nha nhích nhẹ 0.1%, còn FTSE MIB của Ý giảm 0.2%.

Diễn biến tương tự cũng xuất hiện tại Phố Wall, khi hợp đồng tương lai S&P 500 lùi 0.1%, qua đó kìm hãm đà lạc quan của phiên trước.

Tâm lý nhà đầu tư hiện mang tính thận trọng, khi thị trường chờ đợi các tín hiệu mới từ cuộc gặp giữa Tổng thống Mỹ Donald Trump và Chủ tịch Trung Quốc Tập Cận Bình dự kiến diễn ra vào thứ Năm, trong bối cảnh dòng tiền điều chỉnh cuối tháng có thể tạo ra thêm biến động khó lường đối với các phiên giao dịch sắp tới.

Đồng USD thời gian gần đây chịu áp lực sau khi dữ liệu CPI của Mỹ yếu hơn kỳ vọng, củng cố khả năng Fed sẽ cắt giảm lãi suất và khiến đồng bạc xanh suy yếu trong bối cảnh tâm lý thị trường chuyển sang “ưa rủi ro” nhờ thỏa thuận thương mại sơ bộ giữa Mỹ và Trung.

Với việc Fed gần như chắc chắn sẽ cắt 25 điểm cơ bản trong cuộc họp tới và không công bố dự báo kinh tế (SEP), quyết định này được dự báo sẽ không tạo ra biến động lớn.

Ở chiều ngược lại, đồng yên Nhật tiếp tục suy yếu kể từ khi bà Takaichi trở thành Thủ tướng khi thị trường tin rằng BoJ sẽ trì hoãn việc nâng lãi suất, trong khi dữ liệu lạm phát nội địa không gây áp lực buộc ngân hàng phải thay đổi lập trường.

Tuy vậy, đồng yên đã có phần mạnh lên trong phiên gần đây sau những trao đổi tích cực giữa Mỹ và Nhật cùng bình luận hawkish từ Bộ trưởng Tài chính Mỹ Bessent.

Hiện thị trường chỉ đặt khoảng 18% khả năng BoJ nâng lãi ngay trong cuộc họp tới và 42% từ nay đến cuối năm, nhưng nguy cơ “bất ngờ” vẫn tồn tại. Trên phương diện kỹ thuật, USDJPY đã bị bán xuống tại vùng kháng cự 153.00 – 153.26, qua đó để ngỏ khả năng điều chỉnh về vùng hỗ trợ quan trọng 151.00.

Nếu mốc này được giữ vững, phe mua có thể quay trở lại để hướng giá lên vùng 154.80, trong khi nếu 151.00 bị xuyên thủng, áp lực giảm có thể mở rộng về khu vực 148.50.

Giá vàng tiếp tục lao dốc trong phiên thứ ba liên tiếp, rơi xuống mức thấp nhất trong ba tuần khi tâm lý lạc quan về triển vọng thương mại Mỹ–Trung làm giảm nhu cầu trú ẩn an toàn. giá vàng hiện dao động quanh mức 3,900 USD/Oz

Các nhà đầu tư hiện tập trung vào cuộc họp của Cục Dự trữ Liên bang Mỹ (Fed) trong tuần này, với kỳ vọng Fed sẽ tiếp tục cắt giảm lãi suất. Diễn biến này gây sức ép lên đồng USD, nhưng có thể phần nào hỗ trợ vàng trong ngắn hạn.

Tâm lý giao dịch khởi đầu tuần khá trầm lắng khi hợp đồng tương lai S&P 500 giảm 0.1%, làm chững lại đà lạc quan của phiên trước. Giới đầu tư đang tập trung theo dõi các diễn biến Mỹ–Trung trước cuộc gặp giữa Tổng thống Donald Trump và Chủ tịch Tập Cận Bình vào thứ Năm, trong khi dòng tiền cuối tháng có thể khiến thị trường biến động khó lường hơn.

Trong phiên giao dịch châu Âu, lịch kinh tế khá yên ắng, chỉ có một vài báo cáo thứ cấp như niềm tin kinh doanh của Ý và số liệu trợ cấp thất nghiệp của Pháp – những dữ liệu này khó có thể ảnh hưởng đến quyết định của Ngân hàng Trung ương châu Âu (ECB).

Trong phiên Mỹ, thị trường sẽ đón nhận chỉ số sản xuất của Fed Richmond và chỉ số dịch vụ của Fed Dallas. Đây đều là các dữ liệu ít tác động và khó làm thay đổi quan điểm của Cục Dự trữ Liên bang (Fed) hay xu hướng chung của thị trường.

Do đó, tâm lý rủi ro tích cực vẫn là yếu tố dẫn dắt thị trường, sau khi Mỹ và Trung Quốc đạt được thỏa thuận sơ bộ vào cuối tuần qua, khi giới đầu tư hướng tới cuộc gặp giữa Tổng thống Trump và Chủ tịch Tập Cận Bình vào thứ Năm.

Bộ trưởng Tài chính Nhật Bản Katayama khẳng định ông không có bất kỳ cuộc trao đổi trực tiếp nào với bà Bessent về định hướng chính sách tiền tệ. Ông cho biết những nhận xét của bà Bessent chỉ mang tính khái quát, đồng thời nhấn mạnh bà hiểu rõ các quy tắc về hoạt động của ngân hàng trung ương, do đó khó có khả năng bà đang kêu gọi Ngân hàng Trung ương Nhật Bản (BoJ) nâng lãi suất.

Katayama cũng phủ nhận việc hai bên thảo luận cụ thể về vấn đề tỷ giá, cho biết tuyên bố chung Mỹ - Nhật liên quan đến chính sách ngoại hối vẫn không thay đổi. Ông nhấn mạnh rằng điều quan trọng là các đồng tiền nên phản ánh đúng các yếu tố cơ bản của nền kinh tế và duy trì sự ổn định trên thị trường.

Phát biểu của Katayama được xem là lời đáp khéo léo trước những bình luận gần đây từ phía Mỹ, trong bối cảnh Tokyo tiếp tục nỗ lực bảo vệ đồng yên trước biến động mạnh.

Giá vàng thế giới tiếp tục giảm trong phiên thứ Ba, phá vỡ mốc 4,000 USD/oz khi đà tăng kéo dài suốt phần lớn năm nay có dấu hiệu chững lại. Động thái này làm dấy lên lo ngại rằng thị trường có thể bước vào giai đoạn điều chỉnh sâu hơn sau chuỗi tăng mạnh kể từ đầu năm.

Theo giới phân tích, lực mua bắt đáy suy yếu, kỳ vọng cắt giảm lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) đã được phản ánh gần hết vào giá, trong khi căng thẳng địa chính trị lắng dịu và tâm lý lạc quan về quan hệ Mỹ - Trung khiến nhu cầu trú ẩn suy giảm.

Về kỹ thuật, giá vàng đã xuyên thủng các đường trung bình động ngắn hạn quan trọng. Các mốc hỗ trợ đáng chú ý gồm 3,972 USD (Fib 38.2%), 3,846 USD (Fib 50%) và 3,720 USD (Fib 61.8%). Trong trường hợp điều chỉnh sâu hơn, vùng 3,566 USD — tương ứng với đường trung bình động 100 ngày — sẽ là ngưỡng được giới đầu tư theo dõi sát sao.

Dù đang trong xu hướng điều chỉnh, vàng vẫn tăng khoảng 36% từ đầu năm đến nay, phản ánh sức hút bền vững của kim loại quý trong bối cảnh bất ổn kinh tế toàn cầu.

BofA là một trong số ít các tổ chức kỳ vọng chỉ có thêm một đợt cắt giảm lãi suất 25 điểm cơ bản vào cuối năm.

Giống như hầu hết mọi người khác, Bank of America (BofA) kỳ vọng Fed sẽ thực hiện thêm một đợt cắt giảm lãi suất 25 điểm cơ bản trong tuần này. Về chính quyết định này, công ty nhấn mạnh khả năng có sự bất đồng quan điểm, với ông Miran có thể sẽ kiên trì với lời kêu gọi cắt giảm 50 điểm cơ bản và một khả năng bất đồng quan điểm diều hâu từ ông Goolsbee hoặc ông Schmid. Nhưng khi nhìn về tháng 12, tất cả đều là việc tìm kiếm định hướng từ cuộc họp báo của Chủ tịch Fed Powell. BofA lưu ý rằng:

"Chủ tịch Powell khó có thể đưa ra nhiều định hướng ngoài cuộc họp này do thiếu dữ liệu khu vực chính thức và tình trạng khó xử hiện tại giữa lao động và tiêu dùng. Ông Powell có thể sẽ bị hỏi về sự khác biệt giữa dữ liệu tiêu dùng và lao động, một chủ đề mà ông Waller đã đề cập trong bài phát biểu gần nhất của mình và chúng tôi đã đi sâu vào gần đây. Chúng tôi nghi ngờ ông Powell sẽ không đưa ra quan điểm mạnh mẽ vì ngay cả ông Waller dường như cũng bối rối và ít ủng hộ việc cắt giảm vào tháng 12 hơn so với vài tuần trước. Sự giải thích của thị trường về các bình luận của ông Powell về vấn đề này sẽ phụ thuộc vào mức độ ông sẵn sàng dựa vào sức mạnh tiêu dùng như một dấu hiệu cho thấy thị trường lao động sẽ ổn định."

BofA cũng cho biết việc chính phủ đóng cửa đang gây khó khăn cho Fed, với việc các nhà hoạch định chính sách không có dữ liệu chính thức để dựa vào và làm việc. Công ty lập luận rằng dữ liệu lạm phát tuần trước ở mức "không xấu" và điều đó có thể khiến ông Powell không cam kết cắt giảm lãi suất một lần nữa vào tháng 12. Thay vào đó, BofA nói rằng "có nghi ngờ" rằng ông Powell sẽ rõ ràng về một đợt cắt giảm lãi suất khác sau đợt này và do đó "chúng ta thực sự sẽ không nhận được nhiều thông tin từ cuộc họp này vào cuối ngày".

Công ty nhận thấy Fed sẽ bỏ qua việc cắt giảm lãi suất vào tháng 12 khi hoạt động tiêu dùng vẫn duy trì, trước khi tiếp tục cắt giảm lãi suất vào năm sau vào tháng 6, tháng 9 và tháng 12 năm 2026.

Morgan Stanley kỳ vọng Fed sẽ thực hiện đợt cắt giảm lãi suất 25 điểm cơ bản thứ hai liên tiếp trong tuần này, đưa lãi suất quỹ Fed xuống còn 3.75% đến 4.00%. Việc thiếu vắng các dữ liệu kinh tế quan trọng của Mỹ trong bối cảnh chính phủ đóng cửa sẽ không làm Fed chùn bước vào thời điểm hiện tại, nhưng bất kỳ định hướng nào liên quan đến năm tới sẽ vẫn chưa chắc chắn. Do đó, hãy kỳ vọng Chủ tịch Fed Powell sẽ tiếp tục nhấn mạnh vào sự phụ thuộc vào dữ liệu và quản lý rủi ro.

Nhưng nhìn chung, công ty kỳ vọng Fed sẽ duy trì xu hướng nới lỏng bằng cách báo hiệu khả năng sẽ có thêm các đợt cắt giảm lãi suất. Tuy nhiên, bất kỳ sự rõ ràng nào sau cuối năm có thể sẽ hạn chế hơn trong bối cảnh thiếu vắng các bản công bố dữ liệu kinh tế mới vào thời điểm hiện tại.

Dự báo của họ ở đây phù hợp với những gì tất cả các nhà phân tích khác đang dự đoán, đó là kỳ vọng Fed sẽ cắt giảm 25 điểm cơ bản trong tuần này. Đối với tháng 12, chỉ có BofA, CIBC và RBC là kỳ vọng Fed sẽ bỏ qua một cuộc họp sau đợt cắt giảm lãi suất trong tuần này.

Chính phủ Nhật Bản và Mỹ đang chuẩn bị công bố tài liệu bao gồm các dự án đầu tư tiềm năng vào Mỹ, một quan chức cấp cao của chính phủ Nhật Bản cho biết.

Tài liệu sẽ bao gồm các dự án đầu tư tiềm năng trong lĩnh vực sản xuất điện và các sản phẩm liên quan đến ô tô.

Tài liệu dự kiến sẽ bao gồm tên các công ty như Mitsubishi Heavy Industries.

Vàng thủng mốc 4,000 USD/ounce, hiện giao dịch quanh mức 3,990 USD/ounce

Thủ tướng Nhật Bản Sanae Takaichi và Tổng thống Mỹ Donald Trump đã có cuộc gặp chính thức tại Tokyo, nơi cả hai nhà lãnh đạo nhấn mạnh cam kết tăng cường quan hệ song phương.

Phát biểu trong buổi gặp, Thủ tướng Takaichi bày tỏ mong muốn “hiện thực hóa kỷ nguyên hoàng kim mới của liên minh Nhật – Mỹ cùng Tổng thống Trump”, đồng thời cảm ơn ông Trump vì tình hữu nghị lâu dài với cố Thủ tướng Shinzo Abe và “những đóng góp cho hòa bình ở châu Á, bao gồm thỏa thuận Thái Lan–Campuchia”.

Bà khẳng định Nhật Bản sẵn sàng hợp tác sâu rộng hơn với Mỹ để thúc đẩy một khu vực Ấn Độ Dương–Thái Bình Dương tự do và rộng mở, đồng thời cam kết tiếp tục củng cố năng lực quốc phòng của đất nước.

Về phần mình, ông Trump gọi cựu Thủ tướng Abe là “một người bạn tuyệt vời”, ca ngợi đơn hàng mua sắm quốc phòng của Nhật Bản, và khẳng định: “Chúng ta đang ký một thỏa thuận mới, công bằng, và mối quan hệ giữa hai nước sẽ mạnh mẽ hơn bao giờ hết.”

Theo tờ Asahi, hai bên dự kiến ký kết một thỏa thuận chung trong ngày hôm nay về bảo đảm nguồn cung đất hiếm và các khoáng sản chiến lược, qua đó củng cố chuỗi cung ứng giữa hai nền kinh tế.

Tổng thống Mỹ Donald Trump sẽ gặp Thủ tướng Nhật Bản Sanae Takaichi tại Tokyo vào thứ Ba, đánh dấu cuộc gặp trực tiếp đầu tiên giữa hai nhà lãnh đạo kể từ khi bà Takaichi nhậm chức đầu tháng này.

Theo nguồn tin thân cận được Reuters dẫn lại, hai nước dự kiến sẽ ký kết một biên bản ghi nhớ về đầu tư trong lĩnh vực đóng tàu, nằm trong khuôn khổ nỗ lực mở rộng hợp tác kinh tế và an ninh.

Bà Takaichi được cho là sẽ trấn an Tổng thống Trump rằng Nhật Bản sẽ đẩy nhanh quá trình mở rộng quốc phòng. Nhật Bản hiện là nơi đồn trú của lực lượng quân sự Mỹ lớn nhất ngoài lãnh thổ, nhưng ông Trump nhiều lần khẳng định Tokyo cần chi tiêu nhiều hơn để tự bảo vệ trước sự gia tăng hiện diện quân sự của Trung Quốc.

Dù bà Takaichi đã cam kết nâng chi tiêu quốc phòng lên mức 2% GDP, các ràng buộc chính trị trong nước có thể hạn chế khả năng vượt quá mục tiêu này, khi liên minh cầm quyền của bà không nắm đa số trong Quốc hội — khiến việc hiện thực hóa các cam kết lớn hơn mà Trump mong muốn trở nên khó khăn.

Sau chuyến thăm Nhật Bản, ông Trump sẽ tới Hàn Quốc vào thứ Tư để hội đàm với Tổng thống Lee Jae Myung, sau đó là cuộc gặp với Chủ tịch Trung Quốc Tập Cận Bình vào thứ Năm.

Cuộc gặp tại Tokyo nhấn mạnh sự thắt chặt trong quan hệ an ninh Mỹ – Nhật, song có thể làm gia tăng căng thẳng với Trung Quốc trước cuộc gặp giữa Trump và ông Tập. Các ngành liên quan đến quốc phòng và đóng tàu có thể thu hút sự chú ý của giới đầu tư trong bối cảnh khu vực gia tăng tái vũ trang và điều chỉnh chính sách công nghiệp.

USD/JPY giảm sau tin:

Chỉ số DXY giảm nhẹ do nhu cầu trú ẩn an toàn suy yếu sau khi Mỹ và Trung Quốc đạt được thỏa thuận thương mại sơ bộ. Đồng bạc xanh cũng chịu áp lực từ đà suy yếu nối tiếp sau báo cáo CPI tháng 9 của Mỹ công bố cuối tuần trước. Trong khi đó, AUD/USD cũng bật tăng sau khi, thống đốc RBA, trong một hội nghị kinh tế cho biết chính sách tiền tệ hiện vẫn “hơi thắt chặt”, song cả lạm phát và thất nghiệp đều không ở mức đáng lo ngại, làm tăng kỳ vọng vào khả năng nới lỏng chính sách sắp tới. Nhà đầu tư hiện hướng sự chú ý đến loạt cuộc họp chính sách tiền tệ của các ngân hàng trung ương lớn trong tuần này, bao gồm Nhật Bản, Canada, châu Âu và Mỹ.

Trên thị trường chứng khoán, các chỉ số đồng loạt tăng mạnh trong phiên đầu tuần, lập mức đỉnh trong ngày mới khi kỳ vọng về một thỏa thuận thương mại Mỹ – Trung trở nên rõ ràng hơn. Tại Phố Wall, cả ba chỉ số chính đều ghi nhận mức cao kỷ lục trong phiên, dẫn dắt bởi nhóm công nghệ, đặc biệt là cổ phiếu Qualcomm tăng tới 18% sau khi ra mắt hai con chip trí tuệ nhân tạo mới dành cho trung tâm dữ liệu, dự kiến thương mại hóa từ năm sau.

Giá dầu Brent và WTI lần giảm 0.58% và 1.04% xuống 64 USD/thùng và 61 USD/thùng trong khi vào thứ Hai, đảo chiều đà tăng trước đó khi lo ngại về nguồn cung toàn cầu dồi dào lấn át tâm lý lạc quan quanh triển vọng đạt được thỏa thuận thương mại giữa Mỹ và Trung Quốc. Trước đó, giá dầu đã tăng sau khi Bộ trưởng Tài chính Mỹ Scott Bessent thông báo ông đã đạt được một “khuôn khổ đáng kể” với Phó Thủ tướng Trung Quốc Hà Lập Phong, dự kiến sẽ được thảo luận khi hai nhà lãnh đạo gặp nhau vào cuối tuần này. Giá dầu thô hôm nay vẫn được hỗ trợ nhờ tâm lý lạc quan kinh tế sau thông tin về thỏa thuận thương mại sơ bộ Mỹ - Trung, cùng với đó là phát biểu của Tổng thống Ukraine Zelensky cho biết nước này sẽ mở rộng các cuộc tấn công vào nhà máy lọc dầu nằm sâu trong lãnh thổ Nga.

Trong khi đó, giá vàng giảm hơn 2%, có lúc giảm dưới ngưỡng 4,000 USD/oz xuống mức thấp nhất trong hai tuần, chịu áp lực bán chốt lời mạnh sau chuỗi tăng kéo dài hai tháng qua, do nhu cầu trú ẩn giảm bớt. Lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm tăng 2.3 điểm cơ bản lên 4.02%, khi tâm lý rủi ro cải thiện nhờ triển vọng thỏa thuận thương mại Mỹ – Trung.

Vàng đang ở mức đáy giai đoạn 10 tháng 10 khi nó giảm 125 USD để phá vỡ mốc 4,000 USD.

Đợt sụt giảm đang nhanh chóng tiến gần đến mức thoái lui 38.2% của đợt tăng kể từ tháng 8 tại 3,970 USD. Mức 50% ở tại 3,844 USD và tôi nghi ngờ đó sẽ là một ngưỡng hỗ trợ mạnh hơn.

Đợt bán tháo hôm nay diễn ra sau những dấu hiệu tích cực về thương mại của Mỹ với Trung Quốc và một số đối tác khác.

Tôi hơi ngạc nhiên khi chúng ta chưa thấy một đợt bán tháo nhanh hơn sau khi phá vỡ con số lớn.

USDCHF tiếp tục đi ngang, phản ánh sự thiếu quyết đoán của thị trường Hành động giá đã dao động trên và dưới đường trung bình động 100 giờ (0.7959) và đường trung bình động 200 giờ (0.7949), với mỗi cú phá vỡ theo hướng đều không tạo ra được động lượng bền vững. Phạm vi giao dịch hôm nay đã kéo dài từ mức cao 0.7973 đến mức thấp 0.7946 - đó không phải là một phạm vi lớn.

Hiện tại, xu hướng đã chuyển sang tăng nhẹ khi cặp tiền này giao dịch trở lại trên cả hai đường MA 100 giờ và 200 giờ, với đường MA 100 giờ hiện đóng vai trò là hỗ trợ ngắn hạn quanh mức 0.7959. Việc giữ trên vùng này sẽ giúp người mua kiểm soát, mở đường hướng tới mức cao nhất trong ngày và đỉnh của thứ Tư tuần trước tại 0.7973, tiếp theo là vùng giằng co giữa 0.7986–0.7994, và sau đó là mức tâm lý 0.8000.

Về phía giảm, một sự sụt giảm xuống dưới 0.7949 sẽ làm suy yếu giọng điệu tăng giá và chuyển trọng tâm trở lại về phía hỗ trợ gần 0.7938, tiếp theo là một vùng giằng co quan trọng khác xuống đến 0.7910. Nhìn chung, cặp tiền này vẫn bị giới hạn trong phạm vi, với các nhà giao dịch đang theo dõi một cú phá vỡ rõ ràng ở một trong hai phía để xác định động thái định hướng tiếp theo.

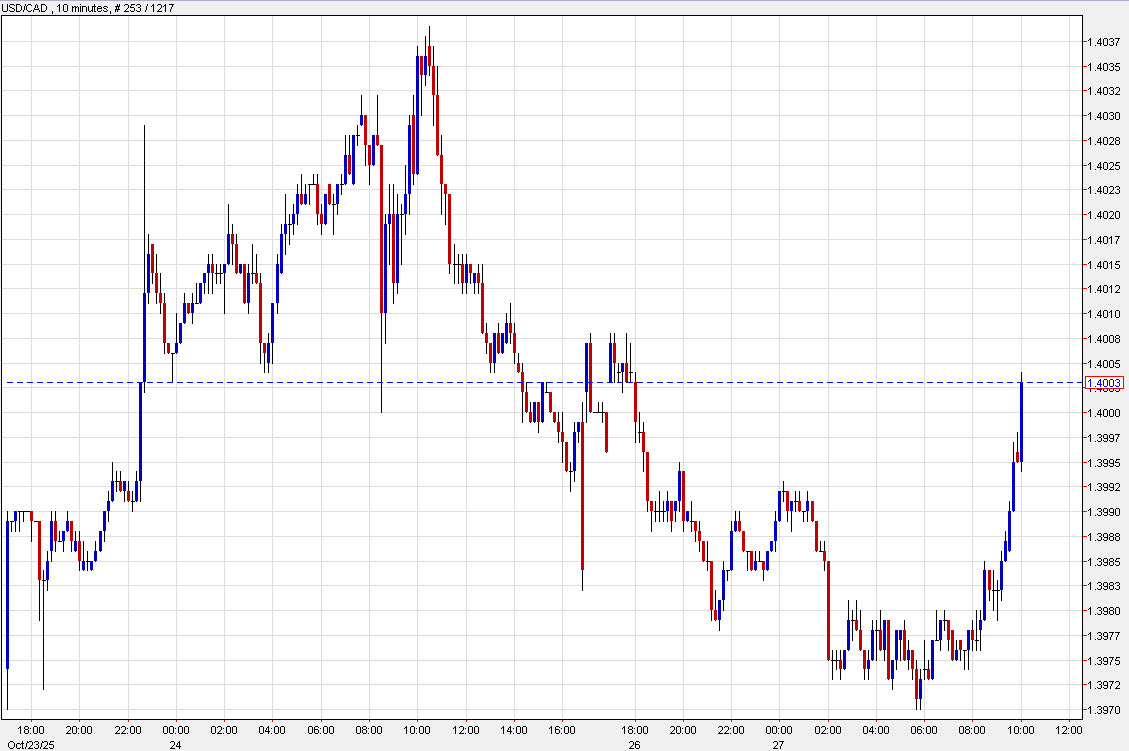

USD/CAD đã nhích lên cao hơn kể từ khi phiên Bắc Mỹ mở cửa nhưng điều đó chỉ đưa nó về mức đi ngang trong ngày tại 1.3997.

Tổng thống Trump hôm nay cho biết ông sẽ không nói chuyện với thủ tướng Canada Carney trong một "thời gian dài" nhưng thị trường không tin vào điều đó. Cũng không rõ thuế quan đối với Canada sẽ tăng thêm 10% như thế nào vì Nhà Trắng chưa làm rõ.

Thị trường coi tất cả chỉ là lời khoác lác và viển vông, với một thỏa thuận cuối cùng sẽ đến. Tgyr tyiwbsg Carney hôm nay cho biết một thỏa thuận đã gần kề trước khi ông Trump phá vỡ nó. Có một kịch bản quen thuộc là ông Trump thích bỏ rơi các thỏa thuận vào phút chót trước khi làm lành sau khi nhận được một số nhượng bộ.

Đáng chú ý, ông Carney sẽ gặp chủ tịch Trung Quốc Tập Cận Bình tại Hội nghị thượng đỉnh APEC.

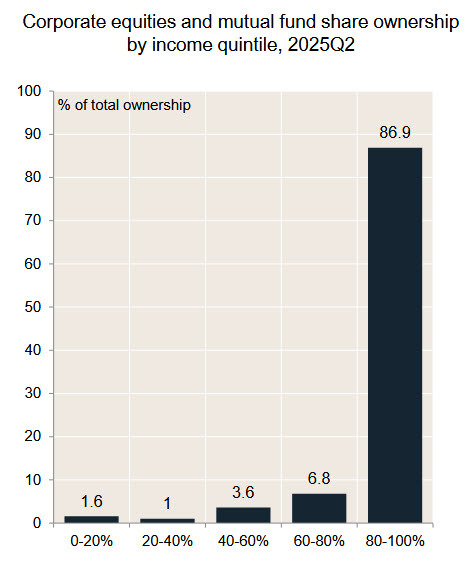

Nếu bạn theo dõi tin tức truyền hình Mỹ hoặc mạng xã hội, bạn có thể sẽ thấy rất nhiều câu chuyện về những người đang gặp khó khăn. Đồng thời, nền kinh tế Mỹ vẫn tiếp tục phát triển và số liệu doanh số bán lẻ liên tục gây bất ngờ theo hướng tích cực, còn thị trường chứng khoán thì lập đỉnh mới.

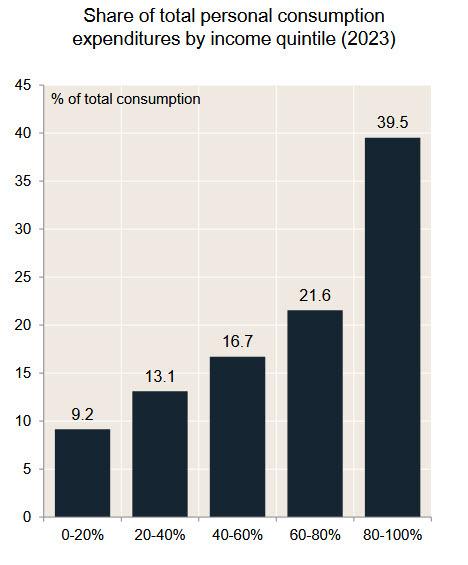

Truyền thông không nói dối bạn. Mọi người thực sự đang gặp khó khăn, nhưng - dù tốt hay xấu - 40% dân số ở tầng lớp dưới thực sự không mấy quan trọng.

Đang có một sự bùng nổ lớn trong nhóm 40% dân số ở tầng lớp trên và đặc biệt là nhóm cao nhất, những người đang có được những khoản lợi nhuận bất ngờ chưa từng có và vừa được cắt giảm thuế.

Dưới đây là hai biểu đồ từ Ngân hàng Quốc gia (National Bank) sẽ cho bạn biết mọi thứ bạn cần biết.

Quyền sở hữu cổ phiếu doanh nghiệp và cổ phiếu quỹ tương hỗ theo nhóm ngũ phân vị thu nhập, Q2 2025

Tỷ trọng tổng chi tiêu tiêu dùng cá nhân theo nhóm ngũ phân vị thu nhập

Có một sự chia rẽ lớn đã hình thành trong 5 năm qua và tôi lo rằng những người ở phía bên kia của sự chia rẽ đó không có con đường trở lại khi AI đè bẹp nền kinh tế tri thức và robot đang đến để thay thế lao động.

Đồng USD đang thấp hơn sau các cuộc đàm phán thành công giữa Mỹ và Trung Quốc. Bộ trưởng Tài chính Scott Bessent cho biết các cuộc đàm phán cuối tuần đã tạo ra một "khuôn khổ rất thành công" để Tổng thống Trump và Tập Cận Bình hoàn thiện khi họ gặp nhau vào thứ Năm. Bộ Ngoại giao Trung Quốc nhắc lại rằng họ đã đạt được "sự đồng thuận cơ bản" với Mỹ.

Mặc dù chi tiết vẫn chưa rõ ràng, những nhận xét của Bắc Kinh và giọng điệu lạc quan của Washington cho thấy tâm lý cải thiện trong quan hệ thương mại và hy vọng ngày càng tăng về một kết quả mang tính xây dựng từ cuộc gặp của các nhà lãnh đạo vào cuối tuần này.

Sự tiến bộ đã nâng đỡ các thị trường toàn cầu, đặc biệt là hợp đồng tương lai Nasdaq-100 và cổ phiếu chip, trong khi các chỉ số chuẩn châu Á ở Nhật Bản, Hàn Quốc và Đài Loan đạt kỷ lục mới. Giọng điệu lạc quan được củng cố bởi các khuôn khổ thương mại mới của Mỹ với Malaysia, Campuchia, Thái Lan và Việt Nam, và được hỗ trợ thêm bởi sự lạc quan sau khi đảng cầm quyền của Argentina giành chiến thắng quyết định trong cuộc bầu cử giữa kỳ, thúc đẩy tài sản của Argentina.

EUR, JPY và GBP đang thấp hơn so với USD với GBP là đồng tiền biến động mạnh nhất ở mức -0.23% so với đồng bạc xanh. USD thấp hơn -0.11% so với EUR và -0.05% so với JPY. Video trên sẽ xem xét 3 cặp tiền tệ chính để khởi đầu phiên giao dịch của Mỹ (và tuần giao dịch mới).

Nhìn vào các loại tiền tệ khác, CAD mạnh hơn mặc dù tổng thống Trump vẫn giữ thái độ giận dữ với quảng cáo của Ontario nói rằng cựu Tổng thống Reagan không thích thuế quan. AUD cao hơn do căng thẳng giữa Mỹ và Trung Quốc giảm bớt, cũng như NZD.

Thêm vào sự phấn khích, Bộ trưởng Thương mại Mỹ Lutnick cho biết khoản đầu tư 550 tỷ USD của Nhật Bản vào Mỹ sẽ nhắm vào các lĩnh vực như cơ sở hạ tầng điện, đường ống và các tài sản quan trọng khác đối với an ninh quốc gia, gọi chúng là các dự án "gần như không có rủi ro". Theo những nhận xét của ông trong một cuộc phỏng vấn với Nikkei, các công ty Nhật Bản sẽ cung cấp tuabin khí, máy biến áp và hệ thống làm mát để tăng cường công suất sản xuất năng lượng của Mỹ, trong khi các mức thuế 15% hiện hành đối với chất bán dẫn và dược phẩm do Nhật Bản sản xuất sẽ không thay đổi.

Ngay cả khi có hy vọng về một thỏa thuận giữa Mỹ và Trung Quốc, và việc mở lại giao dịch đất hiếm, WSJ đang đưa tin về một làn sóng tài trợ tư nhân và chính phủ đang biến đổi ngành công nghiệp đất hiếm của phương Tây khi Mỹ và các đồng minh vội vã giảm sự phụ thuộc vào Trung Quốc sau khi Bắc Kinh hạn chế xuất khẩu vào đầu năm nay. Hàng tỷ đô la đang đổ vào các dự án khai thác và tinh chế của Mỹ và Úc, với các công ty như MP Materials, Lynas Rare Earths và Ucore Rare Metals chứng kiến giá cổ phiếu tăng vọt và các khoản đầu tư mới lớn. Chính phủ Mỹ và các nhà tài chính lớn như JPMorgan đang hỗ trợ các dự án để đảm bảo các khoáng sản quan trọng cho quốc phòng, điện tử và năng lượng tái tạo, đồng thời cung cấp các biện pháp bảo vệ giá chống lại sự thao túng thị trường của Trung Quốc trong tương lai. Mặc dù có động lực, các chuyên gia cảnh báo rằng việc xây dựng một chuỗi cung ứng bền vững của phương Tây sẽ mất nhiều năm, vì ngành công nghiệp này vẫn còn thiếu kinh nghiệm và có thể chùn bước nếu quan hệ Mỹ-Trung cải thiện. Tuy nhiên, sự gia tăng này đánh dấu một bước ngoặt—mà một số người gọi là "sự khởi đầu của sự khởi đầu"—trong nỗ lực xây dựng lại quyền kiểm soát của phương Tây đối với các chuỗi cung ứng khoáng sản quan trọng.

Fed họp vào thứ Ba và thứ Tư với quyết định lãi suất dự kiến vào thứ Tư lúc 2 giờ chiều ET. Họ dự kiến sẽ cắt giảm 25 điểm cơ bản. Chủ tịch Fed sẽ có một cuộc họp báo sau báo cáo.

Thống đốc RBA Michele Bullock cho biết ngân hàng trung ương đang thành công trong việc hạ lạm phát trong khi vẫn giữ vững việc làm, mặc dù bà lưu ý rằng sự gia tăng thất nghiệp gần đây là một bất ngờ và có thể đảo ngược vào tháng tới. Bà mô tả chính sách là "vẫn còn hơi thắt chặt" nhưng báo hiệu sự thận trọng trong việc cắt giảm lãi suất, nhấn mạnh rằng lạm phát đang trong mục tiêu và thị trường lao động vẫn còn thắt chặt. Bullock thừa nhận rằng việc cắt giảm lãi suất có thể được xem xét nếu thị trường việc làm yếu đi, nhưng nhấn mạnh rằng lãi suất có thể không giảm nhiều như ở các quốc gia khác. Bà nói thêm rằng thuế quan của Mỹ có thể gây giảm phát cho Úc và tăng trưởng nguồn cung lao động đang chậm lại nhưng không sụp đổ. Nhìn chung, giọng điệu của bà hơi diều hâu, cho thấy RBA có thể sẽ giữ nguyên lãi suất trừ khi báo cáo lạm phát hàng quý sắp tới cho thấy một bất ngờ giảm giá rõ ràng.

Tin không tốt là Mỹ vẫn đang trong tình trạng đóng cửa.

Tuy nhiên, các chỉ số chính của Mỹ đang hân hoan với hy vọng về một thỏa thuận thương mại với NASDAQ dẫn đầu. Cả 3 chỉ số đều đang trên đà đóng cửa ở mức kỷ lục với cả ngày giao dịch còn lại ở phía trước các nhà giao dịch:

Chỉ số công nghiệp Dow Jones tăng 255.80 điểm

Chỉ số S&P tăng 61 điểm

Chỉ số NASDAQ tăng 344.84 điểm

Tuần này sẽ là đỉnh điểm của lịch thu nhập với các công ty như Amazon, Apple, Alphabet, Microsoft, Meta đều báo cáo cùng với các tên tuổi lớn khác cũng có trong lịch trình. Cho đến nay, thu nhập hầu hết đều cao hơn sự đồng thuận.

Trên thị trường nợ của Mỹ, lợi suất cao hơn khoảng 2 điểm cơ bản trên toàn bộ đường cong:

Lợi suất 2 năm 3.503%, +1.9 điểm cơ bản

Lợi suất 5 năm 3.628%, +2.4 điểm cơ bản

Lợi suất 10 năm 4.020%, +2.3 điểm cơ bản

Lợi suất 30 năm 4.605%, +1.9 điểm cơ bản.

Nhìn vào các thị trường khác:

Dầu thô gần như không đổi ở mức 61.43 USD

Vàng giảm -75.98 USD hay -1.87% xuống 4034 USD.

Bạc giảm -1.04 USD hay -2.18% xuống 47.58 USD.

Bitcoin tăng 655 USD lên 115,206 USD, nhưng tăng mạnh so với mức đóng cửa hôm thứ Sáu là 111,039 USD.

Ngành bán lẻ Anh tiếp tục chật vật trong tháng 10 khi doanh số được báo cáo ở mức -27, nhỉnh hơn đôi chút so với -29 của kỳ trước nhưng vẫn cho thấy nhu cầu tiêu dùng yếu.

Triển vọng cho tháng 11 cũng không mấy tích cực, với chỉ số kỳ vọng doanh số giảm từ -36 xuống -39, phản ánh tâm lý bi quan của các nhà bán lẻ về tình hình sắp tới.

Liên đoàn Công nghiệp Anh (CBI) cho biết, niềm tin tiêu dùng yếu ớt tiếp tục là yếu tố chính đè nặng lên thị trường, khi người dân vẫn thận trọng trong chi tiêu trước thềm công bố ngân sách mới của chính phủ.

Giá vàng tiếp tục giảm xuống gần 4,000 USD/oz.

Thủ tướng Canada Mark Carney khẳng định Ottawa luôn sẵn sàng nối lại đàm phán thương mại với Washington, bất cứ khi nào phía Mỹ muốn, sau khi Tổng thống Donald Trump bất ngờ chấm dứt các cuộc thảo luận vì một quảng cáo tại Ontario.

Ông Carney cho biết hai bên đã có những trao đổi chi tiết trước khi vụ việc xảy ra và Canada sẵn sàng tiếp tục ngay khi Mỹ đồng ý. Nhà lãnh đạo Canada nhấn mạnh nước này cung cấp nhiều hàng hóa thiết yếu cho nền kinh tế Mỹ, duy trì một mối quan hệ thương mại bền chặt, song cũng đang tìm kiếm thêm cơ hội hợp tác quốc tế.

Ông cho biết chính phủ đã chuẩn bị phương án dự phòng nếu Washington từ chối đàm phán, đồng thời kêu gọi “giữ bình tĩnh” trước các căng thẳng chính trị, vì “tức giận không mang lại lợi ích gì.” Carney dự kiến sẽ gặp Chủ tịch Trung Quốc Tập Cận Bình tại Hội nghị Thượng đỉnh APEC để thảo luận về quan hệ thương mại song phương và sự phát triển của hệ thống toàn cầu.

Ông nói thêm rằng chưa có thông tin cụ thể về mức thuế bổ sung 10% mà Mỹ vừa áp dụng, dù phần lớn hàng hóa trong khuôn khổ USMCA vẫn được miễn thuế. Dù vậy, Canada chỉ chấp nhận một thỏa thuận nếu nó thực sự phục vụ lợi ích của người dân. Giới đầu tư gần như không phản ứng mạnh trước diễn biến này, bởi họ đã quá quen với chiến thuật “leo thang để hạ nhiệt” thường thấy của ông Trump.

Niềm tin kinh doanh tại Đức đã cải thiện trong tháng 10, theo dữ liệu từ Viện Ifo, dù các doanh nghiệp vẫn đối mặt với những khó khăn hiện tại.

Cụ thể, chỉ số khí hậu kinh doanh tăng lên 88.4, vượt dự báo 88.0 và mức 87.7 của tháng trước, phản ánh tâm lý lạc quan hơn trong giới doanh nghiệp. T

uy nhiên, chỉ số điều kiện hiện tại giảm nhẹ xuống 85.3, cho thấy nền kinh tế vẫn đang chịu áp lực từ nhu cầu yếu và hoạt động sản xuất trì trệ.

Điểm sáng nằm ở chỉ số kỳ vọng, tăng mạnh lên 91.6 – mức cao nhất kể từ năm 2022 – cho thấy niềm tin vào triển vọng phục hồi đang trở lại khi bước vào quý IV, trong bối cảnh lạm phát hạ nhiệt và triển vọng xuất khẩu được cải thiện.

Cung tiền M3 của khu vực đồng euro trong tháng 9 tăng 2.8% so với cùng kỳ năm trước, đúng như dự báo và thấp hơn một chút so với mức 2.9% của tháng trước.

Diễn biến này cho thấy tốc độ tăng trưởng lượng tiền trong nền kinh tế đang chậm lại, phản ánh phần nào tác động của các đợt cắt giảm lãi suất trước đó của Ngân hàng Trung ương châu Âu (ECB).

Khi chính sách tiền tệ đang ở giai đoạn giữa chu kỳ nới lỏng, dữ liệu cung tiền hiện tại không mang nhiều tín hiệu định hướng rõ ràng, khiến báo cáo này không được xem là yếu tố có ảnh hưởng lớn đối với thị trường.

Tuần giao dịch mới khởi động trong không khí trầm lắng khi không có số liệu kinh tế quan trọng nào được công bố vào Thứ Hai.

Sang Thứ Ba, thị trường Mỹ sẽ tập trung vào chỉ số sản xuất khu vực Richmond và báo cáo niềm tin tiêu dùng CB – hai thước đo quan trọng phản ánh sức khỏe nền kinh tế. Dự báo cho thấy niềm tin tiêu dùng sẽ giảm nhẹ xuống 93.9 so với 94.2 trước đó, trong bối cảnh nền kinh tế Mỹ tiếp tục chịu sức ép từ tình trạng chính phủ đóng cửa và thị trường lao động suy yếu.

Trọng tâm của tuần này nằm ở loạt quyết định chính sách tiền tệ từ các ngân hàng trung ương lớn. Tại Úc, dữ liệu lạm phát quý 3 dự kiến tăng mạnh, với CPI tăng 1.1% q/q so với 0.7% trước đó, phản ánh áp lực lạm phát vẫn lan rộng dù giá điện giảm. Trong khi đó, BoC được kỳ vọng sẽ cắt giảm lãi suất 25 điểm cơ bản xuống 2.50% do tăng trưởng chậm lại và tỷ lệ thất nghiệp duy trì cao ở mức 7.1%. Cùng xu hướng nới lỏng, Fed cũng được dự báo hạ lãi suất 25 điểm cơ bản trong cuộc họp tuần này, khi lạm phát vẫn quanh 3% và thị trường lao động có dấu hiệu hạ nhiệt.

Chủ tịch Jerome Powell có thể phát tín hiệu rằng chính sách đang tiến gần mức trung lập, trong bối cảnh Fed cân bằng giữa kiềm chế lạm phát và hỗ trợ tăng trưởng. Ở châu Á, Ngân hàng Nhật Bản nhiều khả năng giữ nguyên lãi suất ở mức 0.50%, dù lạm phát vượt mục tiêu nhưng tiền lương tăng chậm khiến khả năng thắt chặt thêm chưa được củng cố.

Tại châu Âu, ECB được dự đoán tiếp tục duy trì lập trường “án binh bất động” khi GDP khu vực chỉ tăng 0.1% trong quý gần nhất và lạm phát dù còn cao nhưng đang giảm dần. Chuỗi sự kiện dày đặc từ các ngân hàng trung ương lớn, cùng dữ liệu lạm phát và tăng trưởng sắp được công bố, hứa hẹn sẽ định hình kỳ vọng chính sách toàn cầu trong những tuần cuối năm.

Giá vàng tiếp tục suy yếu do tín hiệu hạ nhiệt trong căng thẳng thương mại Mỹ - Trung làm giảm nhu cầu trú ẩn an toàn. Kỳ vọng về việc Cục Dự trữ Liên bang Mỹ (Fed) tiếp tục cắt giảm lãi suất đã khiến đồng USD suy yếu, qua đó phần nào hỗ trợ giá vàng. Tuy nhiên, giới giao dịch vẫn tỏ ra thận trọng và chờ đợi cuộc họp chính sách kéo dài hai ngày của Fed diễn ra trong tuần này.

Thống đốc Ngân hàng Dự trữ Úc (RBA) Michele Bullock cho biết nền kinh tế đang đạt được “sự cân bằng đáng khích lệ” khi lạm phát tiếp tục giảm trong khi thị trường việc làm vẫn duy trì vững chắc. Bà thừa nhận tỷ lệ thất nghiệp tăng gần đây là “một bất ngờ”, song có thể sẽ giảm trở lại trong tháng tới.

Bà Bullock nhấn mạnh hội đồng RBA vẫn thận trọng trong việc điều hành chính sách khi lãi suất hiện “vẫn ở mức khá hạn chế”. Dù lạm phát đã quay về trong phạm vi mục tiêu và tỷ lệ thất nghiệp vẫn thấp, ngân hàng trung ương sẽ phải cân nhắc liệu có cần cắt giảm lãi suất để hỗ trợ thị trường lao động hay không.

Thị trường hiện định giá 61% khả năng RBA sẽ hạ lãi suất 25 bps trong cuộc họp tháng 11. Báo cáo lạm phát quý, dự kiến công bố vào thứ Tư, được xem là yếu tố then chốt quyết định hướng đi chính sách — đặc biệt trong bối cảnh tâm lý toàn cầu được cải thiện nhờ tiến triển thương mại Mỹ - Trung.