Triển vọng GBP/USD: Giảm mạnh khi biến động trái phiếu gilt làm rung chuyển thị trường

Diệu Linh

Junior Editor

GBP/USD đã cho thấy sự kiên cường trước đà tăng mạnh của lợi suất trái phiếu gilt, nhưng các dấu hiệu suy yếu đã bắt đầu xuất hiện. Trong bối cảnh tăng trưởng chậm, lạm phát dai dẳng và chính sách tài khóa bị giám sát chặt chẽ, GBP có nguy cơ tiếp tục giảm nếu áp lực từ trái phiếu dài hạn kéo dài.

Tóm tắt triển vọng GBP

- Đường cong lợi suất trái phiếu Gilt của Anh tăng mạnh do lo ngại tài khóa

- Lợi suất dài hạn lên mức cao nhất trong thế kỷ này

- Đồng bảng Anh bắt đầu suy yếu cùng với trái phiếu Gilt

- Các kịch bản GBP/USD và GBP/CHF cho thấy xu hướng giảm

Sự lo ngại ngày càng lớn của thị trường về quỹ đạo tài khóa dài hạn của Vương quốc Anh đã đẩy đường cong lợi suất trái phiếu Gilt tăng mạnh. Nhà đầu tư yêu cầu mức bù rủi ro cao hơn để phản ánh mối nguy cơ này. Tuy vậy, đồng bảng Anh không chịu tổn thất nhiều như kỳ vọng.

Nguyên nhân có thể xuất phát từ lo ngại rộng hơn, không chỉ về quỹ đạo tài khóa của các nền kinh tế tiên tiến khác mà còn về nguy cơ mất độc lập của ngân hàng trung ương, đặc biệt ở Mỹ. Trong bối cảnh vĩ mô đầy bất định và biến động, các chỉ báo kỹ thuật vẫn cung cấp định hướng hữu ích về diễn biến của đồng bảng Anh so với các đồng tiền mạnh khác.

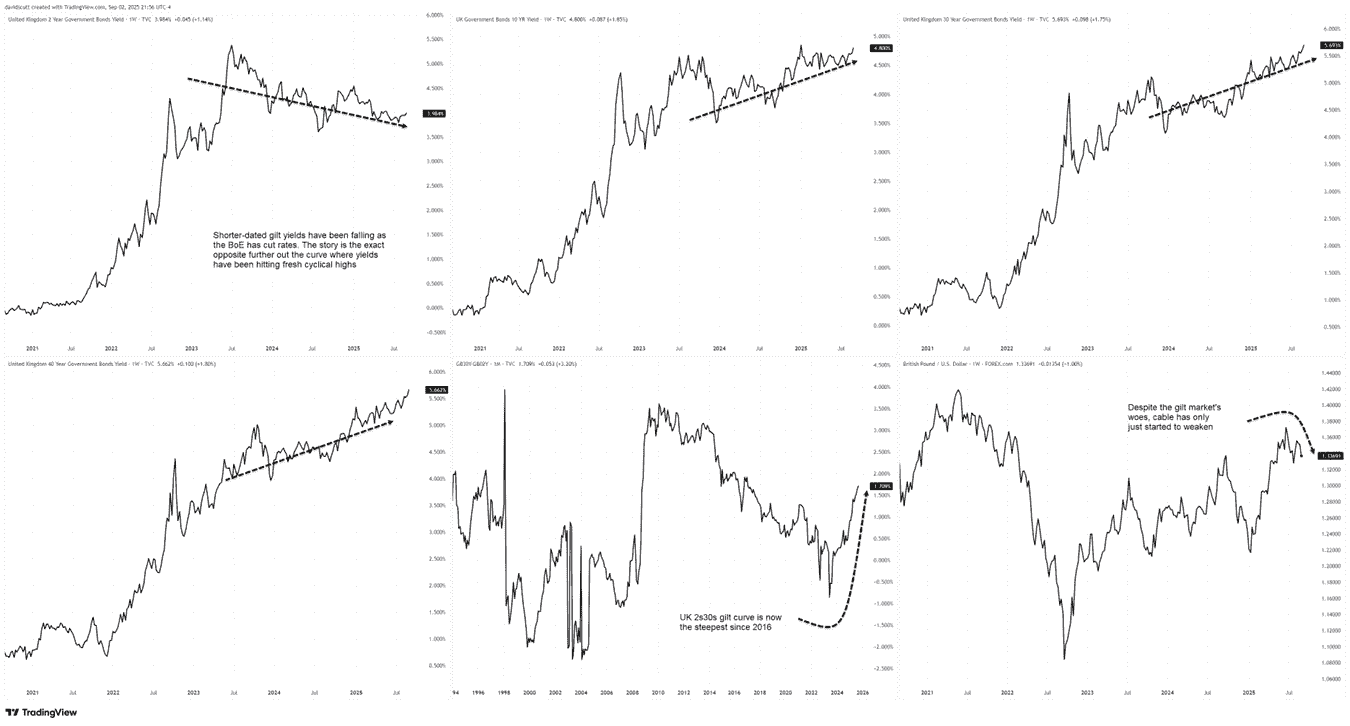

Trái phiếu dài hạn tăng mạnh

Tương tự một vết nứt lan rộng sau trận động đất, trái phiếu dài hạn toàn cầu đã chịu sức ép lớn trong vài tuần gần đây. Nguyên nhân là lo ngại về thâm hụt tài khóa, tín hiệu cho thấy ngân hàng trung ương đang ưu tiên tăng trưởng hơn kiểm soát lạm phát, cùng với nhu cầu giảm đối với nợ dài hạn do yếu tố cấu trúc và định giá. Khi lo ngại bùng phát ở một quốc gia, nó thường lan sang các thị trường khác, đẩy đường cong lợi suất tăng trên toàn khối G7.

Tại Anh, nơi bài toán ngân sách chưa bao giờ được giải quyết triệt để kể từ cuộc khủng hoảng trái phiếu Gilt tháng 9/2022, tác động đặc biệt nghiêm trọng. Lợi suất trái phiếu 30 năm và 40 năm đã leo lên mức chưa từng thấy trong thế kỷ này.

Nguồn: TradingView

Chênh lệch lợi suất 30 năm và 2 năm hiện lớn nhất kể từ 2016. Dù thông thường điều này ám chỉ kỳ vọng tăng trưởng danh nghĩa, ở trường hợp này nó phản ánh mức bù rủi ro cao hơn mà nhà đầu tư đòi hỏi để tài trợ cho chính phủ Anh trong dài hạn.

Trong bối cảnh nền kinh tế đối diện lạm phát đình trệ, gần như không có kế hoạch khả thi để thu hẹp thâm hụt ngoài việc tăng thuế, do không thể cắt giảm chi tiêu. Đây là lý do đồng bảng Anh bắt đầu suy yếu cùng với trái phiếu gilt, một tình huống thường thấy ở các nền kinh tế mới nổi phụ thuộc vào nguồn vốn bên ngoài.

Khó khăn của chính phủ trong việc cân đối chi tiêu và doanh thu để vay vốn mới cho đầu tư có thể là điểm yếu mà thị trường tiếp tục khai thác, nếu vấn đề không được xử lý nhanh chóng. Trong bối cảnh này, đồng bảng Anh nhiều khả năng vẫn chịu áp lực.

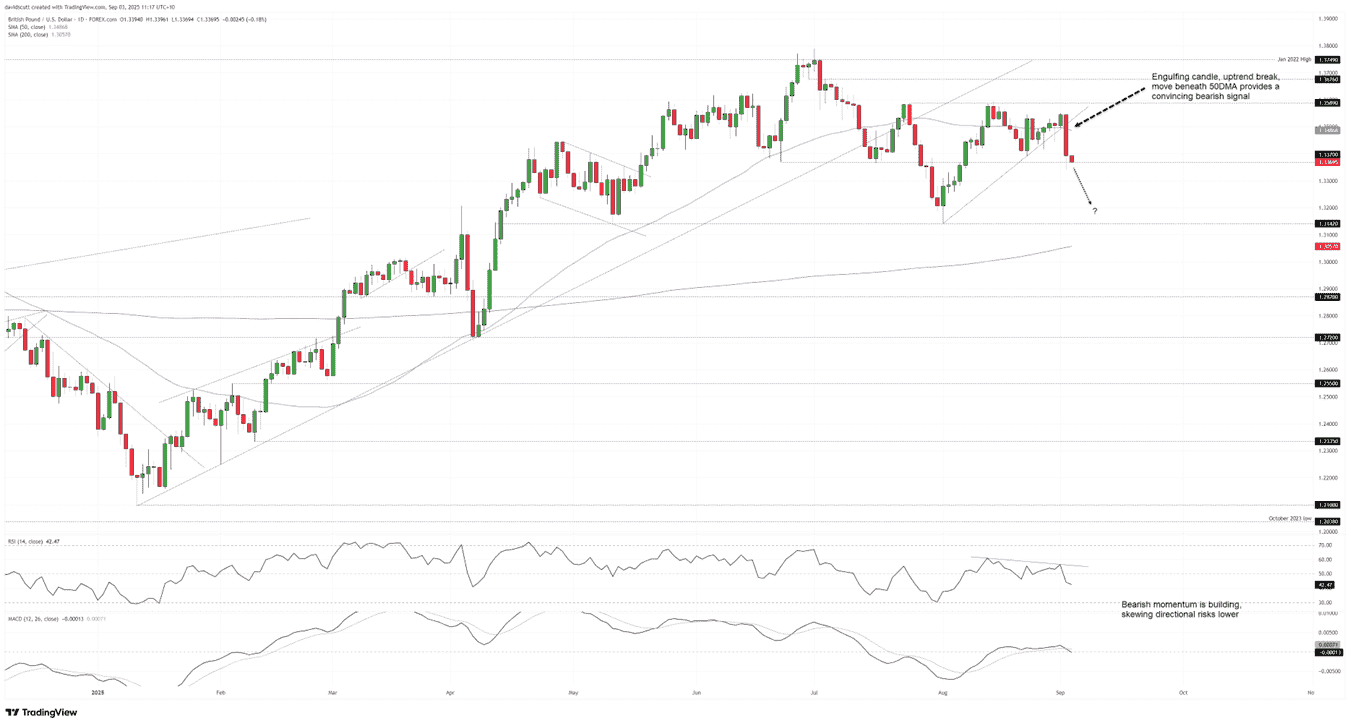

GBP/USD dao động ở mức hỗ trợ

Nguồn: TradingView

GBP/USD hiện ở mức hỗ trợ ngang 1.3370 sau khi hình thành nến nhấn chìm giảm vào thứ Hai, đồng thời phá vỡ đường xu hướng tăng từ đáy ngày 1/8. RSI (14) đang hướng xuống dưới mốc 50, cho thấy động lượng giảm gia tăng. MACD cũng đã cắt xuống, dù vẫn nằm trên mức 0, củng cố triển vọng giảm giá.

Dưới 1.3370, vùng hỗ trợ đáng chú ý tiếp theo là 1.3142. Giá từng dao động quanh 1.3300 trong tháng 8, nên mốc này cũng cần theo dõi nếu bị phá vỡ. Dưới 1.3142, đường trung bình động 200 ngày và mốc 1.2870 là các ngưỡng quan trọng. Nếu 1.3370 được giữ vững, như đã thấy hôm thứ Ba, các mức cao hơn cần quan sát gồm đường trung bình động 50 ngày và 1.3589. Trong bối cảnh này, chiến lược ưu tiên vẫn là bán theo các nhịp hồi và phá vỡ giảm giá.

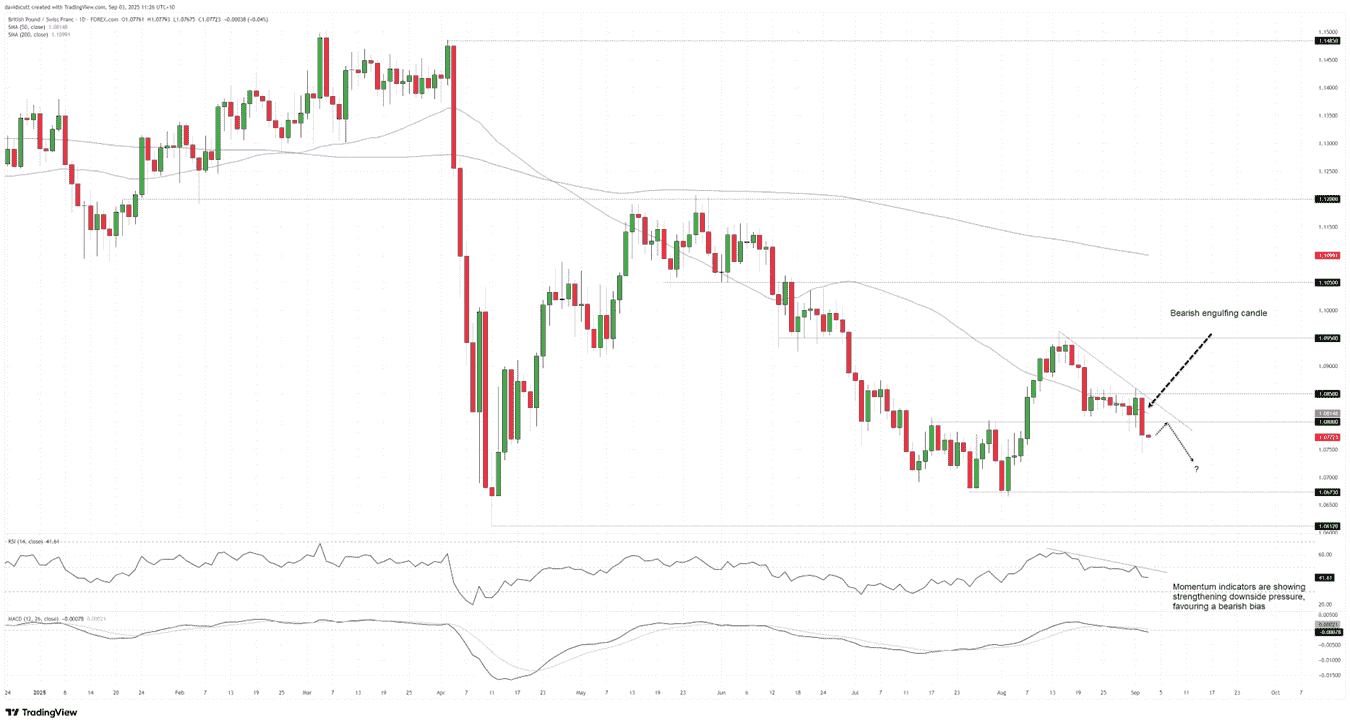

Rủi ro giảm giá của GBP/CHF gia tăng

Nguồn: TradingView

GBP/CHF cũng đáng chú ý từ góc độ cơ bản, khi nợ công của Anh và Thụy Sĩ đi theo quỹ đạo rất khác nhau. Trên biểu đồ, có thể thấy khi điều kiện thị trường xấu đi, xu hướng giảm thường diễn ra nhanh chóng.

Sau khi không giữ được đà tăng trên 1.0850 trong hai tuần qua, phe mua đã bị áp đảo vào thứ Ba, khiến cặp tiền này phá vỡ hỗ trợ 1.0800. Nến nhấn chìm giảm hình thành cho thấy rủi ro giảm giá, được củng cố bởi các chỉ báo động lượng phát tín hiệu tiêu cực cùng xu hướng giảm đang chi phối.

Với 1.0800 giờ trở thành kháng cự, đây có thể là điểm để thiết lập vị thế bán, kèm dừng lỗ phía trên phòng ngừa rủi ro nếu giá hồi. Mức 1.0673 là mục tiêu tiềm năng cho phe bán, trùng khớp với các lần bật giá cuối tháng 7 và đầu tháng 8.

Nếu phá vỡ bền vững dưới mức này, cặp tiền có thể kiểm tra lại 1.0612. Ở chiều ngược lại, trên 1.0800, các mốc kháng cự gồm đường trung bình động 50 ngày, 1.0850 và 1.0950 có thể xuất hiện áp lực bán.

Investing