Chỉ báo Buffett gần đạt đỉnh mọi thời đại - Nhà đầu tư cần lưu ý gì?

Thái Linh

Junior Editor

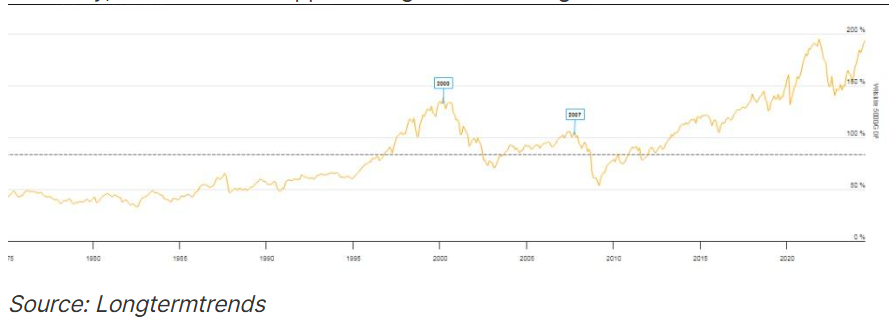

Chỉ báo Buffett bắt nguồn từ năm 2001 khi huyền thoại Oracle của Omaha tuyên bố rằng tỷ lệ vốn hóa thị trường chứng khoán trên GDP là cách tốt nhất để xác định xem thị trường đang được định giá quá cao hay bị định giá thấp.

Cách hoạt động như sau: chỉ báo này lấy tổng vốn hóa thị trường của tất cả các cổ phiếu niêm yết của Mỹ và chia cho số liệu GDP trong quý mới nhất.

- Nếu tỷ lệ này nhỏ hơn 0.7 thì thị trường được coi là bị định giá thấp.

- Nếu tỷ lệ này nằm trong khoảng từ 0.9 đến 1.0 thì thị trường được coi là định giá hợp lý.

- Nếu tỷ lệ này vượt quá 1.2, thị trường được coi là định giá quá cao.

Hiện tại, chỉ báo này đang tiến gần đến mức đỉnh mọi thời đại.

Chỉ báo Buffett tiến gần đến mức đỉnh mọi thời đại

Điều này không có gì đáng ngạc nhiên vì tỷ lệ P/E trung bình của S&P 500 cũng cho thấy thị trường đang được định giá cao.

Dù dự báo thu nhập của các công ty đã rất cao nhưng vẫn có khả năng thấp hơn thu nhập thực tế. Do đó, thị trường vẫn bullish mặc dù được định giá cao.

Tính mùa vụ hỗ trợ đà leo dốc của S&P 500 trong thời điểm hiện tại

Trong năm 2024, S&P 500 tăng 14.5% trong nửa đầu năm, đánh dấu khởi đầu tốt thứ 15 trong 96 năm qua. Tuy nhiên, nếu không có NVIDIA, mức tăng sẽ là 11% và nếu không có Magnificent 7, mức tăng thậm chí còn thấp hơn ở mức 6%.

Hiện tại, 10 cổ phiếu hàng đầu trong S&P 500 chiếm 77% tổng mức tăng của chỉ số, tỷ lệ lớn thứ hai trong lịch sử, chỉ sau năm 2007.

Về lâu dài, xu hướng bullish có vẻ sẽ kéo dài - đặc biệt khi so sánh với các thị trường chứng khoán khác. Thị trường chứng khoán Mỹ đã đạt được mức lợi nhuận 502% chỉ sau hơn 16 năm. Con số này cao hơn đáng kể so với mức lợi nhuận 104% của thị trường chứng khoán toàn cầu và mức lợi nhuận 65% của các thị trường mới nổi. Chưa bao giờ thị trường Bắc Mỹ lại thể hiện sức mạnh như vậy trong khoảng thời gian 15-16 năm so với những thị trường khác.

Với ảnh hưởng mạnh mẽ của lĩnh vực công nghệ đối với thị trường chứng khoán Mỹ, việc so sánh với các giai đoạn như bong bóng dot-com là không thể tránh khỏi. Tuy nhiên, những tình huống này không hoàn toàn giống nhau. Mặc dù S&P 500 đã tăng 85% trong 5 năm qua nhưng đây vẫn là mức khiêm tốn so với mức tăng 220% trong 5 năm bong bóng Internet.

Tính mùa vụ vẫn hỗ trợ đà leo dốc của S&P 500. Trong 96 năm qua, S&P 500 đã tăng ít nhất 10% trong sáu tháng đầu tiên chỉ 29 lần, thường kết thúc những năm đó với lợi nhuận trung bình là 24%.

Dưới đây là những cổ phiếu mà các quỹ phòng hộ nắm giữ nhiều nhất trong danh mục đầu tư của họ sau quý đầu tiên. Mặc dù không có bất ngờ lớn nào nhưng một số người có thể nhận thấy sự vắng mặt của một số cổ phiếu nhất định: Tesla (NASDAQ:TSLA).

- Microsoft (NASDAQ:MSFT)

- Amazon (NASDAQ:AMZN)

- Alphabet (NASDAQ:GOOGL)

- Apple (NASDAQ:AAPL)

- Meta (NASDAQ:META)

- Nvidia

- Visa (NYSE:V)

- JP Morgan (NYSE:JPM)

- Berkshire Hathaway (NYSE:BRKa)

- Mastercard (NYSE:MA)

- UnitedHealth (NYSE:UNH)

- Johnson & Johnson (NYSE:JNJ)

- ExxonMobil (NYSE:XOM)

- Eli Lilly and Company (NYSE:LLY)

Xếp hạng sàn giao dịch chứng khoán năm nay:

- Nikkei Japanese 22.26%.

- Nasdaq 22.14%

- S&P 500 16,47%

- FTSE MIB Italian 11.98%

- Dax German 10.29%

- Euro Stoxx 50 10,13%

- Ibex 35 Spanish 9.12%

- FTSE 100 British 6.09%

- Hang Seng Chinese 4.41%

- Dow Jones 4,26%

- Cac French 1.76%

Investing.com