Lý do S&P 500 có thể chạm 5,000 điểm trong 12 tháng tới?

Linh Đặng

Investment Analyst

Mặc dù đã tăng 50% so với năm ngoái, chỉ số S&P 500 và giá chứng khoán nói chung có khả năng tăng đáng kể. Chính sách siêu nới lỏng của Fed vẫn là chất xúc tác chính cho giá tài sản cao hơn. Tuy nhiên, có nhiều chất xúc tác khác có khả năng thúc đẩy giá cổ phiếu lên cao hơn.

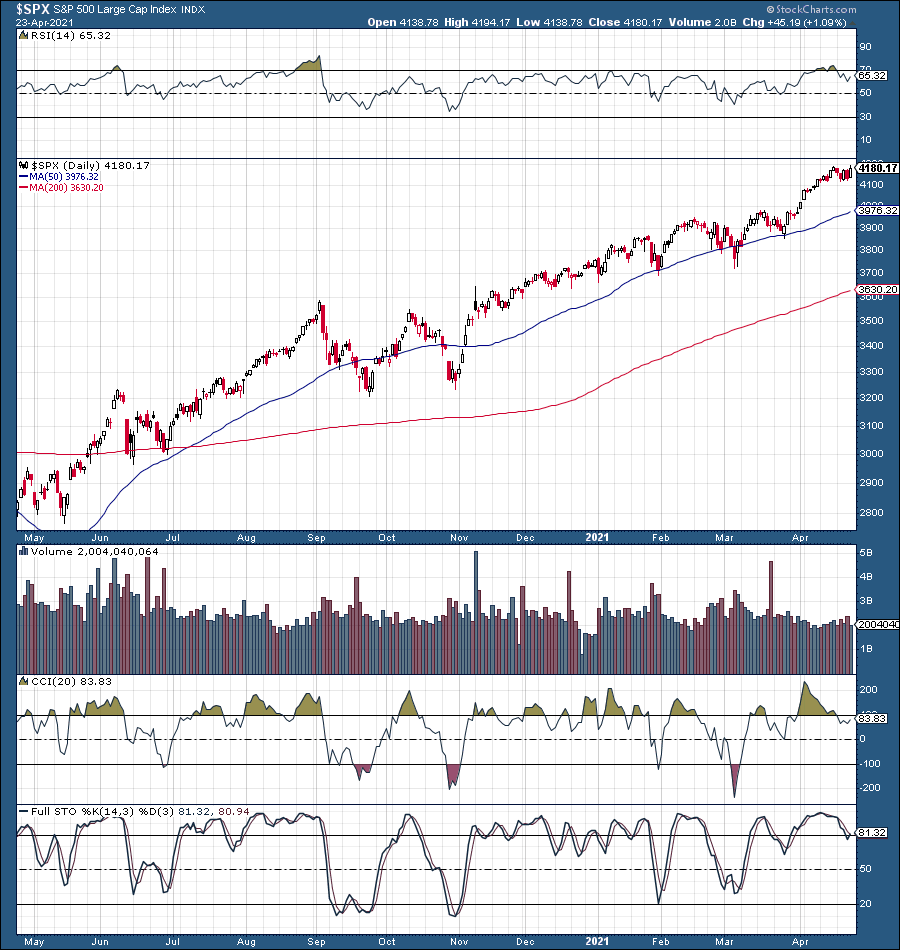

Chỉ số S&P 500 / SPX đã tăng gần 50% so với năm ngoái.

Bất chấp mức tăng mạnh này, nhiều khả năng thị trường sẽ đi lên trong tương lai. Nhìn chung, chúng ta đang ở trong thị trường tăng giá, động lực tăng nhờ lạm phát gia tăng và tăng trưởng kinh tế cao hơn. Hơn nữa, dữ liệu kinh tế tốt hơn dự kiến cùng với kết quả lợi nhuận khả quan tạo điều kiện cho SPX và cổ phiếu nói chung tăng trong tương lai. Đồng thời, môi trường tiền tệ siêu nới lỏng như hiện tại sẽ đóng vai trò là chất xúc tác chính đẩy giá tài sản lên cao hơn từ đây.

Bàn luận về Fed

Dường như có một chút tranh luận về thời điểm Fed sẽ bắt đầu tăng lãi suất. Có khoảng 88% xác suất cho rằng lãi suất cơ bản sẽ duy trì ở mức 0-0.25% trong suốt năm 2021, thị trường trái phiếu dường như đang đánh giá lãi suất bằng 0 trong suốt năm 2022 và sự đồng thuận của Fed là sẽ không tăng lãi suất cho đến hết năm 2023. Theo quan điểm của tôi, Fed là cơ quan biết rõ nhất và tôi không mong đợi sẽ có bất kỳ đợt tăng lãi suất nào vào năm 2021 hoặc vào năm 2022, có thể là vào cuối năm 2023 hoặc vào năm 2024.

Tăng trưởng đang trở lại, nhưng nền kinh tế vừa trải qua một cú sốc đáng kể, trải qua một làn sóng thất nghiệp lớn và vẫn ở trong tình trạng tương đối mong manh. Do đó, nhu cầu về chính sách tiền tệ siêu nới lỏng, và lãi suất bằng 0 cùng với việc mua tài sản nhiều khả năng vẫn tồn tại, bất chấp tăng trưởng cao hơn và lạm phát gia tăng. Ngoài ra, chúng ta cần xem xét các điều chỉnh thuế trong tương lai. Việc tăng thuế doanh nghiệp và thuế cá nhân có thể sẽ gây một số áp lực lên tăng trưởng. Sự bù đắp có thể là môi trường lãi suất thấp trong thời gian dài.

Tại sao thị trường sẽ tiếp tục tăng giá cao hơn?

Hiện tại, chúng ta đang ở trong một thị trường tăng giá rất mạnh và có rất nhiều chất xúc tác thuận lợi trong ngắn hạn, trung hạn - sẽ tiếp tục thúc đẩy giá cổ phiếu tăng cao hơn từ đây. Chất xúc tác nổi bật nhất là lập trường chính sách nới lỏng của Fed, có khả năng sẽ tồn tại trong 2-3 năm tới.Trong khi sự điều chỉnh của Fed có thể cung cấp chất xúc tác trung hạn mạnh mẽ, có những yếu tố khác sẽ thúc đẩy cổ phiếu tăng cao hơn từ đây.

Lợi nhuận của doanh nghiệp

Lợi nhuận đang nóng lên và chúng tôi thấy kết quả khả quan từ những tên tuổi lớn. Nhiều ngân hàng đã vượt ước tính lợi nhuận. Ví dụ, JPMorgan (JPM) đã đánh bại ước tính doanh thu khoảng 8.5% và đánh bại kỳ vọng EPS khoảng 45% trong Q1. Goldman Sachs (GS.PK) đã vượt qua JPM với mức EPS 82% và doanh thu đáng kể là 41%.

Một số tập đoàn đáng chú ý khác đã vượt qua ước tính lợi nhuận: Coca-Cola (KO), IBM (IBM), J&J (JNJ), Procter & Gamble (PG), Netflix (NFLX), Verizon (VZ), Intel (INTC ), AT&T (T), Danaher (DHR), Honeywell (HON) và các doanh nghiệp khác. Trên thực tế, hầu hết các công ty vốn hóa lớn, khoảng 90% các công ty đã báo cáo có kết quả lợi nhuận tốt hơn dự báo. Phần còn lại cũng có thể tích cực, và với sự tăng trưởng cao hơn của thị trường, các công ty sẽ tiếp tục hoạt động tốt hơn kỳ vọng của các nhà phân tích trong tương lai.

Những tên tuổi lớn sắp công bố bao gồm: Tesla (TSLA), Microsoft (MSFT), Visa (V), Alphabet (GOOG) (GOOGL), Eli Lilly (LLY), General Electric (GE), 3M (MMM), AMD (AMD) , Apple (AAPL), Facebook (FB), Amazon (AMZN), Mastercard (MA), Alibaba (BABA), Exxon (XOM), AstraZeneca (AZN). Một lần nữa, tôi kỳ vọng hầu hết các tên tuổi lớn sẽ tiếp tục xuất hiện với nhịp đập mạnh mẽ trong suốt mùa công bố lợi nhuận. Trên thực tế, tôi sẽ rất ngạc nhiên khi thấy bất kỳ cái tên nào kể trên gây thất vọng về lợi nhuận.

Dữ liệu kinh tế chung

Nhiều dữ liệu kinh tế quan trọng tiếp tục có kết quả tốt hơn dự kiến và tổng thể chung cho thấy môi trường tăng trưởng cao hơn. Để hiểu rõ hơn, chúng ta hãy nhìn lại một số dữ liệu quan trọng đã được báo cáo trong suốt tháng 4. Đầu tháng, chúng tôi đã thấy PMI sản xuất của ISM cao hơn nhiều so với dự kiến (64.7 so với 61.3 dự kiến), chỉ số việc làm sản xuất của ISM (59.6 so với 53 dự kiến), bảng lương phi nông nghiệp (916 nghìn so với 647 nghìn dự kiến), PMI phi sản xuất của ISM (63.7 so với 59 dự kiến), cơ hội việc làm JOLTs (7.37 triệu so với 7 triệu dự kiến).

Vào khoảng giữa tháng, chúng tôi thấy doanh thu bán lẻ cốt lõi MoM tăng 8.4% so với mức dự kiến tăng 5%. Số đơn thất nghiệp ban đầu giảm xuống còn 576 nghìn so với 700 nghìn dự báo, chỉ số sản xuất của Fed Philadelphia ở mức 50.2 so với dự kiến là 42. Dữ liệu nhà ở phần lớn cũng tích cực và tốt hơn dự kiến.

Dữ liệu dầu thô

Dữ liệu dầu thô đặc biệt quan trọng, vì phản ánh lực cầu trên thị trường dầu, có tương quan chặt chẽ với tăng trưởng chung trong nền kinh tế. Đầu tháng, dự trữ dầu thô hàng tuần của API đã giảm 2.618 triệu thùng so với mức dự kiến giảm 1.325 triệu thùng. Sau đó, tồn kho dầu thô giảm 3.522 triệu thùng so với mức giảm 1.436 triệu thùng được dự đoán. Vào giữa tháng, chúng tôi đã chứng kiến sự sụt giảm lớn hơn dự kiến trong kho dự trữ dầu thô hàng tuần của API cũng như tồn kho dầu thô (dự kiến 3.6 triệu so với 2.15 triệu dự kiến).

Lạm phát

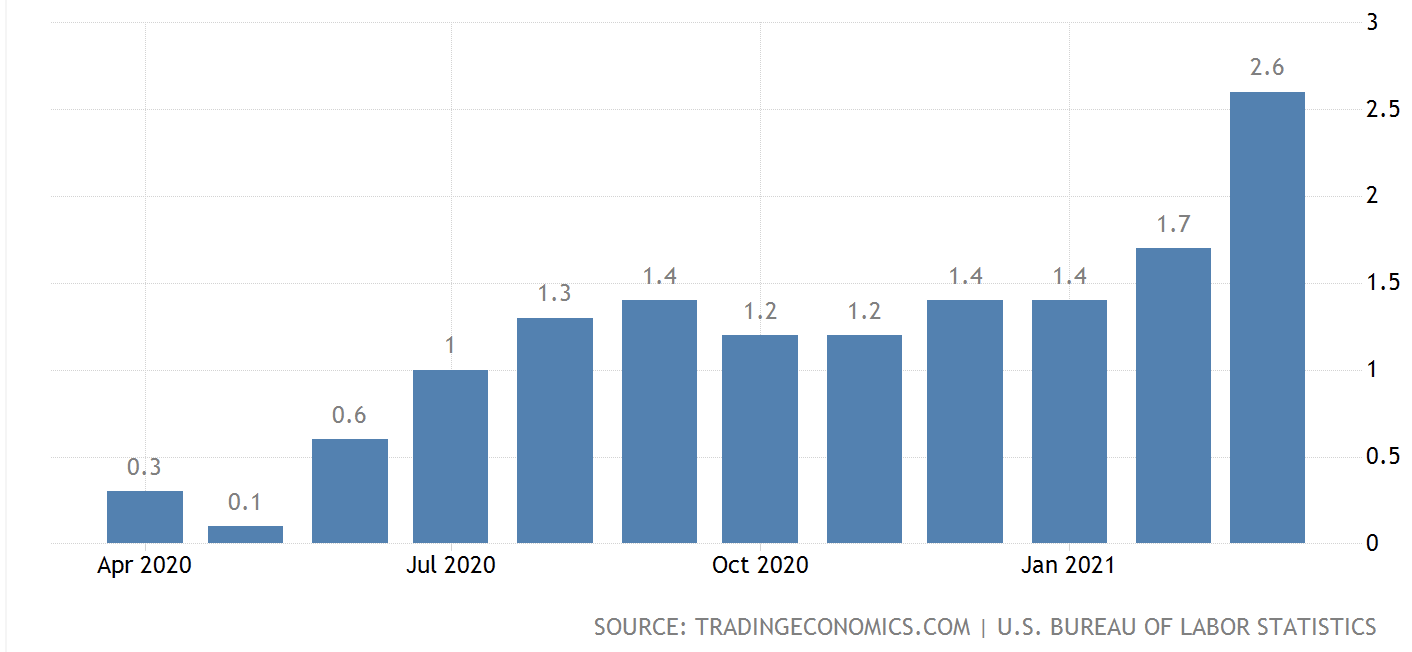

Dữ liệu lạm phát là một thông tin quan trọng khác, không chỉ hàm ý về tăng trưởng cao hơn trong tương lai mà còn ngụ ý rằng giá tài sản cũng tiếp tục tăng. Chúng tôi thấy CPI cũng như PPI tăng cao hơn dự kiến trong tháng này. PPI theo tháng tăng 1% so với dự báo 0.5% và CPI lõi tăng 1.6% so với mức dự báo tăng 1.5%. Hơn nữa, theo quan điểm của tôi, CPI không lõi, là thước đo tuyệt vời cho lạm phát, đã tăng 2.6% so với cùng kỳ năm trước. Lạm phát có khả năng tiếp tục gia tăng, do đó rất có thể xảy ra tình trạng tăng giá nói chung, kể cả giá cổ phiếu. Một yếu tố khác vẫn chưa được thảo luận nhiều là nhu cầu cổ phiếu có thể tăng trong môi trường lạm phát cao hơn khi các nhà đầu tư tìm kiếm các kênh đầu tư có khả năng theo kịp với lạm phát trong tương lai.

CPI

Nguồn: Tradingeconomics.com

Đây là mức tăng lạm phát mạnh nhất trong hơn 3 năm và chúng ta có thể sẽ thấy lạm phát có thể nóng lên ở mức độ cao hơn nữa.

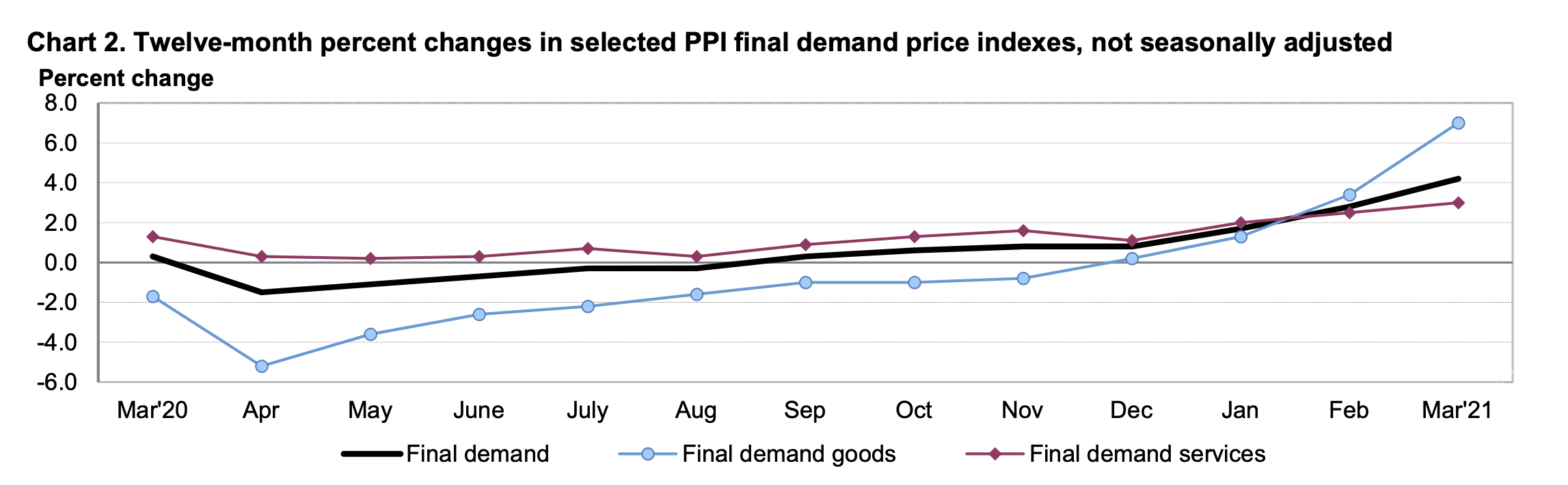

PPI

Nguồn: bls.gov

Ngoài chỉ số giá tiêu dùng, chúng tôi cũng đang chứng kiến sự gia tăng đáng kể của giá sản xuất. Nhu cầu hàng hóa cuối cùng ở mức khoảng 7% YoY cho thấy chi phí nguyên vật liệu đang tăng đáng kể. Theo thời gian, có thể sẽ thấy chi phí bổ sung được chuyển cho người tiêu dùng, do đó chúng ta sẽ thấy lạm phát tiêu dùng tiếp tục tăng trong tương lai.

Tại sao Fed không tăng lãi suất

Trong bối cảnh tăng trưởng kinh tế và lạm phát gia tăng, các nhà đầu tư có thể thắc mắc tại sao Fed không tăng lãi suất, hoặc có thể tin rằng Fed sẽ sớm tăng lãi suất.

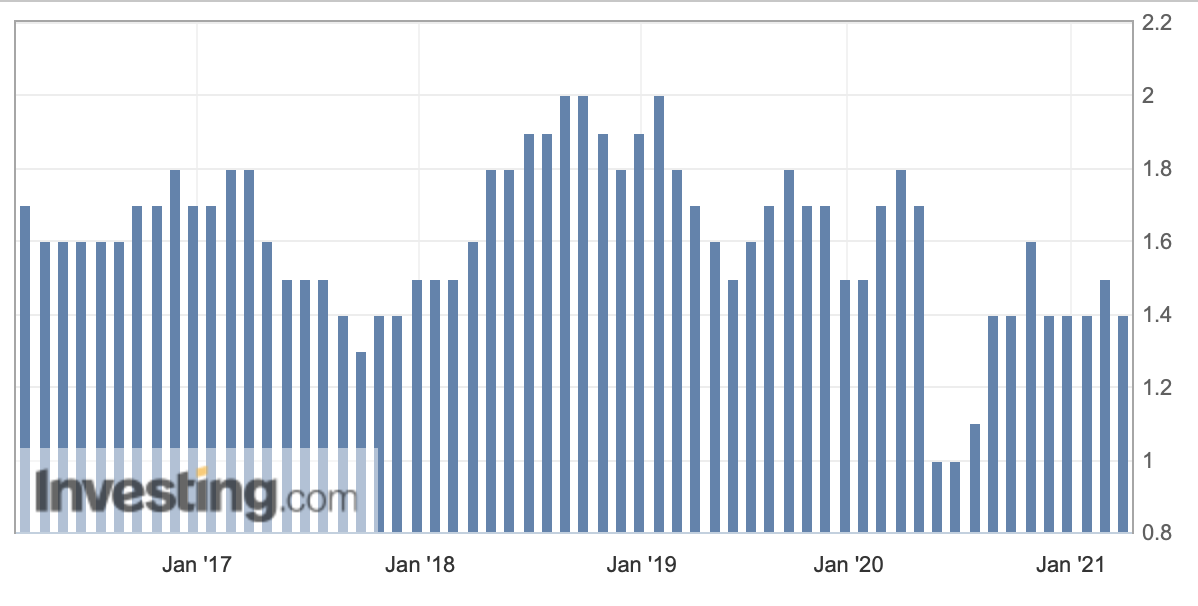

Lạm phát PCE lõi

Fed sử dụng PCE cốt lõi làm thước đo lạm phát ưa thích của mình và có thể thấy PCE cốt lõi hiện đang khá thấp. Trên thực tế, chúng tôi nhận thấy lạm phát PCE thấp nhất trong nhiều năm. Một điều khá thú vị là CPI đang ở mức cao nhất trong hơn 3 năm, trong khi PCE lại rất thấp. Ngay cả PCE không lõi cũng chỉ ở mức 1.6%, thấp hơn so với số liệu mới nhất của CPI không lõi. Tuy nhiên, theo quan điểm của tôi, sự mất kết nối này rất thuận lợi cho các tài sản rủi ro. Giá cả đang tăng, một số thước đo lạm phát đang cho kết quả cao hơn, nhưng thước đo được lựa chọn của Fed rõ ràng đang bị tụt hậu, ngụ ý rằng Fed có thể tiếp tục với chính sách lãi suất thấp trong thời gian dài.

Tổng kết

Cổ phiếu, hàng hóa và tài sản rủi ro nói chung có khả năng tăng cao hơn nhiều trong môi trường tiền tệ siêu nới lỏng này. Hơn nữa, có rất nhiều chất xúc tác khác như hiệu ứng phục hồi Covid-19, cải thiện lợi nhuận, dữ liệu kinh tế mạnh mẽ, lạm phát gia tăng và tăng trưởng cao hơn. Đương nhiên, sẽ có những điều chỉnh nhưng chúng tôi kỳ vọng có thể sẽ chứng kiến S&P 500 đạt 5,000 điểm trong vòng 12 tháng tới.

Seeking Alpha