Cảnh báo CPI tháng 5: Lạm phát có thể bật tăng vào mùa hè này

Diệu Linh

Junior Editor

Sau khi giảm xuống 2.3% trong tháng trước, lạm phát tại Mỹ có khả năng sẽ gia tăng trở lại trong hai tháng tới – không phải do yếu tố cung cầu, mà chủ yếu do “hiệu ứng cơ sở” mang tính kỹ thuật.

Các điểm chính về CPI Mỹ:

- Dự báo CPI tháng 5: Lạm phát toàn phần dự kiến đạt 2.5% hàng năm, trong khi lạm phát lõi được kỳ vọng ở mức 2.9%.

- Sau khi chạm đáy ở mức 2.3% trong tháng trước, hiệu ứng cơ sở có thể khiến lạm phát hàng năm tăng trở lại trong hai tháng tới.

- Mốc kỹ thuật đáng chú ý với Chỉ số USD: Hỗ trợ mạnh nằm quanh mốc 98.00 (đáy tháng 4), kháng cự tiềm năng nằm tại đường xu hướng giảm quanh 99.50

Khi nào CPI Mỹ được công bố?

Báo cáo CPI của Mỹ cho tháng 5 sẽ được công bố vào 8:30 sáng ET (12:30 GMT), thứ Tư ngày 11 tháng 6 – một thời điểm mà thị trường tài chính toàn cầu sẽ theo dõi chặt chẽ.

Thị trường kỳ vọng điều gì?

Các nhà kinh tế và nhà đầu tư kỳ vọng:

- CPI toàn phần đạt 2.5%

- CPI lõi (không bao gồm thực phẩm và năng lượng) đạt 2.9%

Dự báo chi tiết về CPI Mỹ:

Lạm phát tại Mỹ đã giảm đáng kể trong năm nay so với cùng kỳ năm ngoái – tiến gần hơn đến mục tiêu 2% của Cục Dự trữ Liên bang (Fed). Từ mức 3,0%, lạm phát toàn phần đã giảm về 2.3% vào tháng 4, trong khi lạm phát lõi – loại trừ giá thực phẩm và năng lượng – đã hạ từ 3.3% xuống 2.8%, mức thấp nhất trong 4 năm.

Đây là tín hiệu tích cực cho Fed. Tuy nhiên, xu hướng giảm tốc của lạm phát – hay còn gọi là “disinflation” – có thể khó duy trì trong những tháng mùa hè. Nguyên nhân không đến từ các yếu tố kinh tế vĩ mô, mà chủ yếu do hiện tượng kỹ thuật mang tên "hiệu ứng cơ sở".

Cụ thể, tỷ lệ lạm phát hàng năm được tính bằng cách so sánh giá hiện tại với cùng kỳ năm trước. Vào tháng 5/2024, chỉ số 0.0% của cùng kỳ năm ngoái sẽ bị loại khỏi phép tính, và nếu CPI tháng này chỉ tăng nhẹ – ví dụ 0.1% – thì lạm phát hàng năm cũng sẽ tăng. Tháng 6 tới, tình hình còn rõ rệt hơn khi mức -0.1% của năm trước bị thay thế.

Dù Fed và các nhà hoạch định chính sách đều hiểu rõ hiệu ứng này, nhưng trong bối cảnh nguy cơ thuế quan gia tăng trên toàn cầu, việc cắt giảm lãi suất giữa lúc lạm phát có dấu hiệu tăng sẽ khó được biện minh về mặt chính trị lẫn kinh tế.

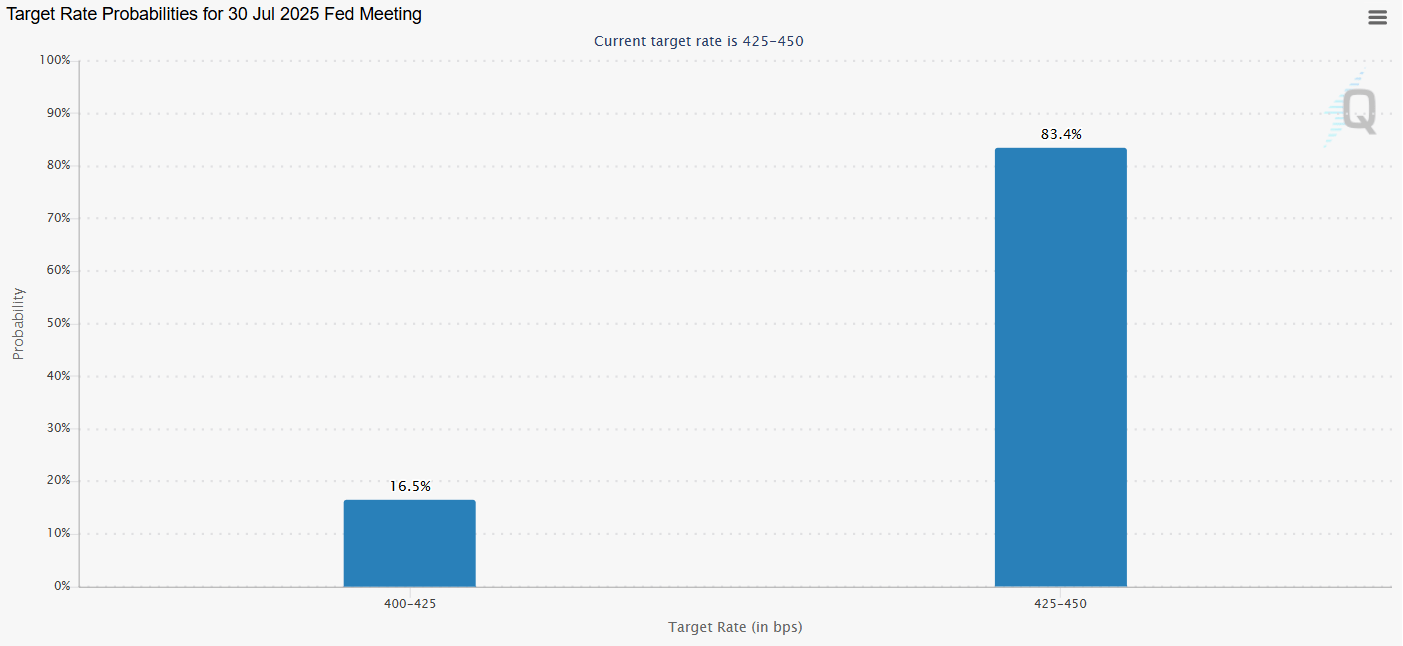

Kết quả là, xác suất cắt giảm lãi suất trong tháng 6 gần như bằng 0%, và thậm chí vào tháng 7 cũng chỉ còn 1/6 khả năng, theo công cụ CME FedWatch.

Nguồn: CME FedWatch

Mặc dù Fed sử dụng chỉ số PCE lõi làm cơ sở điều hành chính sách, nhưng đối với các nhà giao dịch, báo cáo CPI vẫn đóng vai trò then chốt vì nó được công bố sớm hơn nhiều tuần. Tính đến hiện tại, CPI đã cho thấy xu hướng giảm nhẹ nhưng vẫn cao hơn mức mục tiêu 2% của Fed.

PMI vs CPI" src="https://d1-invdn-com.investing.com/content/picb6accfcb850db3c6328b2de89b94ce9b.png" />

Nguồn: TradingView, StoneX

Như biểu đồ từ TradingView và StoneX cho thấy, thành phần “Giá cả” trong các báo cáo PMI đã tăng phi mã trong vài tháng gần đây, thậm chí trước khi các mức thuế của chính quyền Trump được công bố và sau đó tạm hoãn.

Dù nền kinh tế có dấu hiệu tăng trưởng chậm lại, các doanh nghiệp vẫn đang chịu chi phí cao hơn để mua hàng hóa và dịch vụ. Sự bất ổn trong chính sách thương mại tiếp tục làm trầm trọng thêm áp lực giá, có thể khiến lạm phát tăng trở lại trong các báo cáo sắp tới.

Từ góc độ chính sách, việc phải đối mặt đồng thời với lạm phát cao và tăng trưởng yếu hoặc suy thoái nhẹ có thể đặt Fed vào thế khó, vì đây là tình huống stagflation – một kịch bản chính sách tiền tệ rất khó ứng phó.

Phân tích kỹ thuật Chỉ số USD – DXY

Nguồn: TradingView, StoneX

Chỉ số USD (DXY) đã tăng nhẹ trong nửa đầu tháng 5, trước khi quay đầu giảm và hiện đang củng cố ngay trên vùng hỗ trợ then chốt 98.00 – mức thấp nhất trong hơn 3 năm.

RSI 14 ngày đã rời khỏi vùng quá bán, nhưng nếu CPI thấp hơn dự kiến, một đợt bán tháo mới có thể xuất hiện.

- Hỗ trợ: 98.00 – mức thấp tháng 4

- Kháng cự: 99.50 – đường xu hướng giảm chính

Ngay cả khi lạm phát vượt kỳ vọng và đồng USD phục hồi nhẹ, lực bán có thể tận dụng đà tăng để mở vị thế ngược xu hướng, tiếp tục củng cố xu thế giảm hiện tại.

Investing