Khẩu vị với cổ phiếu đứng trước rủi ro thay đổi hoàn toàn

Đức Nguyễn

FX Strategist

Công nhân ô tô đang đình công. Rủi ro chính phủ đóng cửa chỉ mới được giải quyết. Giá năng lượng tăng như vũ bão. Đây đều là rủi ro cho giới đầu tư cổ phiếu

Lần lượt, các áp lực mới đang hình thành trên Phố Wall đe dọa đến câu chuyện lạc quan rằng nền kinh tế có thể hạ cánh mềm trong kỷ nguyên tiền tệ đầy đe dọa này.

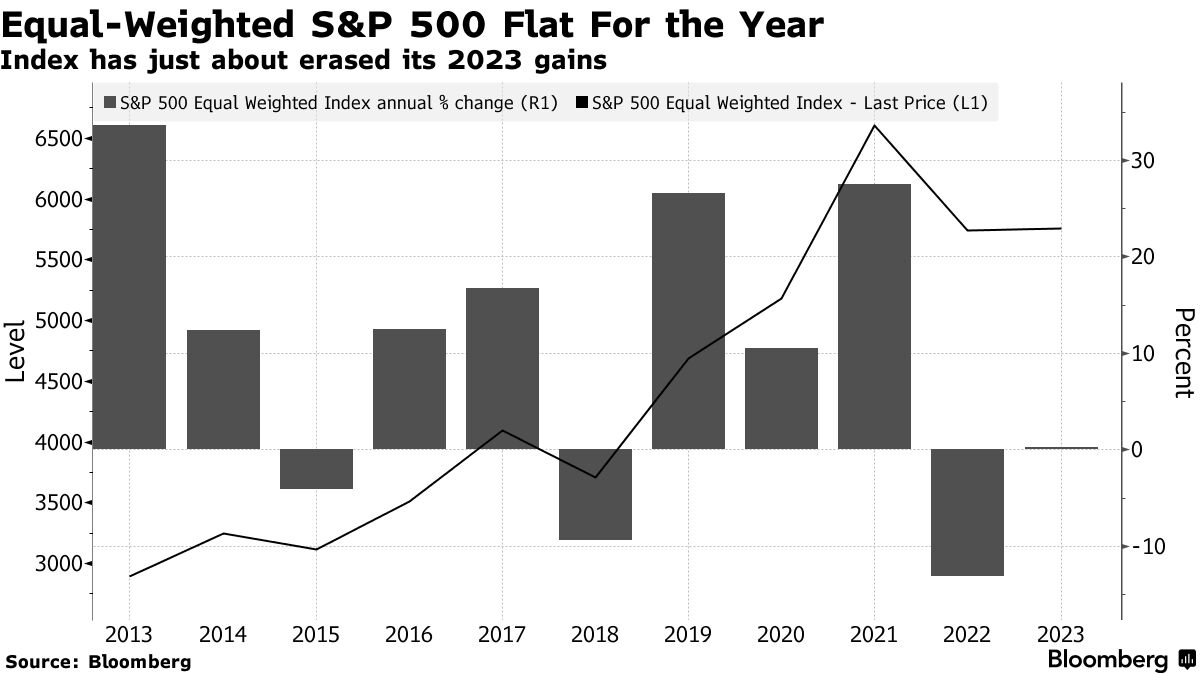

Tất cả những điều đó vừa khiến S&P 500 có tháng tồi tệ nhất trong một năm thị trường tăng bất chấp tất cả. Đồng thời, chỉ số S&P 500 với phân bổ tỷ trọng tương đương - nơi mà những công ty như Expedia có trọng lượng tương đương với Microsoft - hiện đã mất gần như toàn bộ đà tăng của năm 2023, gây tổn hại cho các nhà quản lý quỹ chủ động không mua được cổ phiếu blue chip.

Nói cách khác, chính sách tiền tệ hạn chế của Fed đang thắt chặt điều kiện tài chính. Hai tháng giảm của cổ phiếu do lợi suất trái phiếu dài hạn tăng mạnh - trong khi USD bứt phá - đã đẩy chỉ số tài sản chéo của Goldman Sachs xuống mức thấp nhất trong năm.

Đó là dấu hiệu cho thấy triển vọng kinh tế đang trở nên thách thức hơn và khẩu vị rủi ro đang đứng trước khả năng bị thiết lập lại hoàn toàn.

Art Hogan, giám đốc chiến lược thị trường tại B. Riley Wealth, cho biết: “Khi bạn chứng kiến biến động mạnh của USD và lợi suất, niềm tin khi đầu tư vào cổ phiếu sẽ bị phá vỡ. Nó duy trì tâm lý risk-off đó.”

Đồng thời, có một nỗi sợ hãi mới đang dần len lỏi vào các quỹ phòng hộ và quỹ tiền thật, những người gần đây đã giảm tỷ trọng đầu tư cổ phiếu: Rằng người tiêu dùng Mỹ từng rất mạnh mẽ đang bắt đầu gặp khó khăn, với việc các đại lý xe cũ và các nhà bán lẻ lớn cảnh báo về triển vọng lợi nhuận.

Cuộc đình công kéo dài của công nhân ô tô cũng có nguy cơ khiến nền kinh tế suy thoái. Giá dầu cũng đã lên gần 100 USD/thùng, làm dấy lên kỳ vọng rằng lãi suất sẽ ở mức cao hơn trong thời gian dài.

Đó là lý do tại sao lợi suất trái phiếu không chịu giảm. Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm có thời điểm đã tăng trên 4.6%, cao nhất kể từ năm 2007. Điều này càng đổ thêm dầu vào chuỗi giảm dài nhất trong năm của S&P 500 – hiện lên tới 4 tuần – trong khi Nasdaq 100 vừa giảm 5% trong tháng 9.

Nói cách khác, mối quan hệ căng thẳng giữa cổ phiếu và trái phiếu – vốn là nền tảng cho sự lo lắng trên Phố Wall – vẫn còn đó. Thước đo tương quan 3 tháng giữa S&P 500 và trái phiếu đã tăng lên mức cao nhất kể từ tháng 2.

Theo Marija Veitmane, chiến lược gia đa tài sản cấp cao tại State Street Global Markets, “cao hơn, lâu hơn là cụm từ nguy hiểm nhất đối với thị trường chứng khoán. Có vẻ như thị trường ngày càng bị chi phối bởi kỳ vọng lãi suất trong vài tháng qua kể từ khi lãi suất cao hơn, lâu hơn bắt đầu chiếm lĩnh tâm trí các nhà đầu tư.”

Tuy nhiên, điều thúc đẩy mối liên kết cổ phiếu/trái phiếu hiện nay khác biệt đáng kể so với năm ngoái, khi trái phiếu kỳ hạn dài bị bán tháo và cổ phiếu giảm khi Fed tăng mạnh lãi suất. Hiện tại, Fed gần như đã hoàn thành thắt chặt. Thay vào đó, các trader đang điều chỉnh theo quan điểm rằng Chủ tịch Fed Jerome Powell và các đồng nghiệp muốn thấy lãi suất thực tăng thêm.

Theo Nicholas Colas, đồng sáng lập của DataTrek Research, vấn đề đối với cổ phiếu trên thế giới này là thị trường chưa xác định được lãi suất sẽ ổn định ở đâu và tác động tiếp theo đến tăng trưởng kinh tế và lợi nhuận doanh nghiệp là gì.

Một số nhà đầu tư đang không chờ lâu. Theo dữ liệu của Deutsche Bank, những người từng bullish với cổ phiếu vào đầu năm nay hiện đã cắt giảm đáng kể vị thế và chuyển sang trung lập.

Điều đó bao gồm những người như Nathan Thooft ở Boston.

Ông Thooft, trưởng bộ phận phân bổ tài sản tại Manulife Asset Management, cho biết: “Trong khoảng hơn tháng qua, chúng tôi đã thoát vị thế với cổ phiếu do các chỉ số kỹ thuật và tâm lý xấu đi, và rủi ro cơ bản ngày càng tăng cũng như sự không chắc chắn về chính sách.”

Rõ ràng đó không phải là tất cả tin xấu. Tăng trưởng cổ phiếu trong năm nay vẫn ở mức hai con số, chu kỳ tín dụng vẫn mạnh và nhiều nhà đầu tư đã yên tâm với lợi suất tăng.

Trên thực tế, nếu các cuộc đình công khiến điều kiện tài chính bị thắt chặt, điều đó sẽ hỗ trợ nỗ lực của Fed nhằm hạn chế áp lực giá cả. Và có nhiều tin tốt hơn ở mặt trận lạm phát vào thứ Sáu. Dữ liệu cho thấy thước đo lạm phát chính của Fed, chỉ số PCE lõi đã tăng với tốc độ hàng tháng chậm nhất kể từ cuối năm 2020.

Theo David Mericle, nhà kinh tế trưởng thị trường Mỹ tại Goldman Sachs, “việc thắt chặt điều kiện tài chính do lợi suất dài hạn đang củng cố quan điểm giữ nguyên lãi suất.”

Bloomberg