Khe cửa hẹp của Fed trước lạm phát và suy thoái

Đức Nguyễn

FX Strategist

Lần đầu tiên trong 2 thế hệ, nỗi sợ lạm phát đang thực sự thường trực ở các quốc gia phát triển. Điều này đã khiến các ngân hàng trung ương, vốn chỉ quen đối phó với giảm phát, gặp nhiều bất ngờ. Nhưng họ đang vượt qua thách thức, khi Fed nhiều khả năng sẽ tham gia cuộc “Đại Bình thường hóa” nửa đầu năm 2022.

Dù vậy, con đường giữa giảm phát và lạm phát đình trệ không đơn giản, nhưng cũng không phải bất khả thi, miễn là Fed nghiêm túc nhìn nhận các tín hiệu thị trường, như đường cong lãi suất phẳng dần.

Suốt 40 năm nay, đường cong lãi suất đảo ngược là một tín hiệu suy thoái đáng tin cậy tới bất ngờ. Nhưng bất chấp tín hiệu rõ ràng từ thị trường, các quan chức Fed vẫn thường bỏ ngỏ và tiếp tục tăng lãi suất.

Đầu năm 2006, cựu chủ tịch Ben Bernanke từng nói, “tôi sẽ không cho rằng đường cong lãi suất phẳng dần là tín hiệu kinh tế giảm tốc.”

Trong chu kỳ thắt chặt tiếp theo, vào năm 2017, cựu chủ tịch Janet Yellen cũng nói “có lý do để tin rằng mối quan hệ giữa đường cong lợi suất và chu kỳ kinh tế đã thay đổi,” cho thấy bà sẵn sàng tiếp tục thắt chặt.

Lúc đó, chênh lệch lợi suất 2/10 năm cũng đang ở mức gần với hiện tại. Như vậy đúng là không phải lo lắng quá về suy thoái. Nhưng dưới thời chủ tịch Powell, Fed đã tiếp tục thắt chặt, thậm chí tăng lãi suất sớm trong năm 2018. Và rồi đường cong lợi suất đảo chiều, ngay cả khi Fed đã ngừng hawkish.

Và lúc này, khi ta chờ đợi quyết định mới nhất từ FOMC và khả năng tăng tốc thắt chặt, hãy nhìn vào kỳ vọng lãi suất năm 2022 với những điều trên. Tới giờ, chưa có chênh lệch lợi suất nào rơi vào vùng đáng lo ngại. Chênh lệch 2/5 năm đang ở dưới 60bp. Chênh lệch 5/30 năm cao hơn một chút, còn 2/10 năm thì gần 80bp. Ta đang giống với cuối năm 2017 hơn là cuối năm 2018. Và đó chính là lý do để lạc quan.

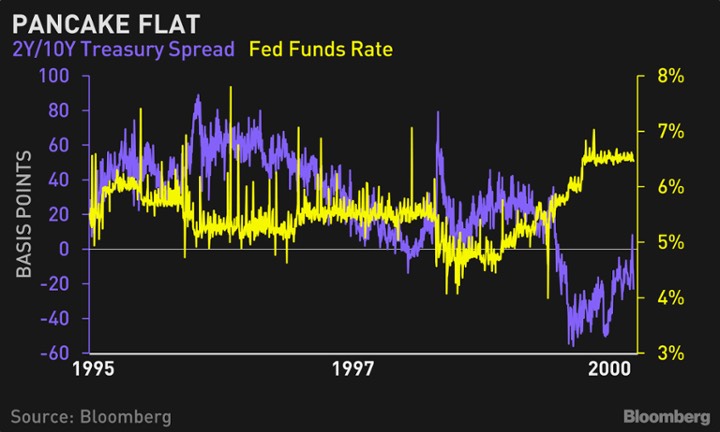

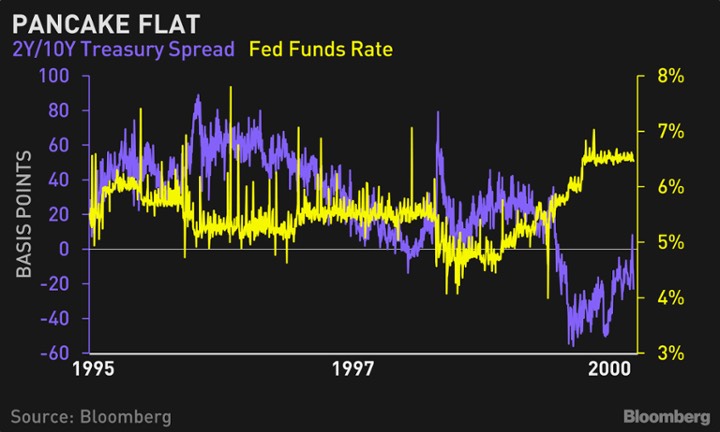

Hãy nhìn lại chênh lệch lợi suất 2/10 năm trong những năm 1990 và lãi suất qua đêm của Fed. Từ giữa đến cuối thập kỷ, khi Mỹ tăng trưởng mạnh nhất trong 40 năm trước đó, chênh lệch giữa hai lợi suất không đạt tới 100bp.

Chỉ khi Fed bắt đầu tăng lãi suất cuối những năm 1990 thì đường cong mới bắt đầu đảo ngược. Như vậy, đường cong lợi suất phẳng dần là một tín hiệu cảnh báo, chứ không phải nguy hiểm trực chờ.

Điều thứ hai rút ra được đó là ảnh hưởng của chính sách tiền tệ lên nền kinh tế thực và thị trường tài chính có thể hoàn toàn khác nhau. Đến khi Fed hành động vào năm 1999, bong bóng dot-com đã phình to trở thành bong bóng chứng khoán. Nhưng kinh tế vẫn tăng trưởng bình thường, thậm chí tăng trưởng mạnh mẽ trong thời kỳ đường cong lãi suất phẳng.

Câu hỏi lớn nhất cho năm 2020 là liệu phản ứng của Fed có bị ảnh hưởng nhiều bởi những tín hiệu này không. Ta có thể cho là chênh lệch lợi suất 2/10 năm xuống dưới 20bp và cơn hỗn loạn trên thị trường trái phiếu doanh nghiệp, không phải thị trường cổ phiếu, đã buộc Fed chuyển thế dovish sau tháng 12/2018. Và khi đường cong đảo chiều trong năm 2019, nó cũng đảo chiều trong thời gian rất ngắn. Ta sẽ không thể biết kinh tế Mỹ có tiếp tục hồi phục Nhưng lúc này, nhiều khả năng đường cong lợi suất sẽ phẳng lên thêm 30-50bp nữa trước khi chạm tín hiệu thị trường cuối năm 2018. Fed có thời gian để phản ứng, và biết đâu, với thông điệp đúng đắn cùng chính sách bình thường hóa hợp lý, Fed lại có thể tìm được sự cân bằng hoàn hảo?

Bloomberg