Khối lượng giao dịch hợp đồng quyền chọn Bitcoin cao kỷ lục cho thấy sức hút của tiền mã hóa đối với các nhà đầu tư tổ chức

Đỗ Duy Đạt

Associate Manager, FX G7

Mức gia tăng kỷ lục của khối lượng giao dịch các hợp đồng quyền chọn Bitcoin gần đây đã báo hiệu sự quan tâm và tham gia từ các nhà đầu tư tổ chức.

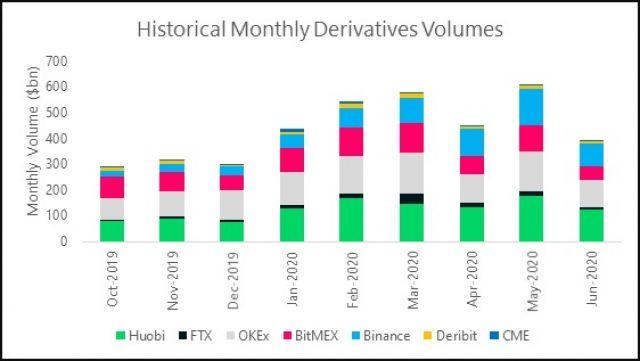

Một báo cáo từ CryptoCompare được công bố vào ngày 6/7 đã phân tích các xu hướng trên thị trường giao dịch tiền mã hóa và thấy rằng khối lượng giao dịch hợp đồng phái sinh tiền mã hóa đã bắt đầu giảm dần sau khi đạt đỉnh vào tháng 5 này. Khối lượng giao dịch hợp đồng phái sinh tiền mã hóa đã giảm 35.7% trong tháng 6 xuống còn 393 tỷ USD.

Xu hướng chung, cũng có thể được quan sát ở các thị trường giao ngay, được giải thích một phần bởi sự thiếu vắng các biến động mạnh hiện thấy trên thị trường Bitcoin và phần lớn các tài sản tiền mã hóa khác. Có một vài trường hợp ngoại lệ ví dụ như các đồng tiền DeFi, đã cho thấy mức tăng vượt trội so với Bitcoin (BTC) trong tháng trước.

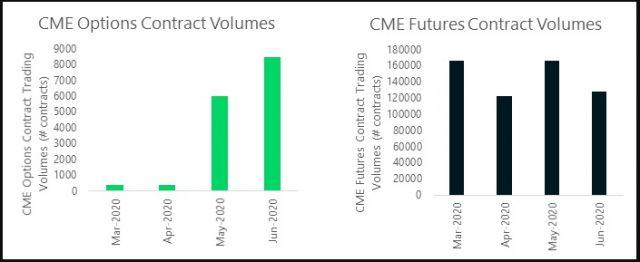

Bất chấp việc khối lượng giao dịch nói chung trên các thị trường phái sinh giảm, các hợp đồng quyền chọn dường như đang trở nên phổ biến. Vào tháng 6, tổng khối lượng giao dịch các hợp đồng quyền chọn Bitcoin trên Chicago Mercantile Exchange (CME) đã tăng 41% để đạt mức cao nhất mọi thời đại với 8,444 hợp đồng đã được giao dịch. Trong khi đó, các hợp đồng tương lai Bitcoin được giao dịch trên CME giảm 23% trong tháng 6, nhưng đây vẫn là tháng có khối lượng giao dịch lớn thứ hai trong năm 2020.

Các dấu hiệu khác của dòng vốn từ các định chế tài chính

Mặc dù khối lượng giao dịch tăng vọt trên CME là một dấu hiệu tích cực cho những người kiên nhẫn chờ dòng vốn từ các định chế tài chính làm chất xúc tác để đưa Bitcoin và các đồng tiền mã hóa khác lên một tầm cao mới, còn có những yếu tố khác chỉ ra sự thay đổi này.

Những xu hướng này đã được quan sát thấy ở các quỹ như GBTC, vốn là một quỹ đầu tư tổ chức và hiện đang quản lý số tài sản kỹ thuật trị giá khoảng 4.1 tỷ Dollar. Barry Silbert, Giám đốc điều hành của Tập đoàn tiền điện tử GBTC, đã tweet rằng quỹ này gần đây đã trải qua một đợt tăng giá trị lớn nhất, mặc dù chưa có thêm thông tin chi tiết nào.

Các công ty cung cấp dịch vụ cho các quỹ đầu tư tổ chức cũng đang nhảy vào thị trường tiền mã hóa, tiếp tục củng cố xu hướng này. Ví dụ, KPMG, một trong bốn công ty kiểm toán lớn của Vương quốc Anh, đã ra mắt một nền tảng quản lý tiền mã hóa có tên Chain Fusion. Trong một báo cáo gần đây của công ty, KPMG cho biết:

“Định chế hóa (Institutionalization) là sự tham gia vào thị trường bởi các tổ chức lớn và nhỏ trong hệ sinh thái tài chính toàn cầu, bao gồm ngân hàng, đại lý môi giới, sàn giao dịch, nhà cung cấp dịch vụ thanh toán, các công ty công nghệ tài chính và nhà cung cấp dịch vụ.”

Vậy các định chế tài chính sẽ thay đổi thị trường tiền mã hóa như thế nào?

Trong khi các định chế tài chính tiếp tục nhảy vào Bitcoin, có thể xu hướng này sẽ tiếp diễn, và từ đó có thể mang lại nhiều lợi thế cho thị trường này.

Các nhà đầu tư tổ chức yêu cầu môi trường giao dịch minh bạch, an toàn trong khi một số sàn giao dịch tiền mã hóa được biết đến với khối lượng giao dịch giả, giao dịch rửa tiền và tệ hơn nữa.

Philip Gradwell, nhà kinh tế trưởng của Chainalysis, gần đây đã nói:

“Nếu bạn thu hút dòng vốn lớn vào thị trường tiền mã hóa, bạn phải xây dựng niềm tin của họ rằng có những môi trường giao dịch tốt […] Nếu bạn là một sàn giao dịch và bạn có báo cáo khối lượng giao dịch thực, bạn thực sự có thể có lôi kéo được dòng vốn đầu tư từ các định chế tài chính, nhưng nếu bạn không có những điều đó, họ sẽ tránh xa thị trường này.”

Sự thay đổi từ các nhà dầu tư nhỏ lẻ sang các nhà đầu tư tổ chức, hoặc ít nhất là sự gia tăng đáng kể của dòng vốn từ các định chế tài chính, có thể là một dấu hiệu rõ ràng cho các sàn giao dịch rằng họ phải hành xử phù hợp hoặc sẽ bị bỏ qua.

Những cải tiến này có thể mở ra cơ hội cho sự ra đời của Quỹ hoán đổi doanh mục Bitcoin (ETF) và các công cụ tài chính khác giúp thu hút các nhà đầu tư tổ chức vào thị trường tiền mã hóa.