Nhận định triển vọng S&P 500, Nasdaq, Dow Jones trong năm 2023

Nguyễn Thanh Lịch

Junior Analyst

Trong khi năm 2020 chìm trong đại dịch, thì năm 2021 là một năm mở cửa trở lại trên toàn thế giới, một khoản kích thích lớn đã giúp duy trì tốc độ tăng trưởng kinh tế cao hơn. Tuy nhiên, cũng trong suốt năm ngoái, lạm phát tăng mạnh trong một thời gian dài nhưng Fed vẫn coi là nhất thời và đứng nhìn CPI vọt lên 3% rồi 4%, cuối cùng là 5%.

Tại phiên điều trần về việc tái đề cử vào tháng 11 năm 2021, Jerome Powell đã tuyên bố rất công khai về việc bỏ từ ''tạm thời''., thừa nhận rằng thực tế lạm phát không phải là nhất thời và thay vào đó cần phải chống lại bằng chính sách kinh tế chặt chẽ hơn thay vì chỉ đứng yên và hy vọng rằng vấn đề sẽ tự khắc phục.

Cho đến thời điểm đó, Fed đã dự báo một đợt tăng lãi suất duy nhất vào năm 2022, hiển thị trên biểu đồ dot plot vào tháng 9/2021. Sau bình luận của Powell trước Quốc hội vào tháng 11, sự thay đổi diễn ra rõ ràng và vào tháng 12 Fed đã nâng kỳ vọng đó lên 2-3 lần tăng vào năm 2022. Thị trường vẫn khá bất động, duy có S&P tiếp tục đạt mức cao mới mọi thời đại.

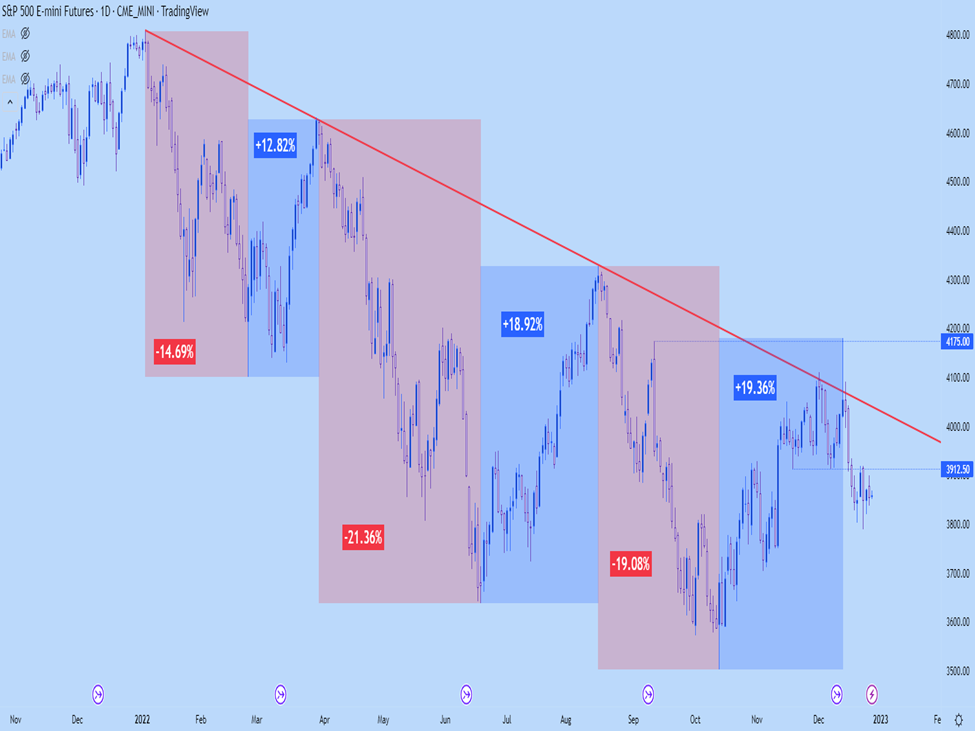

S&P 500 duy trì quanh các mức thấp trước khi quyết định lãi suất vào tháng 3, với một đợt phục hồi mạnh mẽ phát triển vào nửa cuối tháng sau lần tăng lãi suất đầu tiên của Fed. Bước sang Q2, phe gấu lại ồ ạt quay trở lại.

Vào tháng 8, Powell đã đưa ra quan điểm của mình tại Hội nghị chuyên đề kinh tế Jackson Hole. Điều này đã kích hoạt một đợt giảm giá khác kéo dài đến ngày 13 tháng 10. Đó là khi thị trường bắt đầu phục hồi với hy vọng về một sự xoay trục. Điều đó dẫn đến mức tăng 19.36% từ mức đáy ngày 13 tháng 10 vào ngày 13 tháng 12.

Biểu đồ S&P 500 (D1)

S&P 500: Dài hạn

Mức thấp nhất trong năm nay chỉ cao hơn một chút so với mốc trong thời kỳ đại dịch là 3500, thời điểm Fed xoay trục vào ngày 13 tháng 10.

Động thái đó đã diễn ra cho đến khi kiểm tra điểm đánh dấu 50% của đợt bán tháo năm nay nằm quanh mốc 4,155. Điểm này hợp lưu với mức tăng cao nhất trong tháng 9, thiết lập mô hình hai đỉnh có thể xảy ra, đường viền cổ là điểm thấp nhất giữa hai đỉnh.

Hiện tại, S&P đang giữ mức hỗ trợ trên điểm hợp lưu trên biểu đồ, quanh mức 3802-3810, vừa là mức thoái lui Fibonacci 38.2% của động thái đại dịch vừa là mức fibo thoái lui 23.6% của đợt bán tháo trong năm nay.

Biểu đồ S&P 500 (D1)

NASDAQ: Kẻ đi sau

Chỉ số này đã dẫn đầu mức thấp hơn trong suốt cả năm. Tính tới ngày hôm nay, Nasdaq đã giảm hơn 34% so với mức cao nhất của tháng 1 trong khi S&P giảm nhẹ hơn là 19%.

Hỗ trợ quan trọng nằm quanh mức Fibo thoái lui từ thời điểm đại dịch tại 10,501 - 10,751.

Nếu áp lực từ phe bán quá mạnh, thì điểm hỗ trợ tiếp theo là mốc hỗ trợ tâm lý 10k, và dưới đó là đỉnh dao động trước đại dịch thấp hơn một chút, khoảng 9763.

Biểu đồ Nasdaq (W1)

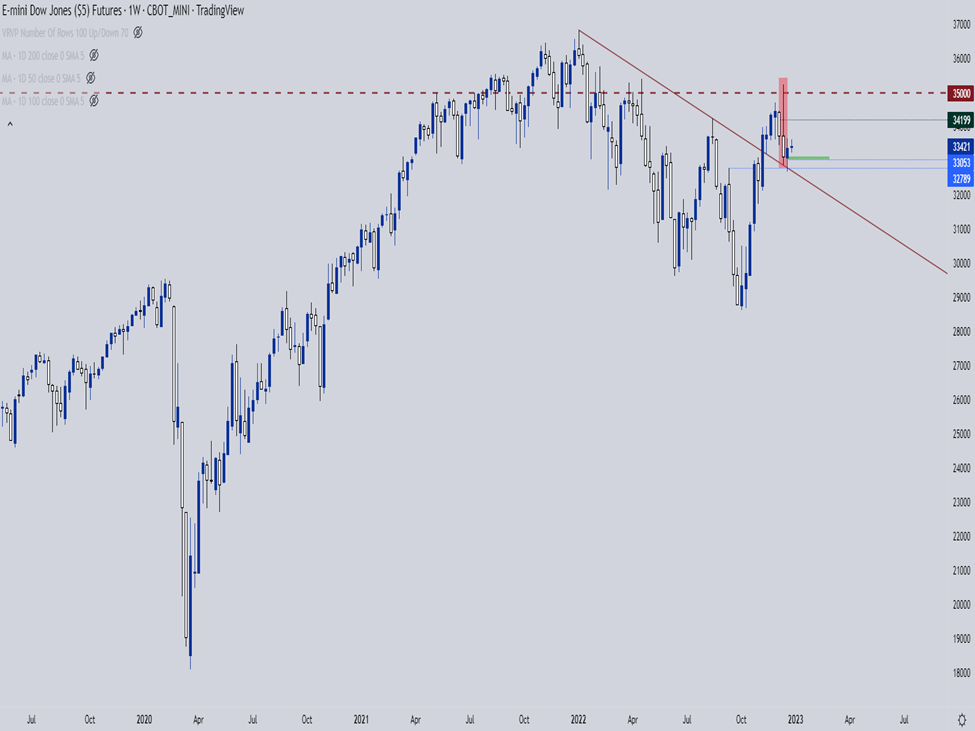

CHỈ SỐ DOW

Tại thời điểm này, chỉ số Dow chỉ giảm khoảng 9% trong năm so với mức giảm -34% của Nasdaq hay mức giảm -19% của S&P 500.

Tuy nhiên, điều đó là nhờ trong Quý 4 năm nay khi chỉ số Dow tăng 17% so với mức thấp nhất trong tháng 10 và có thời điểm tăng 23%.

Tại thời điểm này, chỉ số Dow vẫn là chiếc áo sạch nhất trong đống đồ bẩn. Câu hỏi lớn cho năm tới là liệu chiếc áo đó có đủ đẹp để bất kỳ ai thực sự muốn mặc nó hay không. Chỉ số này đã giữ mức hỗ trợ quan trọng trong vài tuần qua ở mức 32,789, đây là mức cao nhất trong tháng 9.

Biểu đồ Dow (D1)

CHỈ SỐ DOW: DÀI HẠN

Giá có thể cho khả năng đảo chiều, khi mô hình nhấn chìm giảm giá hình thành cách đây vài tuần, kể từ khi CPI tháng 12 công bố.

Kháng cự mạnh nằm tại mức tâm lý 35k. Và cho đến khi phe mua achưa thể loại bỏ mức đó, tiềm năng giảm giá trên bức tranh dài hạn là vẫn lớn, ngay cả khi xuất hiện đà tăng trong ngắn hạn.

Biểu đồ giá Dow Jones (W1)

DailyFx