Phải chăng chiến thắng đã mỉm cười với những nhà đầu tư kiên định với chiến lược đa dạng hóa danh mục?

Ngọc Lan

Junior Editor

Biến động thị trường liên tục đang làm đảo lộn các chiến lược đầu tư toàn cầu trong năm 2025, đồng thời gây tác động tiêu cực đến tâm lý nhà đầu tư đối với cổ phiếu Mỹ. Tình hình này tạo ra môi trường lý tưởng mà các chuyên gia Phố Wall ủng hộ đa dạng hóa danh mục đầu tư đang hân hoan chào đón.

Trong bối cảnh chiến tranh thuế quan, làn sóng rút vốn mạnh mẽ khỏi cổ phiếu Mỹ đã trở thành đặc điểm thường xuyên của thị trường tài chính. Chỉ số TPCP Mỹ đã tăng gần 3% trong năm nay, trong khi vàng và trái phiếu doanh nghiệp nằm trong số các tài sản dẫn đầu bảng xếp hạng. Sự tái định hình của môi trường giao dịch đánh dấu sự trở lại với trạng thái bình thường từ lâu mà những người ủng hộ chiến lược đa dạng hóa đã kiên nhẫn chờ đợi.

Các sản phẩm đa tài sản được thiết kế trên nguyên tắc phân tán rủi ro đã được những chiến lược gia tài năng nhất trong ngành tài chính đề xuất, nhưng liên tục bị lu mờ kể từ cuộc khủng hoảng tài chính trước sự tăng trưởng vượt trội của cổ phiếu Mỹ.

Hiện tại, chỉ số S&P 500 vẫn đang mắc kẹt trong giai đoạn điều chỉnh, kết thúc một tuần đầy biến động với mức tăng 0.5%. Hiện nay, các công cụ đầu tư trước đây ít được chú ý đang trở lại mạnh mẽ trong bối cảnh cuộc chiến thương mại do Tổng thống Donald Trump khởi xướng, bao gồm danh mục đầu tư định lượng có đòn bẩy và các sản phẩm phòng hộ sử dụng quyền chọn. Một quỹ ETF giao dịch trên sàn (mã RPAR) phân bổ vốn giữa các loại tài sản, bao gồm hàng hóa và trái phiếu, đã tăng trưởng hơn 5% từ đầu năm, vượt trội khoảng 9 điểm phần trăm so với S&P 500.

Đây là thời điểm từ lâu mong đợi cho những người như Meb Faber và các chuyên gia ủng hộ triết lý đầu tư cổ điển có từ thời Vua Solomon trong Kinh Thánh: Hãy đa dạng hóa, hoặc chịu tổn thất khi thị trường gặp khó khăn.

"Cảm giác như đã chờ đợi quá lâu," Faber, người sáng lập Cambria Funds, chia sẻ trong một cuộc phỏng vấn. "Liệu ba tháng có tạo nên xu hướng bền vững? Chúng ta sẽ thấy. Nhưng những xu hướng mang tính cấu trúc này thường không chỉ kéo dài một quý."

Trước năm 2025, một trong các mô hình của Faber, danh mục đầu tư phân bổ vốn vào các tài sản chính, đã thua kém chỉ số cổ phiếu vốn hóa lớn của Mỹ trong 14 trên 16 năm, một giai đoạn chưa từng có tiền lệ trong thế kỷ qua, và ông đã gọi đó là "thị trường giảm giá trong đa dạng hóa." Hiện tại, ETF phân bổ tài sản toàn cầu của ông (GAA) đã tăng 3% trong năm nay, hướng tới mức sinh lời ấn tượng nhất so với S&P 500 kể từ khi ra mắt.

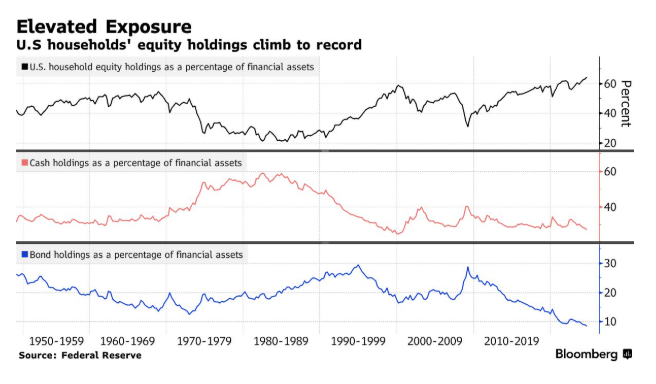

Liệu xu hướng này có duy trì được hay không còn khó dự đoán. Cổ phiếu Mỹ đã thua kém danh mục toàn cầu trong mô hình của Cambria hai lần kể từ cuộc khủng hoảng tài chính toàn cầu, vào năm 2011 và 2022, chỉ để phục hồi mạnh mẽ khi tâm lý kinh tế cải thiện. Tuy nhiên, nhiều năm tăng trưởng cổ phiếu đã đẩy tỷ lệ nắm giữ của các hộ gia đình Mỹ trong loại tài sản này lên mức cao kỷ lục so với tổng tài sản tài chính của họ. Điều này cho thấy người Mỹ nói chung đã đặt cược hầu hết vốn liếng vào cổ phiếu, hạ thấp rào cản để họ phân bổ đầu tư sang nơi khác. Đồng thời, cuộc cách mạng ETF đang cung cấp các lựa chọn giao dịch thay thế với chi phí thấp, mang lại cho những người ủng hộ đa dạng hóa những cơ hội mới để giới thiệu sản phẩm.

Tỷ lệ nắm giữ cổ phiếu của các hộ gia đình Mỹ đã tăng lên mức kỷ lục

Biến động giá trong những tháng gần đây đã minh chứng rõ nét cho xu hướng này, với các tài sản từng bị lãng quên đang hồi sinh mạnh mẽ. Sau bốn năm thua lỗ, TPCP kỳ hạn dài đang quay trở lại ấn tượng nhờ nhu cầu tìm kiếm tài sản trú ẩn an toàn và dấu hiệu tăng trưởng kinh tế Mỹ đang chậm lại. ETF TPCP kỳ hạn 20+ năm của iShares (TLT) đã vượt trội hơn cổ phiếu trong bảy trên tám tuần qua, điều chưa từng xảy ra kể từ năm 2014.

Nhờ sự sôi động trong thị trường trái phiếu, chiến lược phân bổ 60% vào cổ phiếu và 40% vào trái phiếu đang cung cấp sự bảo vệ hiệu quả gần đây. Mô hình chiến lược 60/40 của Bloomberg đã vượt trội hơn S&P 500 trong năm nay. Trong khi đó, tài sản trú ẩn an toàn nổi tiếng nhất - vàng - đã đạt mức kỷ lục, kéo dài chuỗi tăng trưởng đã diễn ra trong tất cả các tuần trừ một tuần trong năm nay, và vừa đẩy chỉ số hàng hóa đạt mức tăng trưởng hàng tuần lớn nhất trong hai tháng.

Các chiến lược giao dịch phức tạp hơn cũng đang phát huy hiệu quả, chẳng hạn như phương pháp định lượng chọn cổ phiếu dựa trên đặc điểm như giá trị hoặc động lượng. Bên cạnh sự điều chỉnh nhanh chóng của S&P 500, Chỉ số Đa yếu tố Cổ phiếu Mỹ Bloomberg GSAM đã tăng trong ba trên bốn tuần qua, nâng lợi suất từ đầu năm lên 2.5%. Và những nhà đầu tư sử dụng quyền chọn để tạo thu nhập hoặc cung cấp sự bảo vệ cũng đang hoạt động tốt hơn so với chiến lược mua và giữ đơn thuần với S&P 500 trong năm nay.

"Đa dạng hóa đã mang lại lợi ích như cam kết trong giai đoạn biến động này," Mayukh Poddar, quản lý danh mục đầu tư cấp cao tại Altfest Personal Wealth Management khẳng định.

Có dấu hiệu cho thấy các nhà đầu tư lớn đang rút khỏi cổ phiếu Mỹ để tìm kiếm lợi nhuận tốt hơn ở nơi khác. Các nhà quản lý quỹ đã cắt giảm phân bổ vào cổ phiếu Mỹ với tốc độ kỷ lục trong tháng này, đồng thời tăng cường đầu tư vào châu Âu và thị trường mới nổi, theo khảo sát mới nhất của BofA.

Tuy nhiên, đối với các nhà đầu tư nhỏ lẻ, việc mua vào khi cổ phiếu giảm - đặc biệt là trong lĩnh vực công nghệ - đang chứng tỏ là một thói quen khó từ bỏ, theo dữ liệu từ Phố Wall.

"Nhiều người, đặc biệt là trong ba hoặc bốn năm qua, mua vào mỗi khi thị trường điều chỉnh và ngay lập tức được hưởng thành quả," John Flahive, trưởng bộ phận thu nhập cố định tại BNY Wealth nhận định. "Thị trường cần có một môi trường mà giá cổ phiếu không phục hồi ngay lập tức để thay đổi tâm lý nhà đầu tư."

Trong bối cảnh định giá cổ phiếu Mỹ đang ở mức căng thẳng, thị trường vẫn tập trung cao độ vào ngành công nghệ và triển vọng tăng trưởng ngày càng kém khả quan. Pete Hecht - Trưởng nhóm giải pháp danh mục đầu tư Bắc Mỹ tại AQR Capital Management - khuyến nghị các nhà đầu tư nên thận trọng xem xét đa dạng hóa chiến lược, bao gồm cả các phương pháp đầu tư cả chiều tăng và chiều giảm của thị trường cổ phiếu.

AQR nằm trong số ngày càng nhiều công ty Phố Wall đã đẩy mạnh cách tiếp cận đầu tư đòn bẩy gọi là "alpha di động" để giúp nhà đầu tư đa dạng hóa danh mục đầu tư trên nhiều tài sản. Chiến lược này sử dụng các công cụ phái sinh để theo dõi lợi tức của các chỉ số chỉ đầu tư dài hạn và sau đó đầu tư số tiền dư thừa vào các giao dịch được các quỹ đầu cơ ủng hộ, bao gồm theo dõi xu hướng hoặc chiến lược cổ phiếu trung tính thị trường.

Trong số sáu ETF triển khai chiến lược này, một nửa đã mang lại lợi suất dương trong năm nay.

"Tôi có thể khẳng định rằng các nhà đầu tư cần dựa vào đa dạng hóa nhiều hơn bình thường," Hecht nhấn mạnh. "Tôi ước mình có một quả cầu tiên tri, vì nếu có, tôi sẽ không cần giữ danh mục đầu tư đa dạng. Tôi sẽ chỉ nắm giữ thị trường có hiệu suất tốt nhất. Nhưng trong thực tế, việc dự đoán chính xác thời điểm thị trường là vô cùng khó khăn."

Bloomberg