Phân tích kỹ thuật USD/CHF: Khả năng phá vỡ phạm vi khi NFP đến gần

Diệu Linh

Junior Editor

USD/CHF đã đi ngang kể từ khi chạm đỉnh ngày 1 tháng 8 năm 2025 tại 0.8170. Phạm vi biến động này đang dần bị nén lại khi thị trường tiến gần đến sự kiện rủi ro lớn trong tuần – báo cáo bảng lương phi nông nghiệp (NFP) và tỷ lệ thất nghiệp của Mỹ tháng 8, dự kiến công bố vào thứ Sáu, ngày 5 tháng 9.

Chu kỳ cắt giảm lãi suất của SNB có thể đã kết thúc khi dữ liệu kinh tế Thụy Sĩ cải thiện trong tháng 8

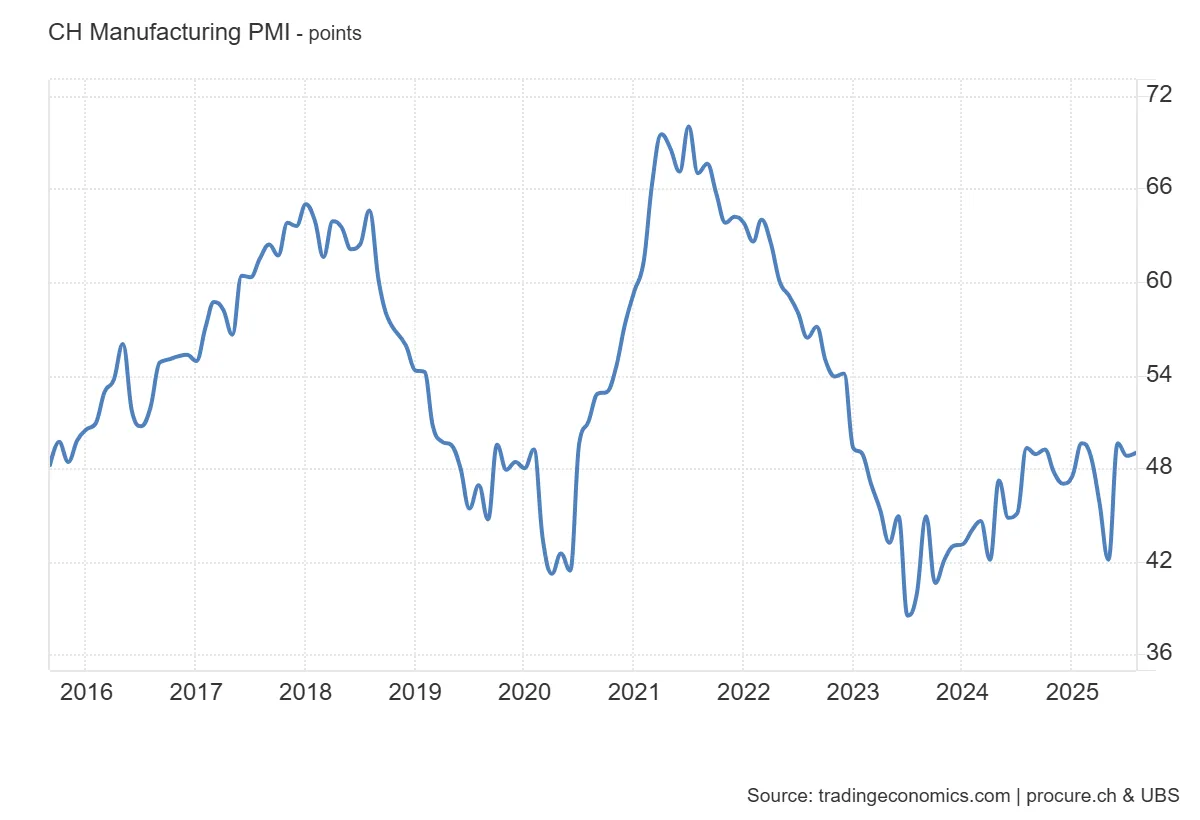

Fig. 1: Chỉ số PMI Sản xuất của Thụy Sĩ tính đến tháng 8 năm 2025 (Nguồn: Trading Economics)

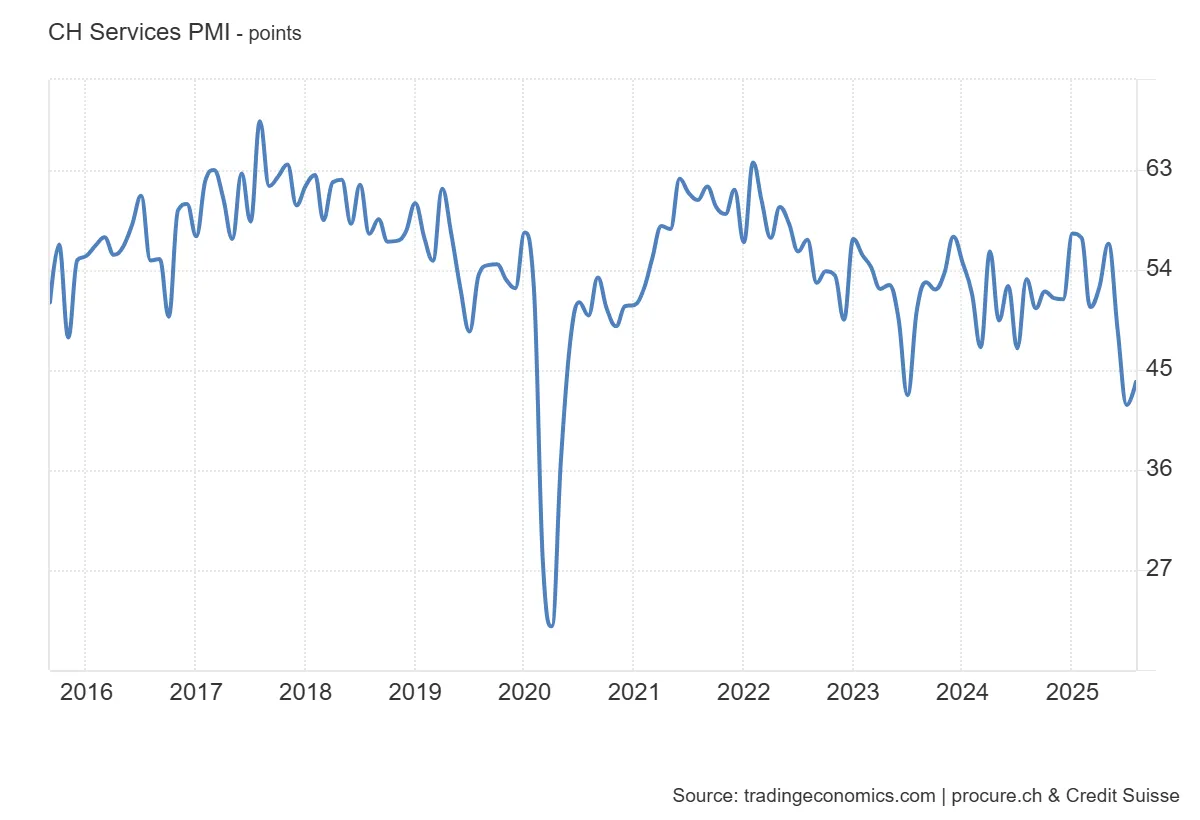

Fig. 2: Chỉ số PMI Dịch vụ của Thụy Sĩ tính đến tháng 8 năm 2025 (Nguồn: Trading Economics)

Ngân hàng Quốc gia Thụy Sĩ (SNB) là ngân hàng trung ương lớn đầu tiên khởi động chu kỳ nới lỏng vào tháng 3 năm 2024, với sáu lần cắt giảm liên tiếp tổng cộng 175 bps. Động thái này đã đưa lãi suất chính sách từ mức cao nhất trong 10 năm là 1.75% về lại 0% vào tháng 6 năm 2025, lần đầu tiên trở lại mức chi phí vay 0 sau khi thời kỳ lãi suất âm kết thúc vào cuối năm 2022.

Cuộc họp chính sách tiếp theo của SNB sẽ diễn ra ngày 29 tháng 9. Với những tín hiệu cải thiện từ dữ liệu kinh tế, nhiều khả năng SNB sẽ tạm dừng chu kỳ cắt giảm lãi suất. Cụ thể, PMI sản xuất của Thụy Sĩ nhích lên 49.0 trong tháng 8 từ 48.8 tháng 7, cho thấy đà suy giảm đã chậm lại đáng kể so với mức 42.1 hồi tháng 5. Trong khi đó, PMI dịch vụ tăng lên 43.9 trong tháng 8, phục hồi nhẹ từ mức thấp nhất 5 năm là 41.8 ghi nhận trong tháng 7.

Triển vọng trung hạn (1–3 tuần) của USD/CHF từ góc nhìn kỹ thuật

Fig. 3: Xu hướng trung hạn của USD/CHF tính đến ngày 4 tháng 9 năm 2025 (Nguồn: TradingView)

Xu hướng chính (1-3 tuần)

Khả năng phá vỡ giảm từ phạm vi kéo dài năm tuần dưới mức kháng cự trung hạn quan trọng 0.8100, với mức kích hoạt giảm tại 0.7990 để lộ các mức hỗ trợ tiếp theo tại 0.7920/0.7870 và 0.7795 (xem Fig. 3).

Các yếu tố chính

- Các đợt phục hồi gần đây của USD/CHF kể từ ngày 1 tháng 8 năm 2025 đã không thể vượt qua ranh giới trên của kênh giảm trung hạn từ mức cao ngày 3 tháng 2 năm 2025, điều này cho thấy sự thiếu hụt động lực tăng giá.

- Chỉ báo Bollinger Bandwidth 4 giờ tiếp tục dao động ở mức tương đối thấp là 1, điều này nhấn mạnh tình trạng nén biến động, một dấu hiệu trước của sự mở rộng biến động có thể kích hoạt một đợt bùng nổ sắp tới trong hành động giá của USD/CHF.

- Chênh lệch lợi suất (premium) giữa trái phiếu Kho bạc Mỹ kỳ hạn 2 năm và trái phiếu chính phủ Thụy Sĩ kỳ hạn 2 năm đã tiếp tục thu hẹp còn 3.70% kể từ khi phá vỡ giảm vào ngày 1 tháng 8 năm 2025, khi nó ở mức 4.07% vào ngày 31 tháng 7 năm 2025.

- Gần đây, vào ngày 22 tháng 8 năm 2025, chênh lệch lợi suất 2 năm giữa trái phiếu Kho bạc Mỹ và trái phiếu chính phủ Thụy Sĩ cũng phát ra tín hiệu phá vỡ giảm tương tự và giao dịch dưới đường trung bình động 50 ngày.

- Những quan sát này cho thấy trái phiếu Kho bạc Mỹ kỳ hạn 2 năm đang trở nên kém hấp dẫn hơn so với trái phiếu chính phủ Thụy Sĩ cùng kỳ hạn về mặt lợi suất, điều này có thể gây áp lực giảm lên USD/CHF.

Xu hướng phụ (1 đến 3 tuần)

Nếu vượt được ngưỡng kháng cự quan trọng 0.8100, USD/CHF sẽ vô hiệu hóa kịch bản giảm giá, mở ra khả năng tăng lên các vùng kháng cự tiếp theo tại 0.8170 và 0.8250.

Action Forex