Phía sau đà tăng ấn tượng của chứng khoán Mỹ: 350 tỷ USD thanh khoản được bơm vào thị trường trong tháng 11

Đức Nguyễn

FX Strategist

Có nhiều lý do cho "tháng 11 đáng nhớ" vừa rồi, bao gồm việc nhóm tư vấn hàng hóa mua kỷ lục, hoạt động mua lại cổ phiếu kỷ lục của doanh nghiệp (hơn 5 tỷ USD mỗi ngày), các quỹ phòng hộ bị kill short, nhóm đầu tư cá nhân mua cổ phiếu rác, tính thời vụ và mùa báo cáo quý III tốt hơn dự kiến và kết thúc tình trạng suy thoái lợi nhuận trong năm qua.

Tuy nhiên, ta cũng có thể quên tất cả những điều này và chỉ cần nhìn vào điều lớn nhất: Các ngân hàng trung ương đã bơm rất nhiều thanh khoản trong tháng qua.

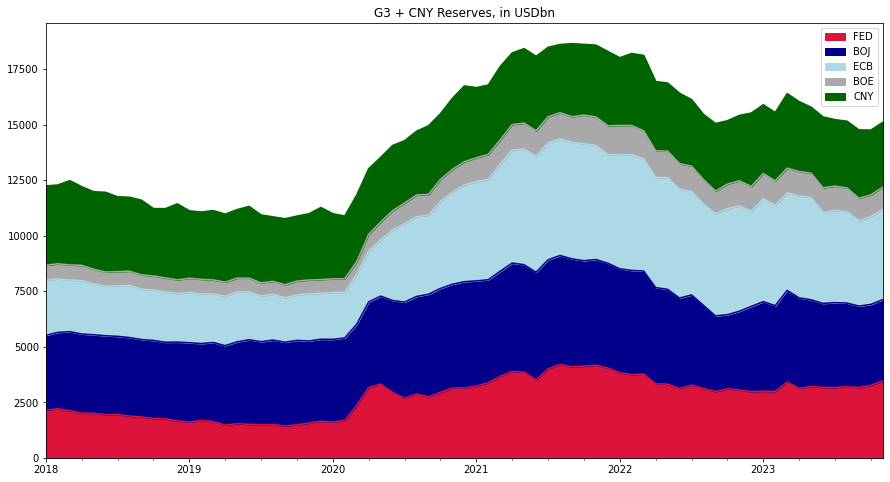

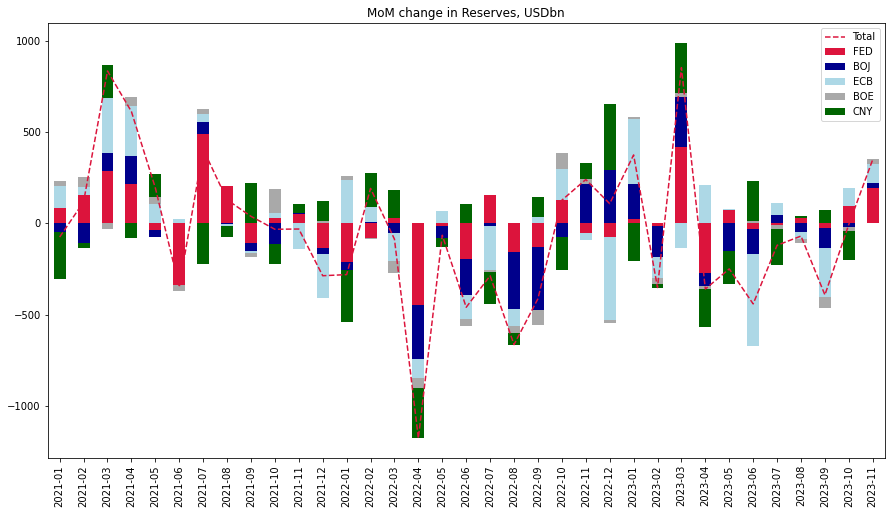

Theo Goldman Sachs, với 350 tỷ USD được bơm vào thị trường trong tháng 11, thanh khoản từ các ngân hàng trung ương G4 + PBOC đến như một cơn lũ.

Trên thực tế, đây là tháng thanh khoản tăng mạnh lớn thứ ba trong năm nay sau tháng 1 và tháng 3/2023.

Việc Mỹ bổ sung 60 tỷ USD trong tuần thứ ba liên tiếp cộng với USD suy yếu là động lực chính.

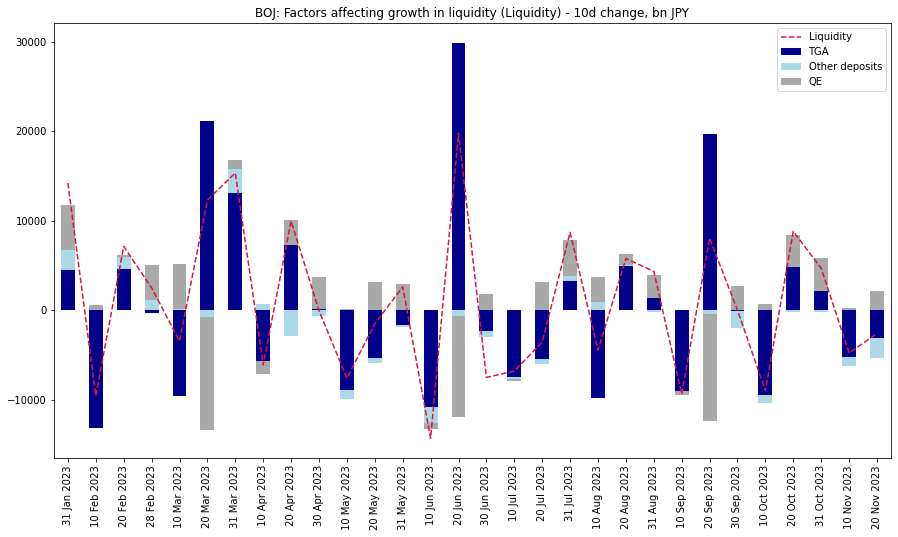

Trong khi BoJ tiếp tục bổ sung thanh khoản thông qua việc mua trái phiếu, số dư tài khoản trái phiếu tăng trong 20 ngày qua đã hút ròng thanh khoản JPY.

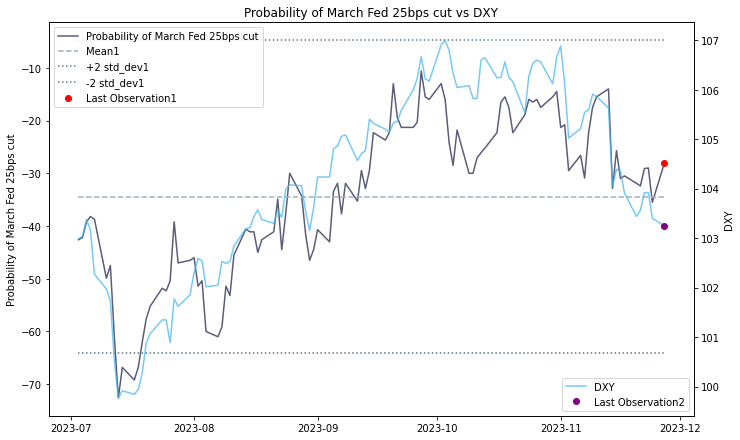

Về cuối năm và đầu năm 2024, Goldman Sachs cho rằng Mỹ có thể tiếp tục bổ sung thanh khoản thông qua phát hành tín phiếu và rút reverse repo trong vài tháng tới, trong khi đóng góp của USD vào việc nới lỏng điều kiện thanh khoản có thể gặp trở ngại do rủi ro định giá lãi suất giảm vào tháng 3 do điều kiện tài chính đã nới lỏng rất nhiều trong tháng 11.

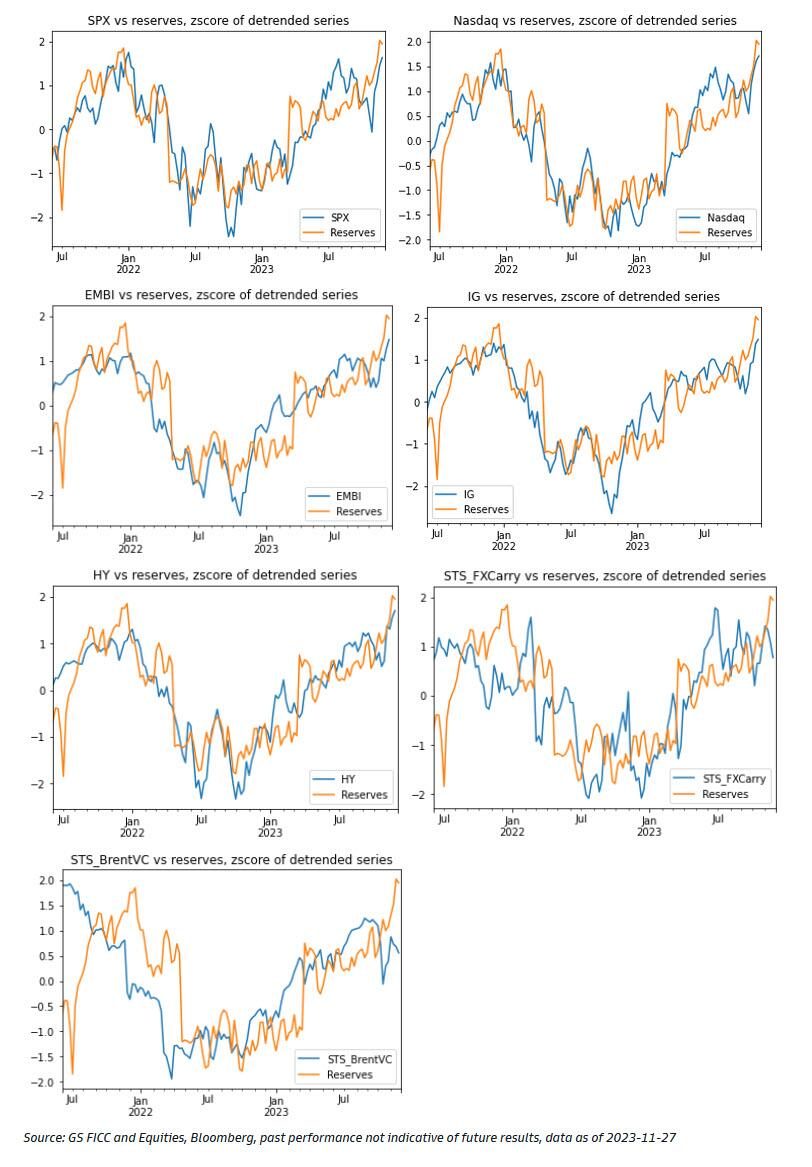

Mô hình một yếu tố của Goldman với các tài sản rủi ro dựa trên chu kỳ thanh khoản cho thấy rằng trái phiếu doanh nghiệp cấp đầu tư và trái phiếu ngoại tệ mạnh thị trường mới nổi rất rẻ và các chỉ số STS FX Carry và Brent Volatility Carry của ngân hàng khá yếu trong môi trường thanh khoản tốt và có thể bắt kịp trong hai tháng tới.

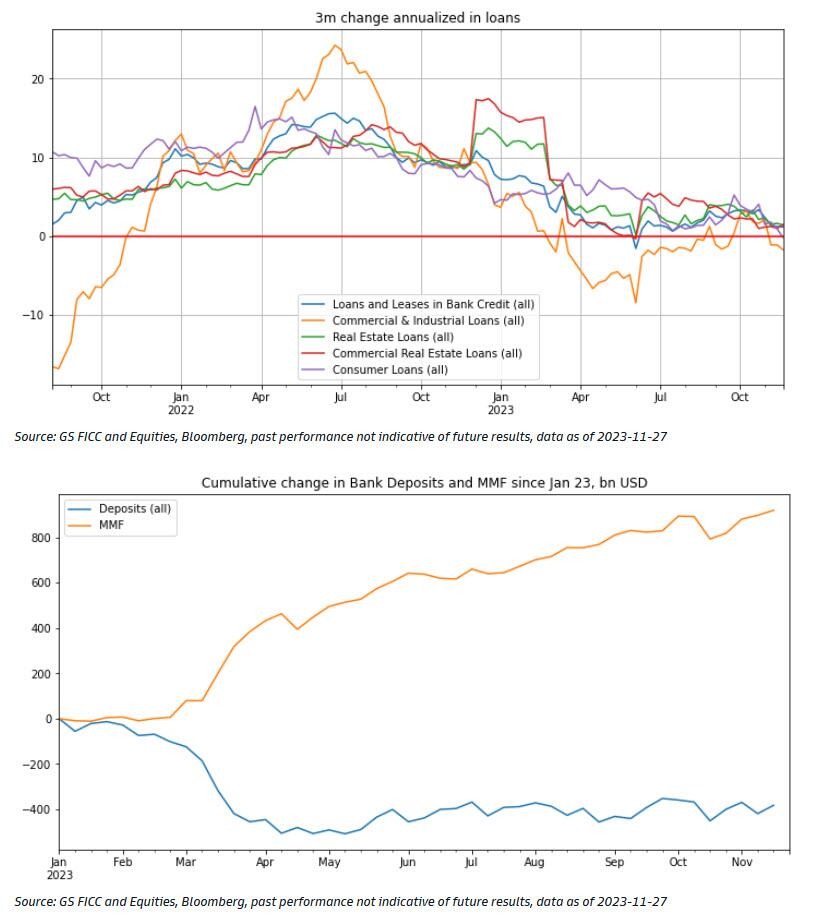

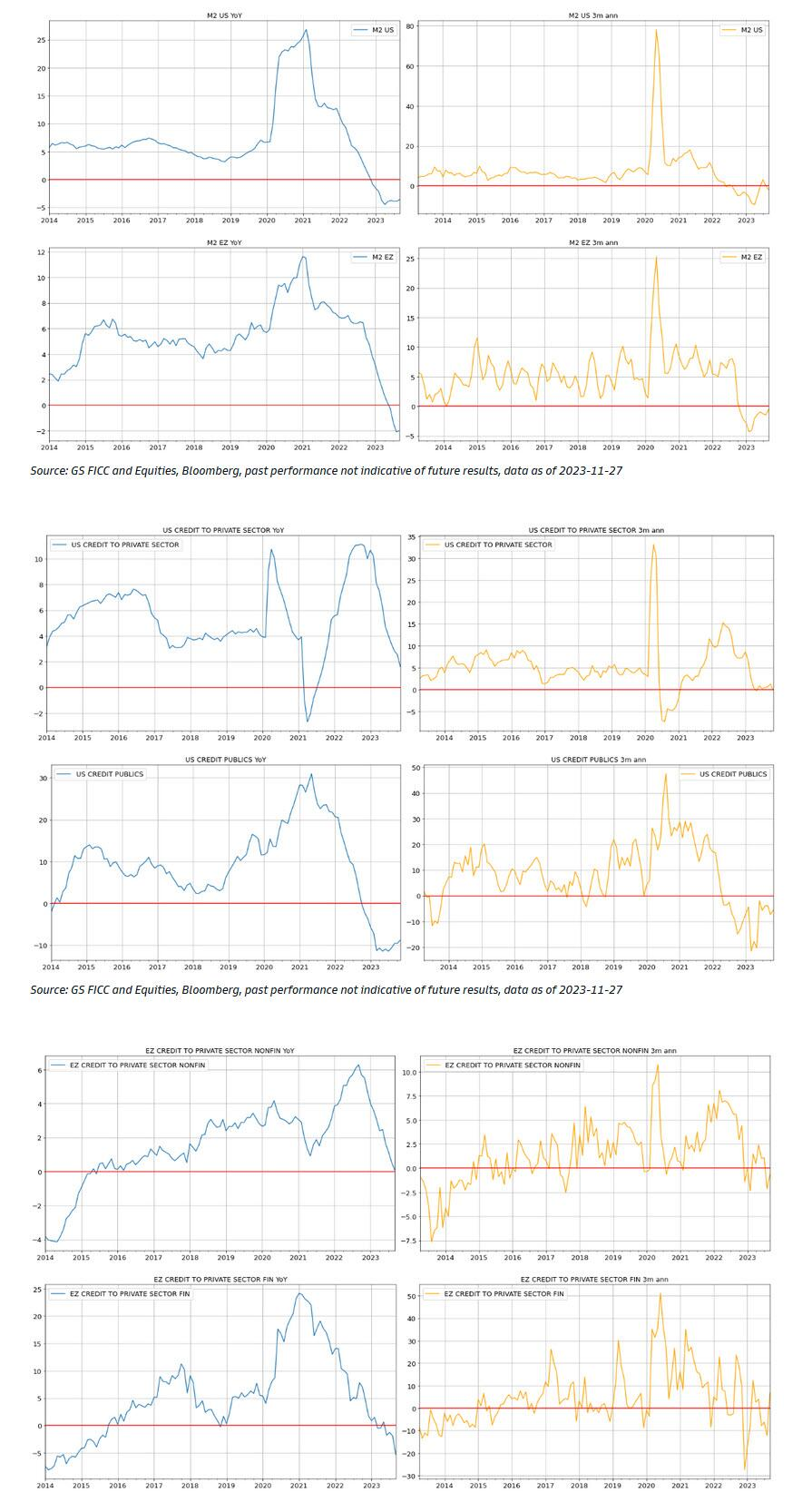

Các chỉ số tăng trưởng cho vay và cung tiền của Hoa Kỳ và Eurozone vẫn còn yếu, cho thấy xu hướng giảm kéo dài trong nhu cầu trong nước và lạm phát trong nửa đầu năm 2024.

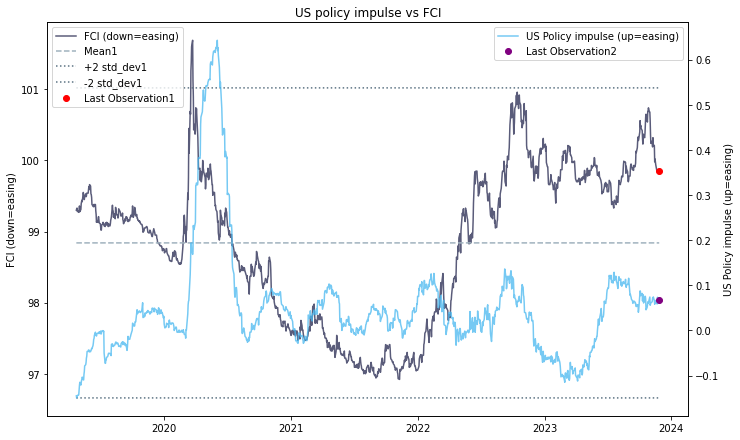

Cuối cùng, động lực chính sách của Hoa Kỳ ( gồm thanh khoản, lập trường tài chính, cũng như lãi suất kỳ hạn danh nghĩa và thực) đã đi ngang trong tháng 10 và tháng 11 sau khi thắt chặt vào tháng 9. Chỉ số điều kiện tài chính của Goldman Sachs giảm gần 100 điểm cơ bản (-1.4 z-score) trong tháng 11.

ZeroHedge