Bài học nào từ cuộc chiến chống lại lạm phát đầy chông gai?

Trần Phương Thảo

Junior Analyst

Tại Jackson Hole, các nhà hoạch định chính sách nên cân nhắc cách quản lý chu kỳ cắt giảm lãi suất

Được mệnh danh là Davos dành cho các nhà ngân hàng trung ương, hội nghị thượng đỉnh Jackson Hole thường niên, bắt đầu vào thứ Năm tuần này, quy tụ các nhà kinh tế vĩ mô hàng đầu thế giới tại vùng núi Wyoming để thảo luận về các vấn đề chính sách tiền tệ. Hội nghị này có thể không hào nhoáng như hội nghị thượng đỉnh sang trọng tại Thụy Sĩ, nhưng khi các cuộc thảo luận ảnh hưởng đến suy nghĩ về chính sách lãi suất và lạm phát, thì hội nghị này có thể có hậu quả lớn hơn đối với nền kinh tế toàn cầu.

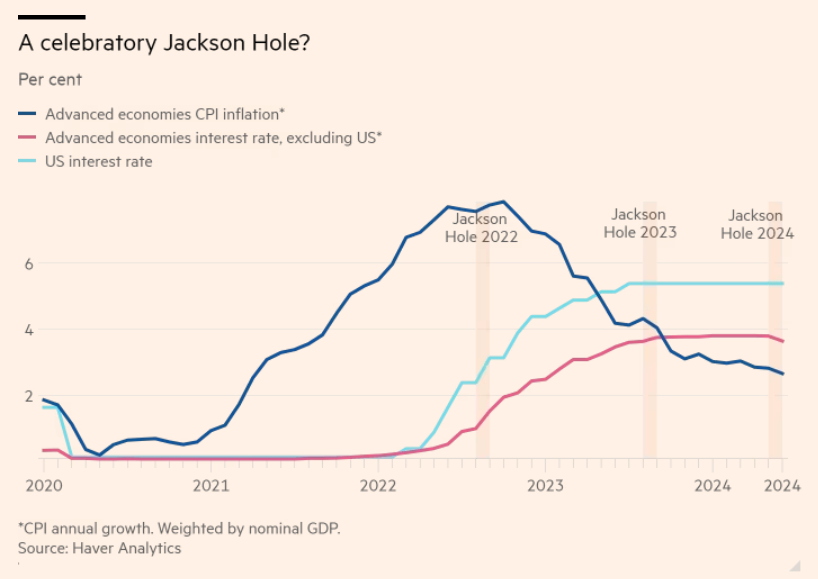

Tại hội nghị chuyên đề năm ngoái, các nhà ngân hàng trung ương ở các nền kinh tế tiên tiến đã đạt được tiến bộ đáng kể trong cuộc chiến chống lạm phát, nhưng vẫn chưa chắc chắn rằng họ đã đánh bại được con quái vật này. Năm nay, giọng điệu sẽ khác. Lạm phát đang tiến gần mục tiêu và các ngân hàng trung ương lớn đã bắt đầu cắt giảm lãi suất hoặc sắp cắt giảm. Áp lực giá hiện không còn là mối lo ngại nữa mà là sự hỗ trợ cho nền kinh tế đang chậm lại. Mọi con mắt đang đổ dồn vào bài phát biểu của chủ tịch Fed Jay Powell vào thứ sáu, bài phát biểu này có thể đưa ra gợi ý về lộ trình cắt giảm lãi suất của Hoa Kỳ.

Những người am hiểu chính sách tiền tệ không nổi tiếng với việc tiệc tùng, nhưng sự thay đổi trong hoàn cảnh kể từ hội nghị thượng đỉnh gần nhất xứng đáng được ăn mừng. Tăng trưởng giá đã giảm mà không có sự gia tăng đáng kể về tỷ lệ thất nghiệp, cho đến nay. Đó là một điều hiếm thấy trong các chu kỳ tăng lãi suất. Các ngân hàng trung ương có thể đã gặp may: áp lực giá thực phẩm và năng lượng phần lớn đã chứng minh là tạm thời, và động lực tích trữ lao động trong nền kinh tế hậu đại dịch có nghĩa là các nhà tuyển dụng có xu hướng hạn chế số việc làm trống. Tuy nhiên, lãi suất cao đã giúp neo giữ kỳ vọng lạm phát và kiềm chế nhu cầu.

Liệu các quan chức sẽ ăn mừng ở Jackson Hole khi lạm phát hạ nhiệt?

Tuy nhiên, đây không phải là chu kỳ tăng lãi suất hoàn hảo. Các ngân hàng trung ương đã quá chậm trễ trong việc tăng lãi suất ban đầu và có lẽ đã không nhận ra rằng tác động của lãi suất ở mức cao vào nền kinh tế thực đã yếu đi vì một số lý do trong chu kỳ này. Thật vậy, tại hội nghị thượng đỉnh năm nay — nơi sẽ suy ngẫm một cách khéo léo về "hiệu quả và sự truyền tải của chính sách tiền tệ" — các ngân hàng trung ương nên suy ngẫm về những bài học kinh nghiệm từ hành trình tăng lãi suất, để quản lý chu kỳ nới lỏng.

Họ có thể rút ra được điều gì? Đầu tiên, các ngân hàng trung ương cần hiểu rõ hơn về độ trễ của chính sách. Sự phổ biến của các khoản thế chấp lãi suất cố định ở một số nền kinh tế có nghĩa là tác động của lãi suất ở mức cao chỉ đến sau một thời gian dài và có lẽ chưa được đánh giá đúng mức. Điều này cũng cần được ghi nhớ khi cắt giảm lãi suất. Các hộ gia đình cần tái thế chấp sớm vẫn có thể gặp phải tình trạng thắt chặt đáng kể về tài chính nếu họ đã khóa sổ trước khi lãi suất tăng vọt, ngay cả khi lãi suất hiện đang giảm.

Thứ hai, những người thiết lập lãi suất cần nhận thức rõ hơn về động lực kinh tế trên thực tế có thể ảnh hưởng đến các mối quan hệ được cho là. Ví dụ, mô hình đường cong Phillips — trong đó lạm phát thấp hơn và tỷ lệ thất nghiệp cao hơn đi kèm với nhau — không đáng tin cậy trong chu kỳ này. Một phần là do những điều kỳ quặc trong thị trường việc làm sau đại dịch, chẳng hạn như tích trữ lao động, thay đổi sở thích công việc và tình trạng không hoạt động cao hơn, mà nhiều quan chức tiền tệ đã quá chậm để nắm bắt. Các khoản đệm tiết kiệm và thị trường tràn ngập thanh khoản cũng hạn chế tác động của lãi suất ở mức cao.

Thứ ba, giao tiếp hiệu quả là điều cần thiết. Các ngân hàng trung ương cần làm rõ rằng cách tiếp cận "phụ thuộc vào dữ liệu" có nghĩa là họ đang tập trung vào tổng thể dữ liệu chứ không phải các điểm dữ liệu riêng lẻ, như Powell đã tuyên bố gần đây. Dữ liệu kinh tế mâu thuẫn và đôi khi không đáng tin cậy đã khiến kỳ vọng của thị trường đặc biệt bất ổn trong chu kỳ này. Trong tương lai, việc tập trung nhiều hơn vào phạm vi dữ liệu và triển vọng bao quát có thể giúp các nhà hoạch định chính sách định hướng thị trường tốt hơn.

Những bài học này nhấn mạnh sự phức tạp và ngược lại, giới hạn của chính sách tiền tệ. Các ngân hàng trung ương có những bài học cần rút ra, nhưng họ không thể tự mình giữ giá ổn định. Việc duy trì lãi suất quá cao trong thời gian quá dài cuối cùng có nguy cơ thắt chặt quá mức nền kinh tế. Các chính phủ đã chống đỡ lạm phát bằng cách thâm hụt ngân sách cao và không xây dựng đủ nhà ở cũng phải chịu trách nhiệm.

Financial Times