Đầu tư rất an nhàn nếu mua S&P 500 từ năm 2000

Đức Nguyễn

FX Strategist

Bạn đã bao giờ hỏi giới đầu tư bắt đầu mua từ khi nào? Trong giai đoạn này, dân chuyên sẽ lấy giá đóng cửa năm 2021 làm mốc. Nhưng những nhà đầu tư cá nhân, những người trong vài năm gần đây đã có ảnh hưởng rất lớn tới tâm lý và hành động giá, lại không ảnh hưởng bởi những báo cáo dài dòng như những nhà đầu tư chuyên nghiệp.

Dù khó mà biết được cơ sở chi phí của mọi nhà đầu tư trên thị trường, ta vẫn có thể ước tính bằng giá mua trung bình của các quỹ ETF phổ biến. Chi phí đó tăng mạnh trong năm 2021, nhưng giới đầu tư vẫn thu lời khá nhiều so với mức giá hiện tại.

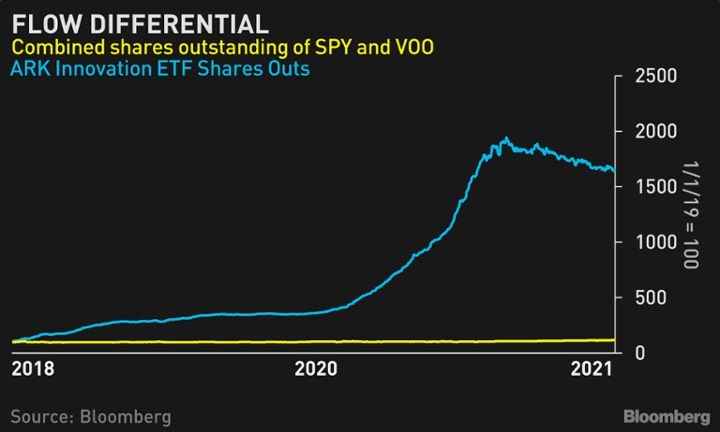

Tháng trước, ta đã theo dõi giá mua trung bình từ thời điểm ra mắt của quỹ ETF Ark Innovation. Điều thú vị là dù quỹ đang chật vật, nhưng mới chỉ đóng cửa dưới mức này đúng 1 lần trong tháng Mười Hai, trước khi tăng trở lại. Vậy cả thị trường sẽ trông như thế nào? Đây là một bài toán khó, nhưng ta có thể đơn giản hóa bằng việc sử dụng quỹ ETF chỉ số. Tuy nhiên lại có một vấn đề khác: có 2 quỹ ETF theo dõi S&P 500, SPY của SPDR và VOO của Vanguard. Để có được kết quả chính xác, ta cần cả 2. Trong 7 năm nay, số lượng cổ phiếu lưu hành của SPY không có nhiều thay đổi, trong khi của VOO thì tăng mạnh - cho thấy ở một mức độ nào đó, giới đầu tư đang chuyển từ SPY sang VOO.

Ngoài ra, giá 2 quỹ cũng khác nhau: SPY đóng cửa phiên thứ Hai ở mức $477.10, còn VOO đóng cửa ở $439.25, dù cả hai cùng theo dõi chỉ số S&P 500. Dù cơ sở của SPY và VOO không phải lúc nào cũng giống nhau, nó vẫn khá sát, do đó ta có thể suy từ giá mua trung bình từ thời điểm ra mắt sang chỉ số cơ sở. Sau đó, chỉ cần tính tỷ trọng thông qua tài sản quản lý của 2 quỹ, và ta có được cơ sở chi phí để sở hữu chỉ số S&P 500.

Có thể thấy thời kỳ nới lỏng định lượng diễn ra vô cùng thuận lợi với giới đầu tư; không bất ngờ. Tuy vậy, trước năm 2012, chỉ số S&P 500 giao động quanh chi phí cơ sở thị trường, và suốt một thập kỷ nay, nhà đầu tư hầu như lúc nào cũng có lãi. Điều này đã tạo động lực cho một vòng tròn bắt đáy không ngừng nghỉ.

Phương pháp này không hoàn hảo, vì nó dùng thay đổi trong cổ phiếu lưu hành làm đầu vào cơ bản để tính cơ sở chi phí. Nó bỏ qua việc giao dịch liên tục, chẳng hạn như mua 1,000 VOO giá 300 và bán lại với giá 400; số cổ phiếu lưu hành không đổi, nhưng cơ sở chi phí rõ ràng đã tăng.

Một phương pháp linh hoạt hơn cũng đã được áp dụng, bằng việc đặt lại mức cơ sở sau mỗi năm và để nó tự trôi nổi với dòng tiền đầu tư. Nhưng kết quả cũng không khác quá nhiều, do sự thay đổi trong cổ phiếu lưu hành là khá nhỏ so với mức tổng. Đây là điều đối lập với ARKK, khi số cổ phiếu của quỹ ETF này đã tăng 16 lần trong 4 năm. Còn tổng cổ phiếu lưu hành của SPY và VOO cũng chỉ tăng 18%.

Có thể xác nhận rằng giới đầu tư đã đổ rất nhiều tiền vào chứng khoán trong thời gian gần đây, và cơ sở chi phí tổng cũng đã tăng mạnh, khoảng 21% so với 1 năm trước, mức tăng mạnh nhất từ năm 2001. Tuy vậy, khoảng cách giữa thị trường vào cơ sở chi phí vẫn đang là rất lớn.

Cuối cùng, dù giới đầu tư chuyên nghiệp có thể đang chịu lỗ trong năm, nhưng xét về tổng thể, cả thị trường còn lâu mới bắt đầu mất tiền.

Bloomberg