Đồng CHF đã yếu đi đáng kể từ sau nước đi táo bạo của SNB. Triển vọng nào cho EUR/CHF?

Phạm Phương Anh

Junior Editor

EUR/CHF đã có một đợt điều chỉnh giảm nhẹ và gần chạm đến vùng hỗ trợ 0.9540/0.9470 như đã được dự báo. Vào ngày 19 tháng 4, cặp tiền này chạm mức thấp 0.9565, sau đó đảo chiều tăng và phục hồi 3.8% (365 pip) trong bốn tuần tiếp theo để đạt mức cao nhất 52 tuần là 0.9930 tính đến thời điểm hiện tại.

Tác động từ việc cắt giảm lãi suất của Ngân hàng Quốc gia Thụy Sĩ (SNB): Sau quyết định bất ngờ cắt giảm lãi suất chính sách 25 điểm cơ bản (bps) xuống 1.50% của Ngân hàng Quốc gia Thụy Sĩ (SNB) vào ngày 21 tháng 3 - lần cắt giảm đầu tiên trong 9 năm, đồng CHF đã giảm so với các đồng tiền G-10 khác ngoại trừ Yên Nhật.

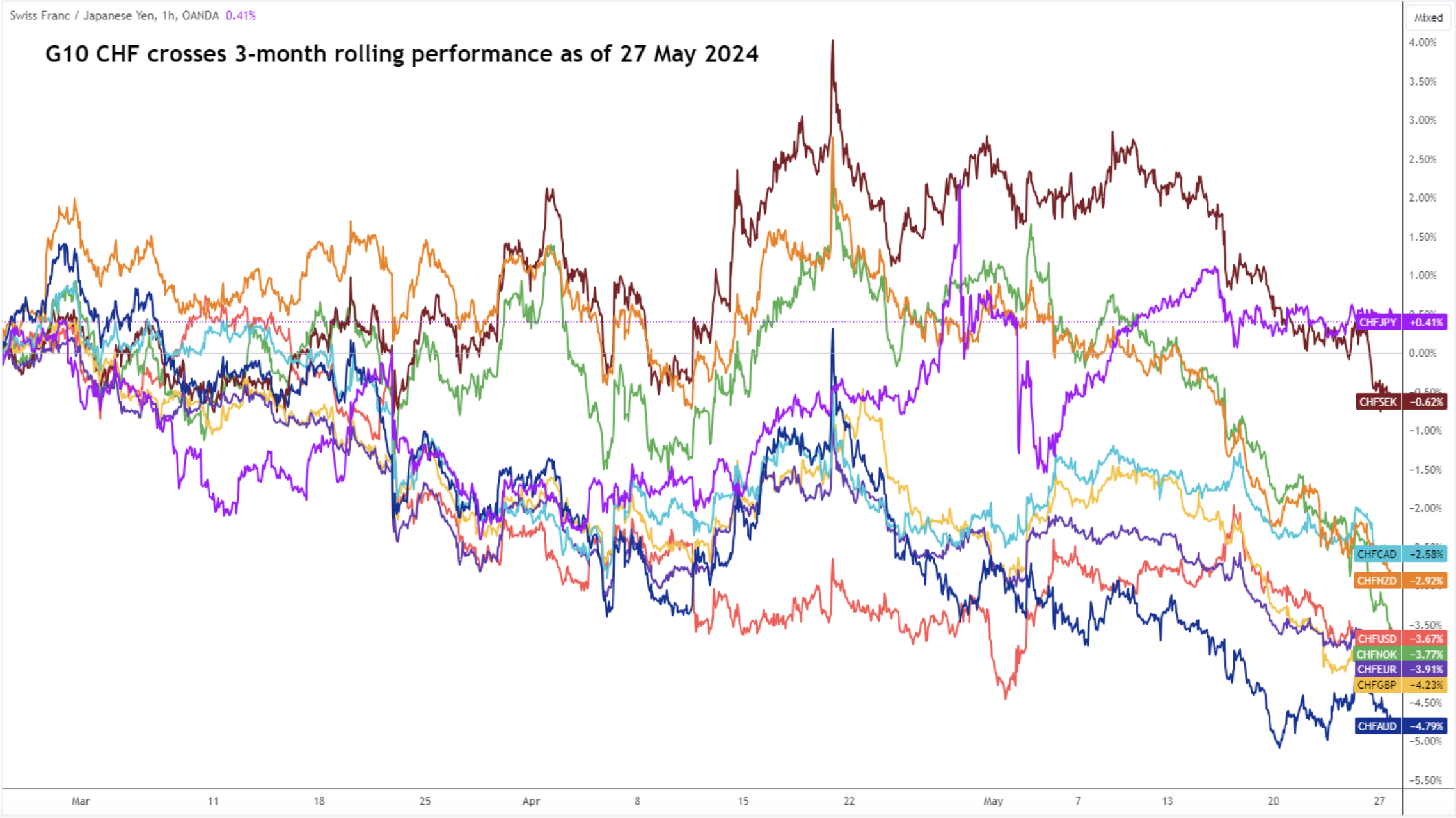

Sự suy yếu kéo dài của đồng CHF: Dựa trên hiệu suất 3 tháng gần nhất tính đến ngày 27 tháng 5, CHF/EUR đã giảm 3.9%; và được xếp hạng là cặp tỷ giá chéo yếu thứ ba trong các cặp gắn với đồng CHF, chỉ sau CHF/GBP (giảm 4.3%) và CHF/AUD (giảm 4.8%)

Hình 1: Hiệu suất 3 tháng gần nhất của CHF so với các đồng tiền G-10 tính đến ngày 27 tháng 5 năm 2024

Lợi suất TPCP EU kỳ hạn 2 năm vẫn cao hơn Thụy Sĩ. Kể từ cuộc họp chính sách tiền tệ gần nhất vào tháng 4, khả năng cao ECB sẽ tiến hành hạ lãi suất lần đầu tiên, dự kiến 25 điểm cơ sở (bps) vào cuộc họp sắp tới (ngày 6 tháng 6), sau khi giữ nguyên lãi suất trong 5 tháng liên tiếp.

Kỳ vọng này có thể đã được phản ánh gần như hoàn toàn vào biến động tỷ giá vì đã được "báo trước" rõ ràng, nhưng thời điểm cho các đợt cắt giảm lãi suất tiếp theo vẫn còn nhiều ẩn số do các quan chức đưa ra quan điểm trái ngược nhau về xu hướng lạm phát và tăng trưởng kinh tế ở EU.

Một số quan chức đưa ra những nhận định dovish hơn; Chuyên gia kinh tế trưởng ECB, ông Philip Lane, cho biết trong cuộc phỏng vấn với Financial Times được đăng vào thứ Hai, ngày 27 tháng 5, ECB sẽ cần duy trì chính sách thắt chặt trong suốt năm 2024 mặc dù ngân hàng dự kiến cắt giảm lãi suất vào tháng 6.

Ngoài ra, dường như những lo ngại của Lane cũng được dự báo từ các nhà kinh tế tư nhân về dữ liệu lạm phát lõi sơ bộ của Khu vực Châu Âu (không bao gồm thực phẩm và năng lượng) cho tháng 5, dự kiến công bố vào thứ Sáu, ngày 31 tháng 5. Dự báo cho thấy tốc độ tăng lạm phát không đổi ở mức 2.7% so với cùng kỳ năm ngoái và nếu diễn ra như dự kiến, đây sẽ là tháng thứ hai liên tiếp có tốc độ tăng tương tự kể từ tháng 4, cho thấy xu hướng giảm lạm phát tại EU đã chững lại sau 8 tháng liên tiếp.

Sự thiếu chắc chắn của các quan chức ECB về thời điểm cắt giảm lãi suất lần thứ hai cùng với kỳ vọng rằng xu hướng giảm lạm phát lõi ở EU có thể chững lại vào tháng 5 đã hỗ trợ cho mức chênh lệch lợi suất hiện tại được thấy trong TPCP EU so với Thụy Sĩ cùng kỳ hạn.

Chênh lệch lợi suất TPCP kỳ hạn 2 năm giữa EU và Thụy Sĩ tiếp tục mở rộng kể từ đầu năm và gần đây đã có một đợt đột phá tăng trung hạn vào ngày 21 tháng 3 và giao dịch cao hơn 18 điểm cơ sở lên 1.99% tại thời điểm viết bài này.

Đồ thị 2: Mối tương quan giữa chệnh lệch lợi suất TPCP Kỳ hạn 2 năm của Khu vực EU/Thụy Sĩ và biến động EUR/CHF

Nhìn chung, sự chênh lệch lợi suất TPCP kỳ hạn 2 năm giữa Khu vực EU và Thụy Sĩ đã hỗ trợ cho xu hướng tăng trung hạn đang diễn ra của cặp EUR/CHF kể từ mức 0.9254 vào ngày 29 tháng 12 năm 2023.

Nếu mức hỗ trợ trung hạn then chốt 0.9830 được giữ vững, EUR/CHF có thể chứng kiến một đợt tăng tiềm năng khác hướng đến vùng kháng cự trung hạn tiếp theo trong khoảng 1.0040/1.1000 (gần với đường trendline giảm dài hạn từ đỉnh cao tháng 4 năm 2018).

Ngược lại, nếu giảm xuống dưới 0.9830, xu hướng giảm tiếp tục với các mức hỗ trợ trung hạn tiếp theo tại 0.9680 và 0.9575 (gần với đường trung bình động 200 ngày quan trọng).

Market Pulse