Đồng JPY giữ ổn định sau bầu cử, thời điểm BoJ tăng lãi suất vẫn còn xa

Diệu Linh

Junior Editor

Đồng Yen có mức tăng nhẹ vào đầu tuần, nhưng thị trường ngoại hối nói chung vẫn yên ắng với tất cả các cặp tiền chính và cặp chéo bị giới hạn trong phạm vi của ngày thứ Sáu. Các nhà giao dịch hầu như không bị ảnh hưởng bởi cuộc bầu cử Thượng viện của Nhật

Yen ít biến động đầu tuần, phản ứng yếu trước kết quả bầu cử Thượng viện

Đồng JPY ghi nhận mức tăng nhẹ vào đầu tuần, trong khi thị trường ngoại hối nhìn chung vẫn duy trì trạng thái yên ắng. Các cặp tiền chính cũng như các cặp chéo đều dao động trong phạm vi giao dịch hẹp của ngày thứ Sáu trước đó. Kết quả cuộc bầu cử Thượng viện Nhật Bản không gây bất ngờ và dường như đã được thị trường dự báo trước, do đó phản ứng từ các nhà giao dịch khá mờ nhạt. Sự im lặng này phản ánh việc thị trường đã định giá trước thất bại của Đảng Dân chủ Tự do (LDP) và hiện đang chuyển hướng chú ý sang những diễn biến chính trị và kinh tế tiếp theo.

Việc LDP đánh mất thế đa số lần đầu tiên kể từ năm 1955 khiến liên minh cầm quyền mất quyền kiểm soát tại Thượng viện. Diễn biến này làm suy yếu vị thế chính trị của Thủ tướng Shigeru Ishiba, nhất là sau thất bại ở Hạ viện hồi tháng 10 năm ngoái. Bất chấp kết quả bất lợi, ông Ishiba vẫn khẳng định tiếp tục tại nhiệm, đồng thời tìm kiếm sự hợp tác hạn chế từ các đảng đối lập. Một hệ quả dễ thấy là khả năng chính sách tài khóa sẽ được nới lỏng, khi Thủ tướng tìm kiếm sự ủng hộ từ các nhóm chính trị trung lập hoặc thiên tả, yếu tố này có thể gây áp lực giảm lên đồng Yen.

Ngoài ra, lịch sử cũng cho thấy giai đoạn bất ổn chính trị tại Nhật thường khiến Ngân hàng Trung ương Nhật Bản (BoJ) trì hoãn các quyết sách quan trọng. Xu hướng này nhiều khả năng sẽ lặp lại, làm chậm tiến trình thắt chặt chính sách tiền tệ và đẩy thời điểm nâng lãi suất xa hơn nữa.

Thương mại và thuế quan

Trên mặt trận thương mại, Bộ trưởng Thương mại Mỹ, ông Howard Lutnick, tái khẳng định vào Chủ Nhật rằng các mức thuế mới sẽ chính thức có hiệu lực vào hạn chót cứng ngày 1 tháng 8. Ông lưu ý rằng các quốc gia vẫn có thể tiếp tục đàm phán, nhưng chỉ sau khi thực hiện nghĩa vụ nộp thuế.

Đồng thời, Lutnick cũng thông báo rằng một số nền kinh tế nhỏ hơn tại Mỹ Latinh, Caribe và châu Phi sẽ chỉ phải chịu mức thuế cơ bản thấp, ở khoảng 10%. Tuy nhiên, ông nhấn mạnh: “Các nền kinh tế lớn sẽ hoặc phải mở cửa thị trường, hoặc phải trả mức thuế công bằng cho Hoa Kỳ.”

Thị trường ngoại tệ

Xét trên toàn thị trường tiền tệ, đồng JPY hiện đang dẫn đầu mức tăng trong ngày, theo sau là GBP và EUR. Trái lại, đồng Kiwi yếu nhất sau khi dữ liệu CPI thấp hơn kỳ vọng, tiếp theo là đồng CAD và đồng AUD. Đồng USD và CHF ở mức trung bình trong ngày.

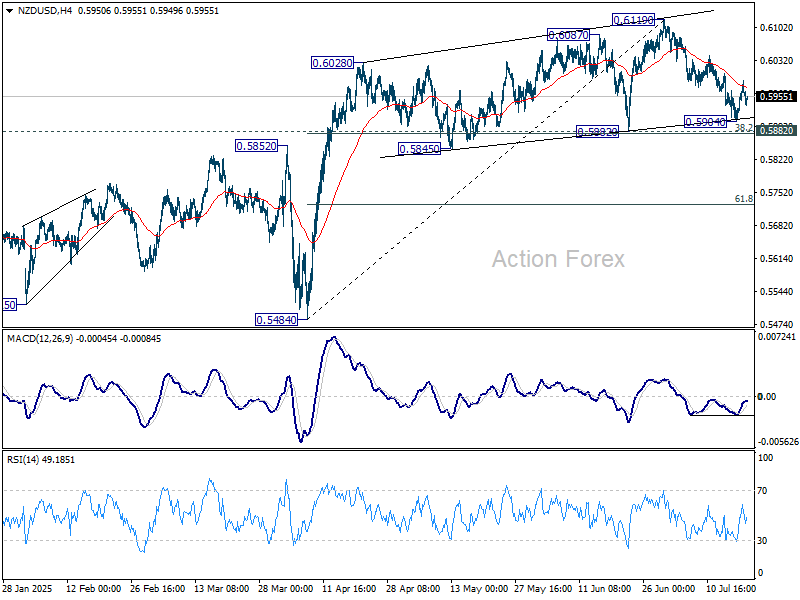

Xét về kỹ thuật, xu hướng giảm của NZD/USD từ đỉnh 0.6119 đang có dấu hiệu chững lại, thể hiện qua tín hiệu trên MACD khung 4 giờ. Mặc dù khả năng giảm thêm không thể loại trừ, nhưng vùng hỗ trợ quanh 0.5882 (mức thoái lui 38.2% từ 0.5484 tới 0.7119 tại 0.5876) được kỳ vọng sẽ hạn chế đà giảm và tạo điều kiện cho sự phục hồi. Ngược lại, nếu giá duy trì ổn định trên đường trung bình EMA 55 kỳ khung 4 giờ (hiện ở mức 0.5975), xu hướng giảm có thể kết thúc, mở ra khả năng kiểm định lại mốc 0.6119.

Tại châu Á, Nhật Bản đóng cửa nghỉ lễ trong ngày hôm nay. Chỉ số HSI của Hồng Kông tăng 0.23%, chỉ số SSE Thượng Hải tăng 0.46%, còn chỉ số Strait Times của Singapore tăng 0.40%.

CPI của New Zealand tăng lên 2.7% so với cùng kỳ năm trước trong quý 2, hàng hóa giao dịch tăng mạnh

Chỉ số CPI của New Zealand tăng 2.7% so với cùng kỳ năm trước trong quý 2, phần lớn nhờ giá hàng hóa giao dịch gia tăng mạnh. Theo quý, CPI tăng 0.5%, thấp hơn đôi chút so với dự báo 0.6%. Tốc độ tăng lạm phát hàng năm tuy nhích lên từ mức 2.5% nhưng vẫn chưa đạt kỳ vọng 2.8%, tiếp tục dao động trong phạm vi mục tiêu 1-3% của Ngân hàng Dự trữ New Zealand (RBNZ).

Lạm phát hàng hóa giao dịch tăng vọt lên 1.2% so với cùng kỳ từ mức 0.3%, trong khi lạm phát hàng hóa không giao dịch giảm còn 3.7% từ mức 4.0%, cho thấy áp lực giá trong nước đang hạ nhiệt.

Dữ liệu chi tiết cho thấy mức tăng CPI chủ yếu đến từ nhóm dịch vụ văn hóa (+9.5% theo quý), giá điện (+4.9%) và rau củ (+10.0%), đóng góp hơn 70% mức tăng chung. Bù lại, giá xăng giảm -4.8% và giá dịch vụ lưu trú nội địa giảm mạnh -9.2%, phần nào cân bằng đà tăng.

ECB sẽ giữ nguyên lãi suất

Trong tuần giao dịch nhẹ dữ liệu, tâm điểm sẽ nằm ở cuộc họp ECB, với kỳ vọng lãi suất tiền gửi sẽ được giữ nguyên ở mức 2.00%, tạm dừng chu kỳ cắt giảm bắt đầu từ tháng 6/2024. Biên bản cuộc họp không được kỳ vọng có thay đổi lớn, nhưng thị trường sẽ chú ý tới khả năng ECB hành động vào tháng 9 khi cập nhật các dự báo vĩ mô.

Theo khảo sát Reuters, 58% chuyên gia kinh tế (49/84 người) dự báo ECB sẽ thực hiện thêm một đợt cắt giảm lãi suất 25 điểm cơ bản vào tháng 9 trước khi kết thúc chu kỳ nới lỏng. 20 người cho rằng mức lãi suất hiện tại đã chạm đáy, trong khi 15 người nhận định sẽ có ít nhất hai lần giảm nữa. Nhìn chung, sự đồng thuận đang hình thành quanh một lần giảm cuối cùng, song các yếu tố thương mại và xu hướng lạm phát sẽ đóng vai trò quyết định.

Chính sách thuế quan của Mỹ tiếp tục thay đổi, cộng thêm khả năng EU phản ứng trả đũa, khiến Chủ tịch ECB, bà Christine Lagarde, có thể sẽ giữ giọng điệu thận trọng trong tuần này. Quyết định chính thức nhiều khả năng được đưa ra vào tháng 9 sau khi đánh giá tác động thuế quan tới lạm phát, tăng trưởng và niềm tin kinh tế.

RBA, PMI toàn cầu và các dữ liệu kinh tế quan trọng khác

Ngoài ECB, biên bản cuộc họp tháng 7 của RBA cũng sẽ thu hút sự chú ý khi làm rõ lý do ngân hàng trung ương giữ nguyên lãi suất tại 3.85%. Với tỷ lệ biểu quyết 6-3, biên bản sẽ giúp xác định liệu đây chỉ là tạm ngừng kỹ thuật hay phản ánh sự chia rẽ nội bộ sâu sắc hơn. Dự kiến RBA vẫn giữ lập trường thận trọng, thiên về nới lỏng.

Trong tuần này, loạt dữ liệu PMI tháng 7 từ Mỹ, Eurozone, Anh và Nhật Bản sẽ là chỉ báo quan trọng đánh giá tác động của chính sách thuế quan lên kinh tế toàn cầu. Doanh số bán lẻ từ Canada và Anh sẽ cung cấp thêm thông tin về chi tiêu tiêu dùng, trong khi chỉ số Ifo Đức và CPI Tokyo giúp theo dõi tâm lý kinh doanh và xu hướng lạm phát.

Một số dữ liệu nổi bật trong tuần:

- Thứ Hai: CPI New Zealand, quyết định lãi suất Trung Quốc, IPPI & RMPI Canada, khảo sát triển vọng kinh doanh BoC

- Thứ Ba: Cán cân thương mại New Zealand, biên bản RBA, vay ròng khu vực công Anh

- Thứ Tư: Giá nhà mới Canada, doanh số bán nhà hiện có Mỹ

- Thứ Năm: PMI Úc, PMI Nhật Bản, khảo sát tiêu dùng GfK Đức, PMI Eurozone, lãi suất ECB, PMI Anh, doanh số bán lẻ Canada, đơn trợ cấp thất nghiệp Mỹ, doanh số bán nhà mới

- Thứ Sáu: Tâm lý tiêu dùng GfK Anh, CPI Tokyo Nhật Bản, doanh số bán lẻ Anh, chỉ số Ifo Đức, đơn hàng lâu bền Mỹ

Triển vọng EUR/JPY: dao động trong phạm vi tích lũy

Điểm pivot khung ngày: (S1) 172.26; (P) 172.69; (R1) 173.39.

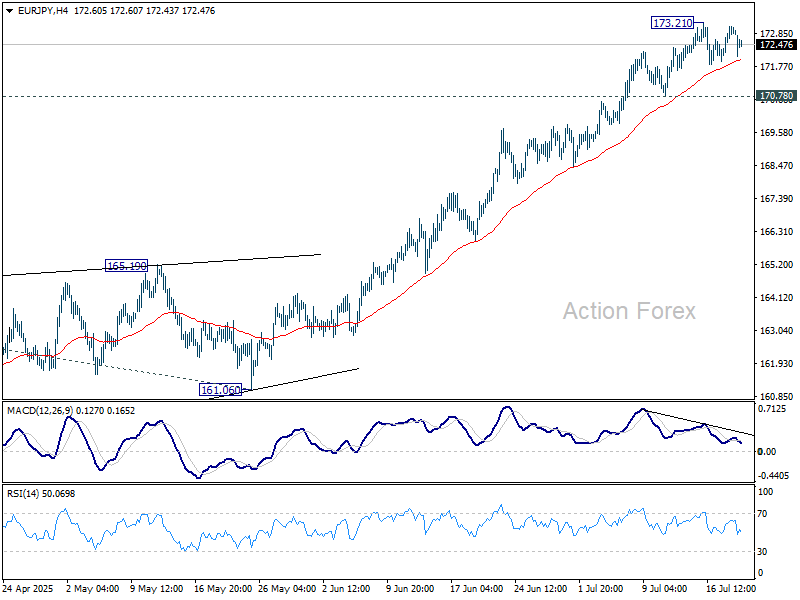

Cặp EUR/JPY giảm nhẹ trong phiên hôm nay, tiếp tục giai đoạn tích lũy quanh vùng 173.21. Xu hướng trong ngày được giữ ở trạng thái trung lập miễn là vùng hỗ trợ 170.78 chưa bị phá vỡ. Nếu phá vỡ được 173.21, giá có thể hướng tới mục tiêu 174.03 trước khi thử thách đỉnh 175.41. Tuy nhiên, các tín hiệu phân kỳ giảm giá trên MACD khung 4 giờ cảnh báo rủi ro điều chỉnh nếu vùng 170.78 bị xuyên thủng.

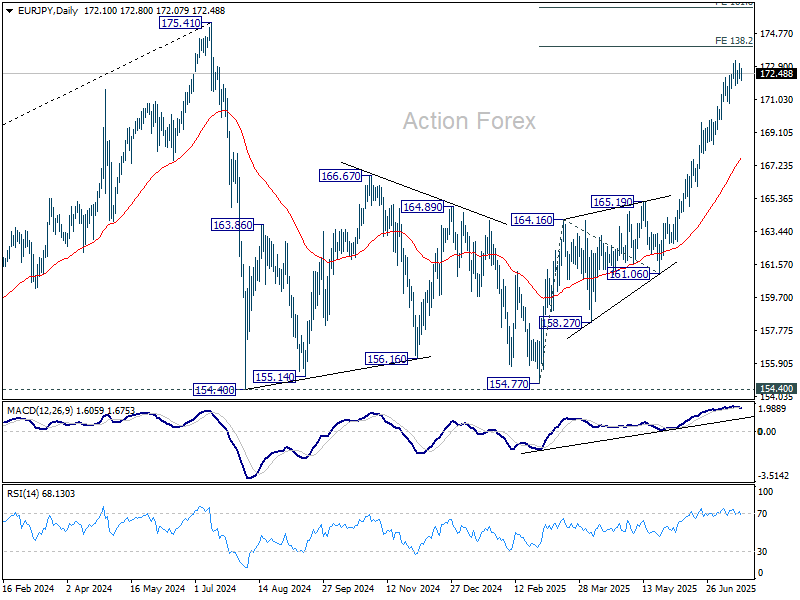

Trên khung dài hạn, sóng điều chỉnh từ đỉnh 175.41 (năm 2024) được coi là điều chỉnh trong xu hướng tăng từ đáy 114.42 (năm 2020). Dù có thể còn một nhịp điều chỉnh giảm nữa, vùng hỗ trợ mạnh quanh 152.11 (thoái lui 38.2%) được kỳ vọng sẽ hạn chế đà giảm. Ngược lại, phá vỡ ngưỡng 175.41 sẽ xác nhận sự tiếp diễn của xu hướng tăng dài hạn.

Cập nhật chỉ số kinh tế

| GMT | CCY | SỰ KIỆN | THỰC TẾ | DỰ BÁO | TRƯỚC ĐÓ | ĐIỀU CHỈNH |

|---|---|---|---|---|---|---|

| 22:45 | NZD | CPI Q/Q Q2 | 0.50% | 0.60% | 0.90% | |

| 22:45 | NZD | CPI Y/Y Q2 | 2.70% | 2.80% | 2.50% | |

| 01:00 | CNY | Lãi suất vay 1 năm PBoC | 3.00% | 3.00% | 3.00% | |

| 01:00 | CNY | Lãi suất vay 5 năm PBoC | 3.50% | 3.50% | 3.50% | |

| 12:30 | CAD | Chỉ số giá sản phẩm công nghiệp M/M Jun | 0.30% | -0.50% | ||

| 12:30 | CAD | Chỉ số giá nguyên liệu thô M/M Jun | -0.20% | -0.40% | ||

| 14:30 | CAD | Khảo sát triển vọng kinh doanh BoC |

Action Forex