EUR trụ vững trên 1.1670 khi EU tạm dừng đáp trả đòn thuế quan 30% của Trump

Diệu Linh

Junior Editor

Khẩu vị rủi ro suy giảm nhẹ trong phiên châu Á vào phiên thứ Hai, sau khi Tổng thống Mỹ Donald Trump tuyên bố áp thuế 30% lên hàng nhập khẩu từ EU và Mexico, bắt đầu từ ngày 1/8. Dù hợp đồng tương lai của Mỹ giảm điểm, thị trường chứng khoán châu Á phản ứng khá dè dặt, phần lớn đang đánh giá động thái này trong bối cảnh EU vẫn duy trì việc tạm ngưng các biện pháp trả đũa.

Thương mại và thuế quan

Mức thuế 30% áp lên hàng hóa EU được coi là gay gắt hơn đáng kể so với mức 20% được Trump đề cập trong bài phát biểu Ngày Giải phóng hồi tháng Tư. Ngược lại, Mexico dường như đạt được thỏa thuận thuận lợi hơn Canada, phản ánh cách tiếp cận đối đầu có chọn lọc của Washington. Dù vậy, chiến dịch thương mại của Trump vẫn mở rộng ra hàng chục quốc gia, với mức thuế dao động từ 20% đến 50%, cho thấy sự quay trở lại của chính sách gây sức ép tối đa về thương mại.

Thị trường ngoại hối

Thị trường ngoại hối không phản ứng mạnh mẽ, tuy nhiên xu hướng phòng thủ thể hiện rõ rệt. Đồng Yên dẫn đầu mức tăng, tiếp theo là USD và CAD. Ngược lại, NZD và AUD chịu áp lực giảm mạnh nhất. Đồng Euro giảm nhẹ nhưng tránh được mức sụt giảm sâu hơn sau khi EU xác nhận sẽ tiếp tục tạm ngưng các biện pháp trả đũa. GBP và CHF giữ vị thế trung lập.

Phản ứng ban đầu của EU được đánh giá là khá thận trọng. Chủ tịch Ủy ban châu Âu Ursula von der Leyen xác nhận hôm Chủ Nhật rằng các mức thuế trả đũa với khối hàng hóa trị giá 21 tỷ EUR từ Mỹ – trước đó đã bị đình chỉ – sẽ tiếp tục được giữ nguyên cho đến đầu tháng Tám. Bà chỉ trích các biện pháp mới từ phía Mỹ là mang tính gây rối, đồng thời nhấn mạnh cam kết của EU đối với ngoại giao và phản ứng có chừng mực.

Bên cạnh mặt trận thương mại Mỹ-EU, cú sốc thương mại lần này diễn ra trong bối cảnh có các diễn biến song song khác. Von der Leyen thông báo đã đạt được thỏa thuận chính trị với Indonesia nhằm thúc đẩy một hiệp định thương mại tự do vốn bị đình trệ lâu nay, cho thấy EU đang chủ động đa dạng hóa các đối tác thương mại. Mặc dù điều này giúp EU giảm thiểu phần nào rủi ro từ các động thái thù địch của Mỹ, nhưng khó có thể hạn chế được những gián đoạn trong ngắn hạn. Nếu các cuộc đàm phán thương mại không sớm khởi sắc trở lại, nhà đầu tư sẽ phải chuẩn bị tinh thần đối mặt với biến động nhiều hơn khi mốc thời hạn áp thuế vào tháng Tám cận kề.

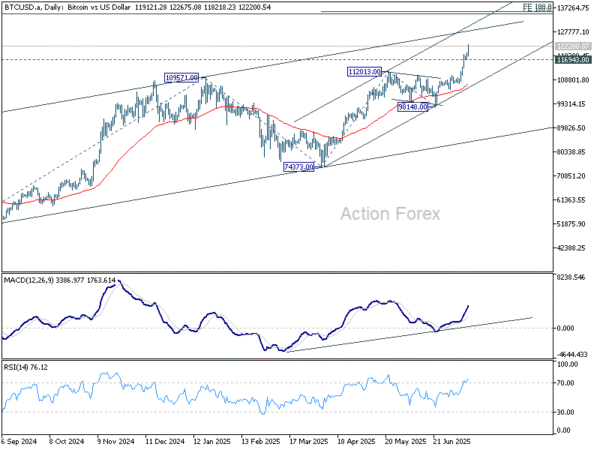

Triển vọng giá Bitcoin

Xét về kỹ thuật, đà tăng kỷ lục của Bitcoin tiếp tục được duy trì trong ngày hôm nay và đã vượt mốc 120 nghìn USD. Triển vọng ngắn hạn vẫn nghiêng về xu hướng tăng miễn là vùng hỗ trợ 116.943 USD giữ vững. Mục tiêu tiếp theo là vùng mục tiêu dự phóng kép quanh 135 nghìn USD, bao gồm mức dự phóng 100% từ 49.008 USD đến 109.571 USD kéo dài từ 74.373 USD ở 134.946 USD và dự phóng 100% từ 74.373 USD đến 112.013 USD kéo từ 98.148 USD ở 135.788 USD. Tình trạng quá mua hiện tại có thể khiến đà tăng của Bitcoin bị giới hạn quanh vùng này.

Ở châu Á, tại thời điểm viết bài, Nikkei không đổi. HSI Hồng Kông tăng 0.15%. SSE Thượng Hải của Trung Quốc tăng 0.33%. Strait Times Singapore tăng 0.36%. Lợi suất JGB 10 năm của Nhật Bản tăng 0.068 lên 1.574.

Chỉ số dịch vụ BNZ của New Zealand tăng lên 47.3, triển vọng vẫn ảm đạm

Lĩnh vực dịch vụ New Zealand có dấu hiệu cải thiện nhẹ trong tháng Sáu, với chỉ số hiệu suất dịch vụ BusinessNZ tăng từ 44.1 lên 47.3. Tuy vậy, chỉ số này vẫn thấp hơn đáng kể so với mức trung bình dài hạn 52.9 và tiếp tục nằm trong vùng suy giảm. Các thành phần phụ ghi nhận sự cải thiện nhẹ, đơn hàng mới tăng từ 43.4 lên 48.8, việc làm tăng từ 47.1 lên 47.4 và hoạt động bán hàng tăng lên 44,5. Tồn kho tăng nhẹ lên trên mốc 50 ở mức 50.6.

Tuy nhiên, bức tranh tổng thể vẫn không mấy khả quan khi 66,2% doanh nghiệp khảo sát đưa ra nhận định tiêu cực, viện dẫn tâm lý tiêu dùng suy giảm, chi phí sinh hoạt cao và bất ổn liên quan đến chính sách. Việc cắt giảm khu vực công, lạm phát và lãi suất cao tiếp tục gây sức ép, trong khi các yếu tố mùa vụ như mùa đông và lượng khách du lịch giảm sút cũng kéo giảm nhu cầu. Doug Steel của BNZ nhận định thẳng thắn: “Thời điểm phục hồi kinh tế được kỳ vọng của New Zealand tiếp tục bị lùi xa hơn nữa.”

Xuất khẩu Trung Quốc tăng tốc lên 5.8% so với cùng kỳ trong tháng Sáu nhờ thời gian tạm ngưng áp thuế

Xuất khẩu của Trung Quốc tăng 5.8% so với cùng kỳ trong tháng Sáu, vượt dự báo 5.0% và cải thiện so với mức tăng 4.8% của tháng Năm. Sự cải thiện này chủ yếu nhờ các doanh nghiệp xuất khẩu tận dụng thời gian đình chiến thuế quan 90 ngày với Mỹ, đẩy mạnh giao hàng trước nguy cơ gián đoạn.

Kết quả khả quan này đã giúp thặng dư thương mại của Trung Quốc tăng lên 114.8 tỷ USD, cao hơn một chút so với dự báo đồng thuận và tăng từ 103.2 tỷ USD của tháng Năm.

Nhập khẩu tăng 1.1% so với cùng kỳ, ghi nhận mức tăng trưởng dương đầu tiên trong năm nay, cho thấy dấu hiệu ổn định bước đầu của nhu cầu nội địa.

Áp lực lạm phát trở lại khi các ngân hàng trung ương đối mặt với sương mù thuế quan

Tuần này sẽ là bài kiểm tra lớn cho các ngân hàng trung ương toàn cầu khi dữ liệu lạm phát tháng Sáu từ Mỹ, Anh, Canada và Nhật Bản trở thành tâm điểm chú ý.

Sau nhiều tháng lạm phát giảm tốc, thị trường đang đặt câu hỏi liệu giai đoạn suy yếu này đã kết thúc chưa. Tại Mỹ, cả chỉ số CPI tổng thể và CPI lõi đều được dự báo sẽ tăng nhẹ, cho thấy điểm đáy của lạm phát có thể đã ở phía sau.

Cục Dự trữ Liên bang Mỹ (Fed), vốn thận trọng trước nguy cơ nới lỏng quá sớm, sẽ đặc biệt nhạy cảm với bất kỳ dấu hiệu nào của lạm phát tăng tốc trở lại. Khi vòng thuế quan tiếp theo dự kiến có hiệu lực vào tháng Tám, các nhà hoạch định chính sách có rất ít không gian để mắc sai lầm. Chỉ số CPI cao hơn, kết hợp với dữ liệu PPI và doanh số bán lẻ, có thể khiến Fed tiếp tục đứng ngoài cuộc trong suốt mùa hè, đặc biệt khi các phát biểu gần đây thiên về sự kiên nhẫn thay vì hành động vội vàng.

Tại Canada, sau báo cáo việc làm tích cực, thị trường hiện kỳ vọng Ngân hàng Trung ương Canada (BoC) sẽ chưa vội cắt giảm lãi suất trong tháng này. Trừ khi lạm phát giảm mạnh hơn dự kiến, khả năng cao BoC sẽ kéo dài thời gian tạm dừng đến mùa thu. Tuy nhiên, với nguy cơ thương mại gia tăng, BoC có thể sẽ không loại trừ hoàn toàn khả năng giảm lãi suất trong các kỳ họp tới.

Anh đang đối mặt với bài toán nan giải khác: lạm phát vẫn ở mức cao trong khi nền kinh tế suy yếu. Ngân hàng Trung ương Anh (BoE) được dự báo rộng rãi sẽ cắt giảm lãi suất vào tháng Tám sau loạt dữ liệu GDP yếu kém. Dữ liệu CPI tuần này khó làm thay đổi kỳ vọng đó, nhưng tốc độ cắt giảm tiếp theo sẽ phụ thuộc vào việc lạm phát có giảm mạnh hay không. Dữ liệu lao động, đặc biệt là tăng trưởng tiền lương và tỷ lệ thất nghiệp, sẽ tiếp tục là yếu tố then chốt để điều chỉnh kỳ vọng chính sách.

Dữ liệu lạm phát Nhật Bản khó có khả năng khiến Ngân hàng Trung ương Nhật (BoJ) thay đổi lập trường chính sách hiện tại. Các nhà hoạch định chính sách Nhật Bản dường như quan tâm nhiều hơn đến các yếu tố bên ngoài như tác động của xung đột thương mại đối với nhu cầu và dòng vốn tài chính. Ngay cả khi CPI tăng bất ngờ, BoJ nhiều khả năng vẫn giữ nguyên lãi suất trong suốt phần còn lại của năm 2025.

Dữ liệu GDP và thương mại quý II của Trung Quốc cùng với chỉ số niềm tin kinh tế ZEW của Đức sẽ là những điểm nhấn kinh tế quan trọng trong tuần.

Một số sự kiện kinh tế đáng chú ý trong tuần:

- Thứ Hai: Dịch vụ BNZ New Zealand; Đơn hàng máy móc và chỉ số ngành dịch vụ Nhật Bản; Cán cân thương mại Trung Quốc; PPI Thụy Sĩ; Doanh số bán buôn Canada.

- Thứ Ba: Tâm lý tiêu dùng Westpac Úc; GDP, sản xuất công nghiệp, doanh số bán lẻ và đầu tư tài sản cố định Trung Quốc; Chỉ số niềm tin kinh tế ZEW của Đức; CPI và doanh số sản xuất Canada; CPI và chỉ số Empire State của Mỹ.

- Thứ Tư: CPI Anh; Cán cân thương mại Eurozone; Khởi công xây dựng nhà ở Canada; PPI, sản xuất công nghiệp và Sách Beige của Fed tại Mỹ.

- Thứ Năm: Cán cân thương mại Nhật Bản; Việc làm và chỉ số niềm tin kinh doanh NAB quý tại Úc; Cán cân thương mại Thụy Sĩ; Việc làm tại Anh; CPI cuối kỳ Eurozone; Đơn xin trợ cấp thất nghiệp, doanh số bán lẻ, khảo sát Philly Fed, giá nhập khẩu, tồn kho doanh nghiệp và chỉ số nhà ở NAHB tại Mỹ.

- Thứ Sáu: CPI Nhật Bản; PPI Đức; Khởi công nhà ở, giấy phép xây dựng, tâm lý tiêu dùng và kỳ vọng lạm phát Đại học Michigan của Mỹ.

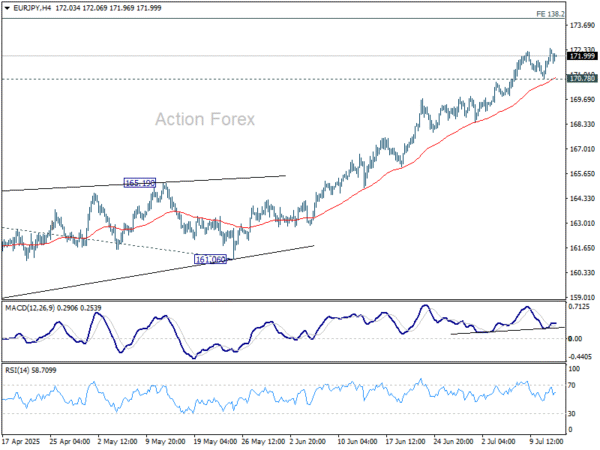

Triển vọng hàng ngày EUR/JPY

Điểm xoay khung ngày: (Hỗ trợ S1) 171.25; (Điểm trục) 171.84; (Kháng cự R1) 172.87;

Xu hướng trong ngày của EUR/JPY hiện vẫn nghiêng về phía tăng. Đợt tăng hiện tại từ mức 154.77 dự kiến sẽ hướng tới mức dự phóng 138.2% của nhịp 154.77 đến 164.16 kéo dài từ 161,06 tại mức 174,03. Ngược lại, nếu giảm xuống dưới hỗ trợ 170.78, xu hướng trong ngày sẽ chuyển về trung lập và khả năng xuất hiện nhịp điều chỉnh ngắn hạn.

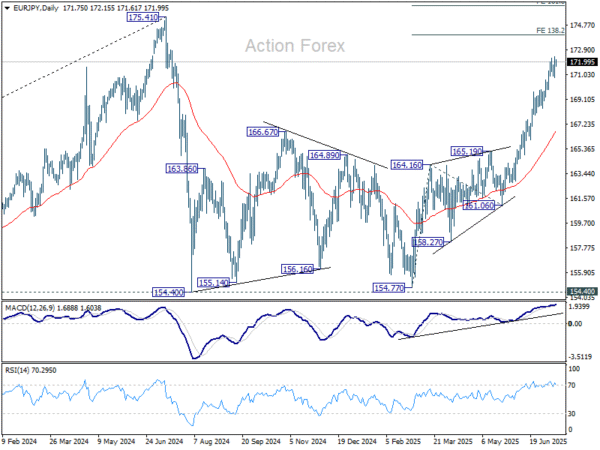

Xét về khung thời gian lớn hơn, các biến động từ đỉnh 175.41 (đỉnh năm 2024) được xem là sự điều chỉnh trong xu hướng tăng từ mức thấp 114.42 (năm 2020). Mô hình này có thể còn kéo dài thêm một nhịp giảm nữa. Tuy nhiên, vùng hỗ trợ mạnh tại mức thoái lui 38.2% từ 114.42 đến 175.41 tại 152.11 dự kiến sẽ hạn chế đà giảm. Ngược lại, nếu vượt dứt khoát 175.41, xu hướng tăng dài hạn sẽ được xác nhận tiếp diễn.

Cập nhật chỉ số kinh tế

| GMT | CCY | SỰ KIỆN | THỰC TẾ | DỰ BÁO | TRƯỚC ĐÓ | ĐIỀU CHỈNH |

|---|---|---|---|---|---|---|

| 22:30 | NZD | Business NZ PSI Tháng Sáu | 47.3 | 44 | ||

| 23:50 | JPY | Đơn hàng Máy móc T/T Tháng Năm | -0.60% | -1.40% | -9.10% | |

| 03:00 | CNY | Cán cân Thương mại (USD) Tháng Sáu | 114.8B | 113.2B | 103.2B | |

| 04:30 | JPY | Chỉ số Ngành Dịch vụ T/T Tháng Năm | 0.10% | 0.30% | ||

| 04:30 | JPY | Sản xuất Công nghiệp T/T Tháng Năm Cuối | 0.50% | 0.50% | ||

| 06:30 | CHF | PPI T/T Tháng Sáu | 0.20% | -0.50% | ||

| 06:30 | CHF | PPI N/N Tháng Sáu | -0.70% | |||

| 12:30 | CAD | Doanh số Bán buôn T/T Tháng Năm | -0.40% | -2.30% |

Action Forex