Hãy cảnh giác: Mức độ biến động trên thị trường FX quá thấp!

Đỗ Duy Đạt

Associate Manager, FX G7

Bất chấp tình hình bất ổn ở nhiều nơi trên thế giới, mức độ biến động trên thị trường FX vẫn ở mức rất thấp.

1. Mức độ biến động trên thị trường tiền tệ có thể ở mức cực thấp trong hoàn cảnh hiện nay

Mức độ biến động trên thị trường tiền tệ có thể ở mức cực thấp trong hoàn cảnh hiện nay: Mặc dù không sớm để nhận định một bối cảnh thị trường sau Covid-19 - chẳng hạn cặp EUR/USD tăng cao hơn - một loạt các bất ổn thị trường mới liên quan đến COVID-19, bao gồm cả cuộc bầu cử tổng thống Mỹ, có thể nổi lên như một yếu tố dẫn dắt mới sau mùa hè này. Ngay cả khi thời điểm tồi tệ nhất của cuộc khủng hoảng đã ở phía sau chúng ta, mức biến động FX thấp ở hiện tại có thể sẽ không kéo dài, theo quan điểm của chúng tôi. (07/07/20)

2. Mức độ biến động của FX đang giảm, nhưng sự bất ổn vẫn lan rộng trên thế giới

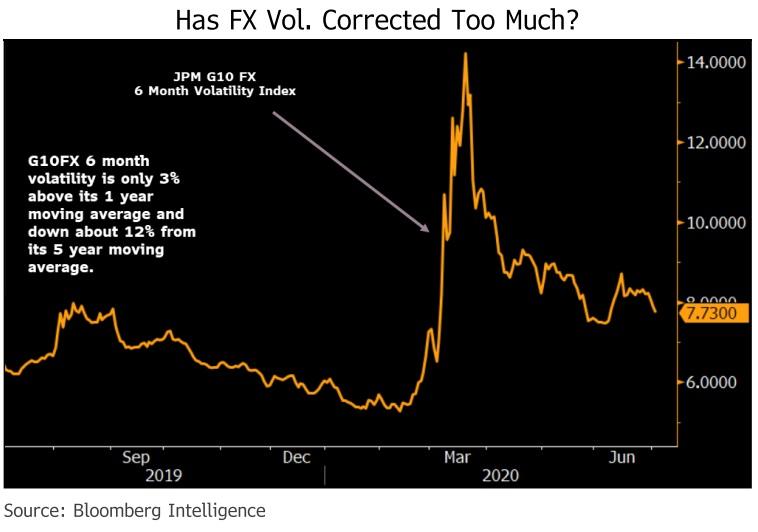

Sự suy giảm đáng kể của mức độ biến động ở các đồng tiền trong G10 từ mức đỉnh hồi tháng 3 đã xảy ra trong bối cảnh khẩu vị rủi ro quay trở lại và các phản ứng chính sách tài khóa và tiền tệ nhanh chóng đối với cuộc khủng hoảng Covid-19. Tuy nhiên, phạm vi của đợt điều chỉnh có thể cho thấy sự tự mãn của thị trường, bởi vì chúng ta vẫn ở trong một thế giới hậu đại dịch rất bất ổn, đáng nhẽ nên cho thấy mức độ biến động cao hơn trên thị trường tiền tệ. Điều này đặc biệt đúng với mức độ biến động trong kỳ hạn một và sáu tháng, với làn sóng lây nhiễm thứ hai có thể xảy ra và rủi ro từ việc triển khai các biện pháp phong tỏa trở lại vào mùa thu này, những điều bất ổn liên quan đến cuộc bầu cử tổng thống Mỹ hoặc rủi ro Brexit không thỏa thuận và thời hạn đàm phán đang đến gần.

Để tham khảo, biến động G10 FX kỳ hạn sáu tháng đã giảm về mức 7.7, từ mức đỉnh 14.21 vào tháng 3, chỉ cao hơn 3% so với đường trung bình động hàng năm và giảm khoảng 12% so với mức trung bình 5 năm.

3. GBP: Ứng cử viên tốt nhất trong G10 cho một sự phục hồi ở mức độ biến động

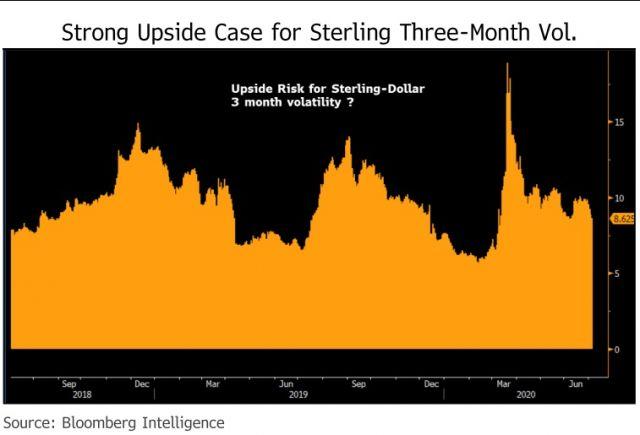

Khi nói đến việc đánh giá mức độ biến động của đồng tiền nào trong G10 có khả năng phục hồi lớn nhất, đồng Bảng Anh được cho là một trong những ứng cử viên sáng giá nhất, theo quan điểm của chúng tôi, giữa bối cảnh những bất ổn trong nước, cũng như rủi ro trên trường quốc tế. Vẫn còn nhiều dấu hỏi về chiến lược mở cửa trở lại của Vương quốc Anh và khả năng dẫn đến sự phục hồi không như kỳ vọng, cùng những thảo luận xung quanh việc triển khai lãi suất âm, và đặc biệt, triển vọng Brexit tiêu cực với rủi ro không có thỏa thuận tăng lên khi thời hạn đàm phàn cuối năm dần hiện ra, tất cả đều chỉ đến một mức độ biến động cao hơn với đồng Bảng Anh trong nửa cuối năm nay. Kể từ ngày 3/7, biến động ngụ ý (implied volatility) kỳ hạn 3 tháng đối với cặp GBP/USD đã được giao dịch gần mức 8.62, giảm hơn 54% so với mức đỉnh trong tháng 3 gần 19.0 và thấp hơn khoảng 13% so với trung bình động hàng năm.

4. Tóm tắt phân tích của Bloomberg Intelligence: G-10, các đồng tiền châu Á và các rủi ro tiềm ẩn

Rõ ràng nửa cuối năm 2020, thời kỳ hậu Covid-19 đang xuất hiện có thể kích hoạt sự chuyển dịch dòng vốn phân bổ từ Bắc Mỹ sang Châu Âu, đặt ra một triển vọng thuận lợi cho phe mua EUR/USD, theo quan điểm của chúng tôi. Điều này bao gồm một bối cảnh giảm giá của đồng Dollar rõ ràng hơn và việc khu vực đồng Euro có thể thoát ra khỏi cuộc khủng hoảng một cách mạnh mẽ. Tuy nhiên, mọi chuyện không chỉ có vậy, một làn sóng lây nhiễm thứ hai vẫn là một rủi ro cần lưu ý và giữ phân bổ một phần danh mục trú ẩn ở đồng JPY là rất hợp lý. Việc Châu Á đi trước trong chu kỳ virus và quá trình phục hồi, cùng với dư địa để triển khai các chính sách còn tương đối lớn sẽ tạo tiền đề cho các đồng tiền châu Á tăng vượt trội.