Liệu chính sách hỗn loạn của Nhà Trắng có châm ngòi cho làn sóng rút vốn khỏi đồng USD?

Trà Giang

Junior Editor

Sự rung lắc dữ dội trên thị trường tài chính Mỹ tuần qua không chỉ phản ánh tác động tức thời từ chính sách thuế quan khó lường của Nhà Trắng, mà còn hé lộ một nguy cơ nghiêm trọng hơn: niềm tin vào trái phiếu chính phủ Mỹ – biểu tượng của an toàn tài chính toàn cầu – đang lung lay.

Những biến động mạnh mẽ trên thị trường tài chính Mỹ trong tuần qua, khởi nguồn từ chính sách thương mại thất thường của Nhà Trắng, tưởng như đã là đỉnh điểm của rủi ro. Tuy nhiên, giới đầu tư toàn cầu hiện đang dõi theo một mối lo ngại sâu sắc hơn – một khủng hoảng niềm tin vào chính thị trường trái phiếu kho bạc Mỹ trị giá 28,600 tỷ USD – vốn từ lâu được xem là “thành trì cuối cùng” của sự ổn định tài chính toàn cầu.

Trái phiếu chính phủ Mỹ, dù hiếm khi trở thành tâm điểm truyền thông, lại chính là xương sống của hệ thống tài chính quốc tế. Một sự suy giảm niềm tin vào loại tài sản này có thể châm ngòi cho một chuỗi phản ứng dây chuyền mà không ngân hàng trung ương hay thể chế tài chính nào có thể kiểm soát. Hy vọng rằng Bộ trưởng Tài chính Scott Bessent đang theo dõi sát sao tình hình và đưa ra cảnh báo thích hợp cho Nhà Trắng – trước khi quá muộn.

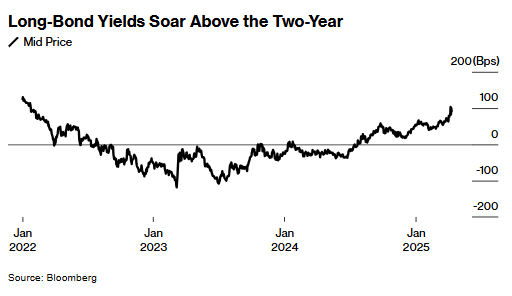

Diễn biến thị trường sau động thái thuế quan của Mỹ vào ngày được gọi là “Ngày giải phóng” minh họa rõ nét sự bất an: chứng khoán lao dốc, trong khi trái phiếu – vốn là nơi trú ẩn an toàn – tăng giá. Tuy nhiên, ngay sau khi phần lớn các mức thuế bị hoãn lại, cả ba thị trường – cổ phiếu, trái phiếu và đồng USD – cùng đồng loạt suy yếu. Đây là cú giảm mạnh nhất của thị trường trái phiếu kể từ khủng hoảng thanh khoản repo năm 2019. Đằng sau cú sốc này là một tín hiệu đáng lo: nhà đầu tư bắt đầu định giá khả năng lạm phát tăng cao hơn trong tương lai – khiến lợi suất trái phiếu dài hạn phải điều chỉnh tăng – trong khi cùng lúc đó, họ cũng dự đoán tăng trưởng sẽ chậm lại, buộc Cục Dự trữ Liên bang Mỹ (Fed) phải cắt giảm lãi suất ngắn hạn sâu hơn.

Hệ quả là đường cong lợi suất bị dốc lên, một đặc điểm kinh điển của kịch bản đình lạm (suy thoái đi kèm lạm phát). Nếu điều này xảy ra, nền kinh tế Mỹ sẽ phải đối mặt với bài toán đau đầu nhất kể từ những năm 1970.

Diễn biến chênh lệch lợi suất trái phiếu dài hạn và ngắn hạn

Một điểm đáng chú ý là sự suy yếu đồng USD – đồng tiền dự trữ toàn cầu – đi ngược với quy luật thông thường. Trong một tuần đầy bất ổn, đáng lẽ USD phải tăng giá nhờ nhu cầu trú ẩn, nhưng thay vào đó, chỉ số DXY đã giảm xuống mức thấp nhất trong 6 tháng. Trong khi đó, đồng euro, yen Nhật, franc Thụy Sĩ và vàng – những tài sản thay thế – lại đồng loạt tăng giá. Đáng nói hơn, chính ba nền kinh tế này – EU, Nhật Bản và Thụy Sĩ – lại đang nằm trong tầm ngắm của các chính sách thuế quan từ chính quyền Mỹ.

Một tín hiệu đáng báo động khác là chỉ số “one-year risk reversals” – công cụ phái sinh dùng để đo lường kỳ vọng của nhà đầu tư về tỷ giá tương lai – đã chuyển sang âm lần đầu tiên trong 5 năm, cho thấy thị trường đang đánh cược rằng đồng USD sẽ tiếp tục suy yếu.

Tại sao lại có sự đảo chiều này? Câu trả lời có thể đến từ những tuyên bố thiếu nhất quán từ chính quyền Washington. Một số quan chức đã công khai cho rằng đồng USD mạnh là điều bất lợi với nền kinh tế, thậm chí úp mở khả năng áp thuế hoặc phí lên các nhà đầu tư nước ngoài nắm giữ trái phiếu chính phủ Mỹ – điều chưa từng có tiền lệ. Cùng thời điểm đó, Quốc hội lại đang thúc đẩy các chương trình chi tiêu khiến trần nợ công càng thêm căng thẳng, đặt thêm gánh nặng lên thị trường trái phiếu và đồng USD.

Điều mà giới đầu tư nhìn thấy lúc này là một loạt tín hiệu bất ổn bị phóng đại bởi những lựa chọn chính sách khó lường từ Nhà Trắng. Một cuộc tháo chạy quy mô lớn khỏi trái phiếu và đồng USD – dù chỉ mới là giả định – cũng đã đủ gây rung chuyển hệ thống tài chính toàn cầu. Nếu điều này thực sự diễn ra, Mỹ có thể rơi vào thế vỡ nợ kỹ thuật, gây thiệt hại không thể đong đếm cho hệ thống tài chính toàn cầu và vị thế kinh tế của chính nước này.

Cơn sóng ngầm này, nếu không được xử lý kịp thời bằng các chính sách ổn định tài khóa và nhất quán trong phát ngôn, hoàn toàn có thể trở thành cơn sóng thần tài chính mới trong tương lai gần. Nhà Trắng và giới hoạch định chính sách cần nghiêm túc nhìn lại diễn biến của tuần qua như một lời cảnh tỉnh sớm – và hành động để khôi phục niềm tin, trước khi thị trường buộc họ phải trả giá đắt.

Bloomberg