Mối tương quan giữa thị trường chứng khoán Mỹ và một cái ao cá: Nước cạn thì cá chết!

Thành Duy

Junior editor

Qua cách ví von trên, ta thấy cổ phiếu cũng giống như cá tra trong ao vậy. Nước trong ao dồi dào thì cá béo múp, nước cạn thì cá khó mà lớn nổi. Đây cũng là điều mà thị trường chứng khoán Mỹ sắp phải đối mặt. Dự trữ bắt buộc của các ngân hàng thương mại gửi tại Fed, đặc biệt là sự biến động hàng tháng của lượng tiền này đang vẽ nên bức tranh ảm đạm cho thị trường chứng khoán trong ngắn hạn.

"Vào mùa khô, hạn hán, bác nông dân phải tát nước từ ao để tưới cho ruộng. Giống thời kỳ lạm phát, Fed cũng làm vậy bằng cách giảm lượng tiền bơm ra thị trường. Khi tiền ít đi, chẳng khác gì nước trong ao cạn, không có dòng tiền thúc đẩy, giá cổ phiếu khó mà tăng cao. Nhưng để tránh cho ao cá bị cạn nước, bác nông dân phải dẫn nước từ sông suối vào ao để bổ sung. Bộ Tài chính Mỹ cũng có động thái tương tự vậy và trong khuôn khổ bài viết này, sự sống cho bầy cá và hơn thế là thị trường chứng khoán được bảo toàn một phần nhưng câu chuyện không dừng lại ở đó."

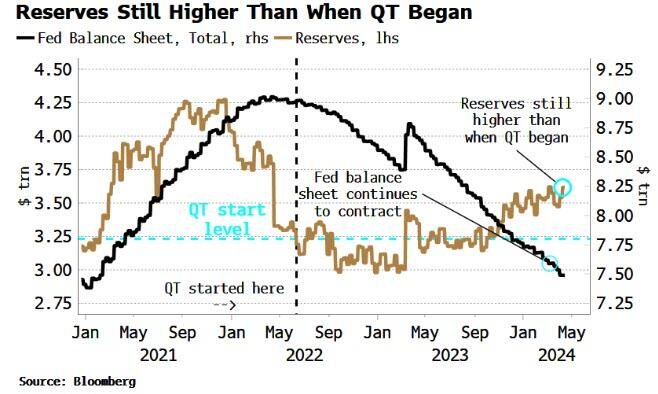

Chương trình thắt chặt định lượng (QT) của Fed vẫn đang diễn ra. Tuy nhiên, lượng dự trữ bắt buộc vẫn cao hơn gần 400 tỷ USD so với thời điểm Fed bắt đầu QT vào tháng 6/2022. Mặc dù bảng cân đối kế toán của Fed đang thu hẹp dần nhưng điều này cho thấy thanh khoản trong hệ thống tài chính vẫn còn dồi dào (hình dưới).

"Chiến lược mới" của Bộ Tài chính Mỹ, chuyển sang phát hành TPCP kỳ hạn ngắn- chiến lược đóng vai trò quan trọng giúp các tài sản rủi ro hồi phục bất chấp chính sách tiền tệ thắt chặt. Chiến lược này hoạt động bằng cách cho phép các Quỹ thị trường tiền tệ (MMF) sử dụng khoản tiền để dành trong các hợp đồng repo nghịch đảo (RRP) với Fed để mua tín phiếu.

Giải thích: Hợp đồng mua bán lại (repo) là công cụ để các ngân hàng đi vay tiền từ Fed. Hợp đồng repo nghịch đảo là công cụ để các ngân hàng cho Fed vay tiền. Fed đi vay không phải vì Fed thiếu tiền mà là vì Fed đang thực hiện chính sách tiền tệ, muốn giảm bớt lượng tiền lưu thông trong hệ thống tài chính, qua đó đẩy lãi suất lên, kiểm soát lạm phát.

Để cho dễ hiểu thì giờ thay vì cho ông Fed mượn tiền, ông MMF sẽ lấy lại, đưa cho ông Bộ Tài chính hay đúng hơn là Chính phủ Mỹ mượn. Thông thường, các quỹ này sẽ phải duy trì một lượng tiền mặt hoặc tài sản có tính thanh khoản cao nhất định, tránh kẹt thanh khoản, ví dụ trong trường hợp khách hàng ồ ạt rút tiền do nguyên nhân gì đó. Giờ ông Bộ Tài chính có tiền rồi thì đem đi chi tiêu và một phần trong này chảy vào thị trường chứng khoán nên mới có sự "phục hồi" nêu trên. Nhưng, vấn đề là chỉ "một phần" mà thôi và ông Bộ Tài chính chưa chi ngay, vô hình chung, hoạt động này gia tăng sẽ tiếp tục rút bớt nguồn thanh khoản của thị trường chứng khoán trong ngắn hạn và khó khăn sẽ đến.

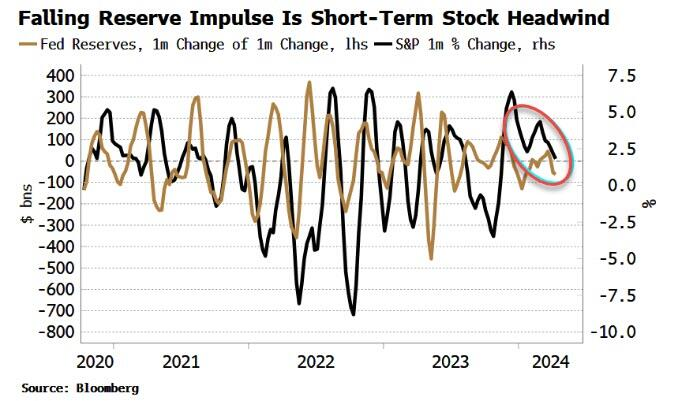

Đối với các tài sản rủi ro như cổ phiếu, hiệu suất ngắn hạn không chỉ phụ thuộc vào mức tăng giảm của lượng dự trữ bắt buộc, mà còn phụ thuộc vào tốc độ thay đổi. Biểu đồ dưới cho thấy sự biến động, hay sự thay đổi của mức tăng giảm dự trữ bắt buộc hàng tháng) diễn biến tương đồng với sự biến động giá hàng tháng của chỉ số S&P. Gần đây, sự biến động của lượng dự trữ bắt buộc đang yếu đi, điều này phù hợp với những khó khăn mà thị trường chứng khoán đang gặp phải.

Những thách thức này có khả năng sẽ tiếp tục. Về ngắn hạn, lượng dự trữ bắt buộc đã giảm do thuế tăng. Tài khoản của Bộ Tài chính Mỹ tại Fed đã tăng hơn 240 tỷ USD lên 906 tỷ USD kể từ tuần trước do thuế suất tăng. Điều này đã hút bớt thanh khoản ra khỏi hệ thống. Bộ Tài chính Mỹ đặt mục tiêu duy trì tài khoản ở mức ~ 750 tỷ USD (tức là ông Bộ Tài chính sẽ bằng cách nào đó chi tiêu 906 - 750 = 156 tỷ USD và một phần của khoản tiền này được kỳ vọng sẽ chảy vào thị trường chứng khoán).

“Tiền chỉ chảy ra khỏi Fed khi lãi suất hay lợi nhuận kỳ vọng của một công cụ đầu tư nào đó cao hơn lãi suất repo nghịch đảo.”

Lượng dự trữ bắt buộc có khả năng sẽ gặp nhiều thách thức hơn khi tổng giá trị RRP giảm xuống mức thấp nhất trong gần hai năm, ~ 327 tỷ USD. Một phần nguyên nhân là do thuế, nhưng điều quan trọng là lợi suất TPCP Mỹ kỳ hạn ngắn (chẳng hạn như 6 tháng hay 12 tháng) đang tăng trở lại do kỳ vọng cắt giảm lãi suất của Fed giảm. Rõ ràng, các trái phiếu này trở nên hấp dẫn hơn đối với các quỹ MMF và họ sẽ tạm biệt Fed, tạm biệt RRP để đến với các khoản đầu tư mới kia.

Những điều này không chỉ khiến môi trường thanh khoản cho thị trường chứng khoán trở nên kém tích cực hơn trong năm nay, mà còn đồng nghĩa với việc rủi ro về nguồn vốn đang gia tăng trở lại. Trong môi trường biến đổi này, các nhà đầu tư cần thận trọng hơn.

ZeroHedge