Morgan Stanley: Điều gì khiến Chủ tịch Fed Powell đặt lên bàn cân trước bài phát biểu tại Jackson Hole

Đặng Thùy Linh

Junior Analyst

Mọi sự chú ý trong tuần này sẽ đổ dồn về Jackson Hole, nơi diễn ra hội nghị về “Đánh giá lại hiệu quả và truyền dẫn chính sách tiền tệ”.

Chúng tôi kỳ vọng Chủ tịch Powell sẽ đưa ra chiến lược trung hạn của Fed, đặc biệt là thiểu phát kéo dài cho thấy Fed có thể tập trung vào việc duy trì một nền kinh tế mạnh mẽ trong khi vẫn hướng đến mục tiêu lạm phát 2%. FOMC đã đưa ra tín hiệu về đợt cắt giảm đầu tiên, nhưng Chủ tịch Powell có thể sẽ lưu ý rằng ngay cả sau khi cắt giảm, chính sách vẫn sẽ chặt chẽ. Thật vậy, việc phân biệt giữa mức độ điều chỉnh và xu hướng chính sách có thể là một chủ đề quan trọng. Hoạt động kinh tế đang chậm lại, nhưng không quá yếu. Thị trường việc làm đã hạ nhiệt, nhưng thậm chí mức tăng 115 nghìn việc làm trong tháng 7 cũng không phải con số quá thấp. Thị trường sẽ phải quyết định điều gì quan trọng hơn - mức độ hay xu hướng.

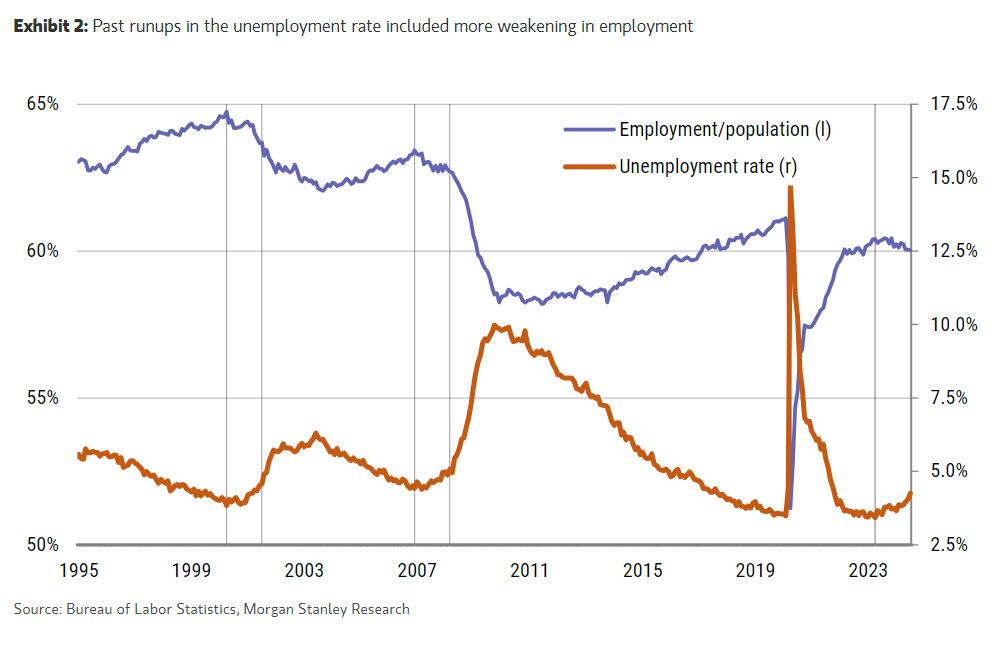

Tỷ lệ thất nghiệp tăng 0.8pp từ mức đáy là một cuộc tranh luận khác về mức độ và xu hướng. Người ta đã nói nhiều về mối quan hệ trong lịch sử rằng tỷ lệ thất nghiệp gia tăng báo hiệu suy thoái. Nhưng thị trường lao động của chu kỳ kinh tế hiện nay rất khác biệt so với quá khứ. Tỷ lệ thất nghiệp gia tăng trong lịch sử là điềm báo của suy thoái vì nó báo hiệu tình trạng mất việc làm cùng với sự sụt giảm nhu cầu lao động. Trong chu kỳ này, nhu cầu lao động chắc chắn đã chậm lại so với tốc độ tăng không bền vững trước đó, nhưng tình trạng sa thải vẫn ở mức khá thấp. Hơn nữa, tín hiệu từ tỷ lệ thất nghiệp trong các chu kỳ trước đã mất hiệu lực vì nguồn cung lao động cũng giảm trong thời kỳ suy thoái. Lần này, tỷ lệ thất nghiệp tăng được khuếch đại do nguồn cung lao động. Nói cách khác, tỷ lệ thất nghiệp 4.3% vẫn là mức thấp và xu hướng tăng cho thấy ít tín hiệu hơn nhiều so với trước đây.

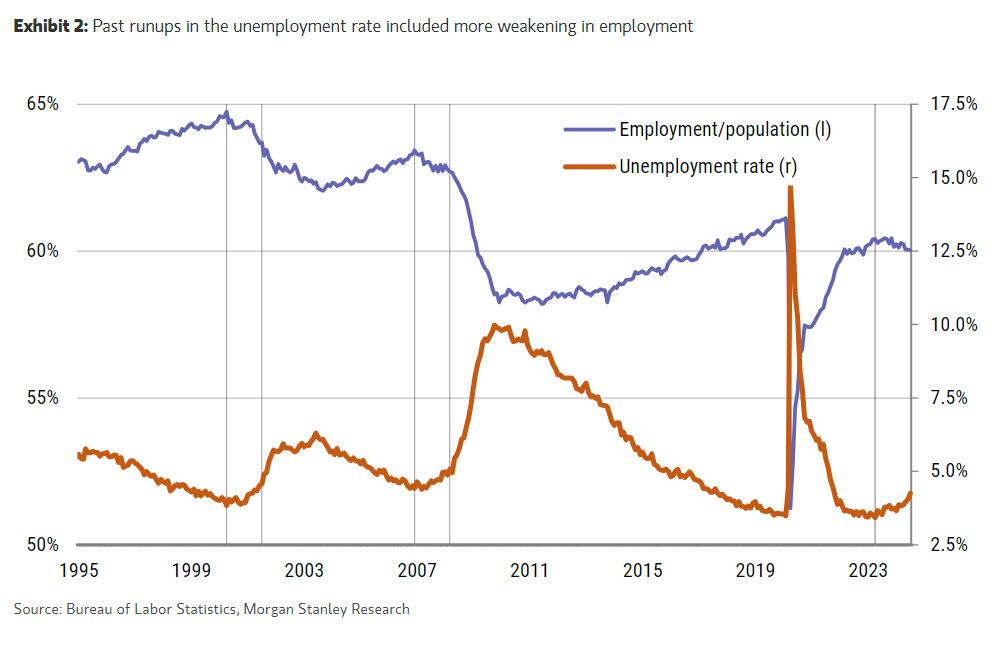

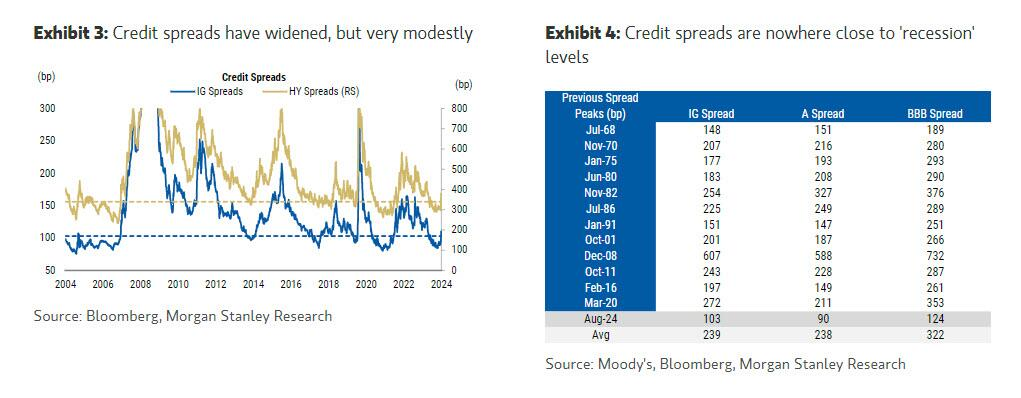

Chênh lệch tín dụng cũng kể một câu chuyện tương tự. Từ mức co hẹp trước cơn biến động thị trường gần đây, chênh lệch có xu hướng mở rộng hơn, nhưng vẫn còn lâu mới đến mức suy thoái. Như đã thảo luận trước đó, chênh lệch mở rộng trong suốt thời gian biến động thị trường chỉ đơn thuần là sự hồi phục từ mức chênh lệch hẹp trong lịch sử. Thị trường vẫn mở cửa cho các đơn vị phát hành và với mức lợi suất giảm, các đơn vị phát hành trái phiếu IG và HY tiếp tục huy động vốn ở mức hiện tại. Sự mở rộng về chênh lệch có vẻ chỉ là tạm thời. Thực tế, sự khác biệt giữa chu kỳ này với các chu kỳ trước là hầu hết các vụ vỡ nợ hiện nay là tái cấu trúc do chi phí nợ cao thay vì làn sóng phá sản hoàn toàn hoặc thu nhập kém. Khi Fed cắt giảm lãi suất, ngay cả những 'vụ vỡ nợ nhẹ' này cũng sẽ ít gây ra thách thức hơn.

Chi tiêu của người tiêu dùng – chiếm khoảng 70% nền kinh tế Hoa Kỳ – là một ví dụ điển hình khác. Chi tiêu tiêu dùng của Hoa Kỳ tăng vọt vượt xa xu hướng của nó, vì vậy một số sự đảo ngược về mức phù hợp hơn với thu nhập là điều cần thiết. Chính sách tiền tệ chặt chẽ chỉ củng cố động thái đó. Quá trình này được cho là đang diễn ra và báo cáo doanh số bán lẻ tuần trước cho thấy người tiêu dùng Hoa Kỳ vẫn mạnh mẽ.

Sự phân biệt giữa mức độ với xu hướng là một điều quan trọng, và thực sự thị trường thường sẽ giao dịch dựa trên quy tắc đạo hàm - tức là sự tăng tốc hoặc giảm tốc. Bài phát biểu của Powell ít nhất sẽ ngầm làm nổi bật sự phân biệt này. Nền kinh tế có thể chậm lại từ tốc độ không bền vững của nó nhưng vẫn đủ khỏe mạnh để tránh suy thoái. Khác biệt đó củng cố quan điểm rằng Fed sẽ cắt giảm 25 điểm cơ bản tại các cuộc họp liên tiếp. Tất nhiên, thị trường và Fed có thể sai. Dữ liệu cấp tiểu bang ngụ ý rằng bảng lương tháng 7 đã bj ảnh hưởng, nhưng nếu bảng lương tháng 8 chỉ ra sự suy giảm, một đợt cắt giảm lãi suất lớn hơn sẽ được dự báo. Nhưng kết quả đó sẽ là một sự thay đổi đáng kể trong xu hướng.

Zerohedge