Phố Wall chao đảo: Chiến tranh thương mại đe dọa ngôi vương tài chính toàn cầu

Huyền Trần

Junior Analyst

Phố Wall từng mơ về một kỷ nguyên thịnh vượng dưới thời Trump, nhưng thứ họ nhận được lại là hỗn loạn, trì trệ và suy thoái. Cổ phiếu sụt mạnh, M&A đóng băng, và giấc mộng bá chủ toàn cầu của ngành tài chính Mỹ đang dần tan vỡ trong làn sóng chủ nghĩa bảo hộ.

Giới tài chính Phố Wall từng kỳ vọng một “kỷ nguyên vàng” mới khi Donald Trump đắc cử tổng thống Mỹ. Họ tưởng rằng mình sẽ được chứng kiến “nghệ thuật đàm phán”, nhưng thực tế lại hỗn loạn và khó đoán như một bức tranh của Jackson Pollock, chứ không phải nét tinh tế của Rembrandt. Các tập đoàn quản lý tài sản đặc biệt bị ảnh hưởng nặng nề: Vốn hóa thị trường cộng gộp của Blackstone, Apollo, KKR, Carlyle, TPG, Ares và Blue Owl đã bốc hơi gần 40%, tương đương 200 tỷ USD kể từ sau bầu cử.

Nguyên nhân một phần đến từ làn sóng M&A được kỳ vọng nhưng chưa bao giờ thành hiện thực. Ngay sau chiến thắng của Trump vào tháng 11 năm ngoái, cổ phiếu của các ngân hàng đầu tư và công ty vốn tư nhân đã tăng vọt, với hy vọng rằng quy định sẽ được nới lỏng và hoạt động mua bán-sáp nhập sẽ bùng nổ. Những cái tên như Stephen Schwarzman (Blackstone) hay David Solomon (Goldman Sachs) tỏ rõ sự lạc quan, tin tưởng rằng một tổng thống ủng hộ giới doanh nghiệp sẽ đem lại vận hội mới cho ngành tài chính.

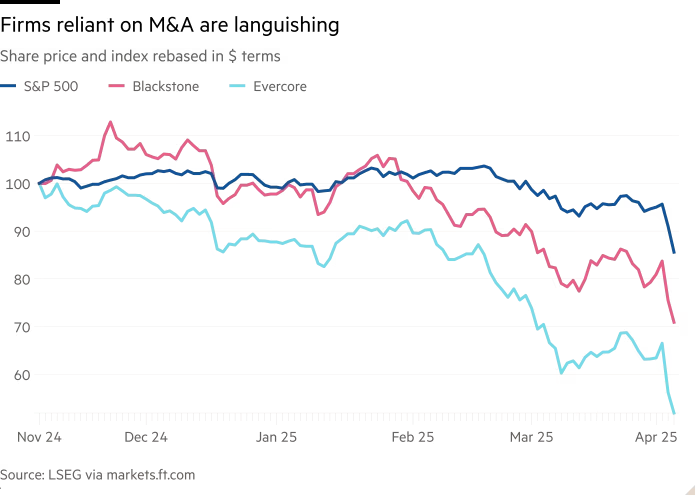

Các công ty phụ thuộc vào làn sống M&A đang suy yếu

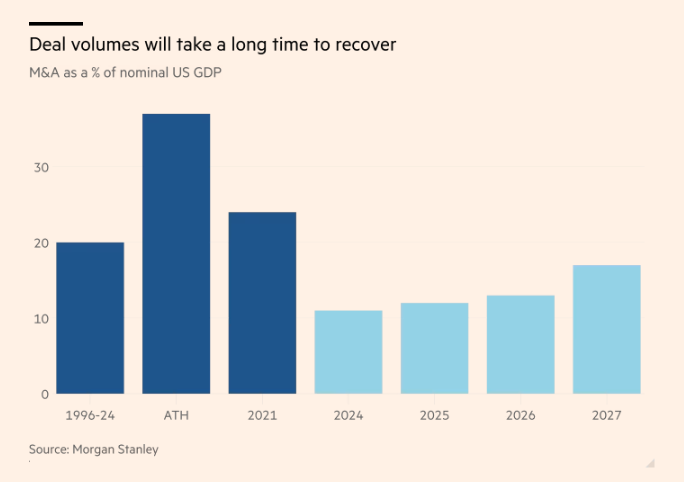

Thế nhưng, thực tế là một cuộc chiến thương mại toàn cầu chưa từng có đang phủ bóng lên nền kinh tế. Sự bất định kéo theo sụt giảm trong các thương vụ, đợt huy động vốn và hoạt động tài trợ – ba nguồn thu chính của các ngân hàng và công ty quản lý tài sản thông qua phí giao dịch, phí quản lý và lợi nhuận từ thưởng hiệu suất. Đợt bán tháo trên thị trường gần đây càng làm trầm trọng thêm tình hình. Theo các nhà phân tích của Morgan Stanley, thời điểm thị trường vốn trở lại trạng thái “bình thường” đã bị dời từ năm 2026 sang tận 2028.

Khối lượng giao dịch sẽ mất nhiều thời gian để phục hồi

Tuy nhiên, sự khan hiếm giao dịch chỉ là một phần của bài toán. Nỗi lo lớn hơn là vị thế thống trị toàn cầu của Mỹ trong dòng vốn quốc tế – thứ không di chuyển bằng tàu thuyền mà qua từng cú nhấp chuột – đang đứng trước nguy cơ bị tổn hại bởi chính sách hướng nội của Trump.

Trong nhiều thập kỷ, các tập đoàn tài chính Mỹ đã thống trị thị trường toàn cầu. Thâm hụt thương mại kéo dài – lên tới 900 tỷ USD trong năm 2024 – khiến nhu cầu nắm giữ USD tăng mạnh, gián tiếp củng cố vai trò trung tâm tài chính toàn cầu của Mỹ. Trong khi việc làm trong ngành sản xuất sụt giảm từ 18 triệu xuống 13 triệu từ năm 1990 đến 2020, thì ngành tài chính lại tăng từ 5 lên 7 triệu việc làm.

Nếu chính sách bảo hộ thương mại giúp giảm thâm hụt của Mỹ, thì lượng USD quay ngược về nước cũng sẽ ít đi. Trong một thế giới ngày càng hướng nội, các quỹ tài sản quốc gia ở châu Á, Scandinavia hay Trung Đông có thể cân nhắc kỹ hơn trước khi chuyển vốn đến Manhattan – bất kể lượng chuyên gia tài chính tại Park Avenue có tài giỏi đến đâu. Nghiêm trọng hơn, các lãnh đạo doanh nghiệp bắt đầu lo ngại rằng các chính phủ bị ảnh hưởng bởi thuế quan có thể không còn mặn mà với việc để các quỹ Mỹ thâu tóm tài sản chiến lược của họ.

Sau cuộc bầu cử, cổ phiếu của các công ty tư vấn tài chính và vốn tư nhân được định giá rất cao, gấp 30 đến 40 lần lợi nhuận kỳ vọng cho năm 2025. Điều này phản ánh sự lạc quan lớn vào khả năng tăng trưởng mạnh mẽ của ngành.

Nhiều công ty đã đẩy mạnh tuyển dụng và trả lương hậu hĩnh, tin rằng hoạt động giao dịch và lượng tài sản quản lý sẽ bùng nổ.

Blue Owl là ví dụ điển hình: chỉ trong vài năm, công ty tín dụng tư nhân này từ chỗ ít người biết đến đã vươn lên đạt mức vốn hóa 40 tỷ USD vào tháng 1 vừa qua.

Mỹ là quốc gia hiếm có khả năng tạo ra những doanh nghiệp phát triển thần tốc như Blue Owl. Nhưng nếu thế giới chuyển sang xu hướng đóng cửa, hạn chế dòng vốn xuyên biên giới, thì cơ hội để các công ty kiểu này vươn ra toàn cầu sẽ bị thu hẹp đáng kể.

Financial Times