Thị trường chứng khoán Mỹ: Liệu đáy đã xuất hiện hay còn điều gì đang ẩn giấu?

Đặng Thùy Linh

Junior Analyst

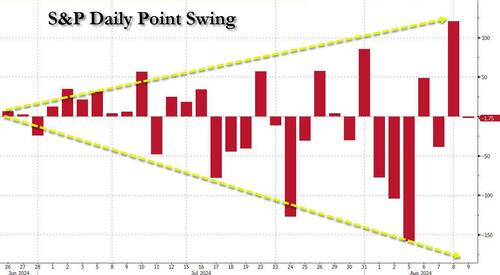

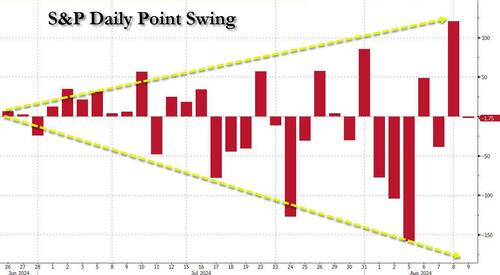

Sau hai tuần thị trường biến động với biên độ ngày càng lớn, bao gồm đà lao dốc mạnh nhất kể từ tháng 9/2022 và đà tăng mạnh nhất kể từ tháng 11/2022, các nhà giao dịch chỉ quan tâm một điều: liệu thị trường đã chạm đáy chưa?

Mặc dù không ai biết chắc chắn, nhưng có một số tin tốt cho phe đầu cơ thị trường bullish: đà tăng hôm nay đã đẩy S&P đóng cửa trên ngưỡng CTA trung hạn là 5254, theo Goldman, điều đó có nghĩa là 15 tỷ USD lệnh bán S&P hiện đang được thực hiện cho 5 phiên tới sẽ bị cắt giảm một nửa, cho thấy áp lực bán sẽ ít hơn nhiều trong những ngày tới. Một số tin tốt nữa: các tập đoàn, công ty quản lý tài sản, công ty có chủ quyền, quỹ phòng hộ đều đã mua vào những cổ phiếu phòng thủ chất lượng cao bị giảm giá trong tuần này. Hôm nay, nhu cầu mua vẫn rất cao mặc dù giá đã tăng trở lại. Goldman cũng lưu ý rằng S&P đã quay trở lại đường MA100 ngày tại 5310 và giữ vững cho đến khi đóng cửa.

Bên cạnh đó, tâm lý đang dần trở nên khó chịu vì những cú đảo chiều giảm mạnh, và giá đã phục hồi hơn 6% vào hôm nay sau làn sóng phản đối ngày càng tăng về sự tồn tại của Beta/Mo trong giao dịch AI mặc dù đã giảm khoảng 30% so với đỉnh (ví dụ: khó sở hữu cổ phiếu trong ngành này khi mà giá vẫn còn biến động 5% chỉ vì những thông tin liên quan đến SMCI).

Một quan điểm thận trọng hơn đến từ bộ phận giao dịch của JPM, trong vài ngày qua đã giảm đáng kể sự lạc quan trước đó và đưa ra một loạt câu trả lời cho câu hỏi liệu thị trường đã chạm đáy hay chưa.

Đó chính là đáy!

- Cừu đôi lốt sói: Điều được mô tả là nỗi sợ suy thoái kinh tế có thể chỉ là một cách thuận tiện để giải thích đợt bán tháo do việc đảo ngược các giao dịch chênh lệch lãi suất và đà bán ồ ạt sau đó gây ra. Về cơ bản, PMI sản xuất và NFP không phải là chất xúc tác đủ mạnh để gây ra những biến động với quy mô lớn gần đây. PMI sản suất đã ở mức dưới 50 trong tất cả các tháng kể từ tháng 10/2022 ngoại trừ dữ liệu tháng 3/2024. NFP đạt 114 nghìn, thấp hơn so với mức trung bình 183 nghìn từ năm 2010 - 2019 nhưng vẫn nằm trong mức trung bình dài hạn mặc dù chậm lại do tỷ lệ thất nghiệp thấp kỷ lục. Ngoài ra, Hoa Kỳ vừa công bố tăng trưởng GDP thực tế trong quý 2/2024 đạt 2.8%, do đó, sự suy giảm tăng trưởng, được cho là phản ảnh vào hành động giá gần đây, có vẻ không chính xác.

- Các yếu tố cơ bản về vĩ mô và vi mô vẫn vững chắc: Ước tính GDPNow của Fed Atlanta là 2.9% tính đến ngày 6/8. Con số này được ghi nhận sau khi nền kinh tế đạt mức tăng trưởng trên xu hướng trong 3/4 quý gần đây nhất. GDP thực tế của Hoa Kỳ theo quý: quý 3 năm 2023 = 4.9%, quý 4 năm 2023 = 3.4%, quý 1 năm 2024 = 1.4%, quý 2 năm 2024 = 2.8%. 75% các công ty trong chỉ số S&P 500 đã công bố báo cáo tài chính vơi tăng trưởng doanh thu là 5.0% và tăng trưởng lợi nhuận là 12.1%, cao hơn dự kiến là 4.5% và 8.5%. Biên lợi nhuận đạt khoảng 12%, cao hơn mức trung bình 5 năm là 11.5%, và cao hơn quý 1 năm 2024 là 11.8%.

- Sự điều chỉnh là chuyện thường xuyên xảy ra: Thị trường giảm 5% xảy ra khoảng 3 lần mỗi năm và giảm 10% trở lên xảy ra khoảng 1 lần mỗi năm. Đợt điều chỉnh gần đây chứng kiến chỉ số S&P 500 giảm mạnh nhất từ đỉnh xuống đáy là 9.7%, và chúng ta đã có một đợt giảm 5% vào tháng Tư.

Còn nhiều rủi ro phía trước!

- Fed vẫn có thể mắc sai lầm: Timiraos của WSJ cho rằng dữ liệu cần suy yếu thểm để thúc đẩy Fed cắt giảm lãi suất 25bps lên 50bps vào tháng 9. Thị trường đang dự đoán mức cắt giảm khoảng 44bps tại cuộc họp tháng 9, và nếu Fed trì hoãn việc cắt giảm lãi suất 50bps, có vẻ như thị trường trái phiếu sẽ có phản ứng rất tiêu cực.

- CTAs có sức mạnh lớn hơn: Nếu chúng ta không thấy động thái tiếp tục mua vào từ đây thì chúng ta đang tiệm cận điểm bán, ví dụ, tuần tới chỉ báo động lượng 3 tháng là 5,254. Điều này sẽ thay đổi nếu chúng ta thấy một đợt tăng đột biến.

- Thị trường chứng khoán thường yếu kém trong tháng 8 và 9 trước khi tăng trưởng mạnh trong quý 4 - là quý tốt nhất trong năm. Trong những năm bầu cử, xu hướng giảm này có thể kéo dài đến tháng 10 do sự bất ổn về chính sách. Kết hợp với rủi ro địa chính trị gia tăng, khó có thể kỳ vọng thị trường sẽ tăng trưởng đáng kể trong ngắn hạn. Thứ Tư vừa qua là ngày thứ hai liên tiếp giá trị lệnh MOC đạt trên 7 tỷ USD. Mặc dù không có số liệu chính xác về mức trung bình nhưng bất kỳ con số nào trên 2-3 tỷ USD đều rất lớn.

Trước đó, chúng tôi được biết rằng bộ phận giao dịch của JPM đã chuyển từ vị thế long sang thận trọng do đà giảm mạnh của thị trường. Tuy nhiên, nhà giao dịch Andrew Tyler của JPM cho biết "có vẻ như tình hình xấu nhất đã qua. Liệu thị trường sẽ tiếp tục tăng trở lại mức cao trước đó, chuẩ bị cho một đợt điều chỉnh mới, hay sẽ chững lại sau đà tăng hôm nay và kiểm tra lại mức thấp trước đó? Thị trường có khả năng phục hồi trở lại với những cổ phiếu dẫn đầu năm nay nhưng đã bị bán mạnh, ví dụ như NVDA tăng 15% so với mức đáy trong phiên thứ Hai".

JPM kết luận rằng xu hướng tăng cao hơn đang dần có triển vọng hơn, nhưng “thị trường vẫn cần những bằng chứng cho thấy kinh tế vẫn đang tăng trưởng. Điều này có thể hiểu là các vị thế long, đặc biệt là với các cổ phiếu Mag7, cổ phiếu phòng thủ (như hàng tiện ích, bất động sản) và các cổ phiếu chu kỳ như (cổ phiếu tài chính, kinh doanh ô tô và phương tiện giao thông)”.

Trớ trêu là, thị trường chứng khoán có thể lao dốc với 1 dữ liệu CPI nóng vào 2 năm trước, thì, với dữ liệu lạm phát trong tuần tới sẽ không thể nóng hơn nhiều vì nó cho thấy lạm phát đang quay trở lại, nền kinh tế lại có vẻ như không rơi vào vòng xoáy giảm phát.

Điều trớ trêu là, trong khi hai năm trước đây, một chỉ số CPI nóng sẽ khiến thị trường chứng khoán lao dốc, thì báo cáo lạm phát tuần tới càng nóng càng tốt. Điều này không hẳn vì nó cho thấy lạm phát đang quay trở lại mà là một dấu hiệu cho thấy nền kinh tế không đang rơi vào vòng xoáy giảm phát.

Goldman Sachs dù vẫn thận trọng nhưng có quan điểm tích cực hơn một chút và tin rằng đáy thị trường - ít nhất là trong ngắn hạn - đã xuất hiện. Theo Goldman Sachs, từ đây thị trường sẽ biến động nhưng có xu hướng tăng. Chỉ số S&P 500 đã đạt đỉnh lịch sử ở mức gần 5700 vào ngày 16/7, cảm giác như đã lâu hơn 3 tuần rồi. Chỉ số biến động VIX đã chạm mức 65 vào thứ Hai, điều này chỉ xảy ra 2 lần trước đó, vào tháng 11 năm 2008 trong cuộc khủng hoảng tài chính toàn cầu và tháng 3 năm 2020 trong đại dịch Covid-19. Chúng ta đang cảm nhận những dư chấn nhưng không có cảm giác như đang có điều gì đó nghiêm trọng đang diễn ra như vào tháng 11 năm 2008 và tháng 3 năm 2020. Mua vào khi S&P 500 giảm 5% đã được chứng minh là một chiến lược rất hiệu quả trong dài hạn.

Trừ khi Goldman hoàn toàn sai lầm và thực sự có điều gì đó rất xấu đang âm thầm diễn ra. Như mọi khi, người ta chỉ biết được thành phần sau khi đã bị ngộ độc thức ăn.

Zerohedge