Trump trade - Nguyên nhân của sự biến động mạnh trên thị trường trái phiếu

Trần Quốc Khải

Junior Editor

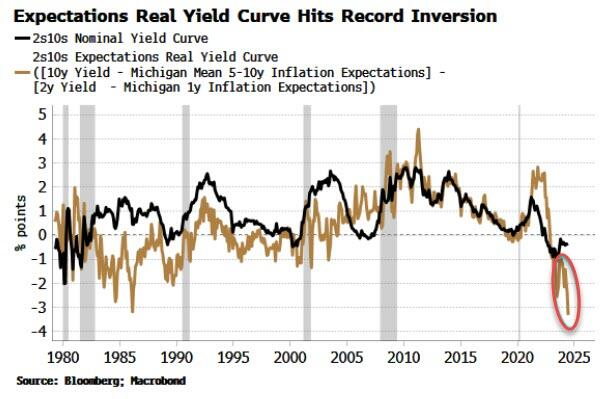

Đường cong lợi suất dựa trên kỳ vọng lạm phát đã phẳng đi đáng kể và hiện đang đảo ngược hơn bao giờ hết - và sẽ vẫn chịu áp lực trong trường hợp ông Trump giành chiến thắng. Đường cong kỳ vọng cho thấy người tiêu dùng đang dự đoán các điều kiện tài chính thắt chặt hơn nhiều so với đường cong lợi suất danh nghĩa, gây ra rủi ro cho tiêu dùng, tăng trưởng kinh tế rộng hơn cũng như định giá và lợi nhuận vốn cổ phần.

''Trump trade'' được thúc đẩy trong tuần này sau hành động ám sát ''hụt'' ứng cử viên tổng thống. Điều này đã thu hút thêm sự chú ý đến đường cong lợi suất đang dốc hơn.

Đường cong lợi suất thực sử dụng lạm phát kỳ vọng để điều chỉnh lợi suất danh nghĩa. Lạm phát vốn là một thước đo nhìn về quá khứ: dữ liệu mới nhất cho bạn biết mức tăng giá trong tháng hoặc năm trước chứ không phải là mức tăng trong tương lai.

Sử dụng ước tính của cuộc khảo sát người tiêu dùng thực hiện bởi Đại học Michigan về lạm phát kỳ vọng dài hạn và ngắn hạn, có thể xây dựng đường cong lợi suất thực sử dụng lạm phát kỳ vọng. Như biểu đồ bên dưới cho thấy, đường cong hiện nay bị đảo ngược nhiều nhất kể từ khi dữ liệu bắt đầu vào năm 1979.

Đường cong lợi suất thực kỳ vọng đạt mức đảo ngược kỷ lục

Đường cong lợi suất kỳ vọng đã theo sát đường cong lợi suất danh nghĩa khá tốt ngoại trừ khoảng thời gian giữa những năm 1980 và những năm 2000. Các đường cong đã theo sát nhau kể từ cuộc khủng hoảng tài chính toàn cầu (GFC), nhưng gần đây, sự phân kỳ đã sâu sắc hơn bao giờ hết, thể hiện khoảng cách ngày càng lớn giữa quan điểm của thị trường và người tiêu dùng về điều kiện tài chính.

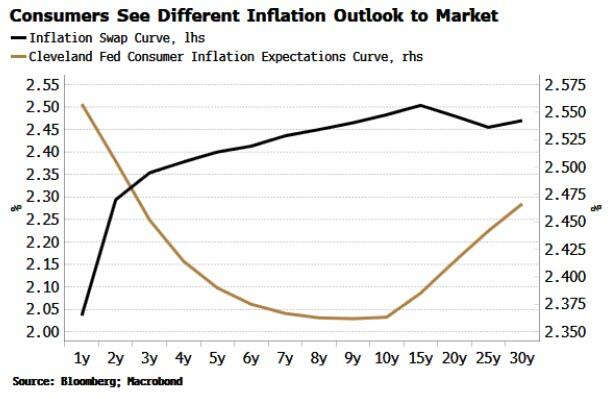

Sự tương phản rõ rệt giữa thị trường và Main Street cũng có thể được thấy ở sự khác biệt giữa đường cong lạm phát kỳ vọng và đường cong lạm phát hoán đổi. Trong khi đường cong hoán đổi có độ dốc dương, với việc thị trường dự kiến (biên độ) lạm phát cao hơn trong dài hạn so với ngắn hạn, người tiêu dùng lại thấy điều ngược lại, với đường cong kỳ vọng đảo ngược 10 năm (dựa trên dữ liệu từ Fed Cleveland).

Người tiêu dùng nhận thấy triển vọng lạm phát khác

Sự đảo ngược cực đoan của đường cong kỳ vọng trong biểu đồ đầu tiên ở trên không chỉ là một kết quả của sự gia tăng nhanh chóng trong thước đo trung bình về lạm phát kỳ vọng trong 5-10 năm của Michigan. Nếu chúng ta sử dụng giá trị trung bình, hoặc thực sự là dữ liệu của Fed Cleveland, chúng ta vẫn nhận được một đường cong đảo ngược mạnh mẽ gần các điểm cực trị.

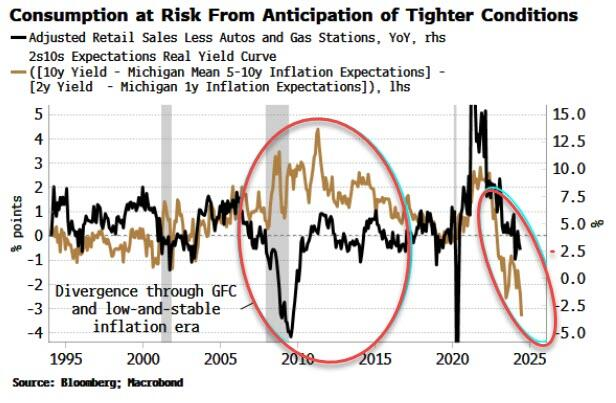

Tính hữu ích của đường cong lợi suất danh nghĩa đến từ việc thừa nhận rằng sự phẳng hóa và đảo ngược thường có nghĩa là lãi suất ngắn hạn quá cao so với tình trạng của nền kinh tế, trong khi dốc hoá là dấu hiệu ban đầu về tăng trưởng do các điều kiện tài chính nới lỏng. Sự đảo ngược của đường cong, được thúc đẩy bởi sự gia tăng lợi suất thực kỳ hạn 2 năm dự kiến và sự sụt giảm lợi suất thực kỳ hạn 10 năm dự kiến, gây ra rủi ro cho tiêu dùng.

Nếu người tiêu dùng dự đoán các điều kiện tài chính sẽ thắt chặt hơn , đồng thời kỳ vọng tốc độ tăng trưởng thực tế thấp hơn, phản ánh qua lạm phát kỳ vọng dài hạn đang gia tăng, thì đó khó có thể là công thức tạo nên niềm tin và chi tiêu.

Như biểu đồ dưới đây cho thấy, doanh số bán lẻ đã đi theo đường cong lợi suất dựa trên lạm phát kỳ vọng ngoại trừ các thập kỷ lạm phát thấp chủ yếu là những năm 2000 và 2010. Hiện tại, lạm phát lại trở nên quan trọng, mối quan hệ này có thể sẽ tiếp tục tồn tại, như đã từng xảy ra kể từ đại dịch, đồng nghĩa với nguy cơ tiêu dùng giảm trong các quý tới.

Tiêu dùng giảm xuống mức báo động với dự đoán về điều kiện kinh tế thắt chặt hơn

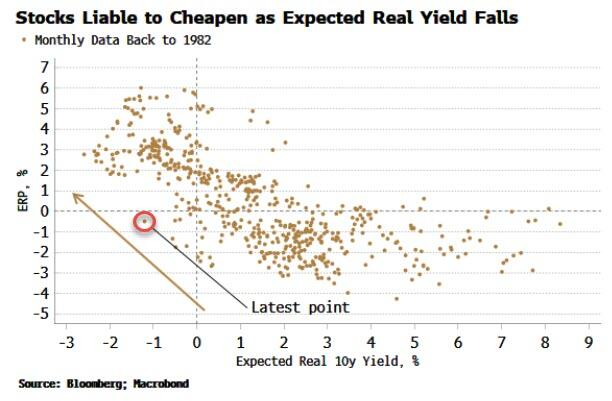

Độ dốc của đường cong danh nghĩa thường đi trước sự gia tăng lợi nhuận cổ phiếu (ngoài thời kỳ suy thoái), nhưng trong môi trường lạm phát, đường cong lợi suất thực có thể chỉ ra điều ngược lại. Tác động tiềm tàng tới tiêu dùng từ việc thắt chặt các điều kiện tài chính thực khó có thể củng cố một thị trường cổ phiếu bền vững.

Hơn nữa, có một mối quan hệ tiêu cực đáng kể giữa lợi suất thực và phần bù rủi ro cổ phiếu (lợi suất cổ phiếu so với trái phiếu). Mối quan hệ thậm chí còn mạnh mẽ hơn nếu sử dụng lợi suất thực. Khi chỉ số này giảm, ERP tăng, tức là cổ phiếu rẻ hơn so với trái phiếu. Lợi suất thực kỳ vọng là -1.2% dựa trên khảo sát của Michigan, giảm từ mức +0.7% vào đầu năm. Sự sụt giảm liên tục sẽ phù hợp về mặt lịch sử với ERP cao hơn.

Cổ phiếu có thể sụt giảm khi lợi suất thực kỳ vọng giảm

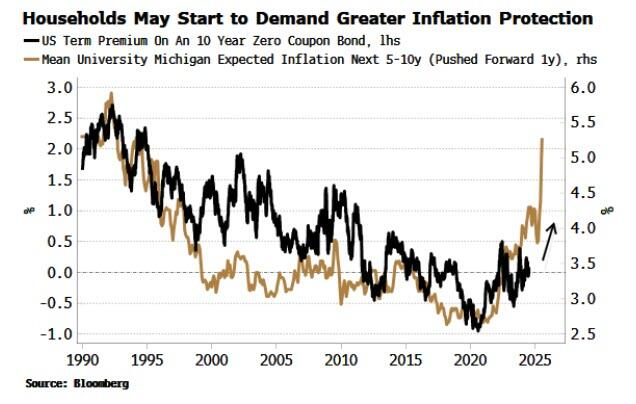

Lạm phát kỳ vọng gia tăng cũng có nguy cơ dẫn đến lợi suất trái phiếu cao hơn. Các hộ gia đình nắm giữ lượng lớn TPCP Mỹ trong hầu hết hai năm qua. Phần bù rủi ro kỳ hạn vẫn ở mức thấp, nhưng lạm phát kỳ vọng tăng cao liên tục có thể khiến các hộ gia đình yêu cầu bồi thường thêm vì phải gánh chịu rủi ro thực lớn hơn khi nắm giữ trái phiếu.

Các hộ gia đình có thể yêu cầu phần bù rủi ro lớn hơn

Mặc dù vậy, lợi suất thực vẫn có thể giảm nếu lạm phát vượt quá mức bù đắp lợi suất được yêu cầu.

Nhìn chung, các hộ gia đình chưa bao giờ thiếu sẵn sàng cho tình trạng lạm phát tăng và dai dẳng. Mức độ tiếp xúc của họ với cổ phiếu và trái phiếu cộng lại lớn hơn bao giờ hết, trong khi mức độ tiếp xúc với cổ phiếu ở mức cao gần kỷ lục (họ là người nắm giữ lớn nhất), trước đây đã dẫn đến lợi nhuận dài hạn kém cho cổ phiếu.

Chiến thắng dành cho Donald Trump vào tháng 11 có nghĩa là lạm phát kỳ vọng sẽ tiếp tục tăng cao nếu ông thúc đẩy chính sách tài chính và tiền tệ nới lỏng hơn, như dự kiến.

ZeroHedge