USD/CAD đối mặt rủi ro: Fed, BoC cắt giảm lãi suất và mô hình đầu-vai-đầu báo hiệu đảo chiều

Diệu Linh

Junior Editor

Tuần tới sẽ mang tính quyết định với thị trường toàn cầu khi Hoa Kỳ, Vương quốc Anh và Canada đồng loạt đưa ra chính sách tiền tệ cùng các dữ liệu kinh tế then chốt. Lạm phát vẫn dai dẳng, trong khi thị trường lao động suy yếu buộc các ngân hàng trung ương phải thận trọng điều chỉnh chiến lược. Nhà đầu tư và giới hoạch định chính sách sẽ theo sát cách Fed, BoE và BoC cân bằng giữa kiểm soát lạm phát và ổn định tăng trưởng.

Hoa Kỳ: Tâm điểm là Cục Dự trữ Liên bang

Quyết định lãi suất của Fed (Thứ Tư)

Fed trở thành tâm điểm với khả năng cắt giảm 25 bps. Lạm phát vẫn “cứng đầu” ở mức cao, nhưng điểm mấu chốt nằm ở thị trường lao động. Trong bốn tháng gần đây, tăng trưởng việc làm rất yếu; nghiêm trọng hơn, số liệu điều chỉnh cho thấy hơn một nửa số việc làm được báo cáo trong 12 tháng đến tháng 3 thực tế không tồn tại. Nền kinh tế hạ nhiệt tạo điều kiện cho Fed nới lỏng chính sách.

Thị trường kỳ vọng Fed sẽ hạ lãi suất từ 4.5% xuống 3.25% vào tháng 3/2025, chuyển từ thế “hạn chế một phần” sang trung lập.

Doanh số bán lẻ (Thứ Ba)

Chi tiêu tiêu dùng đang chững lại. Doanh số bán lẻ nhiều khả năng gây thất vọng khi tâm lý tiêu dùng suy yếu và doanh số ô tô giảm. Sản xuất công nghiệp cũng khó cải thiện, phản ánh dữ liệu khảo sát u ám.

Các tín hiệu này củng cố thêm xu hướng dovish của Fed.

Vương quốc Anh: Việc làm, tiền lương và lạm phát dưới kính hiển vi

Báo cáo việc làm (Thứ Ba)

Thị trường lao động Anh tiếp tục là ẩn số đối với BoE. Các số liệu bảng lương sẽ được phân tích kỹ để đánh giá mức độ yếu kém. Tín hiệu tích cực là khảo sát doanh nghiệp đã cải thiện, gợi ý giai đoạn khó khăn nhất có thể đã qua.

Điểm then chốt là tiền lương. Nếu áp lực lương giảm thêm, BoE sẽ có cơ sở vững chắc hơn để tiếp tục chu kỳ cắt giảm.

Báo cáo lạm phát (Thứ Tư)

Lạm phát thực phẩm dự kiến vẫn trên 5%, tạo áp lực dai dẳng. Ngược lại, lạm phát dịch vụ được kỳ vọng giảm nhẹ, phần nào làm dịu tình hình.

Khả năng cao báo cáo này không thay đổi lộ trình nới lỏng của BoE, nhưng nếu lạm phát bất ngờ tăng mạnh, kế hoạch cắt giảm có thể bị lùi lại. Tháng 11 hiện vẫn là thời điểm phù hợp nhất.

Cuộc họp của BoE (Thứ Năm)

Không dự kiến thay đổi chính sách. Sau khi hạ lãi suất tháng 8, BoE có xu hướng điều chỉnh mỗi quý một lần. Hướng dẫn sắp tới có thể nhấn mạnh rằng dù các đợt cắt giảm sẽ tiếp diễn, nhưng lãi suất đang tiến gần hơn đến mức trung lập.

Canada: BoC nới lỏng trong áp lực thuế quan

Quyết định lãi suất (Thứ Tư)

BoC được kỳ vọng sẽ cắt giảm 25 bps, phản ứng với nền kinh tế trong nước suy yếu. Canada chịu ảnh hưởng lớn từ các thuế quan Hoa Kỳ, trong khi sản lượng quý 2 giảm mạnh và việc làm đi xuống hai tháng liên tiếp, đẩy thất nghiệp lên 7.1%.

Lạm phát hiện ở mức phù hợp mục tiêu, tạo dư địa để BoC hành động. Một lần cắt giảm nữa trong quý 4 có thể đưa chính sách sát mức thấp nhất của phạm vi trung lập.

Tầm nhìn toàn cầu: Chu kỳ nới lỏng đồng bộ

Điểm chung của Fed, BoE và BoC là xu hướng nới lỏng trong bối cảnh kinh tế hạ nhiệt. Lạm phát vẫn là trở ngại, song thị trường lao động suy yếu và nhu cầu chậm lại đang chi phối các quyết sách.

Nhà đầu tư nên chuẩn bị cho một làn sóng nới lỏng toàn cầu, có thể tạo lực đỡ tạm thời cho chứng khoán nhưng cũng làm gia tăng nguy cơ suy thoái sâu hơn.

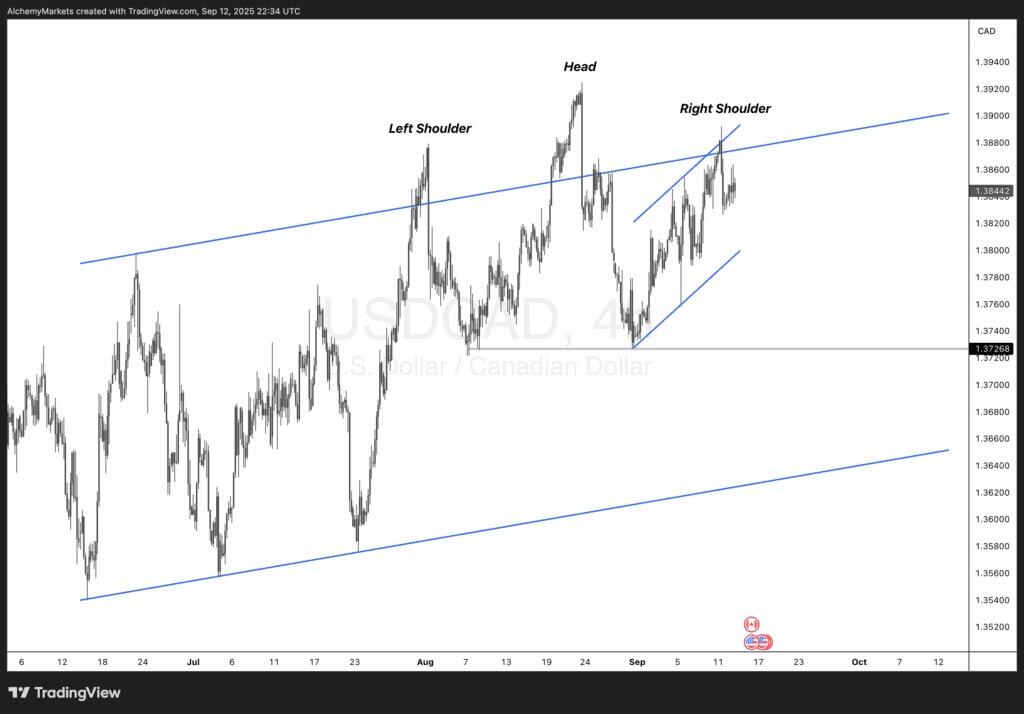

Phân tích kỹ thuật: USD/CAD hình thành mô hình đầu-vai-đầu giảm giá

Biểu đồ khung 4H của USD/CAD cho thấy mô hình đầu-vai-đầu, thường báo hiệu đảo chiều giảm.

- Vai trái: xuất hiện cuối tháng 7 quanh kháng cự 1.3860–1.3880.

- Đầu: tạo đỉnh cao hơn đầu tháng 9 gần 1.3940, phản ánh đà tăng kiệt sức.

- Vai phải: hình thành thấp hơn, cho thấy người bán tham gia sớm hơn, dấu hiệu đà tăng suy yếu.

Hỗ trợ đường cổ nằm quanh 1.3725, trùng với đáy trước. Nếu phá vỡ rõ ràng, cặp tiền có thể giảm sâu hơn về 1.3650 và 1.3550.

Sự đồng thuận giữa cơ bản và kỹ thuật

Bức tranh kỹ thuật phù hợp với yếu tố vĩ mô:

- BoC nhiều khả năng cắt giảm lãi suất, thường gây áp lực giảm CAD và tăng USD/CAD.

- Nhưng Fed cũng dự kiến hạ lãi suất. Với dữ liệu lao động yếu và tiêu dùng Mỹ suy giảm, Fed có thể nghiêng về kịch bản nới lỏng mạnh mẽ hơn BoC.

- Nếu Fed cắt giảm sâu hơn, USD có thể yếu so với CAD, tạo thêm lực cho kịch bản kỹ thuật giảm giá.

Tóm lại, dù cả Fed và BoC đều đi theo hướng nới lỏng, sự cân bằng rủi ro hiện nghiêng về kịch bản USD/CAD thoái lui thấp hơn, xác nhận mô hình đầu-vai-đầu.

fxstreet