Những điểm chính cần theo dõi về FOMC và SEP trong tháng 9

Diệu Linh

Junior Editor

Ngày quan trọng nhất trong vài tháng giao dịch tới đang đến gần (chỉ còn hai ngày nữa!). Quyết định lãi suất tháng 9 của FOMC là một trong bốn cuộc họp hàng quý mà tại đó các dự báo kinh tế quan trọng (SEP – Tóm tắt dự báo kinh tế) được công bố. Các cuộc họp này diễn ra vào tháng 3, 6, 9 và 12.

Giai đoạn cấm phát ngôn

Ngày quan trọng nhất trong vài tháng giao dịch tới đang đến gần (chỉ còn hai ngày nữa!).

Quyết định lãi suất tháng 9 của FOMC là một trong bốn cuộc họp hàng quý mà tại đó các dự báo kinh tế quan trọng (SEP – Tóm tắt dự báo kinh tế) được công bố. Các cuộc họp này diễn ra vào tháng 3, 6, 9 và 12.

Những cuộc họp hàng quý này thường có sức nặng lớn hơn đối với các thay đổi tiềm tàng trong tông điệu của Fed. Với cuộc họp tuần này là tâm điểm, thị trường đang chuẩn bị cho khả năng thay đổi trong thông điệp và các điều chỉnh trong SEP.

Mặc dù quyết định tăng lãi suất khó gây bất ngờ (mức 25 bps đã được thị trường định giá từ trước), nhưng chi tiết trong dự báo và tông giọng của Powell tại họp báo sẽ là yếu tố quyết định phản ứng của thị trường.

Một gợi ý hữu ích: hãy theo dõi các bài viết trước thềm FOMC từ Nick Timiraos (Wall Street Journal) – người từng “điều chỉnh” lại định giá sai của thị trường trong chu kỳ tăng lãi suất năm 2022. Fed thường “rò rỉ” thông tin theo cách này để tránh gây sốc cho thị trường, đặc biệt trong bối cảnh vai trò trung tâm của đồng USD trong kinh tế toàn cầu. Nhắc lại rằng các thành viên Fed bị cấm phát biểu về triển vọng trong vòng hai tuần trước kỳ họp FOMC, gọi là “giai đoạn cấm phát ngôn”.

Điều rút ra từ cuộc họp trước

Tại cuộc họp ngày 30/7/2025, Powell thể hiện tông điệu cân bằng nhưng thận trọng khi bất ổn về thuế quan vẫn ở mức cao.

Ông ghi nhận tiến triển trong xu hướng giảm phát, song nhấn mạnh rủi ro từ thuế quan đối với lạm phát. Lời lẽ của ông để ngỏ khả năng cắt giảm lãi suất cuối năm, nhưng Fed vẫn khẳng định phụ thuộc vào dữ liệu.

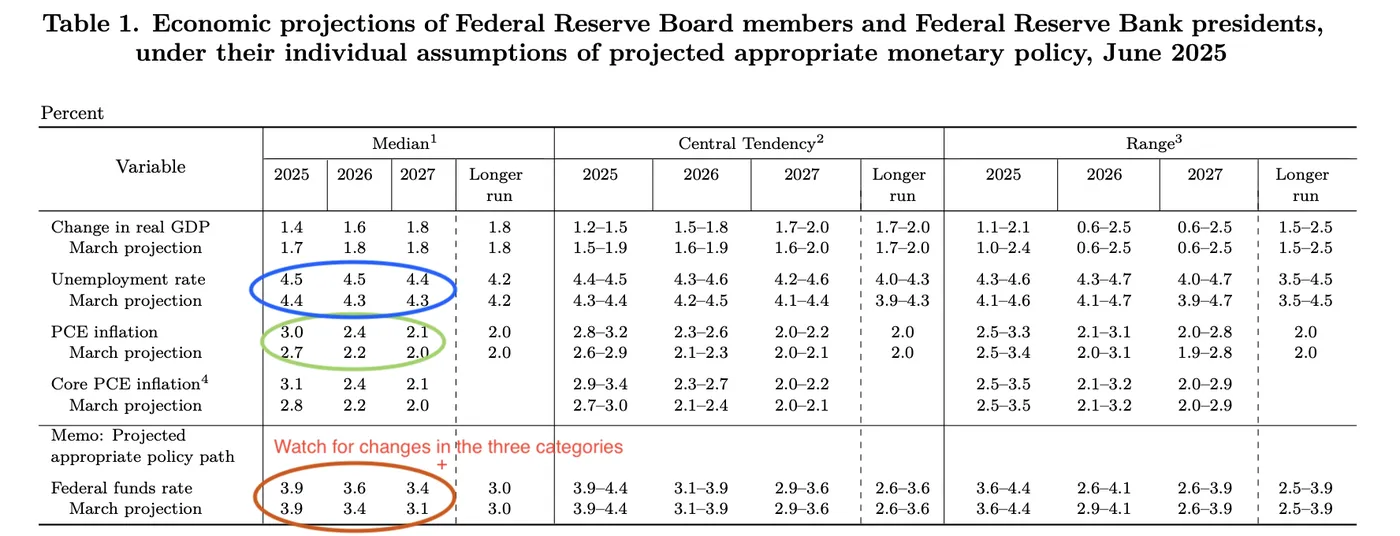

SEP tháng 6 cũng phản ánh điều này: dự báo lạm phát điều chỉnh giảm nhẹ, tăng trưởng giữ ở mức bền vững, trong khi biểu đồ chấm nổi tiếng tiếp tục gợi ý hai lần cắt giảm trước khi năm kết thúc — điểm mà thị trường đã tranh luận sôi nổi.

SEP tháng 6, 2025, nguồn: Federal Reserve

Điều cần chú ý trong SEP tháng 9

- Biểu đồ dot plot: Dự báo trung vị về số lần cắt giảm lãi suất sẽ là điểm thị trường kiểm tra đầu tiên. Chuyển từ hai lần xuống một lần sẽ củng cố luận điệu hawkish, còn giữ nguyên sẽ khớp với định giá hiện tại.

- Dự báo lạm phát (PCE lõi, PCE): Giới đầu tư sẽ theo dõi xem Fed có nâng kỳ vọng lạm phát do thuế quan hay không. Bất kỳ điều chỉnh tăng nào sẽ đối lập với dữ liệu CPI và PPI giảm nhẹ công bố tuần này, cũng như tông điệu dovish từ bài phát biểu của Powell tại Jackson Hole. Dự báo có thể điều chỉnh tăng cho năm 2025 nhưng giảm cho các năm sau. Điều quan trọng là theo dõi PCE 2026 trở đi, vì đây là tín hiệu cho định giá cắt giảm năm 2026 (hiện khoảng 140 bps).

- Tỷ lệ thất nghiệp: Mức tăng sẽ xác nhận xu hướng hạ nhiệt thấy trong các báo cáo việc làm gần đây. Nếu tăng đột ngột, tốc độ cắt giảm có thể thay đổi.

Powell đã nói gì trước đó?

Bạn có thể xem lại phát biểu FOMC tháng 7 của Powell. Đồng thời, nên đặt chúng trong bối cảnh các bình luận tại Jackson Hole.

Trong tháng 7, Powell nhấn mạnh nhiệm vụ kép của Fed (ổn định lạm phát và việc làm tối đa) và nhiều khả năng sẽ đặt trọng tâm hơn vào thị trường lao động trong bối cảnh dữ liệu suy yếu.

Ông cũng thừa nhận kinh tế đang giảm tốc do bất ổn thương mại, nhưng nhiều khả năng lần này yếu tố này sẽ ít được đề cập hơn.

Tông điệu của Powell quan trọng không kém nội dung văn bản. Thị trường sẽ phản ứng mạnh với cách ông cân bằng giữa:

- Sự tự tin lạm phát giảm so với lo ngại về tác động của thuế quan.

- Sự trấn an về sức mạnh thị trường lao động so với việc thừa nhận dữ liệu bảng lương yếu đi.

- Lo ngại về rủi ro tài chính trong tương lai, nhất là khi chứng khoán và crypto tăng nóng.

Các nhà phân tích thường theo dõi tần suất Powell nhắc tới việc làm, thất nghiệp, lạm phát, thuế quan… để đoán Fed sẽ ưu tiên điều gì trong thời gian tới.

Động lực thị trường

Trạng thái hiện tại của thị trường, ngày 15 tháng 9, 2025 – Nguồn: TradingView

Tính đến ngày 15/9/2025, lợi suất trái phiếu giảm, với lợi suất kỳ hạn 2 năm ở mức thấp nhất kể từ đáy “Ngày Giải phóng” tháng 4. Đường cong 2-10 đang dốc hơn, phản ánh kỳ vọng cắt giảm mạnh ở đầu ngắn hạn nhưng lạm phát cao hơn giữ lợi suất dài hạn tăng.

Tài sản rủi ro đang ở đỉnh kỷ lục, khiến thị trường đặt cược lớn vào tông điệu dovish – điều này tiềm ẩn nguy cơ thất vọng.

Trên thị trường FX, USD vẫn đi ngang trong biên độ, dễ bị tác động nếu có bất ngờ từ biểu đồ chấm hoặc tông điệu của Powell. Tôi cho rằng sự thiếu quyết liệt từ phe bán trong việc tạo đáy mới cho USD phản ánh tâm lý chờ đợi, và phản ứng vẫn sẽ mang tính nhị phân.

Nếu Powell phát đi tín hiệu hawkish để cân bằng với định giá dovish hiện tại, USD có thể phục hồi, kéo chứng khoán giảm nhẹ.

Kết luận : Những điều cần lưu ý với FOMC

- Hiện tại định giá <75 bps, tức khoảng 25 bps mỗi cuộc họp.

- SEP: đặc biệt là dự báo lãi suất quỹ Fed cuối năm 2025, 2026 và dự báo Core PCE.

- Số lần Powell nhắc tới thuế quan: mỗi lần gợi ý tăng giá có thể kéo theo thêm các lần cắt giảm về sau.

- Thị trường lao động: nếu nhấn mạnh thất nghiệp tăng, có thể mở ra khả năng cắt giảm mạnh và nhanh hơn.

- Powell có thể thêm yếu tố hawkish để cân bằng lại sự dovish gần đây, đồng thời khôi phục phần nào uy tín độc lập của Fed.

Action Forex