Bloomberg Economics: CPI đi ngang sẽ tạo cơ hội cho Fed cân nhắc việc hạ lãi suất

Tùng Trịnh

CEO

Bloomberg Economics kỳ vọng CPI tổng hợp sẽ không thay đổi trong tháng 11 và CPI cơ bản sẽ tăng nhẹ với tốc độ phù hợp hơn, với con số YoY ở mức 3%. Tuy nhiên, kỳ vọng lạm phát ngắn hạn đã giảm mạnh do giá năng lượng giảm trong những tháng gần đây. Điều này gia tăng thêm cơ hội cho Fed xem xét cắt giảm lãi suất trong bối cảnh rủi ro tăng trưởng chậm và rủi ro lạm phát cao đang ngày càng cân bằng hơn.

BI mong đợi gì trong báo cáo CPI tối nay ngày 12 tháng 12

- CPI MoM có thể sẽ ổn định ở mức 0 trong tháng thứ hai liên tiếp, do giá năng lượng giảm, điều này tương ứng với việc CPI YoY ở mức 3.1% (so với 3.2% trước đó).

- Mặt khác, CPI cơ bản MoM sẽ tăng nhẹ lên 0.27% (so với 0.23% trước đó), còn YoY vẫn ở mức 4%.

- Các nhà hoạch định chính sách có xu hướng xem xét số liệu YoY trong khoảng thời gian 3 và 6 tháng để đánh giá tiến trình hạ nhiệt của lạm phát. Nếu dự báo của chúng tôi đúng, CPI cơ bản YoY trong 3 tháng gần đây sẽ giảm xuống 3.3% (so với 3.4% trước đó) và 6 tháng giảm xuống 2.9% (so với 3.2% trước đó) – lần đầu tiên dưới ngưỡng 3% kể từ mùa xuân năm 2021.

- Giá xăng giảm khoảng 6.3% sau khi điều chỉnh theo yếu tố thời vụ

- Giá hàng hóa cốt lõi có thể giảm tháng thứ sáu liên tiếp do ô tô đã qua sử dụng. Dữ liệu khu vực tư nhân cho thấy giá ô tô đã qua sử dụng giảm khoảng 1% trong tháng này.

- Giá thuê sơ cấp có khả năng tăng chậm lại ở mức 0.4% trong tháng 11 (so với 0.5%) và giá thuê tương đương của chủ sở hữu vẫn ở mức 0.4%.Trong sáu tháng qua, lạm phát nhà ở đã chậm lại ở mức 5.4% so với cùng kỳ — vẫn cao hơn nhiều hơn mức 2.5% trung bình từ năm 2010 đến năm 2019. Tuy nhiên, giá thuê nhà sẽ là động lực chính dẫn đến hạ nhiệt lạm phát nhà ở trong năm tới. Các chỉ số thị trường sẵn có, chẳng hạn như ước tính của Yardi Matrix về giá thuê, cho thấy lạm phát nhà ở sẽ giảm xuống 3.5% vào khoảng cuối năm 2024.

- Kết luận cuối cùng: Chúng tôi kỳ vọng CPI cơ bản sẽ ở mức dưới 3% trong 6 tháng đầu năm 24. Trừ khi thị trường lao động nguội đi nhanh hơn, rất có thể lạm phát sẽ chững lại ở mức đó. Kịch bản cơ sở của chúng tôi là nền kinh tế đang hạ nhiệt — và tình trạng này sẽ tiếp diễn - cho phép Fed bắt đầu cắt giảm lãi suất vào cuối quý 1 năm 24.

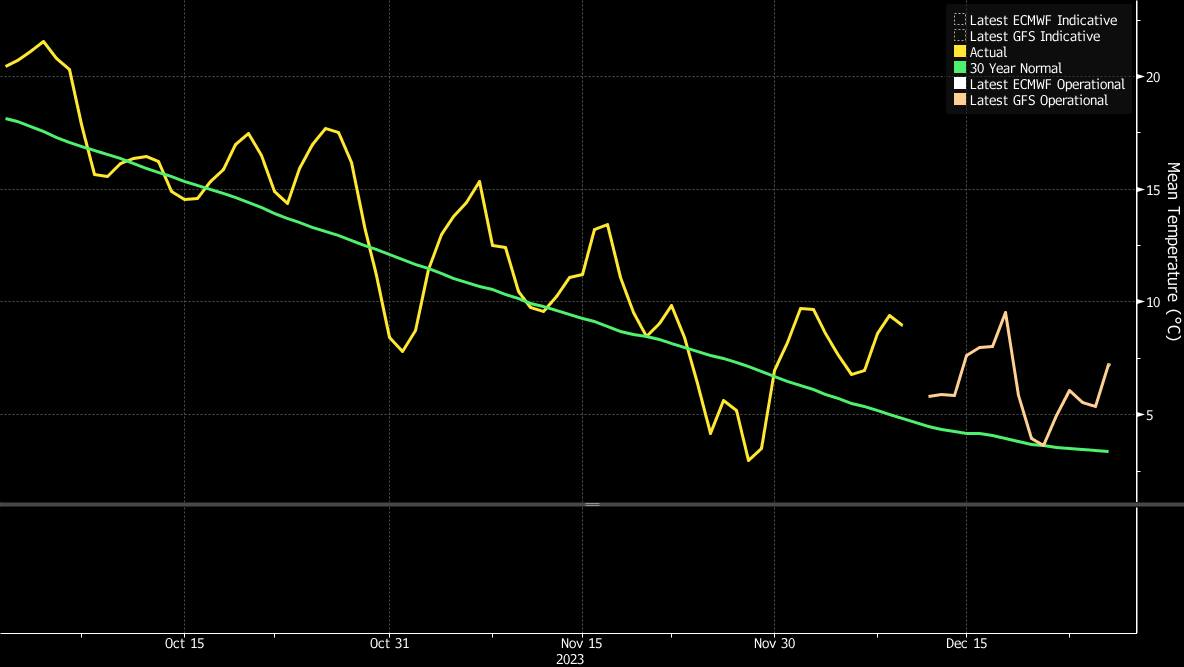

Thời tiết ấm áp góp phần làm giảm lạm phát

Tháng 11 ấm áp hơn mọi năm sẽ khiến chi phí cho việc sưởi ấm ở mức thấp. Hầu hết các bang tại Mỹ có 19 ngày trên 30 ngày có nhiệt độ trung bình cao hơn mức lịch sử trong 30 năm trở lại đây. Với giá khí đốt tự nhiên giảm trong tháng, chúng tôi dự đoán nhu cầu điện giảm có thể là một nguyên nhân bổ sung làm hạ nhiệt CPI – bên cạnh việc giá xăng dầu giảm 6.3%.

Giai đoạn cuối cùng của thời kỳ lạm phát cao

Điều quan trọng đối với đánh giá của Fed về tiến trình giảm lạm phát là chỉ số PCE lõi.Chúng tôi thấy có khả năng xảy ra một lộ trình mà lạm phát lõi (trên cơ sở sáu tháng hàng năm) sẽ giảm xuống 2.2% vào cuối năm 2024.

Kịch bản đó yêu cầu lạm phát giá thuê nhà giảm xuống 3.5% vào cuối năm 2024 (so với con số YoY là 5.4% trong sáu tháng qua), trong khi các hạng mục chính khác vẫn duy trì tỷ lệ lạm phát hiện tại. Giá thuê gần đây cho thấy lạm phát nhà ở sẽ đáp ứng yêu cầu đó.

Quỹ đạo lạm phát của các mặt hàng cốt lõi khó đoán hơn. Các công ty đã tiêu hủy hàng tồn kho dư thừa trong hơn một năm và đến cuối nửa đầu năm 2024, quá trình đó có thể sẽ hoàn tất. Điều đó có nghĩa là tốc độ giảm phát từ lĩnh vực này trong tương lai đã giảm bớt - và là một trong những lý do tại sao dự báo cơ sở của chúng tôi là PCE lõi sẽ ở mức gần 3% thay vì 2% vào cuối năm 2024.

Bloomberg