Chỉ báo "Bull/Bear" của Goldman Sachs “báo động đỏ”, liệu thị trường chứng khoán có lao dốc?

Thái Linh

Junior Editor

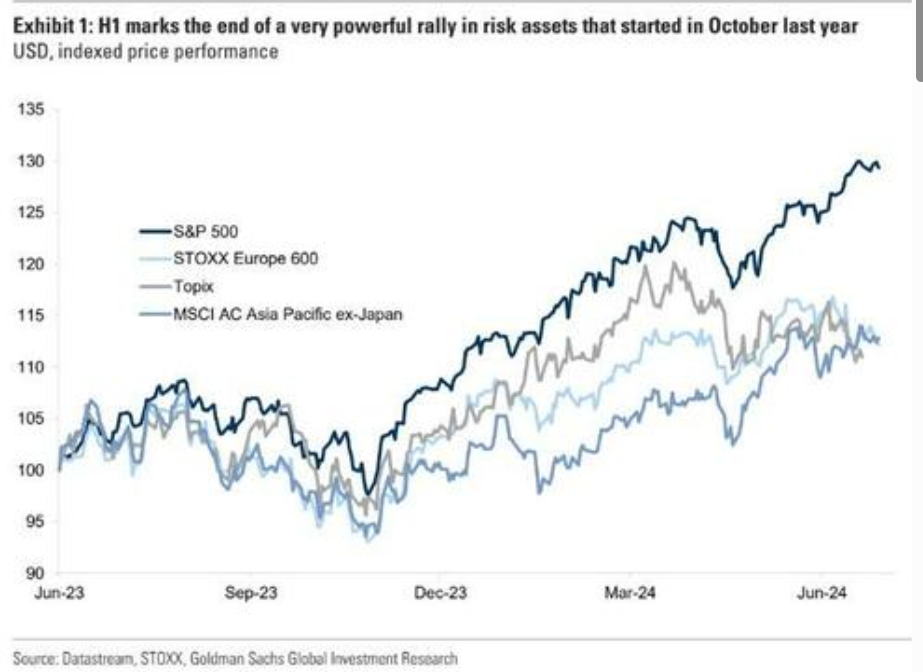

Nửa đầu năm đánh dấu sự kết thúc đợt phục hồi mạnh mẽ của tài sản rủi ro bắt đầu vào tháng 10 năm ngoái khi cổ phiếu toàn cầu tăng cao hơn khoảng 30%. Nửa đầu năm 2024 là thời điểm tốt thứ 21 kể từ năm 1900 đối với thị trường Mỹ.

Nửa đầu năm đánh dấu sự kết thúc của đợt phục hồi mạnh mẽ của tài sản rủi ro bắt đầu vào tháng 10 năm ngoái

Thị trường dần trở nên lạc quan hơn với dữ liệu lạm phát và tăng trưởng của Mỹ, đồng thời thúc đẩy sự phục hồi mạnh mẽ của giá cổ phiếu, phản ánh kỳ vọng hạ cánh mềm và cắt giảm lãi suất. Trong khi bảy đợt cắt giảm lãi suất của Mỹ được định giá đầu năm nay dần mờ nhạt, thị trường chứng khoán lại được hỗ trợ bởi một loạt các cú sốc vĩ mô tích cực và sự lạc quan xung quanh AI giúp Nasdaq đạt được tỷ lệ Sharpe là 2.3 trong 12 tháng qua.

Do đó, không có mức pullback 5% nào được ghi nhận kể từ đợt điều chỉnh giá vào nửa cuối năm ngoái.

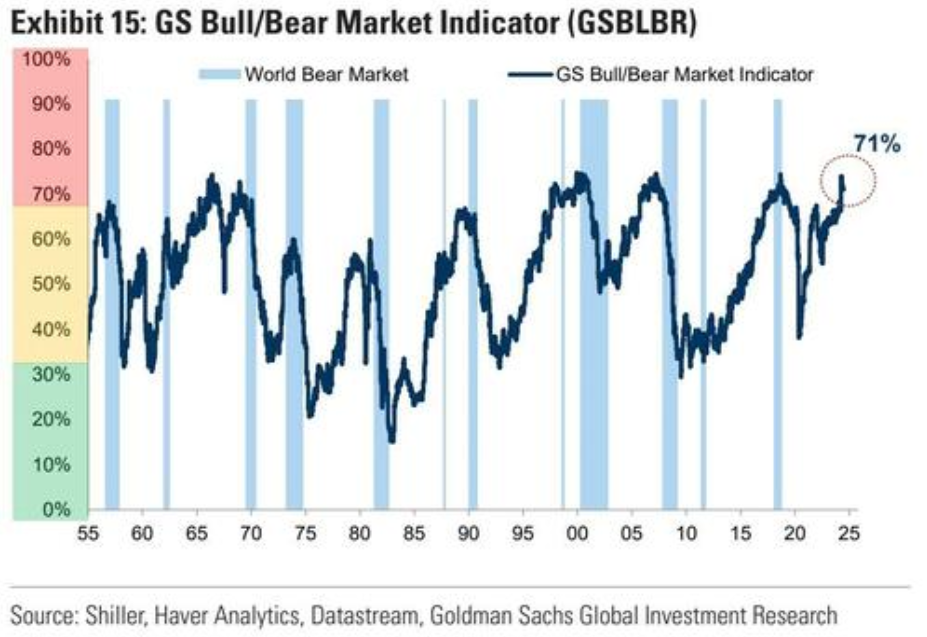

Tuy nhiên, như Goldman Sachs Peter Oppenheimer đã chỉ ra trong lưu ý mới nhất gửi khách hàng, một chỉ báo quan trọng cho thấy thị trường ngày càng nhạy cảm trước một giai đoạn biến động mạnh hoặc các đợt điều chỉnh giá.

Chỉ báo Bull/Bear (GSBLBR) của Goldman Sachs đang “báo động đỏ”.

Chỉ báo Bull/Bear của Goldman Sachs đang đạt mức báo động

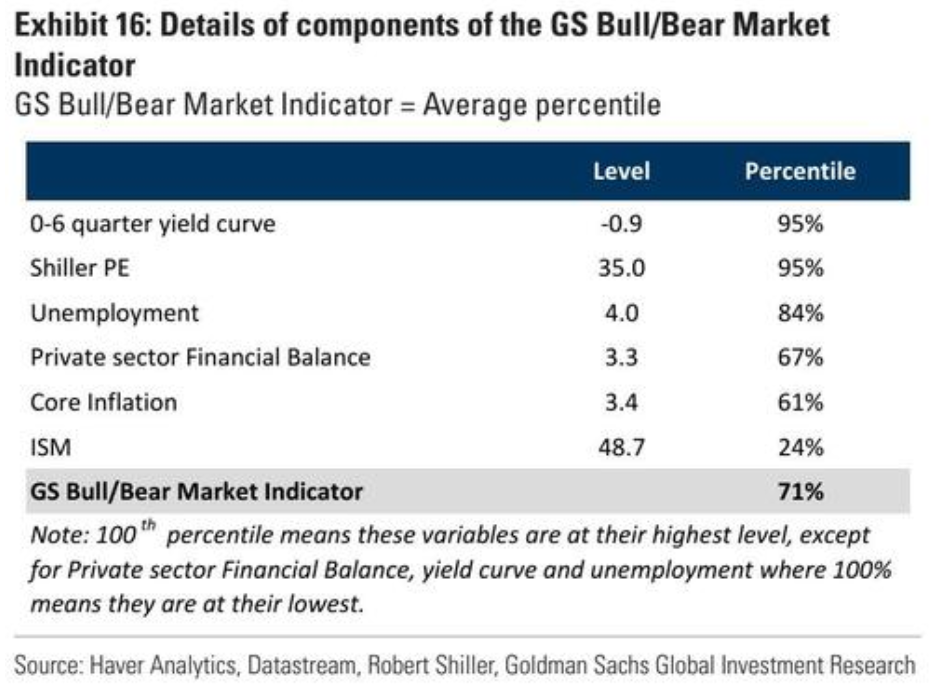

Các thành phần trong chỉ báo này phản ánh các yếu tố khác nhau có xu hướng tương ứng với các điểm uốn trên thị trường, đặc biệt khi kết hợp lại.

Hiện tại, sự kết hợp giữa độ dốc của lợi suất, mức định giá cao và tỷ lệ thất nghiệp thấp (với mức độ suy yếu vừa phải) đều có mức độ rủi ro cao.

Các thành phần trong chỉ báo Bull/Bear

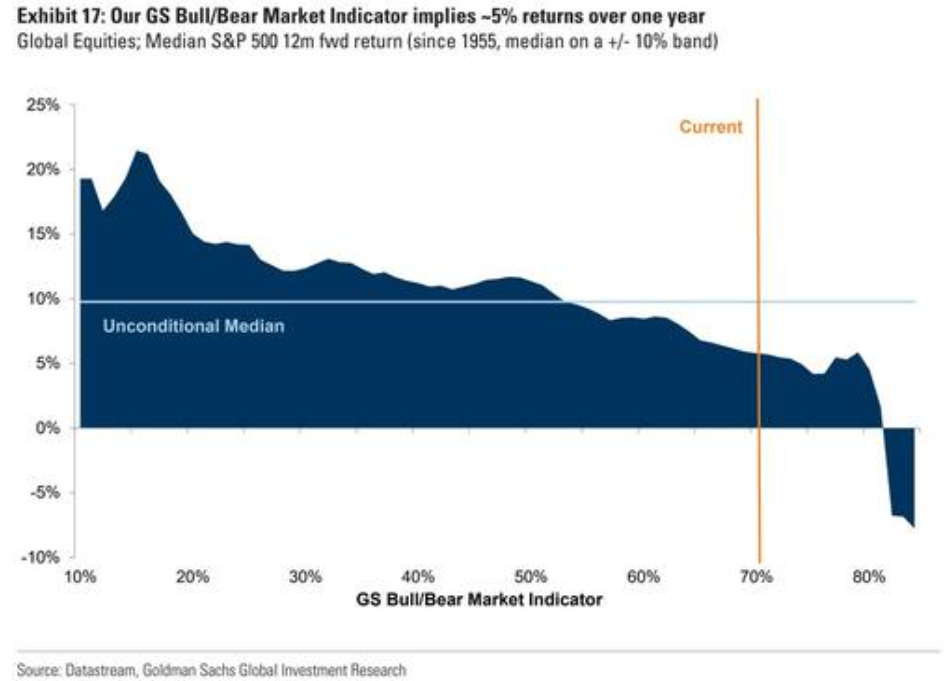

Những điều này xảy ra không có nghĩa là thị trường gấu sẽ xuất hiện sớm - với triển vọng cắt giảm lãi suất và tăng trưởng tiếp diễn, điều này khó có thể xảy ra - nhưng chính những dữ liệu này đang đưa ra tín hiệu cảnh báo rằng kịch bản điều chỉnh giá, giai đoạn biến động mạnh và lợi nhuận thấp hơn là khả dĩ.

Dựa trên dữ liệu từ năm 1955, lợi nhuận kỳ hạn 12 tháng trung bình của S&P500 ở dưới 10% sau các giai đoạn khi chỉ báo thị trường Bull/Bear ở mức hiện tại; con số này gần với mức dự báo của nhóm chiến lược Mỹ của giao dịch có kỳ hạn 12 tháng là 5700.

Chỉ báo Bull/Bear cho thấy mức lợi nhuận khoảng 5% trong năm

Trong các thị trường, chúng tôi nhận thấy ngày càng có nhiều bằng chứng về sự phân tán cổ phiếu.

Khi thị trường có khả năng biến động mạnh hơn, chúng tôi tiếp tục xem xét các biện pháp phòng ngừa rủi ro và tăng cường đa dạng hóa để giúp bảo vệ lợi nhuận được điều chỉnh theo rủi ro.

ZeroHedge