Chứng khoán Mỹ không hề nao núng trước lạm phát!

Đức Nguyễn

FX Strategist

Thị trường chứng khoán Mỹ đang không hề tỏ ra lo lắng trước việc lạm phát tại Mỹ tăng 6.2% YoY trong tháng Mười, mức cao nhất trong hơn 30 năm, và có vẻ sẽ chỉ phản ứng nếu Fed bắt đầu mạnh tay hơn.

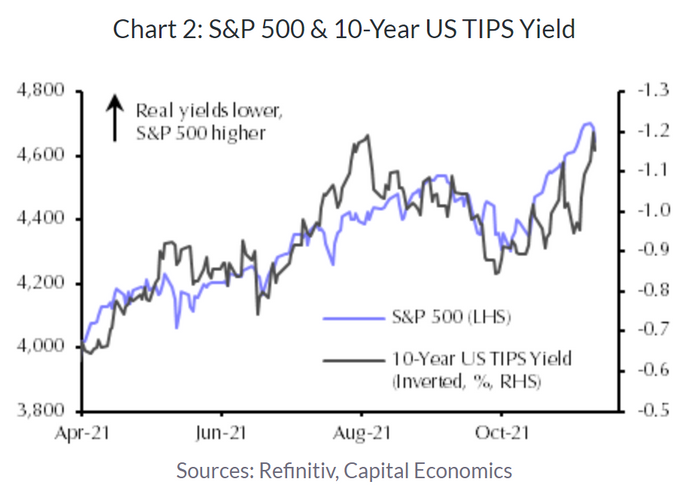

“Chứng khoán Mỹ đã bỏ qua hoàn toàn tình hình lạm phát, nhiều khả năng do điều này không trùng với việc tăng lợi suất thực của trái phiếu hay lợi nhuận doanh nghiệp suy yếu,” theo Oliver Allen, chuyên gia kinh tế tại Capital Economics.

Thị trường đã có chút hoảng loạn sau báo cáo CPI thứ Tư. Lợi suất danh nghĩa trái phiếu tăng mạnh, đè nặng áp lực lên cổ phiếu, đặc biệt các mã cổ phiếu công nghệ và tăng trưởng, những mảng cực kỳ nhạy cảm với lãi suất.

Sang đến thứ Năm, chứng khoán ổn định trở lại, còn thị trường trái phiếu đóng cửa nhân Ngày Cựu chiến binh. Chỉ số Nasdaq sau khi giảm tới 1% trong phiên thứ Tư, đã hồi lại 0.7%, trong khi chỉ số S&P 500 tăng 0.1%. Chỉ số Dow Jones đóng cửa giảm 0.4%.

Lạm phát không nhất thiết là điềm xấu với chứng khoán. Cổ phiếu là một tài sản thực và thường tăng giá khi áp lực lạm phát lên cao. Hơn nữa, các chuyên gia tại Quant Insights cho biết cổ phiếu đã bớt nhạy cảm hơn với lạm phát từ năm 2015.

Tuy nhiên, lạm phát cao như hiện tại, như thời điểm cuối những năm 1970 và đầu những năm 1980, thường trùng với giai đoạn giá chứng khoán thấp trước những ảnh hưởng tiêu cực lên tăng trưởng hay việc Fed thắt chặt để đưa lạm phát trở lại bình thường.

Nhưng dù lạm phát đang ở mức nguy hiểm, lãi suất thực lại vẫn chưa tăng mạnh ở cả hay đầu của đường cong lợi suất.

Dù số liệu CPI đã khiến lợi suất trái phiếu chống lạm phát (TIPS) kỳ hạn 10 năm tăng nhẹ, mô hình chung trong 6 tháng nay vẫn là lợi suất thực giảm và cổ phiếu tăng.

Trong khi đó, việc lợi suất trái phiếu kho bạc 10 năm tăng mạnh và động thái trên thị trường hợp đồng tương lai lãi suất phiên thứ Tư đã phản ánh kỳ vọng Fed sẽ tăng tốc độ thắt chặt nới lỏng định lượng và tăng lãi suất sớm hơn trong năm 2022.

Nhưng điều này không cho thấy giới đầu tư sợ lạm phát kéo dài, theo Nicholas Colas, sáng lập của DataTrek Research.

Động thái thị trường phiên thứ Tư “chỉ là giới đầu tư xem xét lại triển vọng của Fed. Nếu họ thực sự nghĩ rằng lạm phát hơn 6% là một kiểu “bình thường mới”, giá tài sản đã thấp hơn rất nhiều rồi,” ông Colas cho biết.

Và dù kỳ vọng lạm phát cũng đang chạm đỉnh mới, con số này cũng mới chỉ đang ở mức 3% cho 5 năm tới.

Một số nhà đầu tư cũng sợ rằng Fed đã không còn kiểm soát được lạm phát và kỳ vọng lạm phát. Do vậy, các nhà hoạch định chính sách cần thắt chặt sớm hơn, mạnh tay hơn dự kiến, và nhiều khả năng sẽ gây ra suy thoái.

Nhưng một số người nói rằng cổ phiếu vẫn sẽ tăng đến khi các nhà hoạch định chính sách đưa ra tín hiệu họ sẵn sàng thắt chặt mạnh tay hơn.

Việc lợi suất tăng trong thứ tư cũng đã chấm dứt 2 tuần giảm mạnh. “Trong hai tuần đó, cổ phiếu công nghệ tăng mạnh và dẫn dắt thị trường, nhưng cả hai đều đang đảo chiều. Đồng thời, với việc cổ phiếu công nghệ có tỷ trọng lớn, S&P 500 trong thời gian tới sẽ gặp khó khăn,” theo Tom Essaye, sáng lập Sevens Report Research.

“Nhưng trừ khi Fed bắt đầu đánh tiếng mạnh tay thắt chặt hay tăng lãi suất sớm hơn, CPI hay lợi suất sẽ không phải là lý do để thận trọng,” ông nói thêm, cho rằng đây chỉ là một xu hướng thị trường: lạm phát và lãi suất cao.

Theo giáo sư Jeremy Siegel trường Wharton đại học Pennsylvania, Fed có thể thay đổi lập trường vào cuối năm nay, và có thể đưa chứng khoán vào thế khó.

“Giới đầu tư chỉ thích lạm phát đến khi Fed nhúng tay vào,” ông cảnh báo rằng nếu số liệu CPI tiếp tục như tháng Mười trong hai tháng cuối năm, chủ tịch Powell sẽ chịu áp lực rất lớn.

Capital Economics kỳ vọng Fed sẽ tiếp tục thắt chặt một cách khiêm tốn, cùng với việc lợi suất TIPS tiếp tục tăng cao.

“Việc lợi suất suy yếu chuyển từ lợi trở thành hại sẽ cản trở đà tăng của cổ phiếu trong những năm tới. Một lý do khác nữa là tăng trưởng kinh tế Mỹ sẽ không đạt kỳ vọng của giới đầu tư.”

Market Watch