JPMorgan: Cổ phiếu sẽ biến động mạnh vào năm 2024!

Đặng Thùy Linh

Junior Analyst

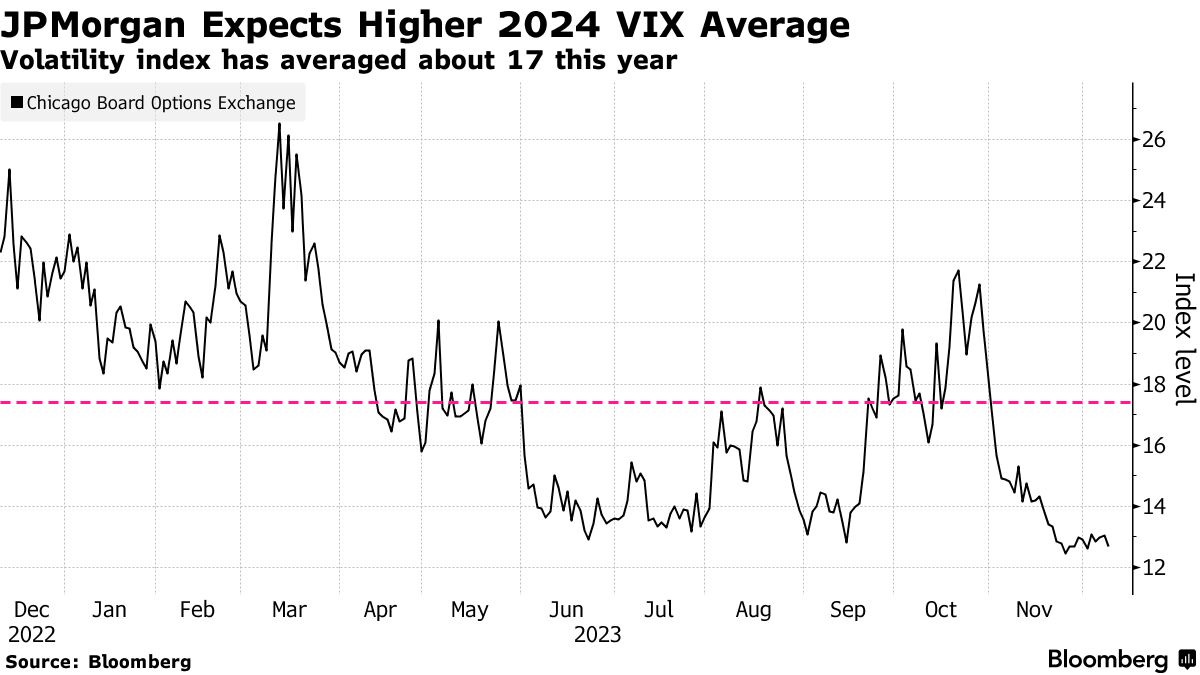

JPMorgan cho rằng chỉ số biến động CBOE có thể tăng mạnh trong trường hợp Mỹ suy thoái.

Theo các chiến lược gia của JPMorgan, thước đo sự sợ hãi của thị trường chứng khoán sẽ đẩy lên cao vào năm 2024 sau khi giảm xuống mức thấp nhất kể từ trước khi đại dịch trong năm nay.

"Chỉ số Độ biến động Cboe trong năm tới sẽ cao hơn so với năm 2023 và mức độ của nó phụ thuộc vào thời gian, tính nghiêm trọng của một cuộc suy thoái, độ biến động càng mạnh thì các đợt bán ngắn hạn càng hạn chế", các chiến lược gia viết hôm thứ Sáu.

Chỉ số VIX giảm xuống dưới 12.5, mức thấp nhất kể từ tháng 1/2020 khi chứng khoán Mỹ tăng 6 tuần liên tiếp, phản ánh kỳ vọng về một cú hạ cánh mềm và chính sách nới lỏng của ngân hàng trung ương vào năm 2024. Sự bùng phát của đại dịch Covid cũng đã làm chao đảo thị trường và nền kinh tế, đưa chỉ số về gần mức 21 trong 5 năm qua.

Trong trường hợp nền kinh tế hạ cánh mềm, các chiến lược gia kỳ vọng chỉ số VIX ở mức từ trung bình đến cao vào năm 2024. Chỉ số này đã sụt giảm nghiêm trọng về mức 17 trong năm nay, một cuộc suy thoái nhẹ vào nửa cuối năm có thể đẩy mức trung bình đó xuống thấp nhất khoảng 20.

Các chiến lược gia cho rằng: “Những rủi ro địa chính trị tiếp tục âm ỉ và sẽ đến một thời điểm bùng phát”. “Nếu một sự kiện xảy ra, ví dụ: Chiến tranh Trung Đông lan rộng thành một cuộc xung đột khu vực lớn hơn, xung đột giữa các siêu cường..., chỉ số VIX sẽ cao hơn nhiều so với mức đã nêu ở trên.”

JPMorgan khuyến nghị chiến lược put spread cover trên Chỉ số S&P 500, bao gồm việc mua chênh lệch giá bán (put spread), đồng thời bán quyền chọn mua, như một cách phòng ngừa rủi ro cổ phiếu. Vị thế kết hợp mang lại chi phí phòng ngừa thấp hơn khi giá cổ phiếu giảm, đồng thời thu được lợi nhuận nếu đợt tăng giá tiếp tục.

Trong nghiên cứu vào cuối tháng trước, các nhà chiến lược của Goldman Sachs cũng đưa các vị thế gắn liền với thước đo, bao gồm cả put spread collars trên cổ phiếu.

Các chiến lược gia của Goldman cho rằng sự biến động của thị trường sẽ ảm đạm hơn.

Mô hình của nhóm cho thấy “khả năng cao thanh khoản sẽ thấp trong hầu hết thời gian của năm”, trích từ “Hạn chế rủi ro suy thoái và những tác động đối với tăng trưởng toàn cầu vào năm 2024”.

Tuy nhiên, các chiến lược gia lưu ý rằng độ biến động có thể tăng lên khi đường cong lợi suất dốc hơn.

Bloomberg