Liệu cải cách tài khóa của Đức có làm thay đổi lãi suất trung lập của Eurozone?

Huyền Trần

Junior Analyst

Cải cách tài khóa của Đức mở rộng đáng kể không gian chi tiêu, nhưng tác động ngắn hạn đến ECB vẫn hạn chế. Tuy nhiên, về dài hạn, sự gia tăng đầu tư công và cung trái phiếu an toàn có thể đẩy lãi suất trung lập của Eurozone lên, dù còn nhiều yếu tố bất định.

Tuần trước, các nhà lập pháp Đức đã thông qua gói cải cách tài khóa toàn diện do Thủ tướng đắc cử Friedrich Merz đề xuất.

Những thay đổi này sẽ mở đường cho Berlin mở rộng mạnh mẽ chi tiêu công và đầu tư trong những năm tới, thúc đẩy tăng trưởng ngắn hạn và kỳ vọng nâng cao năng suất dài hạn. Tuy nhiên, tác động của cải cách tài khóa không chỉ giới hạn trong phạm vi nước Đức mà còn có thể ảnh hưởng đến toàn khu vực.

Những thay đổi quan trọng trong quy tắc tài khóa

Trước đây, Đức chỉ được phép thâm hụt ngân sách cơ cấu tối đa 0.35% GDP mỗi năm trong điều kiện bình thường. Cải cách của Merz bao gồm ba nội dung chính:

- Chi tiêu quốc phòng trên 1% GDP sẽ không bị tính vào thâm hụt ngân sách cơ cấu, đồng nghĩa với việc loại bỏ các hạn chế tài khóa đối với chi tiêu quân sự, cho phép Đức vay nợ không giới hạn để tăng cường an ninh.

- Thành lập quỹ đầu tư cơ sở hạ tầng trị giá 500 tỷ Euro, giải ngân trong vòng 12 năm, tương đương với gói kích thích khoảng 1% GDP mỗi năm.

- Các bang được phép thâm hụt ngân sách tối đa 0.35% GDP mỗi năm, thay vì yêu cầu cân bằng ngân sách hằng năm như trước.

Hiện chưa rõ chính phủ liên minh mới sẽ tận dụng không gian tài khóa mở rộng này đến mức nào trong giai đoạn đầu. Theo Andrew Kenningham, chuyên gia kinh tế trưởng khu vực châu Âu tại Capital Economics, chính phủ CDU có thể kết hợp tăng thuế hoặc cắt giảm chi tiêu ở các lĩnh vực khác, khiến tác động tài khóa thực tế nhỏ hơn so với tiềm năng.

Tác động ngắn hạn đối với kinh tế Đức và ECB

Năm 2024, kinh tế Đức hoạt động dưới mức tiềm năng khoảng 1.2% GDP và dự kiến chỉ cải thiện nhẹ xuống 1.1% GDP vào năm 2025, theo IMF. Ngành công nghiệp chế tạo vẫn dư thừa công suất, nên việc tăng chi tiêu công có thể giúp tận dụng tốt hơn nguồn lực hiện có. Đồng thời, chính sách tài khóa nới lỏng có thể tạo tâm lý tích cực cho nhà đầu tư, dù tác động thực tế lên nền kinh tế vẫn chưa rõ ràng.

Mặc dù kích thích tài khóa sẽ góp phần thúc đẩy tăng trưởng GDP và đẩy lạm phát tăng nhẹ, tác động tổng thể trong ngắn hạn được đánh giá là không lớn. Theo Bert Colijn, chuyên gia kinh tế trưởng khu vực châu Âu tại ING, quá trình triển khai chi tiêu bổ sung sẽ kéo dài trong nhiều năm, ảnh hưởng không chỉ đến Đức mà cả khu vực Eurozone.

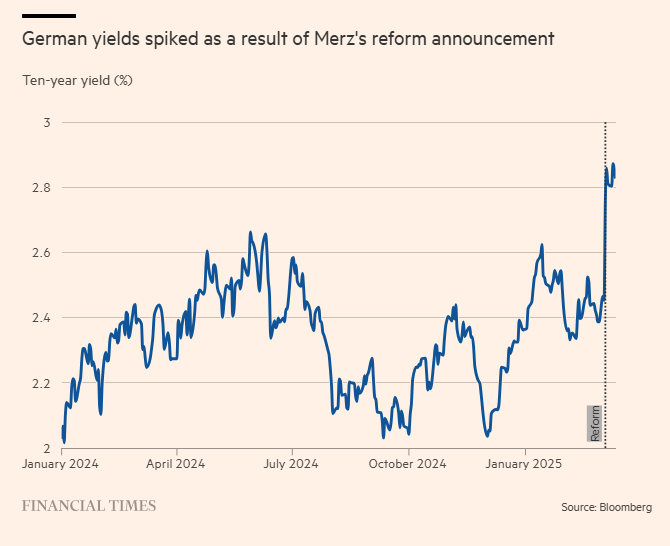

Hiện tại, ECB chưa có phản ứng rõ ràng về tác động của cải cách này. Tuy nhiên, theo Sander Tordoir, chuyên gia kinh tế trưởng tại Trung tâm Cải cách châu Âu, lợi suất trái phiếu chính phủ Đức (Bund) tăng sau khi cải cách được công bố có thể khiến các nước có tình hình tài khóa yếu gặp khó khăn hơn khi vay vốn.

Dù vậy, chính sách tài khóa mới của Đức khó ảnh hưởng lớn đến lộ trình lãi suất của ECB trong năm nay. Ngân hàng trung ương sẽ đánh giá tổng thể tình hình kinh tế, bao gồm nguy cơ Mỹ áp thuế và các biện pháp kích thích từ Trung Quốc, trước khi đưa ra quyết định.

Lợi suất trái phiếu Đức tăng vọt sau khi Merz công bố cải cách

Tác động dài hạn

Trong trung hạn, tác động đối với ECB sẽ phụ thuộc vào mức độ gia tăng nhu cầu so với năng lực cung ứng của nền kinh tế Đức. Chủ tịch ECB Christine Lagarde nhận định rằng chi tiêu quốc phòng cao hơn trong bối cảnh nguồn lực sản xuất hạn chế có thể làm tăng lạm phát.

Về dài hạn, nhu cầu gia tăng có thể được bù đắp bởi mức tăng năng suất và sản lượng tiềm năng. Nếu kinh tế Đức tăng trưởng nhanh hơn và cần nhiều vốn hơn, lãi suất tự nhiên có thể tăng theo.

Các chuyên gia có quan điểm trái chiều về tác động của cải cách này đối với chính sách tiền tệ. Bert Colijn tin rằng đầu tư công tăng có thể nâng cao sản lượng tiềm năng, đặc biệt nếu đi kèm với cải cách cơ cấu. Trong khi đó, Andrew

Kenningham lại cho rằng phần lớn khoản đầu tư cơ sở hạ tầng sẽ chỉ phục vụ bảo trì và thay thế, thay vì tập trung vào công nghệ số hay xe điện – những yếu tố có khả năng nâng cao năng suất thực sự.

Ngoài ra, cải cách tài khóa có thể tác động đến lãi suất tự nhiên thông qua nguồn cung trái phiếu chính phủ Đức, vốn được xem là tài sản an toàn tiêu chuẩn của châu Âu. Theo thành viên ban điều hành ECB Isabel Schnabel, việc gia tăng nguồn cung trái phiếu an toàn sẽ giúp giảm phần bù rủi ro mà nhà đầu tư phải trả trong bối cảnh tài sản này trở nên khan hiếm trong thập kỷ qua, qua đó đẩy lãi suất tự nhiên lên.

Tuy nhiên, Tomasz Wieladek, chuyên gia kinh tế trưởng khu vực châu Âu tại T Rowe Price, lại cho rằng chi tiêu quân sự cao hơn có thể tạo áp lực lên ngân sách phúc lợi xã hội, đặc biệt là ở các quốc gia có mức nợ cao. Điều này có thể khiến hộ gia đình tăng tiết kiệm dự phòng và doanh nghiệp giảm đầu tư do lo ngại nhu cầu tư nhân yếu hơn, kéo giảm lãi suất trung lập của Eurozone.

Những quan điểm trái ngược này cho thấy ECB sẽ cần theo dõi sát diễn biến của nền kinh tế Đức mà không đưa ra kết luận vội vàng về tác động của cải cách đối với chính sách tiền tệ. Nhìn chung, trong ngắn hạn, thay đổi này sẽ ít ảnh hưởng đến chính sách của ECB. Chúng tôi vẫn kỳ vọng ngân hàng trung ương sẽ cắt giảm lãi suất xuống 2% vào mùa thu năm nay.

Financial Times