Liệu chi tiêu tiêu dùng Mỹ có đang thực sự giảm?

Trần Phương Thảo

Junior Analyst

Gần một tháng trước, những câu chuyện và các dữ liệu về việc chi tiêu suy yếu lan rộng khắp thị trường Hoa Kỳ, bất chấp bằng chứng cho thấy tăng trưởng kinh tế vẫn còn mạnh mẽ một cách đáng chú ý

Liệu chi tiêu tiêu dùng có đang giảm?

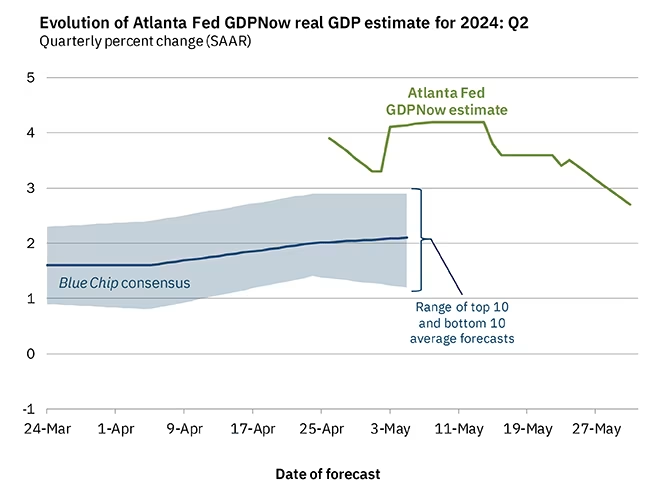

Bằng chứng về tăng trưởng bền vững đã được ghi nhận qua công cụ GDPNow của Atlanta Fed, một thước đo tổng hợp về tăng trưởng GDP thực tế được cập nhật liên tục khi có dữ liệu mới. Vào thời điểm một tháng trước, báo cáo này dự đoán mức tăng trưởng GDP 4% trong quý 2. Tuy nhiên, kể từ đó, dự báo đã giảm 1.5%

Fed Atlanta hạ dự báo tăng trưởng GDP Mỹ quý 2

Động lực chính của sự thay đổi, như báo cáo GDPNow chỉ ra, là chi tiêu tiêu dùng cá nhân thực tế (PCE) đã giảm từ 3.4% xuống 2.6%. Bản công bố thu nhập cá nhân và PCE vào thứ Sáu tuần trước từ Cục Phân tích Kinh tế cho thấy thu nhập thực tế khả dụng và mức tăng trưởng PCE thực tế giảm xuống dưới 0 so với cùng kỳ tháng trước.

Đối với việc PCE giảm, nguyên nhân chính là do là chi tiêu hàng hóa giảm đáng kể và chi tiêu cho dịch vụ cũng chậm lại. Bloomberg giật tít" “Các động lực chính của chi tiêu tiêu dùng Hoa Kỳ đang dần biến mất". Unhedged lạc quan hơn một chút do đây chỉ là dữ liệu trong một tháng.

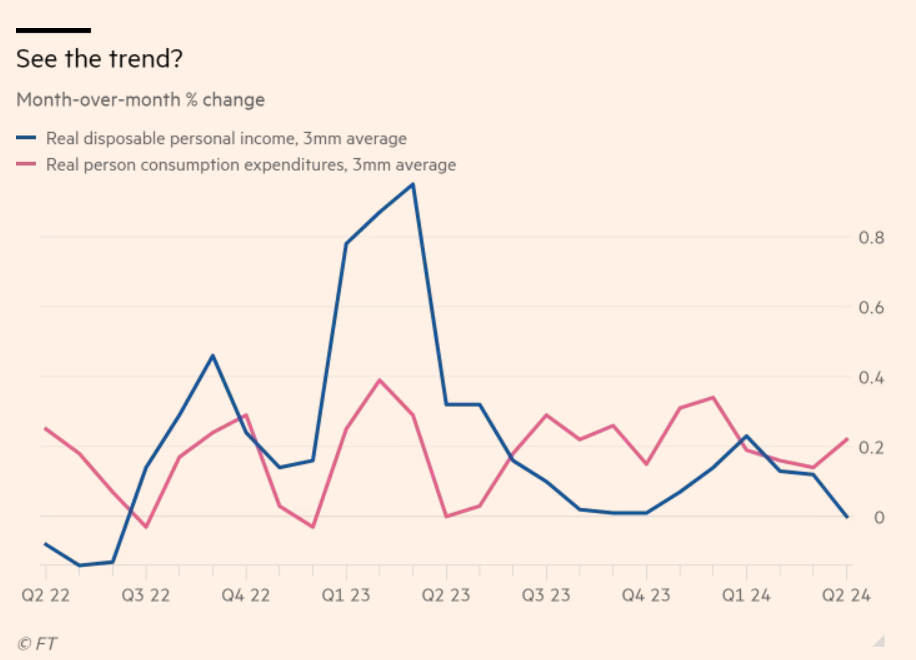

Chi tiêu tiêu dùng Mỹ sụt giảm trong quý 1

Do số liệu tháng 1 rất yếu và vượt ra khỏi mức trung bình ba tháng nên xu hướng tiêu dùng có vẻ đi ngang. Điều đó nói lên rằng, xu hướng thu nhập khả dụng đang chậm lại do tốc độ tăng lương chậm hơn và sẽ dẫn đến chi tiêu tiêu dùng giảm.

Vì vậy, chi tiêu của người tiêu dùng có thể đang chậm lại. Nhưng có một lý do khá chính đáng để nghĩ rằng chi tiêu không giảm nhiều đến thế. Một loạt các công ty tiêu dùng vừa báo cáo và không có nhiều thay đổi trong quan điểm so với quý trước. Walmart là một ví dụ điển hình. Dollar General đã báo cáo vào thứ Sáu tuần trước rằng doanh số bán hàng tại cùng cửa hàng đã tăng so với quý trước. Có phải người tiêu dùng đang chuyển hướng sang các cửa hàng giảm giá? Có lẽ, nhưng trong báo cáo thu nhập, các giám đốc của Dollar General nhấn mạnh tính liên tục trong hành vi của người tiêu dùng chứ không phải thay đổi.

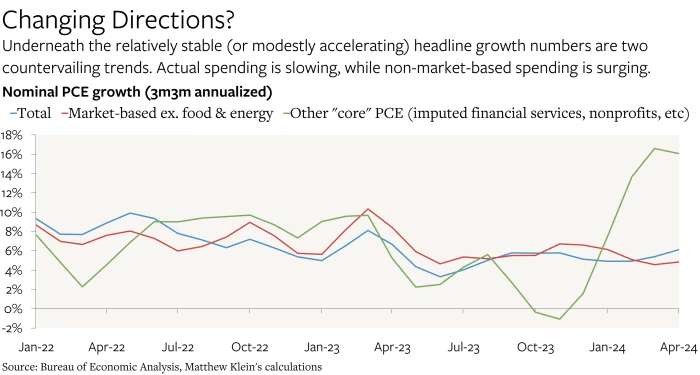

Mặt khác, Matt Klein tại Overshoot xuất sắc đưa ra một lý do khác để nghĩ rằng chi tiêu đang giảm. Ông chỉ ra rằng dữ liệu PCE bao gồm một loạt khoản chi tiêu cố định. Phần lớn trong số đó từ các dịch vụ tài chính: các khoản phí tiềm ẩn từ các sản phẩm ngân hàng, bảo hiểm và đầu tư. Klein lưu ý rằng nếu loại bỏ khoản chi tiêu cố định này, xu hướng chi tiêu gần đây đã chậm lại:

Liệu người tiêu dùng có đang thay đổi thói quen chi tiêu?

Như vậy, chi tiêu của người tiêu dùng Mỹ có lẽ đang giảm nhẹ. Điều này tốt hay xấu đối với các nhà đầu tư vẫn là một câu hỏi nhiều tranh cãi. Việc giảm vừa đủ để thực hiện một số đợt cắt giảm lãi suất trong năm nay sẽ là điều tốt. Tuy nhiên, nếu đó là dấu hiệu cho một cuộc suy thoái kinh tế thì là tin không thể nào xấu hơn.

Chênh lệch ROE và COE ngày một gia tăng

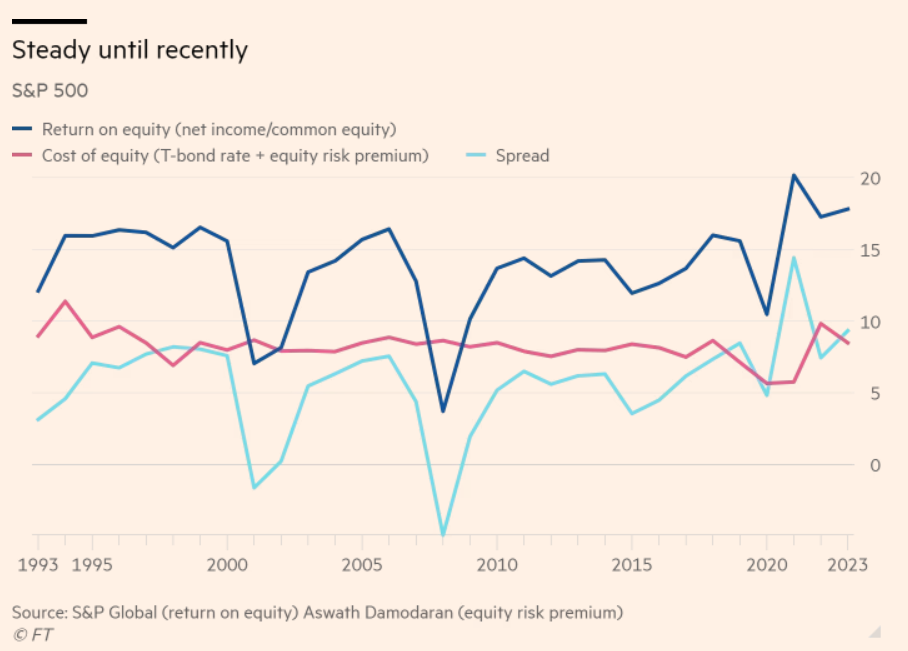

Bản tin tuần trước về sự gia tăng định giá cổ phiếu trong dài hạn tiếp tục nhận được những phản hồi thú vị từ độc giả. Ken Favaro đã chỉ ra rằng thực tế là việc định giá cao hơn dường như không chỉ được thúc đẩy bởi ROE cao hơn.

" Việc định giá không chỉ được quyết định bởi biến động ROE mà còn bởi sự chênh lệch giữa ROE và COE. Việc ROE giữ ổn định trong khi lợi suất giảm mạnh là khá ấn tượng. Tuy nhiên, liệu điều này có được duy trì theo thời gian không? Khó mà biết được, nhưng có một điều chắc chắn rằng ROE có thể ảnh hưởng đến định giá cổ phiếu.

Ngoài ra, tồn tại mối quan hệ nghịch đảo giữa COE và kỳ vọng tăng trưởng. COE càng thấp so với kỳ vọng tăng trưởng thì mức định giá sẽ càng cao. Có lẽ đây cũng là một phần nguyên nhân khiến thị trường nâng định giá cổ phiếu."

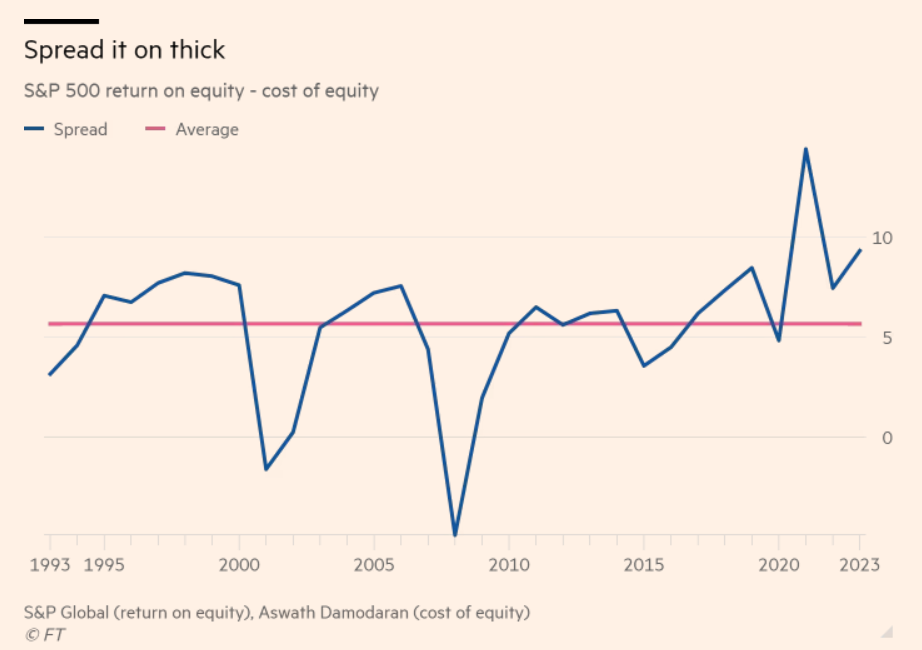

Quan điểm của Favaro rõ ràng là đúng đắn. Khi tôi xem xét chênh lệch giữa ROE (sử dụng dữ liệu Compustat từ S&P Global) và COE (dữ liệu từ Aswath Damodaran), biến động sự chênh lệch giữa hai chỉ số rất giống với biến động của chính ROE khi ghi nhận mức tăng lớn từ năm 2021 đến năm 2023, nhưng không có dấu hiệu tăng đều đặn trong vài thập kỷ qua.

Chênh lệch ROE và COE tăng mạnh trong giai đoạn 2021 - 2023

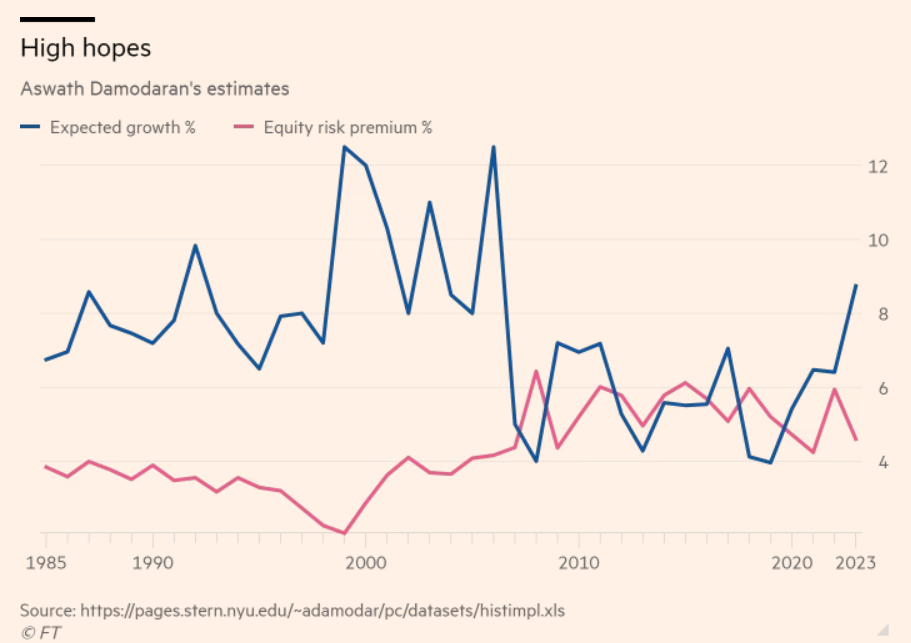

Tốc độ tăng trưởng dài hạn, như Favaro nhấn mạnh, nên được dùng khi tính COE. COE là lãi suất phi rủi ro (người ta có thể sử dụng lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm) cộng với phần bù rủi ro. Damodaran đã sử dụng đúng mức phí bảo hiểm rủi ro ngụ ý khi tính toán. Nghĩa là, phần bù rủi ro là tỷ lệ chiết khấu phù hợp với giá thị trường hiện tại với thu nhập dự kiến trong tương lai. Damodaran lấy thu nhập dự kiến từ ước tính của các nhà phân tích. Tăng trưởng dự kiến cao hơn làm giảm phần bù rủi ro và do đó COE giảm.

Nhìn vào ước tính của Damodaran về phần bù rủi ro và tốc độ tăng trưởng dự kiến, người ta có thể lo lắng rằng các nhà phân tích đang hơi hào hứng với tốc độ tăng trưởng của dòng tiền. Lý do phần bù rủi ro hiện không đặc biệt cao, mặc dù P/E cao, một phần là do kỳ vọng tăng trưởng cao hơn so với năm 2007:

Kỳ vọng của thị trường cao hơn năm 2007

Tuy nhiên, cần lưu ý rằng, chúng ta vẫn chưa có bản phân tích chính xác về sự thay đổi trong định giá cổ phiếu trong ba mươi năm qua.

Financial Times