Nguồn cung tiền bùng nổ, Fed khó kiềm chế lạm phát

Diệu Linh

Junior Editor

Có lẽ chúng ta nên gọi tình trạng hiện nay là lạm phát zombie. Mỗi lần báo chí chính thống khẳng định lạm phát giá đã chấm dứt, thì ngay sau đó dữ liệu mới lại xuất hiện và đảo lộn tất cả. Nhưng nếu hiểu được gốc rễ của lạm phát, thì các con số CPI vừa công bố không có gì bất ngờ. Điều này cũng không liên quan nhiều đến thuế quan. Cỗ máy lạm phát đã chạy hơn một năm qua, và Fed dường như sẵn sàng tăng tốc thêm một vài nấc.

CPI tháng 8 qua các con số

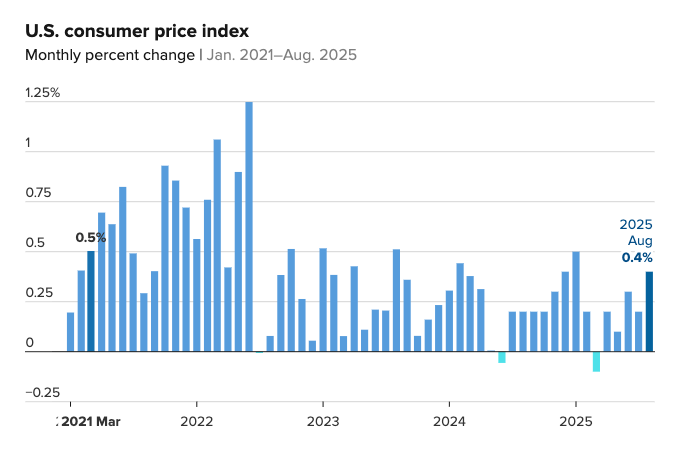

Theo BLS, CPI toàn phần hàng năm đạt 2.9%, tăng từ mức 2.7% của tháng 7 và là cao nhất kể từ tháng 1. Con số này đúng với dự báo.

So với tháng trước, CPI tăng 0.4%, mạnh hơn mức 0.2% trong tháng 7 và vượt dự báo 0.3%. Nếu tính theo năm, con số này tương đương 4.8%.

CPI lõi (loại trừ thực phẩm và năng lượng) tăng 3.1% so với cùng kỳ, trong khi so với tháng trước tăng 0.3%, tương tự tháng 7. Trong ba tháng gần đây, CPI lõi tăng lần lượt 0.2%, 0.3% và 0.3%, tương đương mức tăng bình quân năm là 3.2%. CPI lõi đã “kẹt” trong khoảng này nhiều tháng liền.

Nhìn trên đồ thị, CPI đã đi ngang trong cùng một vùng từ giữa năm 2022.

Không có con số nào gần mục tiêu 2% của Fed. Và cũng cần nhớ, CPI chưa phản ánh đầy đủ lạm phát, vì công thức tính đã được chính phủ sửa từ thập niên 1990 để làm nhẹ mức tăng giá. Nếu dùng công thức của những năm 1970, CPI hiện gần gấp đôi, tức khoảng 6%.

Ngoài ra, các điều chỉnh lớn trong dữ liệu việc làm gần đây cũng khiến nhiều người đặt câu hỏi về tính chính xác của số liệu. Tuy nhiên, đây vẫn là cơ sở mà chính phủ dùng để đưa ra quyết định.

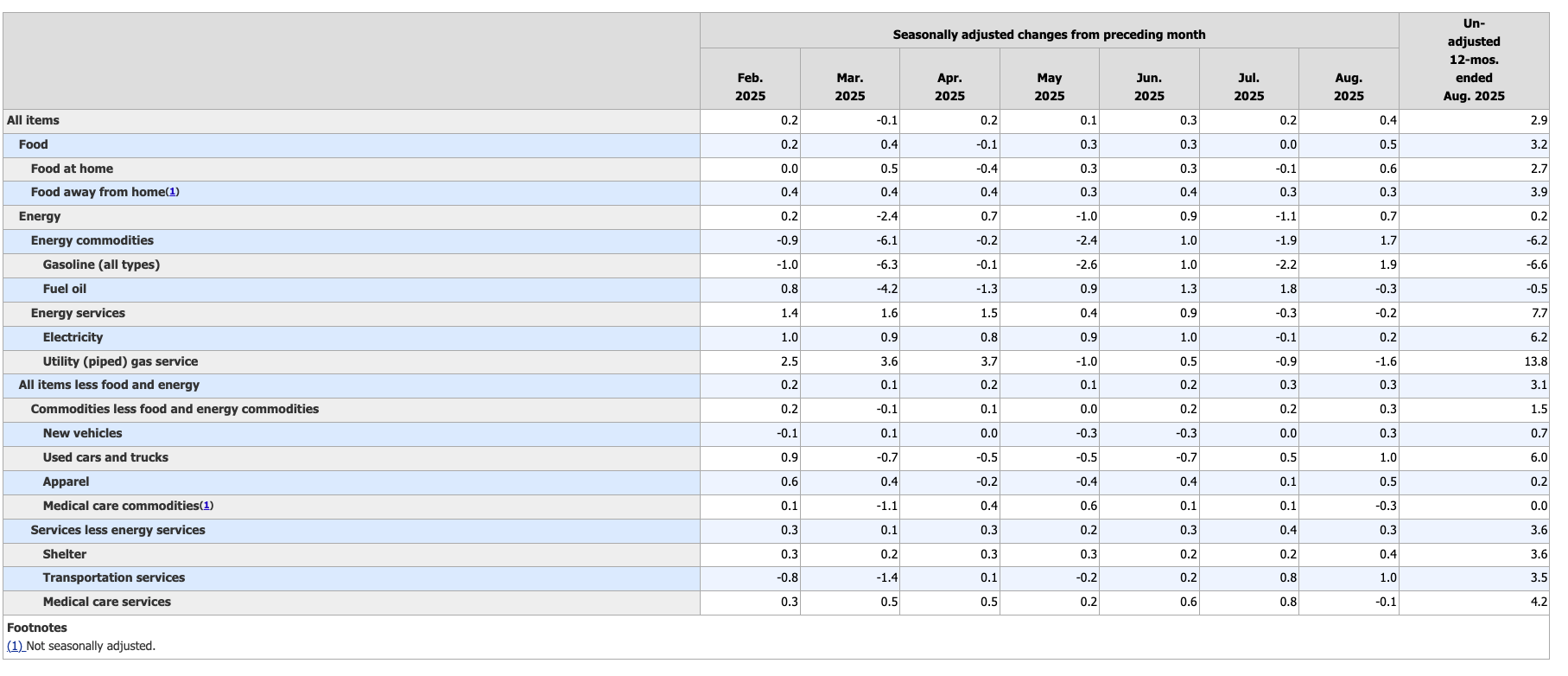

Chi tiết hơn, giá năng lượng đã tăng trở lại, chỉ số năng lượng tăng 0.7%, chủ yếu do giá xăng tăng 1.9%. Giá thực phẩm cũng nhích lên 0.5%, khi cả sáu nhóm thực phẩm chính trong siêu thị đều tăng trong tháng 8. Giá dịch vụ tăng 0.3% so với tháng trước và 3.6% theo năm. Rõ ràng, không thể đổ lỗi cho thuế quan về mức tăng này.

Câu chuyện thực sự về lạm phát

Nhiều người cho rằng thuế quan là nguyên nhân chính gây lạm phát giá. Nhưng dữ liệu không cho thấy điều đó. Một số mặt hàng bị ảnh hưởng bởi thuế quan có tăng, nhưng chi phí nhà ở và dịch vụ vẫn là động lực chính. Ngay cả CNBC cũng thừa nhận thuế quan không phải nguyên nhân chính của lạm phát.

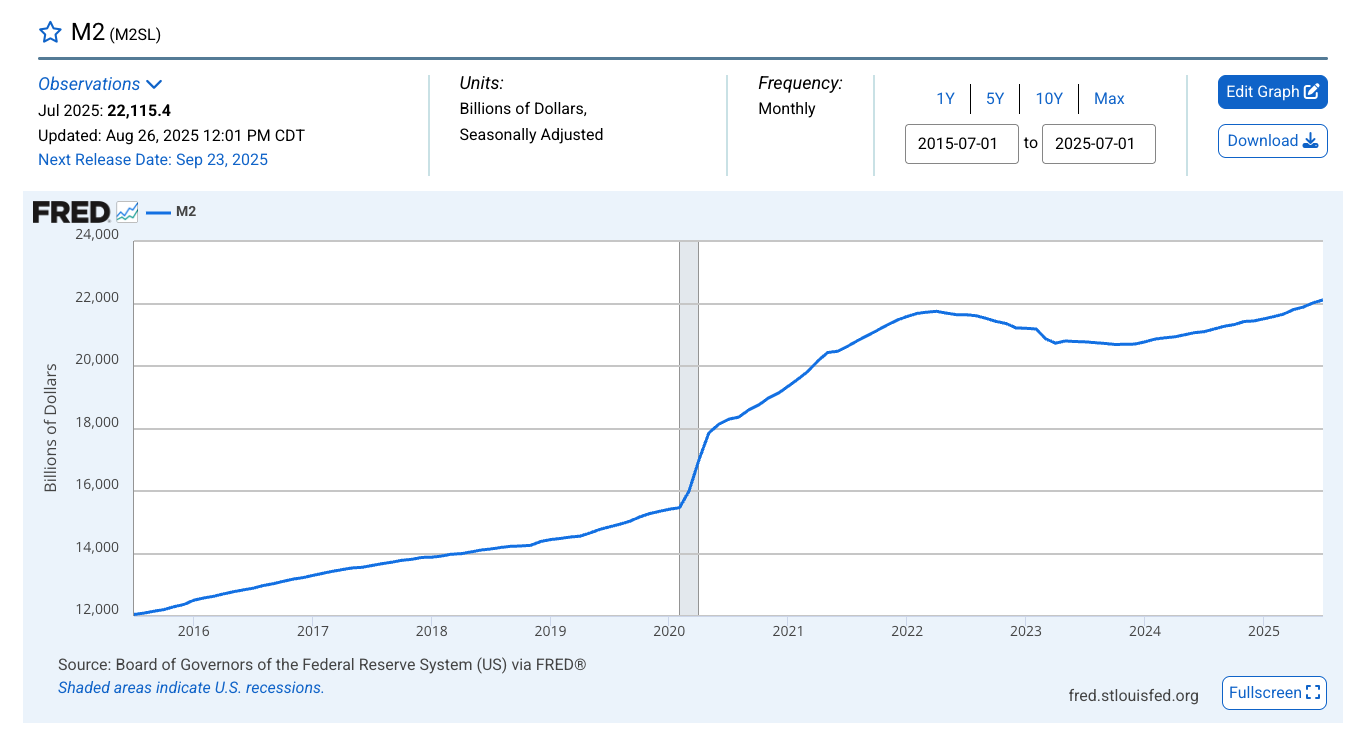

Vấn đề là nhiều người hiểu sai về khái niệm lạm phát. Tăng giá chỉ là hệ quả, còn bản chất lạm phát là sự gia tăng cung tiền và tín dụng. Thực tế, lạm phát tiền tệ đã kéo dài hơn một năm nay.

Hiện tại, Fed có vẻ sẵn sàng bơm thêm thanh khoản. Theo CNBC, thị trường đã định giá gần như chắc chắn Fed sẽ cắt lãi suất trong cuộc họp tháng 9.

Lý do là thị trường lao động đang suy yếu rõ rệt. Theo số liệu BLS, kinh tế Mỹ chỉ tạo thêm 22,000 việc làm trong tháng 8, trong khi cơ quan này vừa điều chỉnh giảm gần 1 triệu việc làm. Số đơn xin trợ cấp thất nghiệp mới tăng vọt lên 263,000, mức cao nhất trong 4 năm. Đây là tín hiệu nền kinh tế đang co lại.

Khi tăng trưởng yếu nhưng giá vẫn cao, tình trạng này được gọi là lạm phát đình trệ (stagflation).

Điều đó đặt Fed vào thế khó. Họ cần hạ lãi suất để hỗ trợ nền kinh tế đang dựa vào nợ, nhưng đồng thời cũng cần giữ lãi suất cao để kiềm chế lạm phát. Rõ ràng, không thể làm cả hai. Có vẻ Fed sẽ chọn lạm phát.

Thực ra, họ đã lựa chọn từ nhiều tháng trước khi dừng tăng lãi suất. Ngân hàng trung ương chưa bao giờ làm đủ để kiểm soát lạm phát. Với CPI đã tăng trở lại, cắt lãi suất chỉ làm xu hướng này trầm trọng thêm.

Sau cuộc họp gần nhất, Chủ tịch Jerome Powell gọi chính sách hiện nay là “hạn chế vừa phải.” Nhưng thực tế khó có thể coi là hạn chế, vì đến cuối tháng 6, cung tiền M2 đã tăng thêm hơn 600 tỷ USD so với đáy giữa năm 2023, đạt 22.1 nghìn tỷ USD, vượt cả đỉnh thời kỳ dịch.

Nói thẳng ra: đó chính là lạm phát.

Trong “cuộc chiến chống lạm phát”, cung tiền có co lại, xuống đáy 20.60 nghìn tỷ USD cách đây hơn một năm. Nhưng để trở lại quỹ đạo trước dịch, cung tiền cần giảm thêm ít nhất 3 nghìn tỷ USD nữa – điều không hề xảy ra. Và giờ Fed sắp nới lỏng mạnh hơn.

Điều đó có nghĩa là đồng tiền sẽ còn mất giá.m vào dịch vụ tin tức của Money Metals.

fxstreet