Chúng ta đã kết thúc năm giao dịch 2022 và đang bước sang năm 2023. Như thường thấy trong đợt thanh khoản cuối cùng trong hầu hết các năm, tâm lý đầu cơ yếu dần trong những tuần cuối cùng của tháng 12. Theo thống kê, quý IV năm 2023 đã ghi nhận mức phục hồi 6.1% cho S&P 500 sau ba quý thua lỗ liên tiếp. Trong năm, chỉ số đã mất 20 phần trăm, là năm tồi tệ nhất kể từ cuộc Đại khủng hoảng tài chính năm 2008 và là 1 trong 3 năm tồi tệ nhất trong 48 năm. Trong thế kỷ qua, S&P 500 chỉ mất điểm trong khung thời gian 30 trong 100 năm. Nếu loại trừ cuộc Đại khủng hoảng đầu những năm 1930, năm sau khi S&P 500 lỗ 20% hoặc cao hơn, mức tăng trung bình là 21%.

Biểu đồ của S&P 500 với Tỷ lệ thay đổi trong 1 năm (Khung 1Y)

Điều quan trọng cần nhớ khi chúng ta bước sang năm 2023 là xét đến việc một số vấn đề cơ bản quan trọng nhất, phổ biến nhất của năm trước đã không được giải quyết để ủng hộ phía bullish. Lạm phát nghiêm trọng, trở ngại thương mại, điều kiện tài chính thắt chặt hơn và lo ngại suy thoái kinh tế là một trong những chủ đề hàng đầu gây nhiều áp lực.

Tương quan HĐTL Emini S&P 500 và chỉ số VIX (Daily)

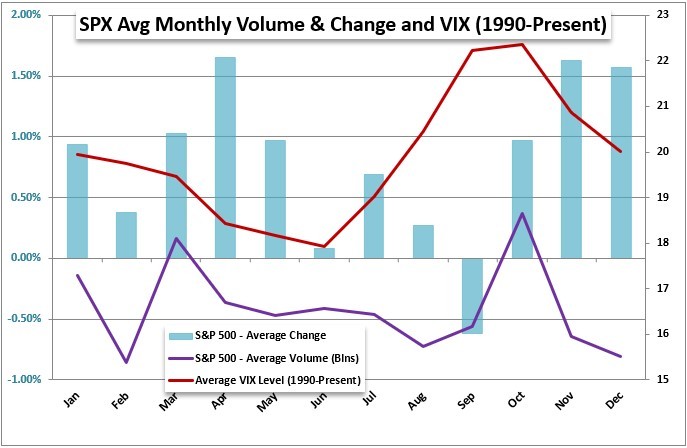

Trong lịch sử, tháng Một có mức tăng trung bình 0.9% trong tháng, nhưng hiệu suất hàng năm có thể khác nhau đáng kể. Khối lượng tăng nhẹ từ tháng 12 đến tháng 1, nhưng tính trung bình các tháng theo ngày thì tháng 1 chỉ tăng nhẹ so với tháng trước. Tuy nhiên, trên cơ sở điều chỉnh ngày giao dịch, tháng Một là tháng có thanh khoản thấp thứ hai trong năm dương lịch. Trong khi đó, sự biến động tăng lên vào đầu năm. Đánh giá sự biến động khi mức đóng cửa trung bình của VIX tính theo ngày, đã đạt mức trung bình 19.6 từ năm 1990 đến năm 2021.

Hiệu suất, Khối lượng và Độ biến động trung bình của S&P 500 theo tháng từ năm 1990 đến nay (Hàng tháng)

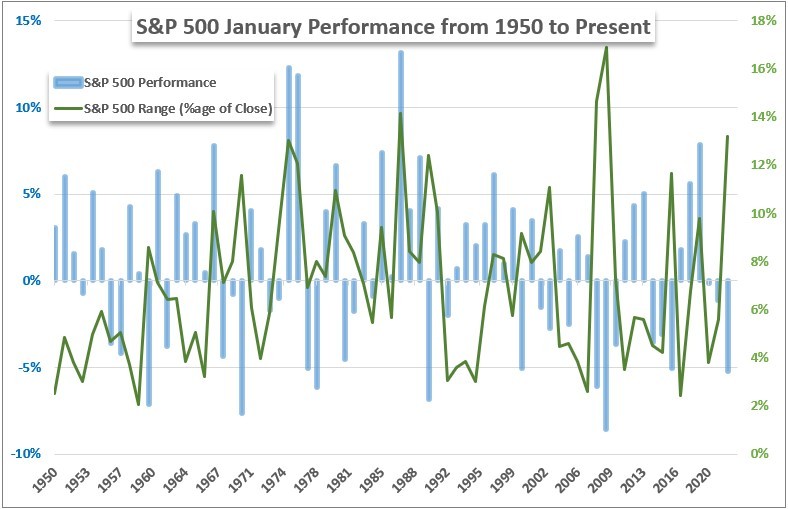

Tính theo năm, tháng 1 trông không có gì đặc biệt đáng chú ý so với mức cực đoan của mức biến động cao nhất vào tháng 3 hoặc tháng 10, khối lượng giao dịch ảm đạm trong tháng 5 hoặc mức trung bình tăng mạnh nhất từ tháng 11 đến tháng 12. Như trong lịch sử, hoạt động trong tháng đầu tiên của năm là định hướng cho cuối năm (cả tích cực hoặc cả tiêu cực) 53 trong số 73 năm trong phạm vi đó.

Hiệu suất và biên độ giao động của S&P 500 từ tháng 1 năm 1950 đến năm 2021 (1M)

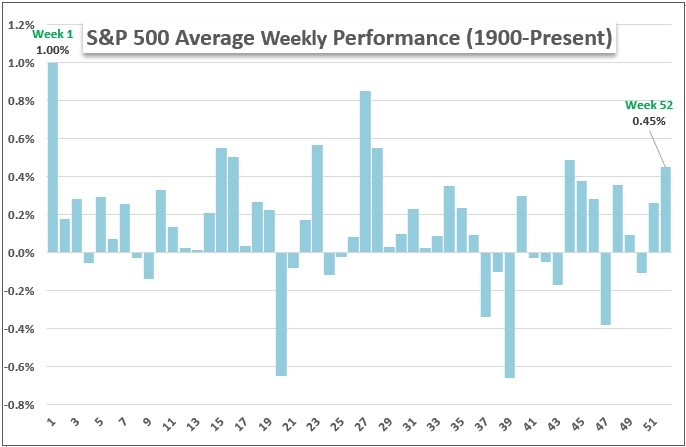

Trên cơ sở theo tuần, tuần đầu tiên của năm tính trung bình đạt hiệu suất cao nhất trong cả năm theo lịch sử. Tất nhiên, điều đó có thể khác nhau từ năm này sang năm khác; nhưng việc tái cơ cấu danh mục vào đầu mỗi năm là một ảnh hưởng khá nhất quán. Trong trường hợp không có vấn đề cơ bản cấp bách hơn hoặc tâm lý mạnh mẽ, thị trường có thể được khuyến khích mặc định theo các tiêu chuẩn theo mùa.

Biểu đồ hiệu suất S&P 500 từ năm 1900 đến nay (Hàng tuần)

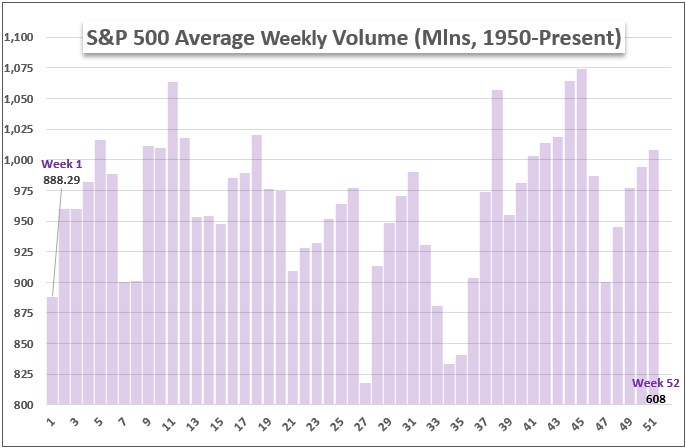

Ngược lại với hiệu suất, thanh khoản trong suốt tuần khai mạc giảm đáng kể. Tuy nhiên, kỳ nghỉ sau năm mới (dù được tổ chức vào ngày đầu tiên của tháng hay ngày giao dịch đầu tiên sau đó) sẽ làm giảm hoạt động trong khoảng thời gian của cả tuần.

Khối lượng trung bình hàng tuần của S&P 500 từ năm 1950 đến nay (W1)

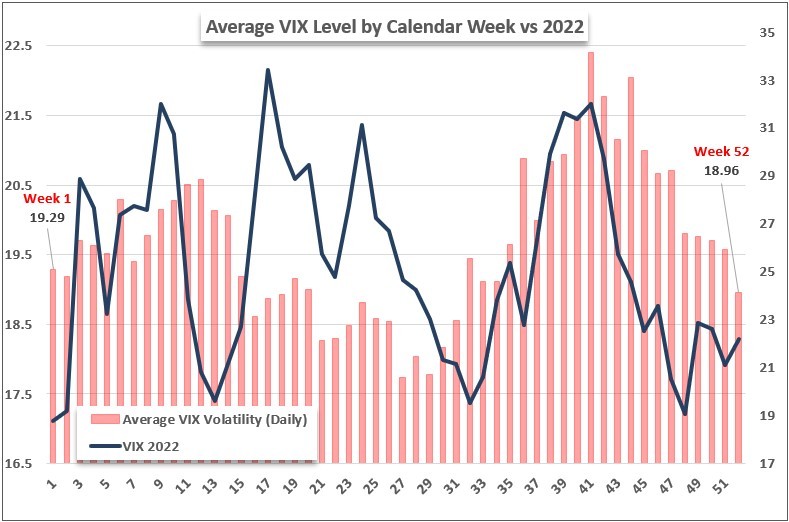

Dưới đây, chúng ta thấy rằng thời điểm từ năm 2021 sang năm 2022 khối lượng đã giảm đáng kể. Chỉ số VIX giảm cho đến hết tháng 12 so với hiệu suất trung bình cho cả năm, cho thấy rằng thị trường đang đánh giá thấp khả năng biến động mạnh và bất ngờ của thị trường khi thanh khoản được phục hồi.

Tương quan VIX với Hiệu suất trung bình mỗi tuần (Hàng tuần)

Cho rằng S&P 500 đã bị giới hạn trong phạm vi trong vài tuần qua, tuy nhiên tâm lý đầu cơ vẫn chưa biến mất hoàn toàn. Mặt khác, mức độ biến động đặc biệt thấp và dường như có nhiều nguy cơ tăng tốc sớm hơn so với đầu năm ngoái.

Tương quan S&P 500 với Khối lượng và Chỉ số biến động VIX trong tháng 1 năm 2022 (D1)