Nhận định thị trường 19.09.2022: Hãy sẵn sàng cho tuần của các ngân hàng trung ương!

VTMarkets

FX Broker

Phân tích thị trường hàng tuần: ngày 19 tháng 9 năm 2022.

Diễn biến tuần trước

Thị trường tiếp tục biến động mạnh sau báo cáo CPI Mỹ vượt kỳ vọng tuần trước.

CPI tăng 0.1% so với tháng trước, vượt dự báo giảm 0.1%, còn CPI lõi tăng 0.6%, vượt dự báo tăng 0.3%, đẩy mạnh kỳ vọng Fed tăng lãi suất. Số liệu này đưa USD bay cao cho đến khi doanh số bán lẻ được công bố.

Trong khi đó, GBPUSD phá qua hỗ trợ quan trọng 1.1400 khi doanh số bán lẻ giảm 1.6%.

Biến động thị trường

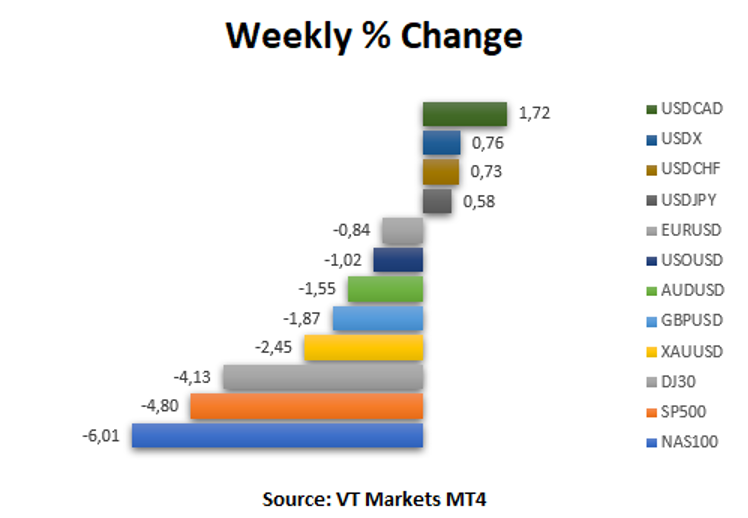

Tuần trước, chỉ số DXY tăng mạnh sau khi số liệu CPI vượt dự báo thúc đẩy kỳ vọng Fed thắt chặt mạnh tay hơn.

- Chỉ số DXY tăng 0.76%, EURUSD và AUDUSD lần lượt giảm 0.84% và 1.55%

- GBPUSD giảm 1.87%, chịu sức ép từ USD mạnh lên và báo cáo doanh số bán lẻ Anh kém khả quan

- Cả 3 chỉ số chứng khoán Mỹ đều giảm điểm. S&P 500, Nasdaq và Dow Jones chốt tuần lần lượt giảm 4.80%%, 6.01%% và 4.13%

- Vàng chốt tuần giảm 2.45%

- Dầu WTI chốt tuần giảm thêm 1.02%

Trọng tâm trong tuần này sẽ là?

Bốn ngân hàng trung ương, bao gồm Fed, BoJ, SNB và BoE, sẽ công bố quyết định lãi suất trong tuần này, với Fed là tâm điểm chính.

BoE đã hoãn cuộc họp 1 tuần trước sự qua đời của Nữ hoàng Anh.

Giới đầu tư cũng sẽ chờ đợi biên bản cuộc họp RBA, báo cáo CPI Canada và số liệu PMI flash tại Đức và Anh.

Biên bản cuộc họp RBA | Ngày 20/9/2022

RBA đã tăng lãi suất 50bp lên 2.35% trong cuộc họp tháng 9, đúng như thị trường kỳ vọng.

Hội đồng thống đốc RBA cho biết sẽ vừa đưa lạm phát về mục tiêu 2-3%, vừa giữ kinh tế tăng trưởng ổn định. Các nhà hoạch định chính sách cũng sẽ tiếp tục tăng lãi suất, nhưng sẽ không đi theo một con đường định sẵn, linh hoạt theo số liệu trong tương lai.

CPI Canada | Ngày 20/9/2022

Trong tháng 7, CPI Canada tăng 0.1% so với tháng trước. Sang đến tháng 8, CPI được dự báo sẽ tiếp tục tăng 0.1%.

Tuyên bố chính sách và quyết định lãi suất FOMC | Ngày 22/9/2022

Fed đã tăng lãi suất 75bp lên 2.25-2.5% trong cuộc họp tháng 7, lần tăng lãi suất thứ tư liên tiếp.

Thị trường đang định giá 81% khả năng tăng lãi suất 75bp trong tháng 9. Kỳ vọng tăng lãi suất đã tăng mạnh sau báo cáo CPI.

Báo cáo triển vọng kinh tế của BoJ | Ngày 22/9/2022

BoJ đã giữ lãi suất ở mức -0.1% và tiếp tục kiểm soát lợi suất trái phiếu 10 năm ở gần 0% trong cuộc họp tháng 7, với 8-1 thành viên bỏ phiếu đồng thuận.

BoJ cũng hạ dự báo tăng trưởng 2022 từ 2.9% xuống 2.4%, cho biết tăng trưởng kinh tế ngoài Nhật bản chậm lại cùng các vấn đề chuỗi cung ứng do chiến tranh Nga-Ukraine.

Quyết định chính sách và lãi suất Ngân hàng trung ương Thụy Sĩ | Ngày 22/9/2022

SNB đã tăng lãi suất 50bp lên -0.25% trong cuộc họp tháng 6, khiến cả thị trường bất ngờ khi chỉ kỳ vọng giữ nguyên lãi suất. Hội đồng cũng không loại trừ khả năng tiếp tục thắt chặt trong tương lai.

Trong cuộc họp tháng này, SNB được dự báo sẽ tăng lãi suất 75bp.

Quyết định chính sách và lãi suất BoE | Ngày 22/9/2022

BoE đã tăng lãi suất 50bp lên 1.75% trong cuộc họp tháng 8, lần tăng thứ 6 liên tiếp, đưa lãi suất lên mức cao nhất kể từ năm 2009.

Tuần này, BoE được kỳ vọng sẽ tiếp tục tăng lãi suất 50bp.

PMI flash dịch vụ Pháp | Ngày 23/9/2022

PMI dịch vụ Pháp giảm từ 53.2 xuống 51.2 trong tháng 8. Đây là tháng thứ tư liên tiếp PMI giảm và là mức mở rộng (trên 50) thấp nhất kể từ tháng 4/2021.

Niềm tin doanh nghiệp giảm xuống mức thấp nhất kể từ tháng 11/2020. Báo cáo trích dẫn lo ngại ảnh hưởng của lạm phát lên nhu cầu.

PMI flash sản xuất và dịch vụ Đức | Ngày 23/9/2022

PMI sản xuất Đức giảm xuống 49.1 trong tháng 8, tháng thứ 2 giảm liên tiếp và thấp nhất kể từ tháng 6/2020.

PMI dịch vụ cũng giảm xuống 47.7 trong tháng 8, tháng thứ 2 liên tiếp hoạt động dịch vụ thu hẹp và là mức giảm mạnh nhất kể từ tháng 2/2021.

PMI sản xuất được dự báo tiếp tục giảm xuống 47.1 còn PMI dịch vụ được dự báo tăng lên 49.5.

PMI flash sản xuất và dịch vụ Anh | Ngày 23/9/2022

PMI sản xuất Anh giảm xuống 47.3 trong tháng 8, lần đầu tiên xuống mức thu hẹp từ tháng 5/2020. PMI dịch vụ giảm xuống 50.9, là mức mở rộng thấp nhất trong 18 tháng, do áp lực lạm phát và khủng hoảng chi phí sinh hoạt.

PMI sản xuất được kỳ vọng sẽ tăng lên 50.2 và PMI dịch vụ sẽ giảm xuống dưới 50.

PMI flash dịch vụ Mỹ | Ngày 23/9/2022

PMI dịch vụ Mỹ giảm từ 47.3 xuống 43.7 trong tháng 8, mức thu hẹp sâu nhất kể từ tháng 5/2020.

PMI flash dịch vụ được kỳ vọng sẽ hồi phục lên 45.

Phân tích kỹ thuật

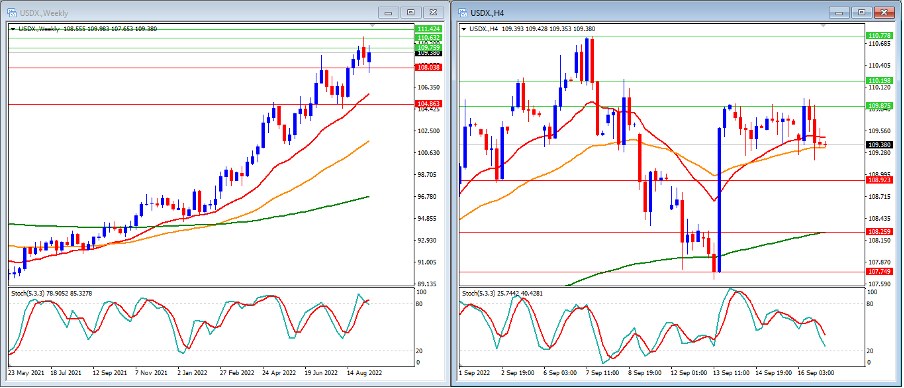

Chỉ số DXY

Tuần trước, chỉ số DXY tăng mạnh sau báo cáo CPI vượt kỳ vọng, bứt phá qua hỗ trợ 109.75.

Trên khung tuần, Stochastic đang trong quá bán và bắt đầu đảo chiều, cho thấy lực mua đã chạm đỉnh. Nhưng báo cáo CPI nóng có thể đẩy mạnh kỳ vọng Fed tăng lãi suất tuần này, nên chỉ số có thể giảm với tốc độ chậm hơn trước quyết định của Fed. Chỉ số vẫn đang nằm trên 3 đường MA 20, 50 và 200 tuần, do đó có thể tiếp tục tăng, dù vẫn chưa thể phá qua kháng cự 111.42.

Kháng cự khung tuần là 109.75, 110.63 và 111.42, hỗ trợ nằm tại 108.03 và 104.86.

Trên khung H4, Stochastic bắt đầu giảm từ cuối tuần trước, cho thấy phe mua đã bắt đầu hết mặn mà. Nhiều khả năng chỉ số sẽ tiếp tục giảm xuống quá bán trước thềm quyết định Fed. Chỉ số đang nằm trên MA 200, nhưng đang quanh mức MA 20 và 50, cho thấy giá có thể tiếp tục tích lũy trong ngắn hạn.

Kháng cự khung H4 là 109.87, 110.19 và 110.77, hỗ trợ nằm tại 108.92 và 107.25 và 107.75.

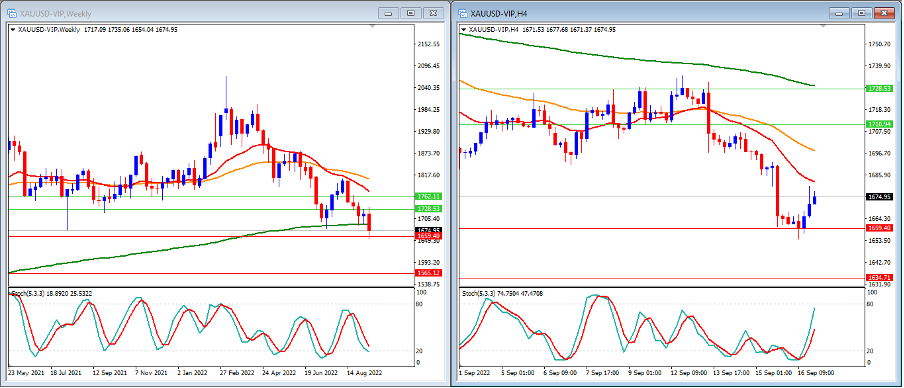

Vàng (XAUUSD)

Tuần trước, vàng suy yếu trước việc USD mạnh lên, phá qua hỗ trợ $1,676 và MA 200 tuần.

Trên khung tuần, Stochastic đang tiến vào quá bán, cho thấy động lực giảm vẫn đang hiện hữu. Giá vàng đã phá qua MA 200 tuần, do đó vàng sẽ tiếp tục suy yếu nếu không thể hồi phục.

Kháng cự khung tuần là $1,728 và $1,762, hỗ trợ nằm tại $1,659 và $1,565.

Trên khung H4, Stochastic đang tăng trở lại khi vàng hồi phục trong phiên cuối tuần sau đầu tuần giảm do động thái chốt lời. Giá vẫn đang nằm dưới MA 20, 50 và 200, cho thấy động lực giảm vẫn đang rất mạnh.

Kháng cự khung H4 là $1,710 và $1,728, hỗ trợ nằm tại $1,659 và $1,634.

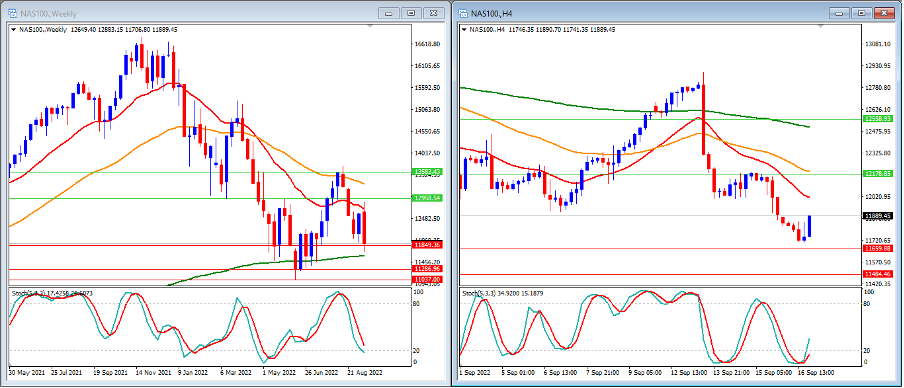

Tuần trước, chứng khoán Mỹ giảm trước lo ngại lạm phát và triển vọng Fed thắt chặt. NAS100 tiếp cận hỗ trợ 11,849.

Trên khung tuần, Stochastic đang giảm, với giá nằm dưới MA 20 và 50 tuần, có thể kỳ vọng NAS100 sẽ tiếp tục giảm về MA 200 tuần trước khi xuống hỗ trợ của chúng tôi tại 11,286.

Kháng cự khung tuần là 12,958 và 13,583, hỗ trợ nằm tại 11,286 và 11,037.

Trên khung H4, Stochastic đang nằm trong quá bán và bắt đầu đảo chiều tăng, giá cũng đang nằm dưới MA 20, 50 và 200, cho thấy động lực giảm vẫn rất mạnh, nhưng vẫn cần cẩn trọng trước động lực ngắn hạn.

Kháng cự khung H4 là 12,178 và 12,558;, hỗ trợ nằm tại 11,659 và 11,484.

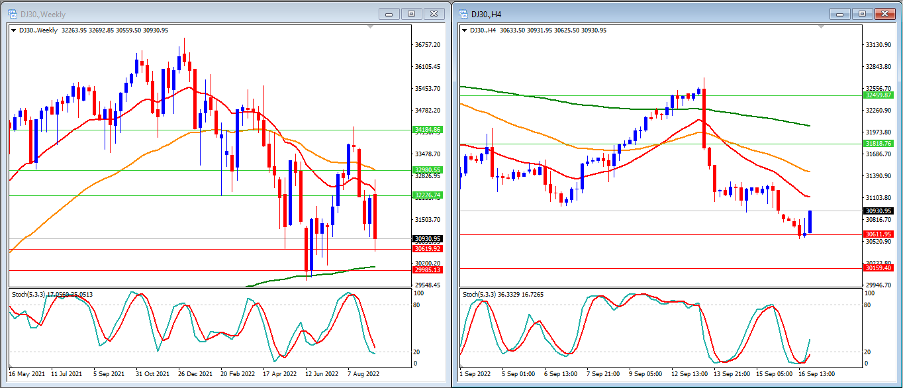

Trên khung tuần, Stochastic đang giảm và tiến vào quá bán. Với giá nằm dưới MA 20 và 50 tuần và trên MA 200 tuần, có thể kỳ vọng giá sẽ tiếp tục suy yếu về đường 200 tuần và hỗ trợ của chúng tôi tại 29,985.

Kháng cự khung tuần là 32,226 và 32,980 và 34,184, hỗ trợ nằm tại 30,619 và 29,985.

Trên khung H4, Stochastic đang bắt đầu thoát quá bán, nhưng giá vẫn đang nằm dưới MA 20, 50 và 200 tuần. Ta có thể kỳ vọng DJ30 sẽ tiếp tục tăng trong ngắn hạn trước khi suy yếu.

Kháng cự khung H4 là 31,818 và 32,459, hỗ trợ nằm tại 30,611 và 30,159.

Phong cách giao dịch của bạn là gì? Ghé thăm VT Markets để có thêm nhiều nhận định khác và mở tài khoản để nhận ngay ưu đãi 15% khi nạp tiền: https://bit.ly/3z51zTX