Sterling lại phải đối mặt với rủi ro, nhưng đó không phải là Brexit

Đỗ Duy Đạt

Associate Manager, FX G7

Thỏa thuận Brexit có thể trở thành hiện thực, nhưng bên bán GBP vẫn còn nhiều “hỏa lực”.

1. Bên bán GBP: hãy biết chọn cặp mà "chơi"

Bên mua Sterling có thể tìm thấy sự an ủi từ khả năng ngày càng gia tăng của một thỏa thuận Brexit trong bối cảnh cả hai bên tỏ ra vô cùng thiện chí, nhưng sự gia tăng số ca nhiễm ở châu Âu/Anh đã trở lại và gây nhiều biến động trên thị trường FX. Điều đó khiến đồng Bảng Anh dễ bị tổn thương, với việc GBP/JPY có thể giảm xuống mức 131.60. Nhật Bản đã kiểm soát khá tốt sự lây nhiễm và tâm lý risk-off cũng là một yếu tố hỗ trợ đồng Yên.

Những người bi quan về đồng Bảng Anh có thể nên xem xét xem xét Short GBP/JPY và tránh GBP/USD, vì cặp đó có thể bị dẫn dắt nhiều hơn bởi USD do ngày bầu cử đang đến gần. Châu Á đi trước trong chu kỳ đại dịch, sự quản lý nghiêm ngặt của Nhật Bản đối với đại dịch, thực tế rằng đồng Yên đang rất rẻ hoặc rằng Nhật Bản không còn đơn độc trong thế giới lợi suất thấp, cùng với các ưu điểm của một tài sản trú ẩn trong môi trường rủi ro, tất cả đều củng cố khả năng đồng Yên mạnh lên trong ngắn hạn. Ở GBP/JPY hỗ trợ ngắn hạn tại vùng 133.67 và 131.73, tương ứng với mức Fibo truy hồi 50% và 61.8% của đợt phục hồi từ tháng 3 đến tháng 9.

2. Covid-19 trở lại để “ám” Sterling

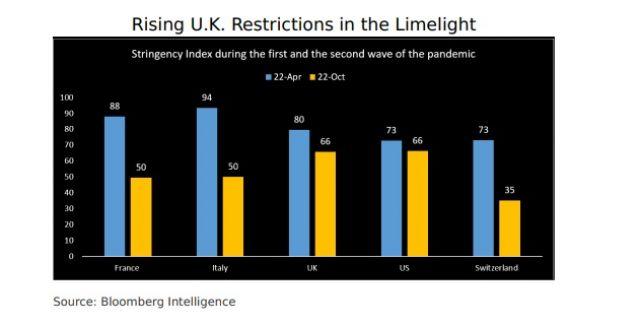

Về mặt đại dịch, đó không phải là một bức tranh tích cực cho Vương quốc Anh. Làn sóng lây nhiễm thứ hai và các biện pháp hạn chế liên quan có thể sẽ kéo hoạt động kinh tế của Vương quốc Anh xuống sâu hơn trong Quý IV, nhấn mạnh bối cảnh “bearish” do Covid-19 gây ra cho đồng Bảng Anh. Như trong làn sóng lây nhiễm đầu tiên, Vương quốc Anh dường như đi sau khu vực đồng Euro vài tuần trong chu kỳ lây nhiễm, ngụ ý rằng các tin tức sẽ trở nên tồi tệ hơn trong những tuần tới. Theo quan điểm của chúng tôi, mối đe dọa về một lệnh phong tỏa toàn quốc có thể sẽ trở lại để “ám” đồng Bảng Anh.

Chỉ số nghiêm ngặt của Vương quốc Anh, dùng để đo lường mức độ nghiêm ngặt của các lệnh hạn chế của chính phủ, đứng ở mức 66 vào ngày 22 tháng 10. So với mức 80 vào ngày 22 tháng 4, và rủi ro là chỉ số này sẽ tiếp tục tăng trong những tuần tới khi các lệnh hạn chế tiếp theo được thực hiện trên khắp nước Anh để giải quyết tình trạng bùng phát số ca nhiễm.

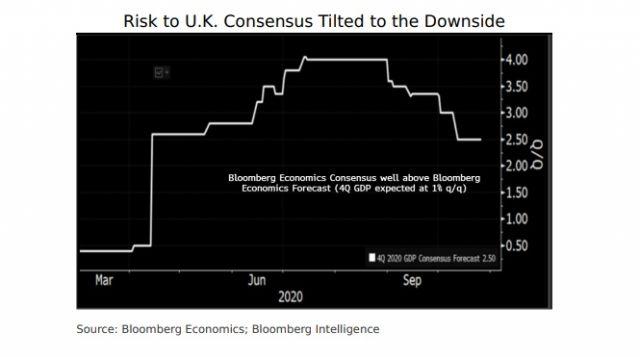

3. Các yếu tố vĩ mô đáng thất vọng

Rõ ràng rằng sự phục hồi mạnh mẽ của Vương quốc Anh trong quý III (GDP +17%) không thể được duy trì trong quý IV, nhưng những rủi ro đối với nền kinh tế đang tăng lên từng ngày khi các biện pháp hạn chế Covid-19 quay trở lại. Điều này cho thấy rằng vẫn dư địa cho sự thất vọng trên mặt trận vĩ mô của Anh trong những tuần và tháng tới, cung cấp thêm “đạn dược” cho những chú gấu. Nó không chỉ là về việc các biện pháp hạn chế quay trở lại; sự kết thúc của chương trình hỗ trợ tiền lương và nguy cơ thất nghiệp tăng vọt dự kiến có thể ảnh hưởng đến niềm tin của người tiêu dùng, góp phần làm giảm xu hướng tiêu dùng và giảm tốc độ tăng trưởng GDP.

4. Các tin đồn về lãi suất âm vẫn còn đó

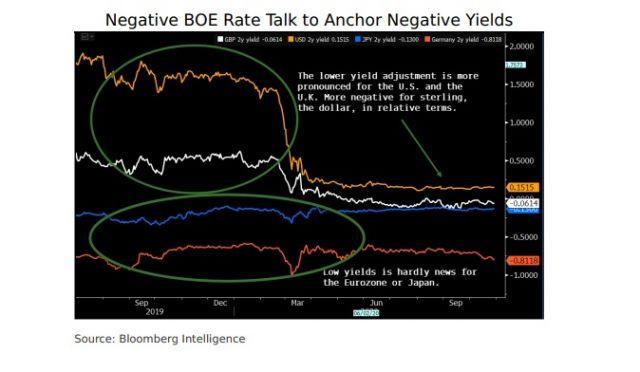

Ngân hàng Trung ương Anh đã đối phó với làn sóng đầu tiên của Covid-19 với việc cắt giảm lãi suất 65 bps (xuống 0.1%), khởi động lại Kế hoạch cấp vốn có kỳ hạn và tăng chương trình mua tài sản thêm 300 tỷ GBP lên 745 tỷ GBP. Theo quan điểm của chúng tôi, việc tăng thêm 100 tỷ GBP trong chương trình QE là khả thi vào tuần tới. Hơn nữa và quan trọng là từ góc độ lợi suất và đồng Bảng Anh, giá trị của lãi suất âm đã được thảo luận tại BOE, và điều đó góp phần đưa lợi suất ngắn hạn của Vương quốc Anh vào vùng âm, sẽ gây áp lực lên đồng Bảng Anh.

Lợi suất TPCP kỳ hạn 2 năm của Vương quốc Anh hiện đang giao dịch trong vùng âm và Vương quốc Anh không đơn độc (xem Đức ở mức -0.8% hoặc Nhật Bản ở mức -0.13%). Nhưng chính sự chênh lệch lãi suất tương đối đã trở nên tiêu cực với đồng Bảng Anh trong năm qua.