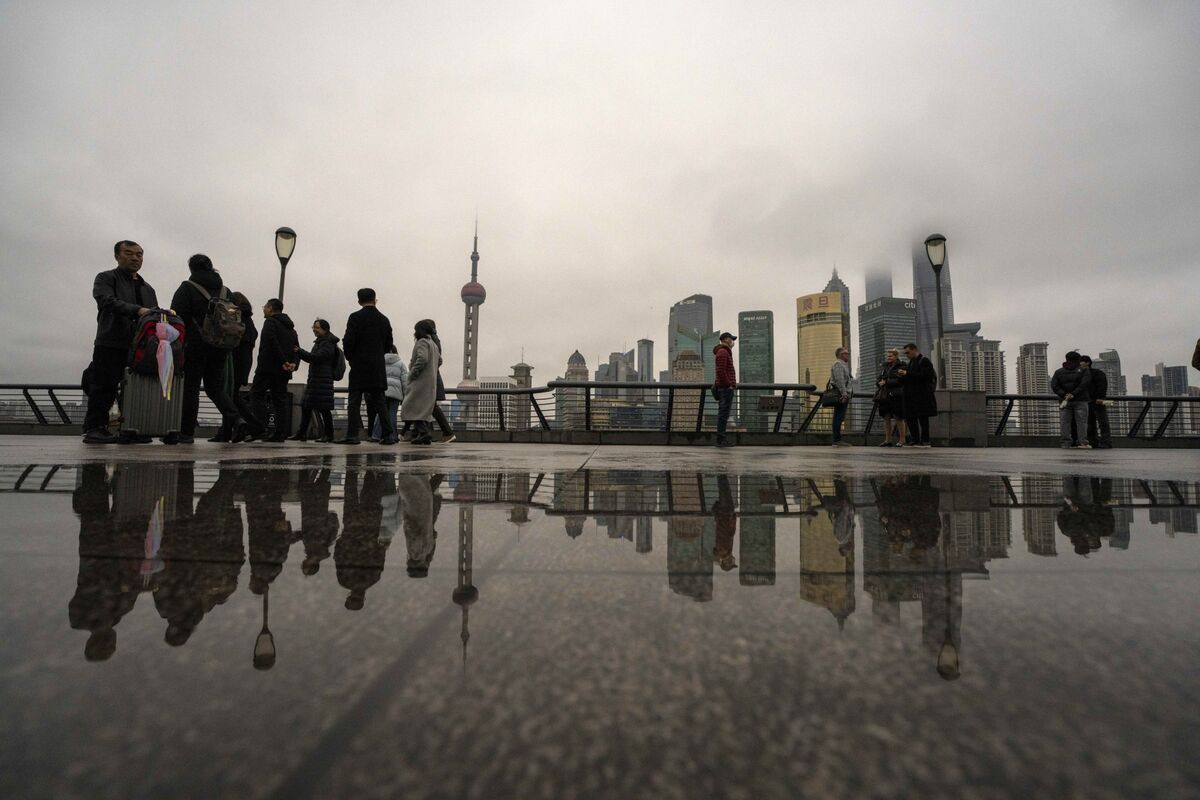

Thị trường chứng khoán 11 nghìn tỷ USD của Trung Quốc là cơn đau đầu cho cả Tập Cận Bình và Trump

Trọng tâm của lý do tại sao người tiêu dùng ở Trung Quốc tiết kiệm nhiều và chi tiêu ít, và tại sao Tập Cận Bình và Donald Trump sẽ gặp khó khăn để thay đổi hành vi đó ngay cả khi họ muốn, nằm ở thị trường chứng khoán của quốc gia này.

Ngay cả sau đợt tăng giá gần đây, các chỉ số của Trung Quốc mới chỉ trở lại mức được thấy sau vụ bong bóng vỡ đầy kịch tính cách đây một thập kỷ. Thay vì khuyến khích người tiêu dùng chi tiêu, lợi nhuận cổ phiếu kém đã thúc đẩy họ tiết kiệm. Một khoản đầu tư 10,000 USD vào chỉ số S&P 500 cách đây một thập kỷ giờ đã tăng gấp hơn ba lần giá trị, trong khi cùng số tiền đó vào chỉ số CSI 300 của Trung Quốc chỉ tăng thêm khoảng 3,000 USD.

Một phần lý do, theo những người theo dõi Trung Quốc lâu năm, là do cấu trúc. Được thành lập cách đây 35 năm như một cách để các doanh nghiệp nhà nước chuyển hướng tiết kiệm hộ gia đình vào việc xây dựng đường xá, cảng và nhà máy, các sàn giao dịch thiếu sự tập trung mạnh mẽ vào việc mang lại lợi nhuận cho nhà đầu tư. Sự lệch hướng này đã tạo ra hàng loạt vấn đề từ nguồn cung cổ phiếu dư thừa đến các hoạt động sau niêm yết đáng ngờ, tiếp tục đè nặng lên thị trường trị giá 11 nghìn tỷ USD.

Các lãnh đạo của quốc gia đang chịu áp lực phải sửa chữa điều này. Chủ tịch Tập Cận Bình đang trông chờ vào chi tiêu nội địa để đạt mục tiêu tăng trưởng kinh tế 5%, đặc biệt khi cuộc chiến thuế quan với Mỹ nóng lên vì sự mất cân đối thương mại lớn. Đồng thời, Bắc Kinh có lý do để tiếp tục ưu tiên vai trò của thị trường như một nguồn vốn: quốc gia cần nguồn tài trợ khổng lồ để nuôi dưỡng các công ty tham vọng công nghệ của mình — ngay cả khi khả năng sinh lời của họ vẫn còn đáng ngờ.

“Thị trường vốn của Trung Quốc từ lâu đã là thiên đường cho các nhà tài chính và địa ngục cho các nhà đầu tư, mặc dù người đứng đầu cơ quan chứng khoán mới đã có một số cải thiện,” Liu Jipeng, một chuyên gia chứng khoán kỳ cựu giảng dạy tại Đại học Khoa học Chính trị và Luật Trung Quốc, nói trong một cuộc phỏng vấn. “Các cơ quan quản lý và sàn giao dịch luôn có ý thức hoặc vô thức nghiêng về phía tài chính của hoạt động kinh doanh.”

Giới hạn của đợt tăng giá chứng khoán Trung Quốc một lần nữa trở nên rõ ràng trong năm nay. Chỉ số CSI 300 tăng chưa đến 7% mặc dù có sự lạc quan bùng nổ về AI, tụt hậu so với các chỉ số chuẩn tại Mỹ và châu Âu. Hiệu suất kém giúp giải thích tỷ lệ tiết kiệm cực kỳ cao của Trung Quốc, ở mức 35% thu nhập khả dụng.

Chen Long, người làm việc trong ngành quản lý tài sản, đã lên nền tảng mạng xã hội Xiaohongshu để cảnh báo mọi người về rủi ro khi chạy theo đợt tăng giá gần đây.

“Nhiều người bình thường tham gia với suy nghĩ rằng họ có thể kiếm tiền, nhưng phần lớn trong số họ cuối cùng lại nghèo hơn,” Chen nói trong một cuộc phỏng vấn, thêm rằng anh đã đầu tư từ năm 2014. “Các công ty nhà nước chủ yếu chịu trách nhiệm trước chính phủ hơn là cổ đông, trong khi nhiều doanh nhân tư nhân ít quan tâm đến các nhà đầu tư nhỏ lẻ.”

Trong năm qua, lãnh đạo cấp cao của Trung Quốc đã thể hiện sự nhận thức rõ ràng hơn về tầm quan trọng của thị trường chứng khoán như một công cụ tạo ra của cải. Điều này đặc biệt đúng trong bối cảnh suy thoái bất động sản kéo dài và hệ thống an sinh xã hội manh mún, làm gia tăng cảm giác bất an.

Bộ Chính trị của Đảng Cộng sản Trung Quốc đã cam kết “ổn định thị trường nhà ở và chứng khoán” trong cuộc họp tháng 12 — một sự bày tỏ hỗ trợ hiếm hoi cho cổ phiếu tại cuộc họp cấp cao. Cơ quan này cũng kêu gọi “tăng sức hấp dẫn và tính bao quát của thị trường vốn nội địa” vào tháng 7.

Không có giải pháp nhanh chóng nào để tăng cường niềm tin của hộ gia đình “ngoại trừ một đợt phục hồi của thị trường chứng khoán,” Hao Hong, giám đốc đầu tư tại Lotus Asset Management Ltd., cho biết. “Đây là một chủ đề mà chúng tôi, các nhà kinh tế học, đã thảo luận trong các cuộc họp kín tại Bắc Kinh.”

Ở một số khía cạnh, tình trạng suy thoái của thị trường đã hình thành qua hàng thập kỷ.

“Các sàn giao dịch được thúc đẩy để thực hiện lời kêu gọi của chính phủ về việc tăng tài trợ cho các công ty,” Lian Ping, chủ tịch Diễn đàn Kinh tế trưởng Trung Quốc, một tổ chức tư vấn cho chính phủ, cho biết. “Nhưng khi nói đến việc bảo vệ lợi ích của nhà đầu tư, rất ít người có động lực để làm điều đó.”

Sự tăng trưởng bùng nổ trong các đợt niêm yết mới đã khiến Trung Quốc trở thành thị trường IPO lớn nhất thế giới vào năm 2022. Tuy nhiên, các biện pháp bảo vệ không đầy đủ cho cổ đông và sự giám sát lỏng lẻo đối với gian lận IPO đã dẫn đến sụp đổ giá cổ phiếu và hủy niêm yết — điều mà các nhà đầu tư bán lẻ gọi là “giẫm phải mìn.”

Lấy ví dụ về Beijing Zuojiang Technology, niêm yết vào năm 2019. Công ty này cho biết trong một tuyên bố năm 2023 rằng sản phẩm của họ được mô phỏng theo BlueField-2 DPU của Nvidia. Công ty cảnh báo vào tháng 1 năm sau rằng họ có nguy cơ bị hủy niêm yết, viện dẫn một cuộc điều tra về vi phạm công bố thông tin. Sau đó, công ty đã bị loại khỏi sàn giao dịch Thâm Quyến.

Ủy ban Điều tiết Chứng khoán Trung Quốc không trả lời ngay lập tức một fax yêu cầu bình luận.

Những năm gần đây đã chứng kiến những nỗ lực lớn hơn trong việc sàng lọc các IPO chất lượng kém và trấn áp gian lận tài chính. Cũng có một động thái để giảm phát hành cổ phiếu bổ sung bởi các công ty niêm yết và bán cổ phiếu bởi các cổ đông lớn, đồng thời khuyến khích nhiều lợi nhuận doanh nghiệp hơn được chuyển đến các nhà đầu tư.

Đã có tiến bộ rõ rệt. Các đợt phát hành cổ phiếu lần đầu giảm xuống gần một phần ba mức của năm 2023 vào năm ngoái. Các công ty niêm yết tại Thượng Hải và Thâm Quyến đã chi trả tổng cộng 2.4 nghìn tỷ nhân dân tệ (334 tỷ USD) tiền cổ tức bằng tiền mặt cho năm 2024, tăng 9% so với năm trước, theo truyền thông nhà nước.

“Các quy định và yêu cầu tổng thể sau IPO đã trở nên nghiêm ngặt hơn, về độ tin cậy, minh bạch, hoặc công bố thông tin,” Ding Wenjie, chiến lược gia đầu tư tại China Asset Management Co., cho biết.

Tuy nhiên, các cải cách vẫn chưa đủ để biến thị trường thành một nơi ưu tiên lợi nhuận của nhà đầu tư.

Ngay cả với sự gia tăng trong việc mua lại cổ phiếu, các công ty CSI 300 chỉ chi 0.2% giá trị thị trường của họ để mua lại cổ phiếu vào năm 2024, thấp hơn nhiều so với gần 2% mà các công ty S&P 500 chi ra, theo tính toán của Bloomberg.

Động thái chính sách gần đây nhằm thu hút thêm các công ty công nghệ niêm yết cũng là một dấu hiệu đáng lo ngại đối với một số nhà đầu tư. Các cơ quan quản lý đang nối lại việc niêm yết các công ty chưa có lợi nhuận trên sàn STAR, được mệnh danh là Nasdaq của Trung Quốc, đồng thời lần đầu tiên cho phép điều này trên sàn ChiNext dựa tại Thâm Quyến — nơi được dành cho các doanh nghiệp tăng trưởng. Các IPO cho đến nay trong năm nay đã tăng gần 30% so với cùng kỳ năm 2024.

Đó là một động thái không thể tránh khỏi để đảm bảo vốn cho các công ty quan trọng đối với cuộc chiến của Trung Quốc chống lại Mỹ về sự thống trị trong AI, bán dẫn và robot, nhưng cũng báo hiệu rằng các nhà chức trách có thể lại đang đặt nhu cầu tài trợ lên trên việc bảo vệ nhà đầu tư. Việc đẩy nhanh tiến độ niêm yết cho nhiều công ty hơn mà không giải quyết các vấn đề cốt lõi về uy tín doanh nghiệp sẽ “chỉ tăng khối lượng mà không khôi phục niềm tin của nhà đầu tư,” Hebe Chen, một nhà phân tích tại Vantage Markets ở Melbourne, cho biết.

Các quan chức sàn giao dịch đã tích cực tiếp cận các ngân hàng đầu tư và khuyến khích các công ty nộp hồ sơ IPO, theo những người quen thuộc với vấn đề này. Một số ứng viên công nghệ chất lượng cao có thể được tiếp cận các kênh “xanh” để có quy trình xem xét và phê duyệt nhanh hơn, những người này cho biết.

“Môi trường quy định tổng thể vẫn chưa đáp ứng được nhiệm vụ mang lại điều tốt nhất từ các công ty đó,” Dong Chen, chiến lược gia trưởng châu Á tại Pictet Wealth Management, cho biết. Nó đòi hỏi một cải thiện toàn diện hơn về môi trường thể chế “để cung cấp các động lực đúng đắn cho các công ty mang lại giá trị cho cổ đông của họ,” ông nói.

Bloomberg