USD phục hồi sau biến động vì tin đồn Trump có thể bãi nhiệm Powell, AUD/USD lao dốc vì dữ liệu việc làm Úc tiêu cực

Diệu Linh

Junior Editor

Đồng USD đã trải qua biến động mạnh trong phiên qua đêm khi xuất hiện các tin đồn liên quan đến khả năng Chủ tịch Fed Jerome Powell bị sa thải. Một số nguồn tin cho biết Tổng thống Mỹ Donald Trump đang cân nhắc cách chức Powell ngay lập tức, thậm chí đã chuẩn bị sẵn thư sa thải được trình bày tại một cuộc họp với các nhà lập pháp về dự luật tiền kỹ thuật số. Thông tin này đã khiến đồng USD lao dốc do lo ngại uy tín của Fed có thể bị tổn hại nghiêm trọng.

Căng thẳng Trump - Powell

Đồng USD đã trải qua biến động mạnh trong phiên qua đêm khi xuất hiện các tin đồn liên quan đến khả năng Chủ tịch Fed Jerome Powell bị sa thải. Một số nguồn tin cho biết Tổng thống Mỹ Donald Trump đang cân nhắc cách chức Powell ngay lập tức, thậm chí đã chuẩn bị sẵn thư sa thải được trình bày tại một cuộc họp với các nhà lập pháp về dự luật tiền kỹ thuật số. Thông tin này đã khiến đồng USD lao dốc do lo ngại uy tín của Fed có thể bị tổn hại nghiêm trọng.

Tuy nhiên, đồng USD đã nhanh chóng hồi phục sau khi Trump bác bỏ tin đồn, khẳng định với báo giới rằng “Chúng tôi không có kế hoạch làm điều đó… Tôi không loại trừ bất kỳ khả năng nào, nhưng tôi nghĩ điều đó rất khó xảy ra, trừ khi ông ấy dính líu đến gian lận.” Dù vậy, sự việc này tiếp tục làm dấy lên lo ngại về khả năng can thiệp chính trị vào hoạt động của Fed. Áp lực không ngừng từ Nhà Trắng nhằm thúc đẩy cắt giảm lãi suất đã đặt ra câu hỏi lớn về tính độc lập của ngân hàng trung ương.

Hiện tại, đa số các quan chức Fed dường như tập trung vào việc quản lý các rủi ro lạm phát liên quan đến các chính sách thuế quan quy mô lớn của chính quyền Trump. Dù Powell giữ vị trí Chủ tịch FOMC, các quyết sách tiền tệ vẫn được đưa ra theo cơ chế tập thể, hạn chế mức độ tác động trực tiếp từ chính trị. Tuy nhiên, thị trường vẫn cảnh giác; bất kỳ thay đổi lãnh đạo nào làm tổn hại tính độc lập của Fed đều có khả năng dẫn đến điều chỉnh mạnh trên đồng USD, thị trường cổ phiếu và đặc biệt là trái phiếu chính phủ Mỹ.

Một đợt bán tháo trái phiếu có thể gây tổn hại lớn nhất, đẩy lợi suất trái phiếu tăng mạnh, làm chi phí vay mượn của chính phủ tăng cao trong bối cảnh thâm hụt ngân sách ngày càng mở rộng. Kịch bản này có thể lý giải phần nào quyết định của Trump tạm thời giữ khoảng cách với các tin đồn sa thải.

Thị trường ngoại hối

Ở diễn biến khác, AUD/USD giảm mạnh trong phiên châu Á sau khi dữ liệu việc làm tháng 6 của Úc thấp hơn đáng kể so với dự báo, đặc biệt là sự suy yếu ở khu vực việc làm toàn thời gian. Một số nhà đầu tư cho rằng quyết định giữ nguyên lãi suất trong tháng 7 của RBA là sai lầm khi nhìn lại. Tuy nhiên, cũng có ý kiến cho rằng không nên phản ứng thái quá vì dữ liệu lần này có thể chỉ là nhiễu động ngắn hạn. Dù vậy, thị trường đang gia tăng kỳ vọng vào khả năng cắt giảm lãi suất trong tháng 8, phụ thuộc phần lớn vào số liệu CPI quý 2 sắp công bố. Nếu lạm phát tiếp tục giảm, khả năng nới lỏng chính sách tiền tệ sẽ trở nên khó tránh khỏi.

Trên thị trường ngoại hối rộng hơn, đồng USD vẫn là đồng tiền mạnh nhất trong tuần, tiếp theo là đồng CAD và đồng EUR. Ở chiều ngược lại, NZD và AUD là những đồng yếu nhất, trong khi CHF cũng giảm sâu. JPY và GBP dao động ở mức trung bình trong nhóm.

Thị trường chứng khoán CAD

Tại thị trường châu Á, tính đến thời điểm hiện tại, chỉ số Nikkei tăng 0.36%, Hang Seng tăng 0.07%, Shanghai Composite tăng 0.23% và Strait Times của Singapore tăng 0.51%. Lợi suất trái phiếu chính phủ Nhật kỳ hạn 10 năm giảm -0.016 điểm xuống 1.561%. Trong phiên Mỹ qua đêm, chỉ số Dow Jones tăng 0.53%, S&P 500 tăng 0.32%, Nasdaq tăng 0.25% và lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm giảm -0.034 điểm xuống 4.455%.

Fed Beige Book: Lạm phát dự kiến tăng nhanh vào cuối mùa hè

Báo cáo Beige Book mới nhất của Fed ghi nhận nền kinh tế Mỹ tăng trưởng nhẹ trong giai đoạn từ cuối tháng 5 đến đầu tháng 7, đánh dấu sự cải thiện khiêm tốn so với báo cáo trước đó. Năm khu vực ghi nhận tăng trưởng khiêm tốn, năm khu vực giữ ổn định và hai khu vực suy giảm.

Dù vậy, các doanh nghiệp vẫn giữ thái độ thận trọng, với mức độ bất định vẫn cao và triển vọng chung được mô tả là “trung lập đến hơi tiêu cực.” Chỉ có hai khu vực kỳ vọng sẽ có sự cải thiện hoạt động kinh tế trong thời gian tới. Thị trường lao động vẫn khá yếu, với mức tăng việc làm rất hạn chế cùng tăng trưởng tiền lương ở mức khiêm tốn.

Áp lực giá cả tiếp tục tăng, mô tả dao động từ mức trung bình đến khiêm tốn ở các khu vực. Chi phí đầu vào gia tăng, đặc biệt trong ngành sản xuất và xây dựng, chủ yếu do tác động từ thuế quan. Phần lớn doanh nghiệp ghi nhận áp lực chi phí từ mức “khiêm tốn” tới “đáng kể.”

Ngày càng nhiều công ty bắt đầu chuyển chi phí gia tăng sang người tiêu dùng thông qua việc điều chỉnh giá bán hoặc thu phụ phí. Tuy nhiên, nhiều doanh nghiệp khác vẫn phải hấp thụ phần chi phí này vì lo ngại phản ứng của khách hàng, dẫn đến biên lợi nhuận bị thu hẹp. Fed lưu ý rằng, với áp lực chi phí tiếp tục hiện hữu, lạm phát tiêu dùng có khả năng tăng tốc mạnh hơn vào cuối mùa hè.

Fed Williams: Lạm phát có thể tăng lên 3–3.5% khi thuế quan có hiệu lực

Chủ tịch Fed New York John Williams cảnh báo tác động từ các đợt thuế quan mới chỉ bắt đầu phản ánh vào dữ liệu kinh tế và có thể đẩy lạm phát tăng mạnh trong thời gian tới. Ông dự báo lạm phát có thể cộng thêm khoảng 1 điểm phần trăm trong nửa cuối năm 2025, kéo dài sang đầu 2026. Hiện tại, dữ liệu chỉ phản ánh tác động khiêm tốn nhưng áp lực giá dự kiến sẽ leo thang nhanh chóng.

Williams kỳ vọng lạm phát trung bình dao động từ 3% đến 3.5% trong năm 2025, giảm còn khoảng 2.5% trong năm 2026 và chỉ quay trở lại mục tiêu 2% vào năm 2027. Riêng tháng 6, ông dự báo lạm phát tổng thể ở mức 2.5%, lạm phát lõi đạt 2.75%. Ông cũng dự báo tăng trưởng kinh tế chậm lại ở mức 1% trong năm nay, với tỷ lệ thất nghiệp tăng từ 4.1% lên 4.5%.

Trước viễn cảnh này, Williams khẳng định Fed nên duy trì chính sách tiền tệ thắt chặt hiện tại, và chưa có dấu hiệu cho thấy cần sớm cắt giảm lãi suất.

Fed Bostic: Áp lực lạm phát có tồn tại, nhưng chưa cần vội giảm lãi suất

Chủ tịch Fed Atlanta Raphael Bostic cũng đưa ra quan điểm tương tự, cảnh báo rằng áp lực giá cả do thuế nhập khẩu có thể trì hoãn việc cắt giảm lãi suất. Phát biểu trên Fox Business, Bostic cho biết lạm phát đang lan rộng tại khu vực Đông Nam, được thể hiện rõ qua các khảo sát doanh nghiệp.

Ông nhấn mạnh báo cáo CPI tháng 6 cho thấy áp lực giá gia tăng rõ nét, đặc biệt ở các mặt hàng nhập khẩu, có thể là “bước ngoặt” về lạm phát. Khi được hỏi về khả năng không giảm lãi suất đến năm 2026, Bostic không loại trừ kịch bản này và cho biết “mọi khả năng đều đang được cân nhắc” tùy thuộc vào diễn biến thực tế của giá cả.

Thị trường lao động Anh suy yếu, tăng trưởng lương chậm lại

Số liệu việc làm tại Anh tiếp tục ảm đạm với mức giảm -41 nghìn trong tháng 6, tháng giảm thứ hai liên tiếp. Dù dữ liệu tháng 5 được điều chỉnh tốt hơn, tỷ lệ thất nghiệp ba tháng tính đến tháng 5 đã tăng lên 4.7%. Tốc độ tăng trưởng tiền lương cũng giảm nhẹ xuống 5.6% trong tháng 6, và trung bình ba tháng giảm còn 5.0%.

Số lượng việc làm toàn thời gian tại Úc lao dốc, thất nghiệp tăng vọt

Thị trường lao động Úc ghi nhận kết quả kém sắc khi việc làm toàn thời gian giảm mạnh -38.2k trong tháng 6, khiến tỷ lệ thất nghiệp tăng lên 4.3%. Giờ làm việc toàn thời gian giảm -1.3% so với tháng trước, củng cố lo ngại về sự suy yếu của thị trường lao động.

Xuất khẩu xe hơi Nhật Bản sang Mỹ giảm mạnh, thâm hụt thương mại gia tăng

Nhật Bản báo cáo xuất khẩu giảm -0.5% so với cùng kỳ, đặc biệt xuất khẩu sang Mỹ giảm sâu -11.4%, với riêng xe hơi giảm -26.7% tính theo giá trị. Điều này phản ánh xu hướng các hãng xe Nhật phải giảm giá để giữ thị phần trước thềm Mỹ áp thuế quan 25% vào tháng 8.

Triển vọng kỹ thuật AUD/USD

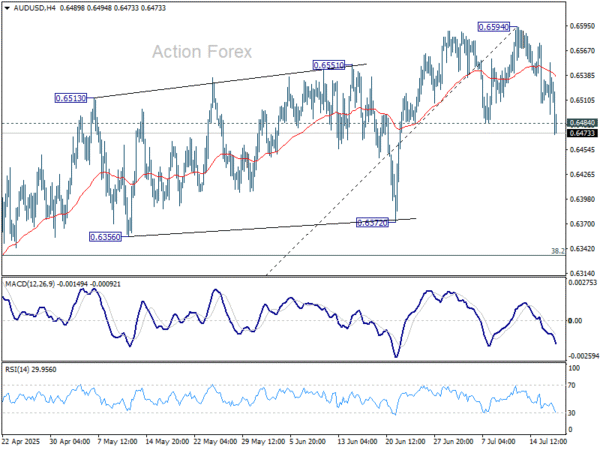

Điểm Pivot khung ngày: (S1) 0.6498; (P) 0.6526; (R1) 0.6557; Thêm...

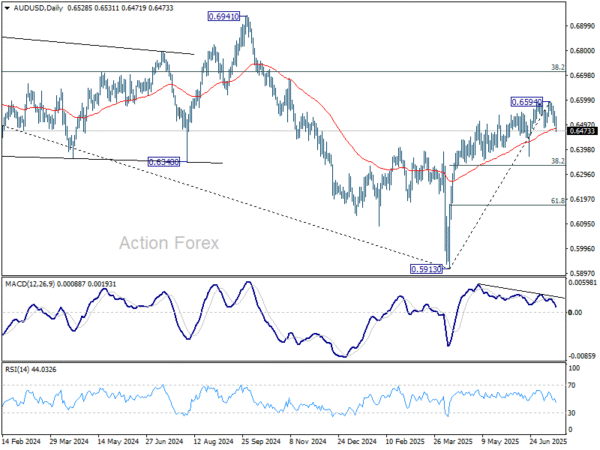

AUD/USD đã phá vỡ ngưỡng hỗ trợ 0.6484, xác nhận đỉnh ngắn hạn tại 0.6594 và đang hướng về mức thoái lui 38.2% tại 0.6334. Xu hướng ngắn hạn vẫn trung lập dưới kháng cự 0.6594, nhưng giao dịch dưới 0.6334 có thể kích hoạt xu hướng giảm rõ rệt hơn.

Trong dài hạn, xu hướng giảm từ 0.8006 vẫn chưa hoàn thành. Dù không loại trừ khả năng phục hồi kỹ thuật, triển vọng vẫn tiêu cực miễn là chưa vượt 0.6713. Nếu phá vỡ 0.5913, vùng hỗ trợ mạnh tiếp theo nằm trên 0.5506.

Cập nhật dữ liệu kinh tế

| GMT | CCY | SỰ KIỆN | THỰC TẾ | DỰ BÁO | TRƯỚC ĐÓ | ĐIỀU CHỈNH |

|---|---|---|---|---|---|---|

| 23:50 | JPY | Cán Cân Thương Mại (JPY) Tháng 6 | -0.24T | -0.26T | -0.31T | -0.29T |

| 01:00 | AUD | Kỳ Vọng Lạm Phát Tiêu Dùng Tháng 7 | 4.70% | 5% | ||

| 01:30 | AUD | Thay Đổi Việc Làm Tháng 6 | 2.0K | 21.0K | -2.5K | -1.1K |

| 01:30 | AUD | Tỷ Lệ Thất Nghiệp Tháng 6 | 4.30% | 4.10% | 4.10% | |

| 06:00 | CHF | Cán Cân Thương Mại (CHF) Tháng 6 | 5.79B | 4.22B | 3.83B | 4.01B |

| 06:00 | GBP | Thay Đổi Số Người Yêu Cầu Trợ Cấp Tháng 6 | 25.9K | 17.9K | 33.1K | 15.3K |

| 06:00 | GBP | Tỷ Lệ Thất Nghiệp ILO (3M) Tháng 5 | 4.70% | 4.60% | 4.60% | |

| 06:00 | GBP | Thu Nhập Trung Bình Bao Gồm Thưởng 3M/Năm Tháng 5 | 5.00% | 5.00% | 5.30% | 5.40% |

| 06:00 | GBP | Thu Nhập Trung Bình Không Bao Gồm Thưởng 3M/Năm Tháng 5 | 5.00% | 4.90% | 5.20% | |

| 09:00 | EUR | CPI Khu Vực Euro Y/Y Tháng 6 F | 2.00% | 2.00% | ||

| 09:00 | EUR | CPI Cốt Lõi Khu Vực Euro Y/Y Tháng 6 F | 2.30% | 2.30% | ||

| 12:30 | USD | Đơn Xin Trợ Cấp Thất Nghiệp Ban Đầu (11/7) | 234K | 227K | ||

| 12:30 | USD | Doanh Số Bán Lẻ M/M Tháng 6 | 0.20% | -0.90% | ||

| 12:30 | USD | Doanh Số Bán Lẻ Không Bao Gồm Ô Tô M/M Tháng 6 | 0.30% | -0.30% | ||

| 12:30 | USD | Chỉ Số Giá Nhập Khẩu M/M Tháng 6 | 0.20% | 0.00% | ||

| 12:30 | USD | Khảo Sát Fed Philadelphia Tháng 7 | 0.4 | -4 | ||

| 14:00 | USD | Hàng Tồn Kho Doanh Nghiệp Tháng 5 | 0.20% | 0.00% | ||

| 14:00 | USD | Chỉ Số Thị Trường Nhà Ở NAHB Tháng 7 | 33 | 32 | ||

| 14:30 | USD | Lưu Trữ Khí Tự Nhiên | 44B | 53B |

Action Forex